德盈控股、金力永磁申购分析

1

德盈控股:

基本概况:

无基石。

公司简介:

知识产权及品牌是公司业务的核心,公司创作了标志性知识产权角色B.Duck,目前已创作出其他25个角色,包括但不限于Buffy、B.DuckBaby、Dong Duck及Bath’N Duck。

根据弗若斯特沙利文报告,按2020年的角色授权收益计,公司是第二大国内角色知识产权公司,市场份额为约2.4%;按2020年的销售额计,市场份额为约0.6%。

主要业务:

向被授权商授出B.Duck家族角色及品牌以提供产品设计应用服务,并允许其产品及提供的服务使用;设计、开发及采购以B.Duck家族角色为特色的产品,并通过多个渠道零售该等产品。

行业概况:

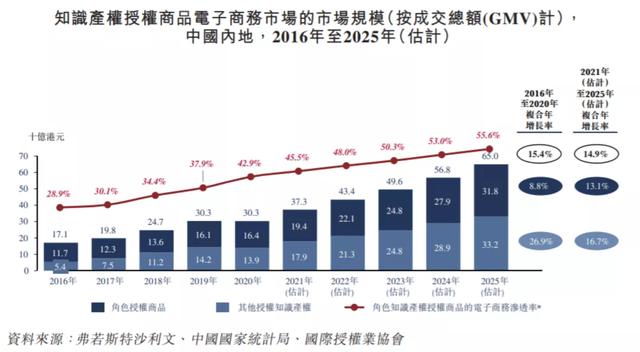

中国内地及香港整体角色授权商品的零售额由2016年约393亿港元增加至2020年约404亿港元,复合年增长率约为0.7%,预期于2021年至2025年角色知识产权授权商品的零售额将按约7.6%的复合年增长率快速增长,2025年在中国内地的零售额将达约598亿港元。

中国内地整体的知识产权授权商品电子商务市场由2016年的171亿港元增加至2020年的303亿港元,复合年增长率为15.4%。2020年角色知识产权授权商品预期将占中国内地总市场成交总额(GMV)约54.1%。

中国内地角色知识产权授权商品电子商务市场由2016年的117亿港元增加至2020年的164亿港元,复合年增长率为8.8%,并预期将增加至2025年的318亿港元。

财务数据:

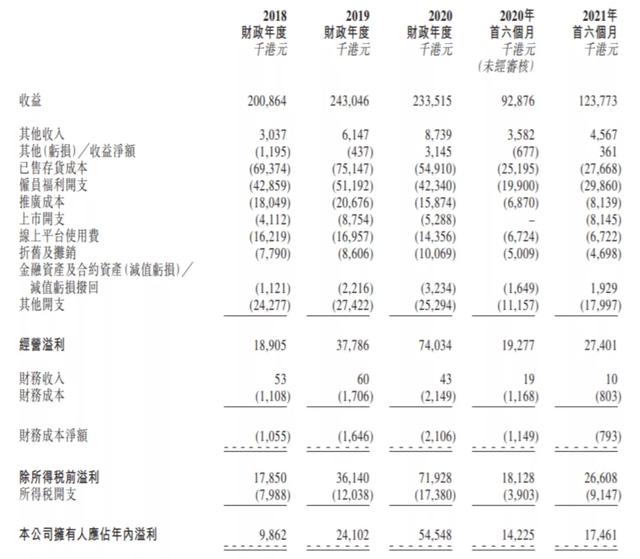

2018至2020年度、2020及2021年首6个月,公司的收益分别为约2亿、2.43亿、2.33亿、9290万及1.23亿港元;纯利润由2018年的约990万增加至2019年的约2410万港元,并进一步增加至2020年的约5450万港元;

纯利率由2018年约4.9%增加至2019年约9.9%,再进一步增至2020年约23.4%

公司竞争优势:

1、品牌知名度高、原创角色众多。

2、扎实的内部角色及设计能力。

3、专注于亚洲的庞大授权网络及成熟的授权业务。

4、完善的线上销售渠道。

风险因素:

1、公司绝大部分收益来自B.Duck家族角色。

2、遭第三方提出侵权或滥用申索或未经授权使用公司的角色知识产权或会对公司的业务及声誉造成不利影响;

3、业务依赖公司与被授权商维持现有关系的能力及公司吸引新被授权商使用公司的知识产权的能力。

募资款项用途:

约25.8%将用于提升知识产权角色的品牌形象及知名度;约25.7%将用于建立公司的“粉丝平台”;约17.5%将用于加强公司的新经济线上销售渠道;约11.8%将用于进一步增强公司的内部设计能力以提供有创意及创新的解决方案;约9.2%将用于偿还公司的现有债务;约10%将留作一般营运资金。

首次公开发售前投资:

首次公开发售前投资者(包括崇丰、Sky Planner、Wisdom Thinker、万通及华昌)将持有本公司经扩大已发行股本约21.68%。全球发售完成后,发售前投资者将持有发行股本约13.72%,有六个月禁售期。

保荐人历史战绩:

保荐人光大,最近一年都没数据,参考性低了点。

中签率预估:

公开发行1200万股,每手1000股,公开发行总计12000手,假设甲乙各6000手,假设6000人申购,一手中签率60%。

综合评估:

小黄鸭(B.Duck)这个角色作为德盈旗下最受欢迎的家族品牌,给公司带来了大部分的收益。在商场线下门店也会经常看见小黄鸭元素的商品。本人就购买过小黄鸭的保温杯,且不说商品质量如何,单从设计来说还是比较讨喜的。

从公司财务来看2018年度至2020年营收增长真的是弱,不过纯利润复合增长率却有135%,纯利润率由2018年的4.9%到2019年的9.9%再增加到2020年的23.4%,提升较快的原因还是小黄鸭品牌提升,各类成本下降的原因。

本次该公司IPO发行的招股价为2.05-3.45,市值20.50-34.50亿,这个68%的上下浮动区间也太夸张了。市盈率位于37.6-63.3之间,在公司营收无太多增长但利润率处于较高的位置的情况下,这个定价显然是高的,且没有基石。

收入结构比较单一,主要靠小黄鸭,感觉不是啥长久之计,虽然近期港股打新市场有所回暖,最近几只涨幅都不错,但是到底是情绪回暖还是短期炒热还不好说,这种区间幅度参与的话更多感觉像赌博,谨慎。

个人操作:本来想看在小黄鸭面上白嫖,但对公司太无感了,放弃了,最后一天超购如果仍旧很低再考虑要不要白嫖一个吧。

2

金力永磁:

基本概况:

公司简介:

公司为领先的高性能稀土永磁材料生产商,根据弗若斯特沙利文的资料,2020年市场份额约为14.5%,排名世界第一。特别是2020年公司使用晶界渗透技术生产4111吨高性能稀土永磁材料,于晶界渗透稀土永磁材料市场排名世界第一,约占21.3%的市场份额。

自成立以来公司一直专注于用于全球新能源、节能环保领域高性能钕铁硼稀土永磁材料的研发、生产及销售,产品广泛用于新能源汽车及汽车零部件、永磁风力发电机、节能变频空调及其他行业。

曾于2015年12月至2018年1月期间于新三板挂牌,2018年9月起于深证交所创业板上市(股份代码:300748),这次是H股上市。

行业概况:

中国拥有最大的稀土储量,约占全球稀土储量的37.9%,稀土永磁体为一种由稀土元素镧系合金制成的永磁体,稀土永磁材料在减少碳排放方面突显出固有优势。

根据弗若斯特沙利文的资料,稀土永磁材料的全球消耗量由2015年的约146600吨增至2020年的209500吨并预期将于2025年进一步增至305200吨。

2015年至2020年,中国高性能钕铁硼永磁材料的产量由2015年的约21000吨增加至2020年的约46200吨,复合年增长率约为17.0%;预计2025年产量将达约105100吨,2020年至2025年的复合年增长率约为17.9%。

市场驱动因素:

2020年中国政府宣布2030年前实现碳达峰,2060年实现碳中和。此外大多数发达国家(如美国、日本、英国、德国、加拿大和新加坡)的目标是在2030年前后大幅削减碳排放,并最终在2050年实现净零排放。

为实现这一目标,世界各国政府均采取各种措施提高节能环保产品的普及率以减少碳排放,并在未来数年更好地保护环境。

因此风力发电机、节能电梯、节能变频空调、新能源汽车等产品的普及预计将增加对烧结钕铁硼磁体的需求。例如2015年至2020年,全球新能源汽车高性能钕铁硼永磁材料消耗量以复合年增长率约45.9%增长,预计2020年至2025年以复合年增长率约30.9%增长。

财务数据:

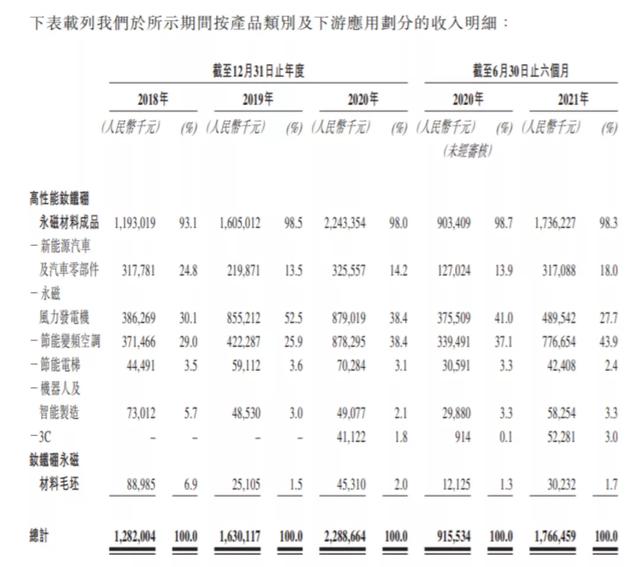

收入主要来自销售高性能钕铁硼永磁材料,其中主要业务方向包括新能源汽车及汽车零部件、永磁风力发电机 、节能变频空调等。

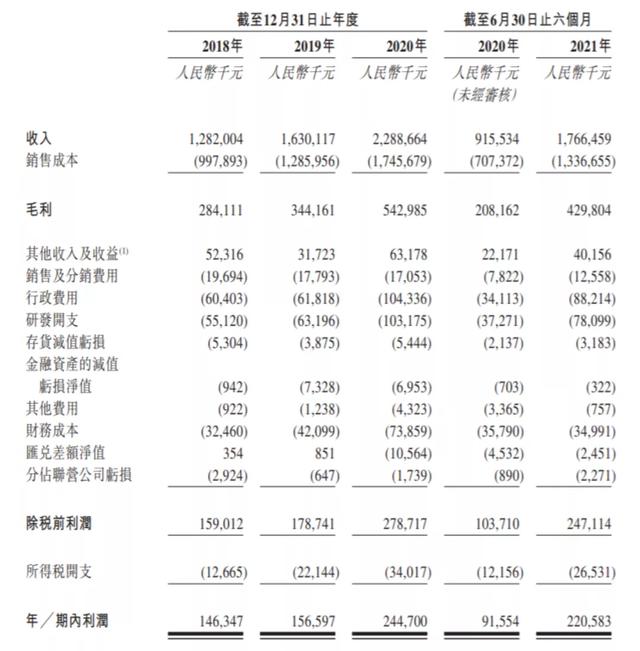

公司收入由2018年的人民币12.82亿元增至2019年的16.3亿元,并在2020年进一步增至22.88亿元,复合年增长率为33.6%。

2018至2020年度以及2020年、2021年首六个月,纯利分别为人民币1.46亿元、1.566亿元、2.447亿元、9160万元及22.06亿元。

公司竞争优势:

1、是增长迅速的全球领先的高性能稀土永磁材料生产商。

2、与新能源及节能产业的龙头企业客户进行深度合作,使公司能够抓住不断增长的下游需求。

3、在稀土永磁材料行业具备先发优势,该行业以客户黏性高及进入门槛高为特征。

4、强大的生产优化研发能力及全球领先的晶界渗透技术。

5、与主要稀土供应商长期稳定的战略合作。

风险因素:

1、公司依赖于优质原材料的稳定供应。

2、公司的客户集中度很高。

3、公司的营运取决于公司的研发能力,而研发并非一直会有正面结果。

募资款项用途:

约35%预期将用于建设宁波生产基地;约25%预期将用于潜在收购,以扩展公司的全球产业链布局;约20%预期将用于公司的研发;约10%将分配至用于偿还公司的包头生产基地项目建设贷款;约10%预期将用作公司的营运资金及一般公司用途。

保荐人历史战绩:

保荐人中信20-21年一共保荐了20只,其中暗盘10涨10跌,上市首日9涨7跌3平。保荐人法国巴黎近两年保荐数量较少,无太多参考意义。

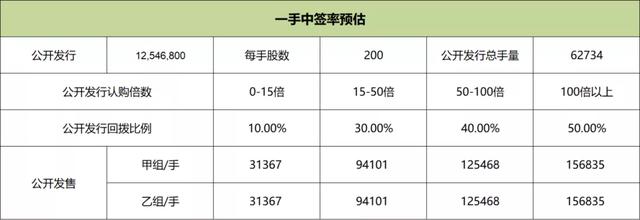

中签率预估:

公开发行总计1254.68万股,每手200股,公开发行总计62734手,假设4000人申购,一手中签率100%,真的是要多少给多少。

综合评估:

我国拥有全球最大的稀土储量,约占全球稀土储量的37.9%。该公司作为高性能稀土永磁材料生产商,市场排名世界第一。公司基本面没问题,这两年业绩强劲,得益于下游行业将大幅增长以及公司产能的大幅增长,未来来说也还是可以期待的。

作为两地上市股,A股目前市值为279.7亿人民币,H股发行市值为282.72-337.09亿港币,下限定价还是有一定的折价的,不过AH的折溢价向来较为魔幻,不确定性很高,就这点空间来看安全感不足。

金力永磁2021年的业绩预告已经出来,还是有点不及市场预期的,这两天跌的也比较多,股价整体属于较高位,这种时候发行H股意图感觉也比较明显。

加上货真的有点多,虽然基石占比较较高,但对于当前的市场来说3万多的货量真的很大了,100%的中签率,如果不是长久考虑要谨慎。

个人操作:两地票偏鸡肋,个人放弃,真有想法也直接大A了。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

评论