「大动干戈」解雇CEO的「凯雷」,到底出于什么原因?| IIR

机构投资者评论Institutional Investor Review:记录最杰出的投资人物与事件

出品 | 机构投资者评论 IIR

请尊重原创,抵制洗稿,违者必究

转载授权、商务合作等请联系后台

IIR防丢失备用公众号:IIR_Backup

美东时间周日(8月7日),凯雷投资集团官网突然宣布,在任CEO Kewsong Lee五年雇佣协议于2022年底结束,但经董事会与Kewsong Lee讨论确认,其即日起卸任CEO和董事会成员,将根据需要协助未来几个月的过渡工作。

CEO临时空缺,凯雷联合创始人、目前的董事会非执行联合主席(前任联席首席执行官兼首席投资官)William Conway Jr.(威廉·康威)将担任临时领导人,同时为了协助新CEO到任前的平稳过渡,凯雷成立了董事会遴选委员会(Search Committee of the Board)来推动寻找长远的CEO继任者(遴选委员会将包括Conway,独立董事Lawton Fitt,Anthony Welters,Linda Filler和Derica Rice,且董事会将立即聘请一家猎头公司来识别和评估长期首席执行官职位的候选人)。

同时,为了协助现年已73岁的Conway开展工作并在新CEO到任前的平稳过渡,凯雷集团成立了首席执行官办公室。由公司私募股权首席投资官兼美洲私募股权主席Peter Clare、全球信贷负责人Mark Jenkins、全球投资解决方案负责人Ruulke Bagijn、首席财务官Curtis Buser、首席运营官Christopher Finn和首席人力资源官Bruce Larson共同组成,他们将与Conway一起继续推进凯雷的战略。

而在Kewsong Lee突然辞职的同时,据彭博社报道及IIR查询,另有两位与Kewsong Lee同为哈佛校友的凯雷投资集团高管,也相继离职。

“大动干戈”的凯雷

凯雷投资集团前全球消费、媒体及零售主管(consumer, media and retail)Jay W. Sammons于7月离职,据传将创办自己的机构;而另一位凯雷技术、媒体及电信集团组(technology, media and telecommunications group)合伙人Ashley Evans,同样已在7月离职,并确认加入总部位于旧金山的Francisco Partners; Francisco Partners刚刚募集了两只新基金、规模近170亿美金,Ashley Evans将于下月(9月)正式入职,也将成为这家机构的第三位女性合伙人。而Francisco Partners的股东(少数股权),包括高盛及黑石的子公司。

据IIR查询,Jay W. Sammons与Ashley Evans同在2006年加入凯雷。

Ashley Evans是个妥妥的学霸,本科拥有哈佛文理学院(Harvard College)最高荣誉(Summa Cum Laude),还是斯坦福大学MBA,剑桥大学研究型硕士(Mphil)等,2006年加入凯雷之前,她曾在摩根士丹利工作,专注于金融机构银行业务。

在凯雷开始,Ashley Evans专注企业服务领域增长型股权,任HireVue(人力资源软件公司)、Jagex(页游开发公司)、NEOGOV(人力资源软件公司)、Saama(人工智能临床分析公司)、TriNetX(生命科学公司)、Veritas(数据存储解决方案) 和 ZoomInfo(软件即服务公司)等公司董事会成员,也曾参与凯雷对 Kinder Morgan(北美能源基础设施公司,纽约证券交易所代码:KMI)、PQ(化学品公司,出售给 CCMP Capital)和 Veyance(科技公司,出售给 Continental,即马牌轮胎)的投资。

而Jay W. Sammons本科毕业于北卡罗来纳大学教堂山分校(University of North Carolina at Chapel Hill),拥有哈佛商学院MBA学位,在加入凯雷之前,曾在JP摩根、阿维斯塔资本(Avista Capital Partners)等公司任职。

在加入凯雷后,Jay W. Sammons负责了 Beats Electronics(音频设备公司)、Beautycounter(护肤品公司)、Vogue International(美发品公司,隶属于强生集团)、Supreme(运动及服装品牌)、Grupo Madero(人力资源公司)等公司的投资。

Kewsong Lee加入凯雷的时间最晚,他早年在韩国和新加坡生活过,父亲后来去美国教书,于是也迁去美国,并于1986年从哈佛文理学院(Harvard College)获得应用数学学士学位,1990年获得哈佛MBA。

加入凯雷前,Kewsong Lee曾在麦肯锡等公司短暂任职,1992年加入华平,并在华平工作了21年。2013年加入凯雷时,Kewsong Lee任企业私募股权投资板块(corporate private equity)副首席投资官。

2017年,凯雷三位核心创始人退居二线,并任命Kewsong Lee与Glenn Youngkin开始共同担任CEO。

2017年,彼时71岁的Daniel A. D'Aniello成为名誉董事长(原为董事长),68岁的David M. Rubenstein和William E. Conway Jr.成为董事会联合执行主席(此前为联合首席执行官);彼时,52岁的Kewsong Lee和50岁的Glenn A. Youngkin取代Rubenstein和Conway,开始担任联合首席执行官,Lee负责企业私募股权和全球信贷业务,Youngkin负责监督房地产、能源、基础设施和投资解决方案业务。

同时,52岁的Peter J. Clare与Conway一起成为联合首席投资官。Kewsong Lee、Glenn A. Youngkin、Peter J. Clare三人一同加入凯雷投资集团董事会。

2020年,Kewsong Lee 与Glenn Youngkin的一场权力斗争,以Glenn Youngkin的离职而结束。自此,Kewsong Lee成为凯雷投资集团的唯一首席执行官,而Glenn Youngkin则很快改为“从政”,宣布竞选弗吉尼亚州州长,并最终胜出,今年1月15日正式就任。

据多家媒体的报道和推测,Kewsong Lee在加入凯雷后,就曾涉及一些派系斗争,同时试图为高层补充新鲜血液,而有关他的离职原因,有报道说,是由于他与凯雷董事会对于新续签合同无法达成一致而造成,而这其中是否另有隐情,我们不得而知。

而凯雷就此事的官方说法,更像是要做出调整,借此过渡到下一代际领导人,“寻找新首席执行官,以领导凯雷进入下一阶段增长的时机”( the timing is right to initiate a search for a new CEO to lead Carlyle forward in its next phase of growth)。

毕竟,去年,KKR已经完成了代际交班,联席CEO之一,也是韩裔美国人、哈佛毕业的裴容範(Joseph Y. Bae)。

去年10月11日,KKR正式官宣,78岁的乔治罗伯茨(George Roberts)和77岁的亨利克拉维斯(Henry Kravis)辞去联席首席执行官一职,由前联席总裁、联席首席运营官约瑟夫·贝(裴容範,Joseph Y. Bae)和斯考特·纳托尔(Scott C. Nuttall)接任。两位新任首席执行官均于1996年加入KKR,并自2017年7月起,担任KKR的联合总裁和联合首席运营官。Joseph Y. Bae毕业于哈佛大学,在加入KKR前,在高盛旗下的私募股权投资部门工作。

为了协助现年73岁的康威开展工作并在新CEO到任前的平稳过渡,凯雷投资集团成立了首席执行官办公室。由公司私募股权首席投资官兼美洲私募股权主席Peter Clare、全球信贷负责人Mark Jenkins、全球投资解决方案负责人Ruulke Bagijn、首席财务官Curtis Buser、首席运营官Christopher Finn和首席人力资源官Bruce Larson共同组成,他们将与Conway一起继续推进凯雷的战略。

但是,在周末休息日突然发布一则这样的高管变动公告,并列出一系列“异常”举措,大动干戈,实属少见。

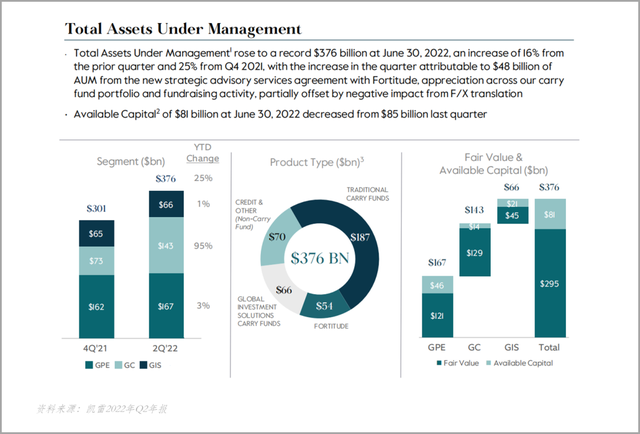

“大动干戈”也不只一次

凯雷投资集团由威廉·康威(William E. Conway, Jr.)、丹尼尔·德安尼罗(Daniel A. D'Aniello)、大卫·鲁宾斯坦(David M. Rubenstein)三人在1987年共同创立于华盛顿。目前,凯雷依旧主要在全球私募股权(占比44%)、全球信贷(占比38%)、全球投资解决方案(18%)三大核心业务领域部署资本。

截至2022年Q2,总资产规模3760亿美元,可投资本810亿美元(官网及Q2季报最新数据)。

虽然,3760亿美元的AUM较上一季度已经增长16%(主要原因是增加了一个为保险公司Fortitude Re管理480亿美元资产的合作),但这个数字,还是远低于曾经比肩、且同样上市的黑石和KKR(三家机构曾被称为“Big Three”)。

黑石AUM从2017年底的4341亿美元,涨至2022年Q2的9408亿美元,翻了近2.2倍,而凯雷2017年底的管理规模为1950亿美元,2022年Q2则为3760亿美元,翻了1.9倍。

Kewsong Lee 执掌凯雷期间,希望“重塑”凯雷,打造现代私募股权公司,开展更加多元化的业务。如,2019年募集完成首个信贷基金,规模24亿美元(截至去年年底,净IRR为15%),今年Q2募集到第二只信贷基金,规模46亿美金(超过35亿美金的目标)。但是相较于黑石和KKR的产品类别,还是相差甚远。

8月以来,7个交易日凯雷股价累计下跌近10%,8月8日当天,收市时股价下跌6.23%。

不过,凯雷并非没有考虑过增加产品品类,只是,此前的尝试并不成功,且损失惨重。

2012年时,凯雷买下Vermillion(Vermillion Asset Management)55%的股份,Vermillion是一家专注于大宗商品投资的对冲基金,由Nygaard 和 Gilbert 于2005年创立。此后,凯雷又将持股提高到85%(机构也更名为凯雷分支),但Vermillion的大宗商品对冲基金在此后,从20亿美元资产缩减至不到5000万美元,凯雷还为此遭遇诉讼官司,两位创始人也在2015年6月离开凯雷,凯雷此后也关闭了所有对冲基金业务。

那时,应该还是三位创始人掌舵之时。

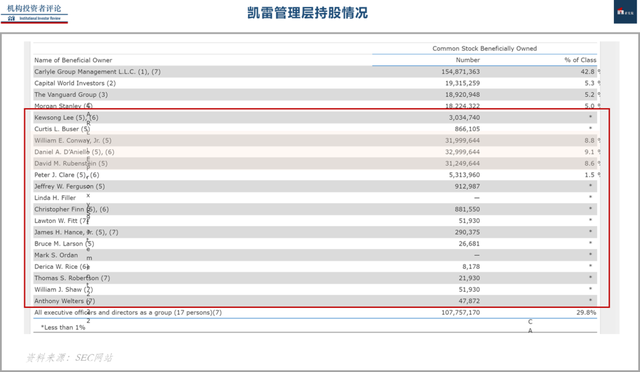

而IIR依据查询到的一份今年4月凯雷提交给SEC的文件,17位管理层持股的列表中,三位创始人依旧拥有相当比例的股权,三位创始人加总,持股共计26.5%(Daniel A. D'Aniello持股9.1%,William E. Conway持股8.8% ,David M. Rubenstein持股8.6%),而那时,Kewsong Lee不到1%,与他当年一同进入董事会的Peter J. Clare,持股1.5%。

评论