“油茅”金龙鱼2022上半年增收不增利,两年市值蒸发超5300亿

日前,被称为“油茅”的金龙鱼(300999)发布了2022年半年报。

报告显示,期内金龙鱼实现营业收入1195亿元,同比增长15.7%;实现利润总额30.7亿元,同比下降33.6%;归属于上市公司股东的净利润19.8亿元,同比下降33.5%;实现归属于上市公司股东的扣除非经常性损益的净利润24.2亿元,同比下降38.1%。

事实上,金龙鱼“增收不增利”的状态早已显现。

2021年半年报显示,金龙鱼实现营业收入1032.30亿元,同比增长18.69%,归母净利润为29.70亿元,同比小幅下滑1.24%。到了2021年末,公司业绩增收不增利情况进一步加剧,在营收增速为16.06%的情况下,净利润下滑幅度扩大到31.15%。

对此,IPG中国区首席经济学家柏文喜认为,金龙鱼“增收不增利”的现象一方面可能与金龙鱼产品结构变化和低毛利产品销售增加有关,另一方面也可能与疫情期间的运营成本、计提增加等有关。

金龙鱼陷原料成本困局

对于业绩变化,金龙鱼解释称,2022上半年公司主要原材料大豆、大豆油及棕榈油等价格出现前所未有的快速大幅上涨,尽管6月中下旬价格有所下跌,但相比去年同期产品成本仍大幅上升。虽然公司上调了部分产品的售价,但并未完全覆盖原材料成本的上涨,公司主要产品的毛利率同比上年同期明显下降。

事实上,面对近两年来净利润下滑的情况,金龙鱼也没有“坐以待毙”。

在2021年度业绩说明会上,金龙鱼董事兼总裁穆彦魁明确表示,“2022年上半年已调过两次价格,面对国际食用油大涨环境,近期还在考虑第三次调价。”

而在2021年,金龙鱼其实就上调了部分厨房食品售价。彼时金龙鱼的说法亦是,“报告期内,因原材料成本上涨幅度较大,公司生产经营成本高于去年同期。虽然公司上调了部分产品的售价,但并未完全覆盖原材料成本的上涨,利润同比减少”。

另外,穆彦魁还表示,“截至目前,原料价格持续上涨,已经处于历史最高位。2022年一季度因为原材料价格上涨原因,利润受到影响,二季度通过提价、降本增效等措施,经营业绩会有很大改善。”

对于金龙鱼屡次提价的行为,中国食品产业分析师朱丹蓬认为,金龙鱼的规模属于重资产,管理成本也比较高,所以涨价对整体利润并没有太多帮扶作用。再加上涨价幅度并不大,可以看到金龙鱼整体的利润率是低于行业水平的。

2022年半年报显示,二季度金龙鱼实现利润总额24.1亿元,同比增长32.5%,环比一季度上升266.1%,归母净利润18.6亿元,环比一季度上升1526.0%。

作为金龙鱼两大主营业务,厨房食品、饲料原料及油脂科技产品上半年分别贡献营收761.35亿元和424.69亿元,同比增长15.41%及16.46%。

具体来看,金龙鱼上半年厨房食品收入761.36亿元,同比增15.41%;饲料原料及油脂科技收入424.7亿元,同比增16.46%;其他收入 8.79 亿元,同比增10.61%。但上述产品成本增幅均超两成,其中厨房食品成本增加20.02%,饲料原料及油脂科技增加 20.06% ,其他增加21.68%。因此,上述三项产品毛利率分别下降3.56%、2.76%、7.25%,整体下滑3.31%。

在面对“增收不增利”现状,以及疫情给餐饮、企业等带来的各方面影响,金龙鱼最终选择布局预制菜。

就在最近两年,不少A股上市公司选择加入预制菜赛道,金龙鱼作为粮油加工巨头,其实也是预制菜概念股。而对于切入预制菜赛道的动作,金龙鱼曾公开表示,“公司在为未来的业绩成长提前布局”,“中央厨房产品将涵盖学生餐、营养餐、便当、预制菜、调味酱、净菜、面制品等”。

据了解,金龙鱼于2021年9月成立了央厨食品事业部,全面布局中央厨房业务。另据2021年年报披露,截至2021年12月底,金龙鱼拥有71个已投产生产基地,预计将会在2022年开始陆续投产。

对于金龙鱼布局预制菜的动作,朱丹蓬分析认为,相比进入预制菜领域的其他品牌海天、双汇等,金龙鱼在大宗原料的话语权、产业链的完整度、渠道的控制力上,都具有明显的优势,预制菜业务也有望成为其下一个快速增长的主业。不过,预制菜赛道未来存在一定成长性,如今行业内的竞争,关键是看谁能够最先、最快建立起品牌效应和规模效应。

年收入曾秒杀茅台

如今总市值消失5300亿

其实,金龙鱼在上市前后一直都不缺少话题。比如其刚刚披露招股说明书时,就被网友冠上“油茅”的称谓。单比营收,2019年贵州茅台的营收是888亿元,金龙鱼的则是1707亿元,相当于两个茅台。

除此之外,金龙鱼的募集资本也让其深受资本市场关注。根据证监会公告,金龙鱼2020年IPO时拟发行5.42亿股,占发行后总股本10%,合计募资138.7亿。在当时,这一数据使金龙鱼成为创业板有史以来募资规模最大的企业。同时,这也是创业板新规生效后第一单新加坡上市公司分拆子公司在A股IPO的项目。

就在2020年10月15日金龙鱼上市首日,开盘大涨90.51%,报48.96元/股。当日收盘前,金龙鱼股价一度涨超140%,报56.00元/股,涨117.90%,总市值为3036亿元。随着益海嘉里的上市,郭鹤年家族的财富增长超2700亿元。2021年1月11日,金龙鱼更是创下145.43元高价,总市值达到7861.31亿元。

但天不遂人愿,上市后的两年,金龙鱼股价一路下跌。

截至2022年8月9日收盘,金龙鱼报46.9元/股,跌0.11%,总市值2543亿元。相比巅峰,金龙鱼股价下跌100元左右,总市值也减少了超5300亿元。对此,有网友戏称,“金龙鱼蒸发的市值相当于跌去了一个中国石化。”

对于金龙鱼的“股价腰斩”,IPG中国首席经济学家柏文喜认为,除了受大盘股指变动影响之外,还与金龙鱼自身的业绩未达预期且大幅下滑有关。

此外,金龙鱼还有另一个“千亿”引发人们的关注。

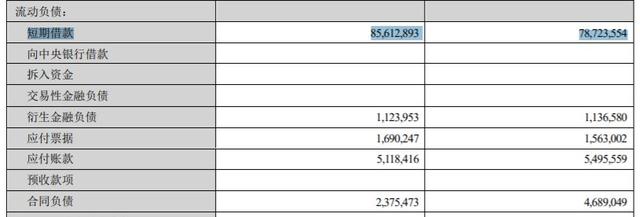

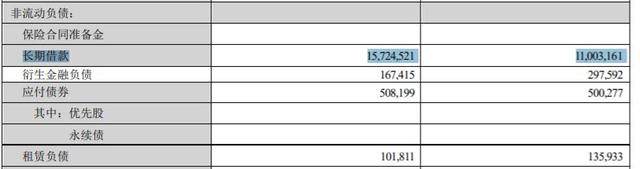

2022年中报显示,截止到2022年6月30日,金龙鱼借款超过1000亿元,其中短期借款856亿元,长期借款157亿元,流动负债约为108.6亿元,非流动负债约为17.93亿元。货币资金方面,2022年6月30日,拥有505.9亿元货币资金,交易性金融资产为108.5亿元。

不过,金龙鱼的“千亿借款”并不是今年才有的。

早在2020年,金龙鱼的负债、借款就引起不少人的关注。招股说明书显示,截至2019年底,益海嘉里的负债总额为1022.1亿元,占当年收入的59.86%。2017年至2019年,其资产负债率分别为58.17%,62.97%和59.88%,总负债分别为793.82亿元、1066.83亿元和1022.1亿元,流动负债分别占总负债的98.61%,97.13%和96.53%。在流动负债中,又以短期贷款为主,分别占69.90%,78.82%和74.44%,它主要包括信用贷款和抵押贷款。

彼时,益海嘉里解释道,较高的资产负债率主要是由于该公司的短期借款较高。而公司的短期借款增加主要是由于两个原因。其一,该公司的采购将充分利用国内外市场的低息贸易融资,随着公司业务规模的扩大,公司短期借款规模将相应增加;其二,为减少公司向关联公司丰益国际借入资金,公司在报告期内增加了银行贷款,并逐步归还了从关联方如丰益国际借入的资金。

益海嘉里还表示,公司的资产负债率高于同行业上市公司的平均水平,主要是因为公司购买了相对较大数量的原材料和较高的短期借款。在公司的募集资金到位后,预计债务与资产比率将下降。

事实上,金龙鱼的募资并未减少公司债务。

从2021年财报看,截止到2021年12月31日,金龙鱼短期借款为787亿元,长期借款为110亿元有息债务为932亿元,短期债务820亿元,股东权益和负债为2073亿,有息债务率为45%,但账上现金加金融资产为570亿。

除了高额借款,金龙鱼在转基因问题上,一直都被备受质疑。

对于金龙鱼未曾正面回答“食用油中使用转基因原料的比例”等问题,朱丹蓬表示,这其实是整个金融行业、媒体行业等多方质疑的部分。金龙鱼作为上市公司,有责任、有义务解答疑问,毕竟消费者是有知情权的。

如今又检出转基因成分却没有标示,这可能会影响金龙鱼的品牌形象。

值得注意的是,一直被贴上“转基因”标签的金龙鱼,在2021年年报中,金龙鱼汇总了旗下17家拥有转基因加工资质公司。

另外,对于消费者疑惑的“公司食用油中使用转基因原料的比例是多少”,金龙鱼也是“避重就轻”的回答:我国对转基因食品实行严格的安全评价管理制度,所有市场上允许进口的转基因作物都是经过农业部安全评价,是安全的,可以放心食用。

但随着转基因食品逐渐被消费者抛弃,越来越多的食用油企业更倾向于选择非转基因原料,一直被标有“转基因”标签的金龙鱼,又该如何在众多品牌中脱颖而出呢?大公快消持续关注。

(文章为大公网快消频道原创,欢迎转载,转载请在开头处注明来源。)

评论