【移民资讯】关注 3分钟带您了解新加坡家族办公室!为何数量几倍增长?富豪为何钟情于此

在经济增长中积累了财富的企业家及高净值人士,近些年越来越多寻求财富的控制和家族的长期繁荣,这极大推动了家族办公室的发展。过去10年,全球涌现出许多家族办公室。

越来越多数据显示:高净值群体通过建立这种离岸结构,不仅有助于财产管理、财富增值,还能帮助家族获取海外身份。

什么是家族办公室?

家族办公室简单来说是通过现代企业管理制度体系,为超高净值家族提供海外投资、资产配置、税务规划,移民规划及家族财富传承等服务,有效保持家族凝聚力,使家族财富可持续传承的一种企业架构。

新加坡金管局在今年指出,从2016年到2019年,新加坡家族办公室数量成长四倍。在德勤会计师事务所2019年针对各国财富管理竞争力调查中,新加坡也位居第二,仅次于瑞士。

数据来源:DMC

新加坡整体资产管理规模在2019年底达3.43兆元新币,从2013年以来整体规模成长近一倍,如此好成绩,足以证明新加坡在家族办公室耕耘,已经开花结果。

随着亚太地区经济发展,亚洲企业家们逐渐从财富积累期,跨越到了家族传承期。超高净值家族数量的增加,使得家族办公室逐渐在亚洲开始流行起来

新加坡是亚洲最热门的家族办公室设立之地,众多指企业在最近疫情期间深刻体会到了资产配置的重要性,所以很多人把企业资产和个人资产或者家族资产进行切割,

然后在新加坡设立自己的家族办公室,做一个完整的资产配置,财富管理和传承,而且还能实现移民,子女教育,享受低税等。

企业家张某,土生土长在四川企业家不但携妻双双加入新加坡籍,更将其全部身家通过离岸家族信托持有。

张某夫妇的千亿信托一分为二,一部分为张某的家族信托Apple Trust,持有公司47.84%股份;另一部分为其妻子的家族信托Rose Trust,持有海底捞14.85%的股份,两个信托的受益人都是夫妻二人。

张氏夫妇这一操作,一方面是将千亿资产一分为二,可以隔离夫妇关系变动引起的公司股价波动风险。

另一方面,因为新加坡对海外收入免税,又避免中国新个税反避税实施后可能面临的税务风险。同张一样,越来越多的海外人士都看中了新加坡这块宝地。

家族办公室在新加坡

新加坡现行法律没有对“家族办公室”一词进行界定。但是,新加坡作为众多海外基金设立地中的佼佼者,以政权稳固和亲商环境著称,拥有丰富的投资资源和财富管理人才。

新加坡政府欢迎高净值家族在本地成立基金(离岸/在岸管理的基金机构)及家族办公室,并对成功成立的基金机构提供税收激励和优惠。

凭借亚洲中心的地理位置,新加坡纵观亚太地区财富管理与传承的趋势与方向,是亚洲高净值家族成立家族办公室的理想地点。

SIngle Family Office Setup By SIngapore Family Office

新加坡家族理财办公室设立的单一家族理财办公室

过去5年

新加坡家族理财办公室

逐年增加

【新加坡家族办公室】

无学历要求,无移民监,

财富传承

资产增值

税务规划

合法实现0税务

稳定的营商环境

无资金来源证明

自由支配个人财富

避免家族财产纠纷

开设尊贵私人银行户口

轻松获取新加坡定居身份

享受新加坡教育医疗福利

无学历要求,无资产验证要求,无需居住,无语言要求一人移民全家受益,一人移民三代受益

子女教育,身份事业,资产规划,一举多得。在新加坡让您的旅行,让您的商务360°无死角辐射全球。

新加坡政府未来已经在规划2050年1000万人口的规划了(现在的规划是2030年计划到690万人口)目前人口是570多万,那么在精选新移民的时候,政府会考量什么因素呢!您符合新移民政策吗?欢迎咨询,为您私人订制专属您的移民方案,留学方案,资产配置方案,资产移民方案,我们有新加坡专业的移民顾问团队,顶尖的律师团队,会计师团队,资产管理人员团队做您坚强的后盾服务与您。

新加坡经济发展局(EDB)推行的“全球商业投资者计划”(Global Investor Programme,GIP),对全球富豪抛出橄榄枝。该计划中的方案C就是家族办公室方案(Family Office Option)

外国投资者在新加坡成立开设公司并自雇申请就业准证EP,通过该准证,居住两年之后全家可获得新加坡永久居民身份。

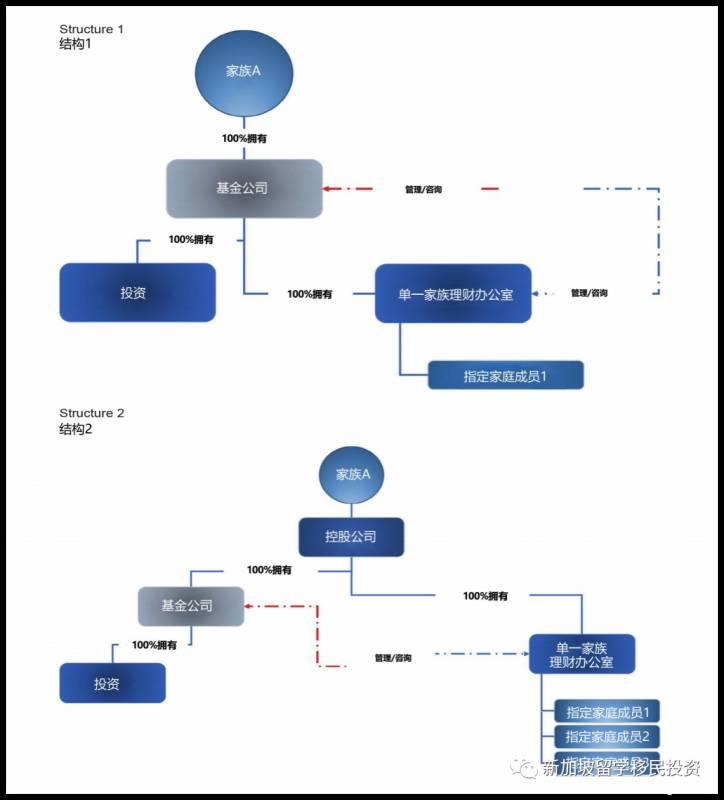

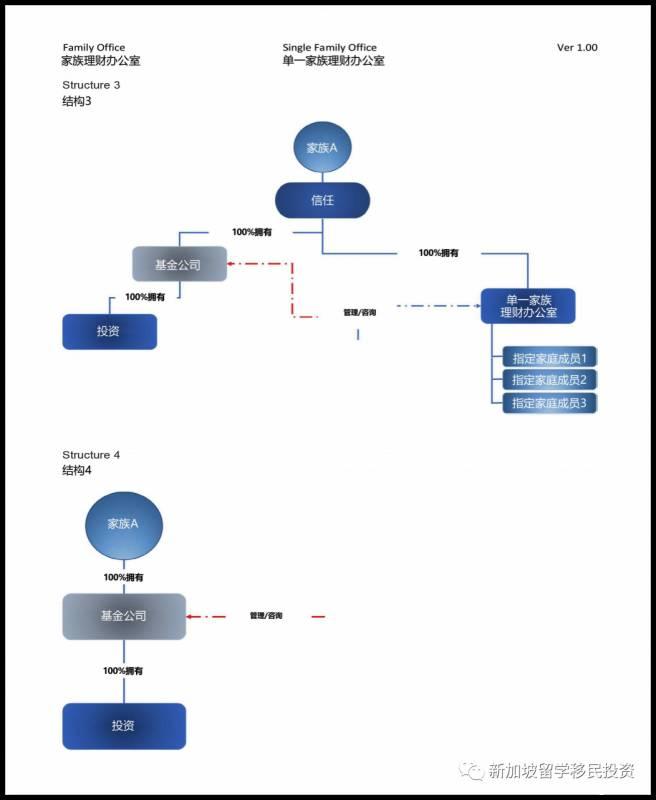

家族办公室常见架构

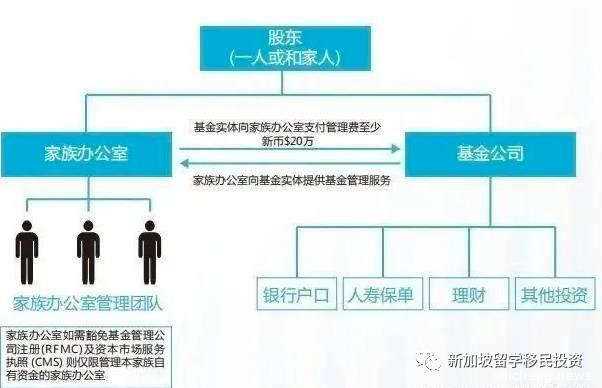

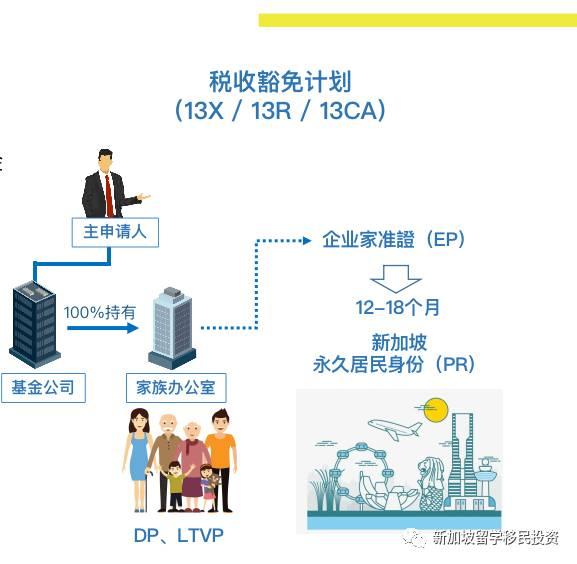

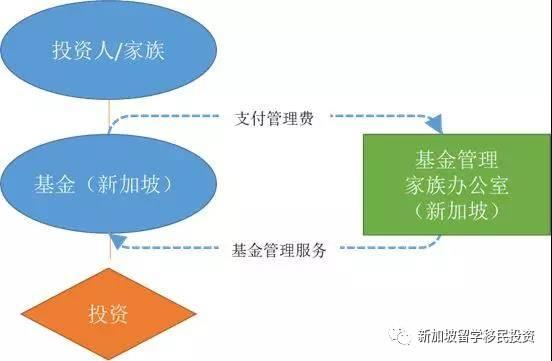

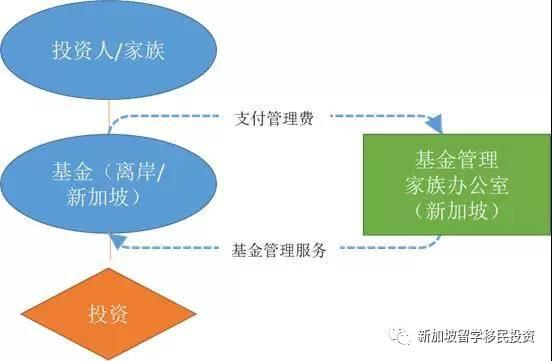

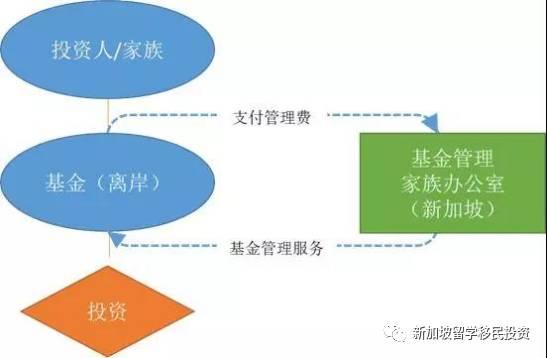

新加坡家族办公室的架构就是主申请人在新加坡设立由自己或家庭成员一起成立的两家公司,一个是基金公司,一个是家族办公室。

家族办公室向基金实体(在新加坡注册成立的法人公司)提供基金管理服务,适用于新加坡基金的税收豁免计划(13X/13R/13CA)。

也可以这样理解

基金经理(主申请人)通过家族办公室管理本人或者本家族的自有资产,获得工作准证(EP)。

基金公司成立要求:

1、基金法人公司注册地:新加坡;

2、基金经理法人注册地:在新加坡注册成立的法人公司;

3、基金经理:在新加坡金融管理局注册或者持有CMS执照 或者豁免(如果基金经理管理自有个人资金)。关于执照豁免,新加坡金融管理局会要求基金经理书面确认情况属实;

4、基金开支规定:每年本地业务支出最少20万新币;

5、基金规模:500万美金起

基金税收激励计划

在新加坡成立的基金满足特定条件后可以申请更优惠的免税政策。目前新加坡基金可以申请的税收激励计划有3种。

1.离岸基金税收激励计划 – 13CA (Offshore Fund Tax Incentive Scheme – 13CA);

2.在岸基金税收激励计划 – 13R (Onshore Fund Tax Incentive Scheme – 13R);

3.增强型基金税收激励计划 – 13X (Enhanced Tier Fund Tax Incentive Scheme – 13X);

新加坡政府每5年会更新一次,最新版本的有效期至2024年12月31日。申请以上3种基金税收激励计划均需要满足以下2个条件:

1.基金经理需要在新加坡金融管理局(MAS)注册或持有CMS执照。若基金经理管理自有个人资产则可以获得执照豁免*。

*申请执照豁免的基金经理需按MAS要求提交相关证明,确认管理本人或本家族的自有资产情况属实。

2.家族办公室必须是新加坡注册的本地公司。

以下是税收激励计划的架构介绍:

在岸基金税收激励计划 13R

增强型基金税收激励计划 13X

离岸基金税收激励计划 13CA

家族办公室需要雇佣至少3个资深投资人(每人月薪不少于3500新币)基金管理人无需长期居住在新加坡,但需要安排183天时间在新加坡以证明基金管理人有执行其投资职责。

根据新加坡人力部规定,申请新加坡就业准证(Employment Pass)月薪必须至少达到3600新币。今年5月起,就业准证的最低月薪将上调到3900新币。

为何选择新加坡?

新加坡不仅引领亚洲国家之先,建构家族办公室体系,还致力于整体金融环境的友善,尤其低税率制度也是闻名国际。

新加坡公司仅须一年申报一次公司所得税,基于利润征税,税率仅为17%,更在2008年取消遗产税。新加坡各个政府部门还为企业提供了多项税收鼓励和减免措施。

自税务年度2020起,新成立公司首三年10万新币以下应税收入享有75%税务减免,后续10万新币应税收入享有50%税务减免,企业最高可12万5应税收入的减免。

新加坡还是东盟成员国,东盟10国零关税自由贸易;东盟10国与中国签署自由贸易协定即“10+1”。“东盟XX”制造产品更容易进入欧盟和美国市场,有效突破国际贸易壁垒。

评论