【2019年报快读】之三十二:广联达

造价业务成功云转型,施工业务开启新增长。

年报快读

广联达科技股份有限公司成立于1998年,2010年5月在A股上市,是中国建设工程信息化领域首家上市公司。

公司长期立足建筑产业,围绕建设工程项目的全生命周期,以建设工程领域专业应用为核心基础支撑,提供一百余款基于“端+云+大数据” 产品/服务,提供产业大数据、产业新金融等增值服务的数字建筑平台服务商。

公司在全球建立六十余家分子公司,服务客户遍布全球一百多个国家和地区,拥有员工六千余人,销售与服务网络覆盖全球两百余个城市,向遍布全球的数十万企业客户、数千万专业工程技术和管理人员提供专业应用及服务。

2019年6月,广联达在中国数字建筑年度峰会(青岛)发布《数字建筑:建筑产业数字化转型白皮书》,提出建筑业数字化转型新范式,即“传统产业+三全·三化=新产业(新生产力+新生产关系)”。传统建筑业从全要素(空间维度)、全过程(时间维度)、全参与方(人/组织维度)三个方面进行解构,再通过数字化、在线化、智能化进行重构,形成新的生产对象,即实体建筑和数字虚体建筑。并以新设计、新建造、新运维为代表的“三新”生产力,驱动建筑业全要素、全过程、全参与方的升级,重构了生产关系,形成产业的新生态,从而形成数字时代的新产业。

广联达的数字建筑概念图

报告期内,公司实现营业总收入35.41亿元,同比增长21.91%;实现归母净利润2.35亿元,同比下降46.46%。报告期末,云转型相关预收款项(以下简称“云预收”)余额增至8.94亿元,因该款项属于已收取的云服务费中不能确认为当期收入的部分,导致当期表观收入增速未充分体现,表观利润同比显著下降。若将云预收的影响因素进行还原,则还原后的营业总收入为40.20亿元,同口径同比增长26.05%;还原后的归属于上市公司股东的净利润为6.66亿元,同口径同比下降4.17%。加权平均ROE 7.30%,同比减少6.84个百分点。

还原方法:

- 还原后的营业总收入=表观营业总收入+期末云预收-期初云预收;

- 还原后的归属于上市公司股东的净利润=表观归属于上市公司股东的净利润+(期末云预收-期初云预收)*90%)。

广联达的主要财务指标

公司业务服务于建筑业,而建筑业具有季节性特征,使得本公司营业收入相应体现出一定季节性特征,主要为一季度收入全年占比最少,而四季度收入全年占比最高。

广联达的分季度数据

根据业务阶段及服务客户不同,公司业务划分为四大业务板块,分别为:

- 数字造价业务板块:属于公司成熟业务,主要为建设工程造价(工程成本、工程量计算)提供工具类软件产品及数据服务,包括工程计价业务线、工程算量业务线和工程信息业务线等。经过二十多年发展,公司在国内该业务领域有较高的市场占有率,竞争优势明显。报告期内,数字造价业务中的主要产品线正在逐步推进云转型,其商业模式正由销售软件产品逐步转向提供服务的SaaS模式。

- 数字施工业务板块:是公司重点突破的成长业务,目前已经形成数字施工整体解决方案。在2019年6月发布的广联达数字项目管理(BIM+智慧工地)平台基础上,结合广联达对建造业务的理解,已经开发出覆盖岗位级、项目级、企业级的多个数字化应用系统,为施工企业数字化转型提供一站式服务。数字项目管理平台解决了数据互通,促进了产品融合和价值提升,业务的协同效应和整合优势日益显现。该板块业务的商业模式主要为提供平台化解决方案,销售自主软件产品。

- 创新业务板块:属于公司孵化业务,在新空间、新客户、新业务、新模式等方面实现公司业务探索和布局,目前主要包括规建管一体化平台、建设方一体化平台、全装定制一体化平台等业务,上述业务以项目的形式展开,尚未形成规模化销售。

- 生态业务板块:主要包括产业新金融、工程教育等业务。产业新金融业务依托公司专业应用系统的精准数据及大数据服务,探索为建筑产业企业客户提供供应链金融服务的新模式;工程教育业务则围绕建筑类院校相关需求,提供建筑实训课程产品销售及相关服务。

此外,公司的海外业务方面,一部分依托2014年全资收购的芬兰子公司机电专业BIM相关业务,形成MagiCAD产品线,主要覆盖欧美等市场;另一部分为数字造价业务的国际化系列产品Cubicost,主要开拓香港,新加坡、马来西亚和印尼等东南亚市场。

分业务来看,数字造价业务全年实现表观收入24.52亿元,营收占比70.77%,同比增长19.17%;其中云收入9.21亿元,同比增长148.84%,占数字造价业务整体收入比例为37.57%。若考虑数字造价业务云转型对公司表观业绩产生的影响,将云预收因素进行还原,则还原后的数字造价业务收入为29.31亿元,同口径同比增长25.15%。(注:数字造价业务还原后的营业收入=表观收入+期末云预收-期初云预收)

数字施工业务2019年全年实现收入8.53亿元,营收占比24.64%,同比增长29.58%。报告期内,在数字施工业务企业级、项目级、岗位级三大类产品中,基于数字项目管理平台的项目级产品营业收入占比过半,“平台+组件”项目级产品的推广取得了阶段性的成果。项目级产品全年新增企业客户超过1100家,其中特、一级企业逾990家;新增项目超过3200个,其中特、一级企业项目逾2900个。

报告期内,公司海外业务稳步推进,实现收入1.37亿元,营收占比3.96%,同比增长11.29%。

广联达的营收构成

成本方面,数字造价业务成本1.48亿元,占比40.03%;数字施工业务成本2.05亿元,占比55.32%,海外业务成本0.15亿元,占比4.12%。

与营收占比相对照,就能够看出公司的数字造价业务是利润中心,40.03%的成本支撑了70.77%的营收。

广联达的成本构成

费用方面,2019年,公司销售费用11.02亿元,同比增长39.04%;管理费用8.20亿元,同比增长7.2%;财务费用0.41亿元,同比增长17.06%。

广联达的各项费用

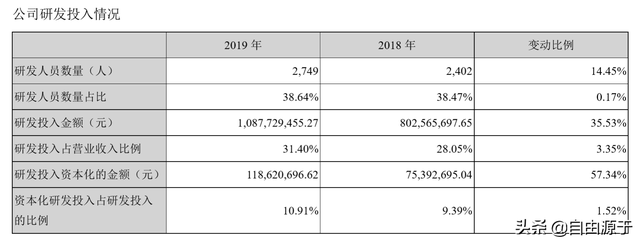

研发投入方面,报告期内,公司研发投入总额为10.88亿元,占营业收入比例为31.40%,同比增长35.53%,资本化比例10.91%。公司研发人员2749名,占比38.64%,同比增长14.45%。

报告期内,公司继续坚持在图形技术、云技术、大数据技术和人工智能等战略技术领域加大投入,公司对满足资本化条件的研发项目进行了资本。

技术研究和外部合作方面,公司以北京为中心,已建成上海、西安、美国、芬兰等研发中心,研发能力进一步增强。

公司持续推进与清华大学、上海交通大学、华中科技大学、美国斯坦福大学、马里兰大学、澳大利亚悉尼科技大学的合作,牵手微软、华为联合发布混合云解决方案,技术生态持续完善。

截至报告期末,公司已有94项授权专利、786项已登记软件著作权。

广联达的研发投入

参控股公司方面,详见下表。其中,公司在西安新建了研发基地。

广联达的参控股公司

发展战略方面,广联达的战略原点是“让每一个工程项目成功”, 战略目标是成为“领先的数字建筑平台服务商”。基于此,广联达将持续坚守“数字建筑”战略主航道,保持战略方向的坚定和聚焦,在此方向上与建筑行业深度融合,深度挖掘客户需求,满足客户需求。长期看,公司将从“产品战略”走向“平台生态战略”,与合作伙伴协同演化为全球数字建筑平台服务商。

广联达公司坚持以三年为时间周期,制定企业的战略规划。2017年至2019年是公司第七个三年战略规划期。"七三"期间,公司坚定“数字建筑”理念,聚焦运用信息化手段助力建筑产业转型升级。

公司通过数字造价业务云转型、数字施工业务产品突破、核心技术蓄能聚力,为“八三”战略发展夯实了基础。

“八三”战略期间,公司将着力专业应用向纵向一体化的拓展及全价值链业务的拓展:数字造价业务走向智能化,数字施工业务从“项目级应用”拓展至“企业级多项目应用”,同时数字装修、数字供采、数字城市、数字金融、数字教育等新业务竞相突破。

展望2020年,数字造价业务板块将持续推进SaaS转型,转型地区由21个增加至25个。数字施工业务板块将在巩固拓展项目管理平台产品基础上,通过打造企业级多项目集成管理平台,为施工企业提供数字化综合解决方案。

行业信息

广联达所在的建筑信息化细分行业,属于为建筑行业提供生产性信息服务的子领域。2019年,中国的建筑业总产值为24.84万亿元,同比增长5.70%,近年来在国内GDP中的占比保持在26%左右。然而,建筑行业的盈利能力较差,近年来的产值利润率在3.5%左右,仅相当于全国工业产值利润率的一半左右。

高产值、低盈利、低效率成为建筑行业长期以来的特点,这也为建筑行业借助信息化手段提升营运效率和盈利能力提供了契机。

根据联讯证券提供的数据,通过应用各种信息技术使得英国建筑业在5年内节省30%的建设项目成本,同时美国招标网和建造网指出通过将建筑市场带入互联网可节约30%-35%左右的的项目成本,表明信息化手段已成为减低建筑项目成本的最佳途径。近年来,国内建筑市场竞争日趋激烈,倒逼国内建筑企业提升信息化水平。

建筑行业的产值和利润率

近年来,我国建筑信息化市场发展迅猛,2018年市场规模达到245亿元,同比增长19%。然而,建筑信息化的渗透率仍处于较低水平,根据中国建筑业协会的数据,2018年中国建筑信息化占总产值的比例仅为0.1%,与欧美等发达国家1%的占比相比仍有10倍的差距。

建筑行业信息化渗透率

点评

作为我国建筑信息化领域的龙头企业,广联达的主要看点有两个:

其一,数字造价业务的商业模式转型,简称为云转型。

所谓云转型,就是传统软件企业由一次性的销售软件授权费(License)转向按照使用功能和使用时长收取服务费(SaaS)。

云转型最大的好处是进一步增强了客户粘性,然而,这会导致转型过渡期公司在财务上出现跳变。

转型之前,公司软件授权出去,就可以确认销售收入;转型之后,公司如果按年度收取服务费,由于服务需要在未来的一年中持续提供,因而计入预收款项,在新准则下则计入合同负债;之后,再按照时间的推移逐步确认营收和利润。

因此,转型过渡期内公司财务报表中会出现名义营收和净利润低于真实数字的情况。因而,在做业绩历史比较的时候,需要做口径调整。

2019年,公司云转型区域由11个增加至21个,2019年之前已转型的11个地区,云计价与云算量产品的综合转化率及综合续费率均超80%,年内新增的10个转型地区

提前转型节奏,云计价及云算量产品全年的综合转化率均超50%,转型效果显著。

2020年,公司进一步增加云转型区域至25个。

广联达的云转型数据

其二,数字施工业务的规模化发展。

在建筑信息化领域,最核心的概念就是所谓的BIM。

BIM的全称是建筑信息模型(Building Information Modeling),是以建筑工程项目的 各项相关信息数据作为模型的基础,进行建筑模型的建立,通过数字信息仿真模拟建筑物所具有的真实信息。

在BIM的基础上,可以衍生出数字建筑、数字孪生和工程项目全生命周期管理等诸多建筑行业转型升级的理念。

广联达起家的业务就是数字造价业务,在国内市场的该领域里形成了寡头垄断地位。

造价业务位于整个建筑价值链的前端,在此基础上,逐渐向施工甚至物业运维等中后端业务渗透演进,成为广联达深挖建筑信息化领域的自然选择。

与造价业务相比,施工业务体量更大,是公司未来业绩增长的主要看点之一。

中国BIM市场规模

评论