股价首次涨20%!东吴证券盘点光伏设备龙头,找到了遗落的宝石

今天(周五)帝尔激光涨20%,是创业板涨跌幅调整以来的首次涨停。消息面上,东吴证券今日发表91页重磅研报,挖到了帝尔激光的价值(次新股)。

以下是研报内容。

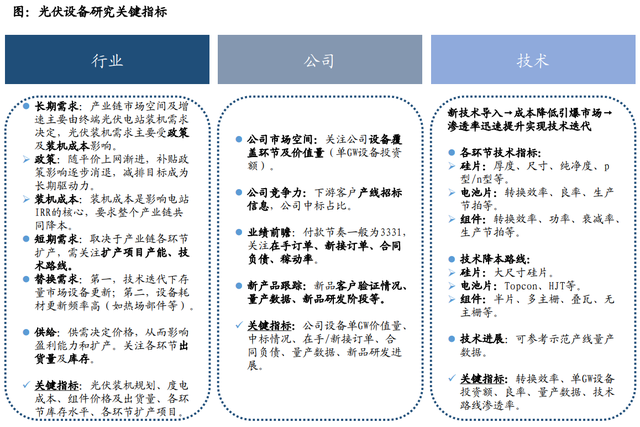

一、光伏设备:需求筑基,技术为翼

关键假设、驱动因素及主要预测

关键假设: 1)光伏产业链共同推动降本,平价时代来临。2)硅片、电池片、组件环节新技术导入顺利。

驱动因素:

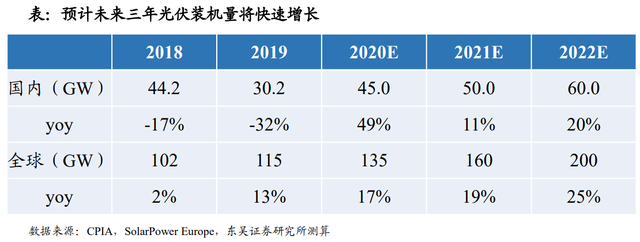

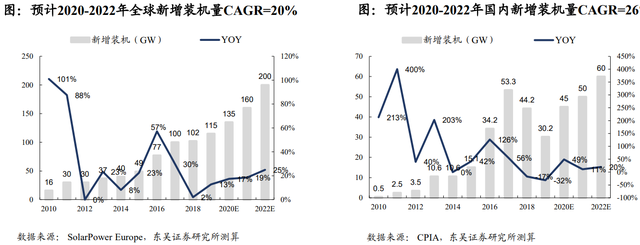

1)光伏平价时代来临,我们预计未来三年全球装机量CAGR约20%。

2)硅片环节:18x/210大硅片拉长硅片扩产景气周期;垂直一体化趋势下各环节龙头相继启动硅片扩 产。

3)电池片环节:HJT降本路线提效路径明朗,我们预计HJT设备订单即将进入放量阶段。

4)组件环节:半片、多主栅、无主栅、叠瓦等技术迭代带来巨大存量更新市场。

主要预测:

1)预计未来硅片扩产将持续,同时存量设备大规模改造成大硅片设备,预计2020-2022年年均大硅片 设备需求超180亿元。

2)预计2021年Q2 HJT将迎来爆发,到2025年左右,类比于过去三年单晶对多晶的替代,HJT将完成对 PERC的全面替代,带来超500亿市场空间。

3)预计随着HJT市场爆发,无主栅将成为组件环节主流技术,预计2020-2022年新增+存量更新组件设 备需求合计196亿元。

2、我们与市场不同的观点

1)硅片先进产能并没有过剩。各环节争相扩硅片的重要原因是为提高产业链的综合话语权,我们预计 未来行业分化会加剧,落后产能将退场。且目前18x/210大尺寸先进产能仍较为稀缺。

2)HJT是电池片最终解决方案。若2020Q2 HJT良品率、转换效率等各项参数在GW级规模上得到验证, 我们认为HJT会迎来全面爆发。

3)组件环节的频繁技术迭代带来巨大存量更新市场空间。随着单GW组件投资额不断降低,设备投资回 收期缩短,且组件环节技术迭代迅速,降本驱动下组件设备更新换代十分频繁,导致实际市场空间远大于新增装机带来的空间。

3、股价催化剂:大硅片渗透率迅速提升;HJT量产数据超预期;无主栅技术实现商业化应用。

4、风险提示:HJT产业化进程不及预期风险、光伏行业装机量不及预期。

终端需求:预计未来三年全球装机量CAGR约20%

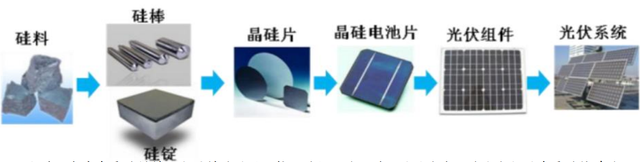

国内光伏设备基本实现全线产业化

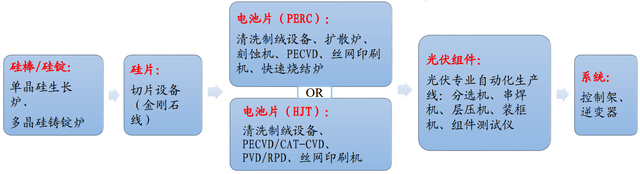

上游:生产多晶硅材料,由原料硅砂(二氧化硅)经纯化过程冶炼出太阳能发电级的多晶硅接着将 多晶硅材料加工成硅晶片;

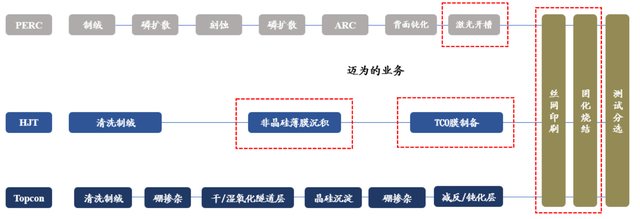

中游:包括制造太阳能电池和电池组件。电池片环节中PERC工艺路线包括清洗制绒、扩散、蚀刻、 镀膜、网印和烧结等步骤,而HJT路线仅需清洗制绒、非晶硅膜沉积、TCO膜沉积、网印四大步骤。 把太阳能电池片组装成一块太阳能电池板,即为电池组件;

下游:系统、零部件行业,将太阳能电池组件与转换器、连接器等零部件组合,制作成发电设备。

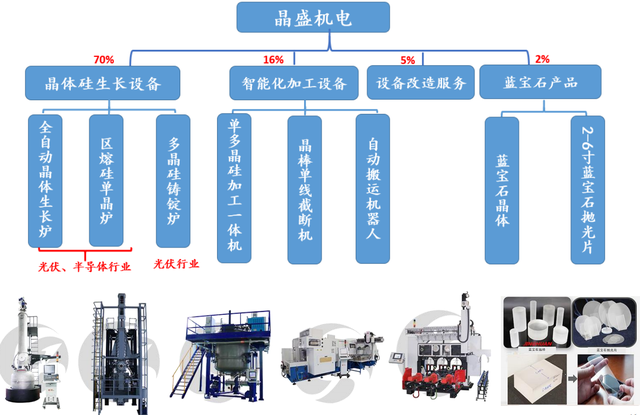

二、晶盛机电:国内晶体硅生产设备龙头(硅片设备 )

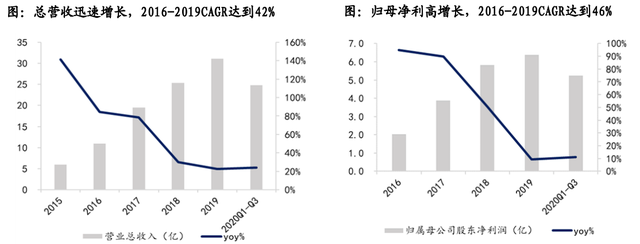

晶盛机电:光伏硅片设备绝对龙头,业绩稳定高增长

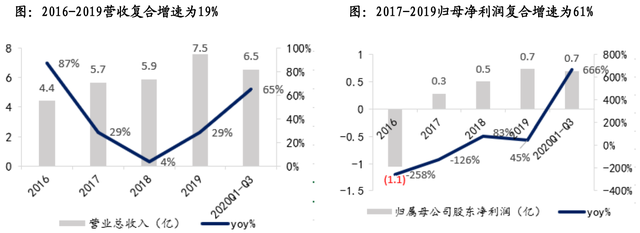

2020年Q1-Q3,公司实现收入24.9亿元,同比+24%;归母净利润5.2亿元,同比+11%。

在光伏设备领域,公司在主要硅片工艺环节均能提供相关的设备。随着公司进一步扩大新 产品切片机、截断一体机的销售,公司可提供的单GW产线的设备配套金额有望提升。

在隆基之外的单晶炉需求市场占据90%的份额。

公司凭借较强的产品实力,积累了较好的客户资源,和中环股份、晶科能源、晶澳科技等 多家行业领先企业均建立了长期深入的合作关系。

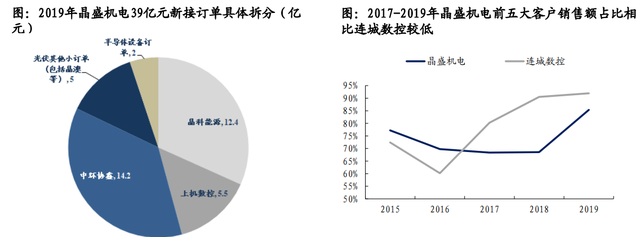

2019年公司新接订单合计39.1亿元,其中中环协鑫14.2亿元,晶科能源12.4亿元,上机数控 5.5亿元,晶澳等其他订单合计5亿元。

目前国内主要的单晶炉供应商包括晶盛机电、天龙光电、精功科技、京运通、连城数控、 北方华创。连城数控是隆基的关联企业,在单晶炉业务上和隆基深度合作。在除了隆基以 外的单晶炉市场需求上,晶盛机电占据了90%的份额,是行业内的主力供应商。

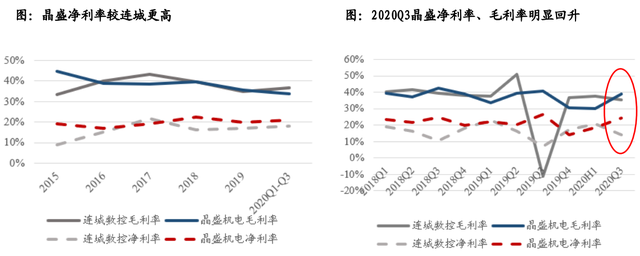

.盈利能力:晶盛机电净利率高于连城数控。

晶盛机电2020Q1-Q3毛利率为34%,低于连城数控的37%,主要系晶盛为了在光伏大硅片设 备渗透初期抢占市场所致。2020Q3晶盛机电毛利率大幅回升至39%。

晶盛净利率持续高于连城,2020年前三季度二者净利率分别为21%和18%。

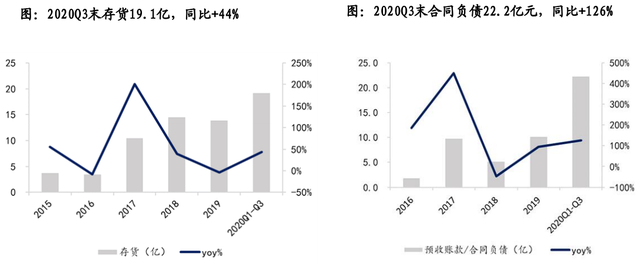

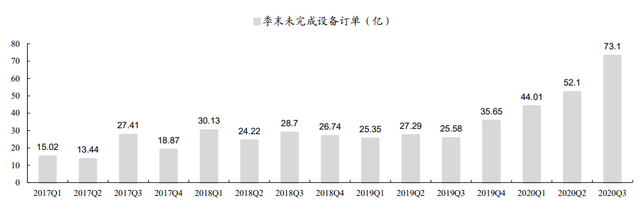

2020Q3末预收款同比翻倍,表明在手订单充裕。

Q3末公司合同负债22.2亿元,较19年Q3末增加12.4亿元,同比增长126%。

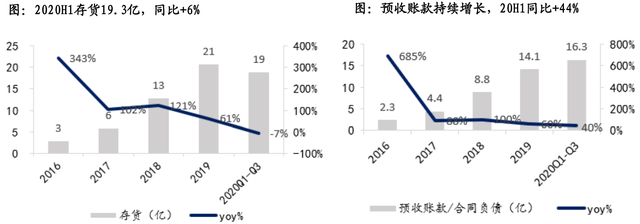

Q3末公司存货19.1亿,同比+44%,主要系发出商品增加所致。预收款及存货高企,表明公 司销售规模相应增长,预计将继续为下半年业绩贡献增量。

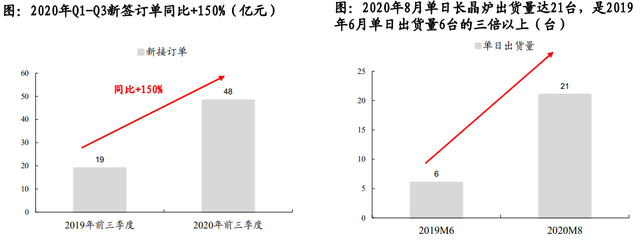

2020年新接订单超预期,产能持续满产。

2020前三季度的新签订单量达48亿元,同比+150%(我们测算2019年前三季度新接订单量 为19亿元)。

单GW设备价值量测算:公司单台长晶炉设备产能15MW,单价约180万元。按照单GW对应 80台设备测算,则单GW对应长晶炉价值量约1.4亿元,对应整线硅片设备价值量约2亿 元。

2020年8月单日长晶炉出货量达21台,是2019年6月单日出货量6台的三倍以上,预计至 2020年底将持续满产。根据每台约180万元的价格,每日可实现3780万元长晶炉收入。

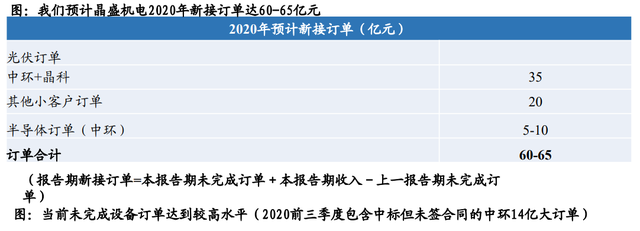

2020年预计新接订单达60-65亿。

三、迈为股份:丝网印刷设备领军者,HJT设备提前卡位(电池片设备)

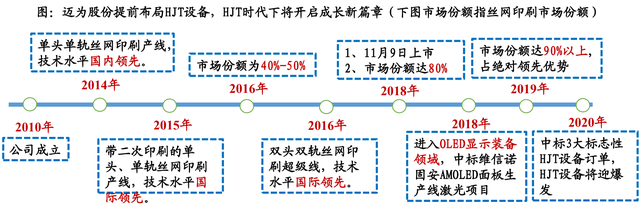

自成立以来,公司始终致力于太阳能电池丝网印刷生产线的开发。 公司涉足太阳能电池设备、SMT设备、半导体设备等领域。公司在现有光伏设备的基础上,相继进入光伏激光设备, 叠瓦组件设备等光伏上下游设备领域,并进入了OLED显示装备领域,维信诺固安AMOLED面板生产线激光项目已交付客 户进行安装调试,打破日韩在该领域的垄断。

公司主要经历了5个时期:

产品孕育期(2008-2010年):研发出第一台丝网印刷机并获得首个正式订单。

技术完善期(2010-2014年):光伏行业进入调整期,公司不断地完善技术和产品。

成熟放量期(2014-2017年):光伏行业进入景气周期,公司技术趋于成熟,迅速抢占市场形成放量;同时开始打入海 外市场,新兴市场订单不断落地。

技术更新期(2017-2019年):18年研发叠瓦、PERC激光设备;19年进军HJT核心技术,OLED通过维信诺试用。

业务拓展期(2019-至今):HJT渐行渐近,迈为参股江苏启威星间接引入YAC制绒清洗技术,自研PECVD、PVD,目前已 相继中标阿特斯、华晟、通威3大标志性异质结电池设备订单,HJT设备龙头地位得到验证,HJT时代下受益最明显。

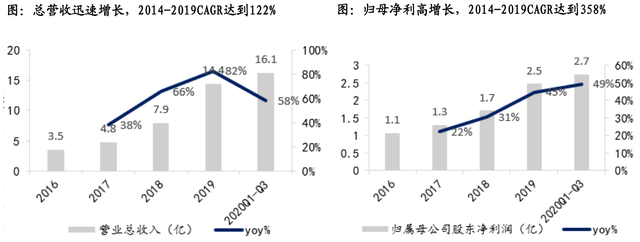

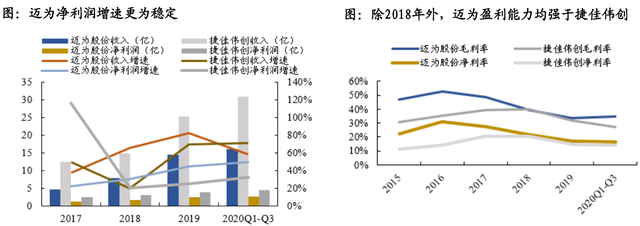

趁行业之东风,公司业绩迅速放量

2020年Q1-Q3,公司实现营业收入16.1亿,同比+58%,归母净利润2.7亿,同比+49%。

公司与光伏行业巨头通威太阳能、晶科能源、隆基乐叶、协鑫、阿特斯、天合光能等建立了长期合 作关系,打破了丝网印刷设备领域进口垄断的格局。

产品远销新加坡、马来西亚、泰国、越南、印度等海外市场,实现了智能制造装备少有的对外出口。

公司2018年11月上市以来,一方面大幅扩张丝网印刷产能,另一方面积极拓展OLED显示装备业务, 同时提前布局HJT设备,技术迭代下迎来成长新阶段。

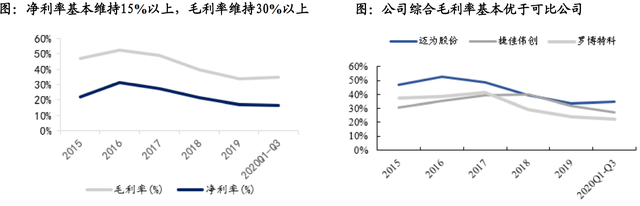

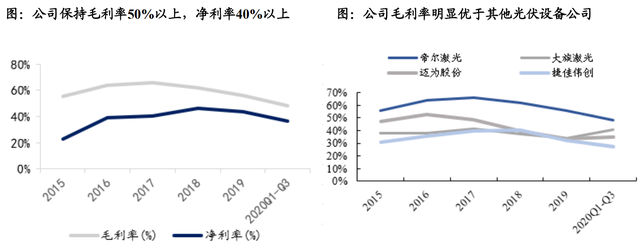

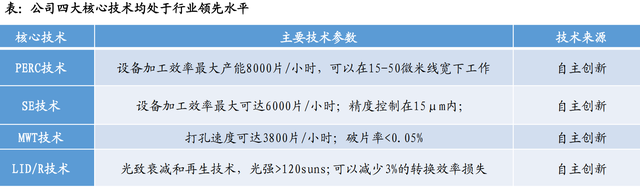

盈利能力优于行业,产品性价比高

自2015年以来,公司净利率一直维持15%以上,毛利率维持30%以上,毛利率优于可比公司,主 要系:

1)技术含量高:公司在丝网印刷环节的主要竞争对手只有应用材料的子公司Baccini和东莞的 科隆威。

2)性价比高:且公司的丝网印刷生产线成套设备,性能优于国际龙头Baccini且价格低10%- 20%,在增量市场中的占有率达80%以上。

公司2020H1毛利率为34%,同比+1.8pct;净利率19%,同比-0.5pct。

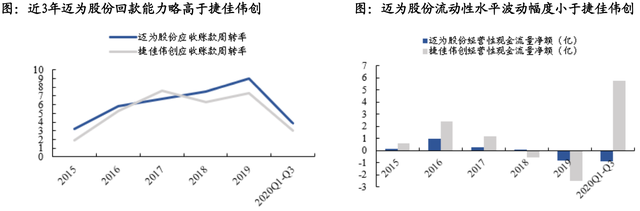

预收账款同比大幅增长,短期业绩有保障

2020Q3末公司预收账款16亿元,同比+40%,预计2020年初至今PERC订单仍然高增长。

2020Q3末公司存货19亿元,同比-7%,预计年初至今周转速度在加快。

产线合同收入确认的流程:签合同—30%预收款—组织生产—交货—30%回款(小订单: 1-3个月,大订单3-8个月)—安装调试—试产、量产—验收—验收单回款30%。验收 单确认之后确认90%的订单收入,剩下10%为质保款,按照20H1末预收账款16.2亿来推 算,预计在手订单在40亿元以上,能够支撑20年到21年上半年业绩增长。

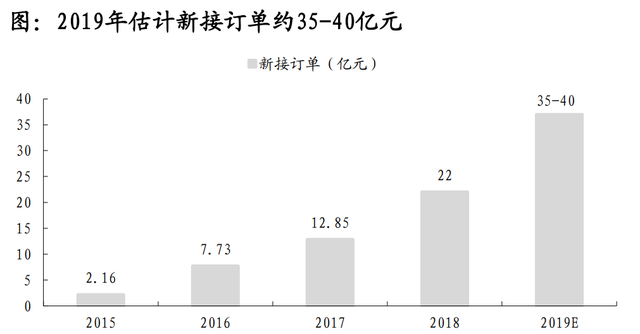

在手订单短期高增长,HJT订单有望超预期

2020年PERC订单仍然高增长。受益于电池产能扩张和市占率提升,2019年公司估计新 签订单约35-40亿,超过2016-2018年累计订单水平(33亿)。我们预计2020年公司 PERC订单仍然在30亿元以上,基本持平于2019年水平。

2020下半年预计全市场3-4GW HJT落地,迈为预计获得60%-70%的HJT设备订单,按照 单GW对应4-5亿元的设备投资,对应公司10亿元以上的设备订单。异质结方面,公司 现有和未来潜在客户包括阿特斯、REC、山煤、通威、东方日升、安徽华晟等。

丝网印刷设备用于后道环节,“二次印刷”为重要突破

PERC时代:公司传统主业——丝网印刷设备主要应用于硅片到电池片的加工环节后段

迈为的丝网印刷设备主要经历了四个发展时期: 1、传统单头单轨丝网印刷生产线(SL) 2、带有二次印刷功能的单头单轨线(SL-DP) 3、双头双轨线(DL) 4、双头双轨丝网印刷超级线(FDL)。

HJT时代:公司能做整线里面的90%,除了清洗外,均具备较高生产能力,其中非晶硅膜沉积和丝网印刷是优势。 图:HJT时代迈为业务覆盖更多环节。

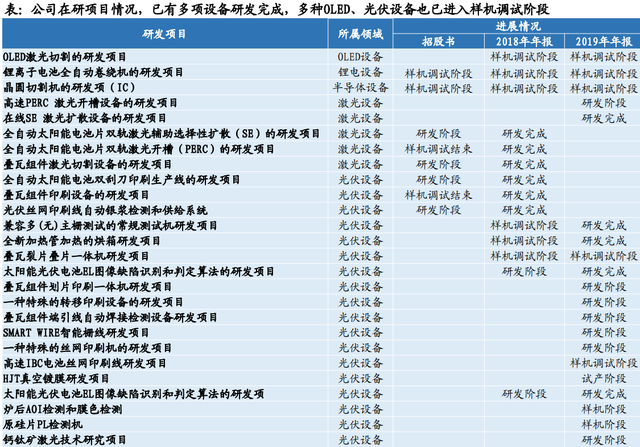

迈为研发进展——专用设备领域的延伸进展顺利

布局HJT核心设备成果显著,逐步向整线进军

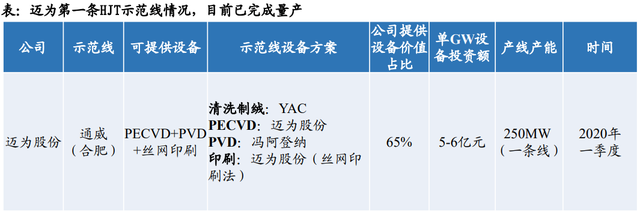

公司提前布局HJT技术路线,立足于丝网印刷设备开始向前道电池片设备延伸,并能够提供性价比最高 的TURNKEY整线方案,整线设备自制率达90%以上。

公司为通威合肥线提供方案,CVD设备尚处于试用阶段,在HJT电池生产的各个环节中,CVD占50%, PVD占25%,印刷占12.5%,清洗和自动化占剩下来的12.5%,清洗和PVD设备公司分别选购日本和德国 的设备,印刷使用迈为自己的设备,根据最新的产业链调研,项目承诺转换效率将达到24%。

从PERC到HJT,公司能够供应的设备价值量大幅提升。在PERC产线上,每GW的投资额中迈为能够提 供的设备价值量在8000万左右;而在HJT产线上,如果按迈为目前提供的方案计算,单GW整线投资为6 亿左右,迈为提供的PECVD和丝网印刷设备合计价值量能达到3.5-4亿,是原先PERC产线的4-5倍,即 未来HJT的扩产将给公司带来非常大的业绩弹性。

通威线试验线项目进展顺利,从具体进程来看,2019年Q3首套设备进场,2019年Q4首套设备达到技术 指标23.8%效率,2020年Q1开始接受设备订单,2019年10月开始通电,11月进入调试阶段。目前迈为交 付的第一台设备每小时产量5500-6000片;电池片已经开始形成销售,目前最新的转换效率为24.5%。

中标首批异质结项目2.48亿元订单

8月25日安徽宣城(安徽华晟)开盛公布500MW异质结太阳能电池生产线中标情况,包括 迈为股份中标1.88亿元HJT整线设备订单(主要包含两套制绒清洗、一套PECVD及一套丝 网印刷线,产能8000片/时)和两套合计0.6亿元的PVD设备订单(合计产能13500片/时), 合计中标2.48亿元订单。

迈为股份此前产品已经覆盖整线的65%,同时较早投入PVD设备研发项目,在拓展PVD设备产品后目前已实现80%的整线供应能力。

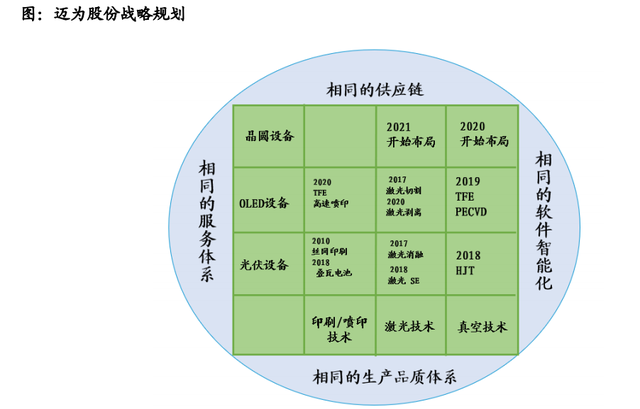

迈为股份5年整体战略规划——跨行业的专用设备龙头

以5年时间为维度,我们认为迈为以印刷(喷印)、激光、真空三项技术为基础,以光伏、 OLED、半导体三大市场为目标,实现三横三纵的布局,今后将以内生动力为主,外延发展 作为辅助。

相同的技术基础节约的是研发成本,提高的是研发效率;相同的客户群体节约的是销售费用。

四、捷佳伟创:产品线广的电池片设备龙头,从PERC到HJT布局正当时(电池片设备)

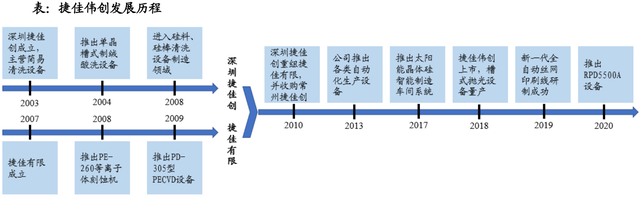

捷佳伟创是光伏电池设备龙头。现有的上市公司捷佳伟创是是深圳捷佳创和捷佳有限在2010年重组,并 收购常州捷佳创,实现全面业务整合而成。

常州深圳联动,分工明确快速发展。常州工厂主要生产制绒、刻蚀、清洗、自动化设备;深圳工厂主要 生产扩散炉和PECVD设备。

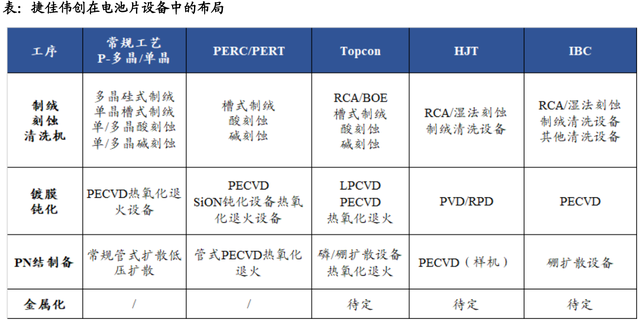

公司主营光伏设备,PERC时代,公司设备覆盖整线的60%(除了丝网印刷和激光设备,公司都涉足), 公司设备具有成本优势。以公司拳头产品管式二合一PECVD为例,在相似性能的条件下,公司的设备 价格大致比梅耶博格和Centrother Photovoltaics AG低30%-50%,且更加节能,因此公司凭借高性价比的 产品绑定通威、隆基、阿特斯、天合、晶科等光伏电池商龙头。

产品线广的电池片设备龙头,从PERC到HJT布局正当时

在PERC技术路线下:公司基本涵盖了电池片生产的主要设备,包括PECVD设备(市占率50%-60%)、 扩散炉(市占率50%)、制绒设备(市占率70%-80%)、刻蚀设备(市占率30%)、清洗设备(市占率 70%-80%)、自动化设备等(市占率20%)。公司产品合计价值量占整体产线整体投资额的60%以上, 并且在各环节基本处于龙头地位。其中PECVD设备每年营收占比均超过30%,是公司核心业务。

公司2020年9月发布定增预案,募集资金主要用于投资:(1)泛半导体装备产业化项目(10.0亿元), 将新增每年20GW Perc+湿法设备、20GW HJT湿法设备及单层载板式非晶半导体薄膜CVD;(2)二合 一透明导电膜设备产业化项目(3.3亿元),将新增每年50套HJT电池镀膜设备;(3)先进半导体装备 研发项目(6.5亿元),致力于实现湿法清洗设备的规模化生产,并构建半导体湿法及气相沉积设备供 给线;

目前捷佳伟创PECVD设备有相关样机但未发货到客户处,具体技术离完全落地还有距离,9月定增募投 的泛半导体装备产业化项目将加快公司PECVD布局,有望实现后发追赶。

公司的主要优势在于交钥匙工程——公司几乎能够完成光伏电池片整线的交付,包括开始研发新产品丝 网印刷机,目前已有样机出货,并且完成客户厂房设计和其员工培训等配套服务。

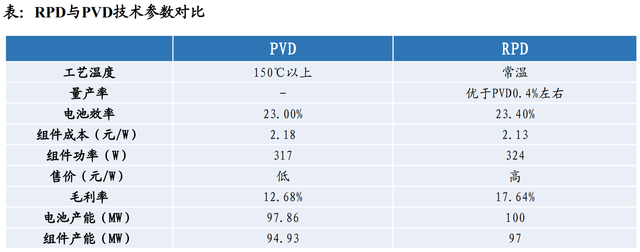

HJT的第三环节TCO镀膜设备——RPD5500A设备成功交运

2020年9月,根据捷佳伟创公号消息,公司开发的最新一代HJT关键量产设备 RPD5500A完成厂内装配调试,在常规HJT的基础上为高效HJT带来保守0.6%以上的效率 增益。再结合新一代的靶材技术和工艺,将带来更高的效率增益、更低的电子共振吸收、 更好的长波透光率、更优的导电性,从而更能缓解乃至解决HJT电池的低温银浆消耗量大 的最大痛点。

捷佳伟创还即将推出二合一设备PAR5500,正面采用新型RPD,背面采用PVD,完美整合 为一台设备与一套自动化,占地面积减少一半,并大幅降低了设备成本。

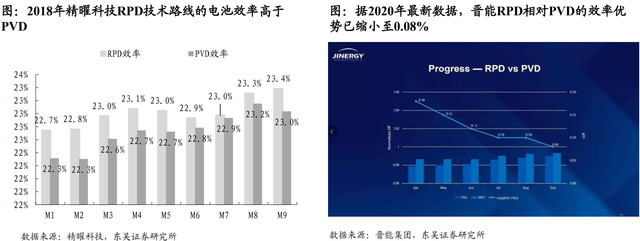

RPD VS PVD:效率差距不断缩小

RPD优点:转换效率更高。 RPD缺点:1)产能低、设备贵;2)靶材利用率相较RPD低7%以上;3)RPD产能会拖累PECVD 的产能,目前PECVD可以做到8000片/h,而RPD产能仅4000片/h。

RPD相对PVD的转换效率优势正不断缩小,2020年9月效率差距已缩小至0.08%。主要原因为 PVD使用的ITO膜原先成分为90%氧化铟+10%氧化锡,RPD使用的IWO膜成分99%的氧化铟+1% 的氧化钨,IWO膜透光性更为优异。目前ITO膜成分变为97%的氧化铟+3%的氧化锡,透光性提 升带动PVD效率提升。

此外RPD的高效率是波动的,因为RPD是蒸发工艺,等离子体附着力很低,几天就要开一次腔 体,而每次开腔会导致效率波动。PVD可以15-20天开一次腔。

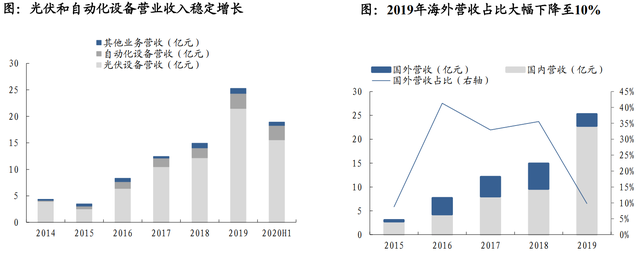

核心业务稳定增长,海外市场增速放缓

公司2015-2019年光伏和自动化设备营业收入稳定增长,2019年光伏和自动化设备营收分别为21.5和2.8 亿元,同比增长76.1%和54.0%。

公司在除印刷设备外的各环节基本处于龙头地位,分产品市占率为: 1)PECVD设备:50%-60% 2)扩散炉:50% 3)制绒设备:70%-80% 4)刻蚀设备:30% 5)清洗设备:70%-80% 6)自动化设备:20% 。

2019年海外市场增速不及国内市场, 海外营收占比近10%。

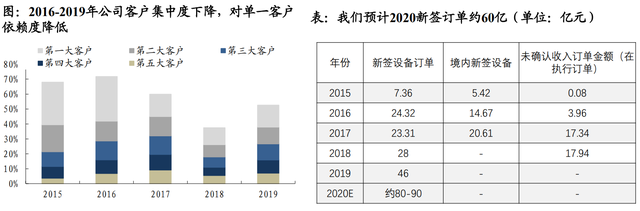

绑定优质龙头客户,2020年新接订单同比高增长

客户集中度风险较低,2019年客户占比分布均匀,对单一客户依赖度降低。全市场90%的PERC 电池片扩产企业是公司的客户。

2020年公司预计新签订单约80-90亿,同比+70%到+90%。预计将在2021-2022年集中确认,显 著提升2021年业绩。公司订单预期:截至11月中旬目前新签订单约70亿,预计全年订单80-90 亿。

2020年预计订单100亿左右,需要包括:1)PERC扩产50GW;2)PERC+、topcon改造100GW;3) HJT扩产。

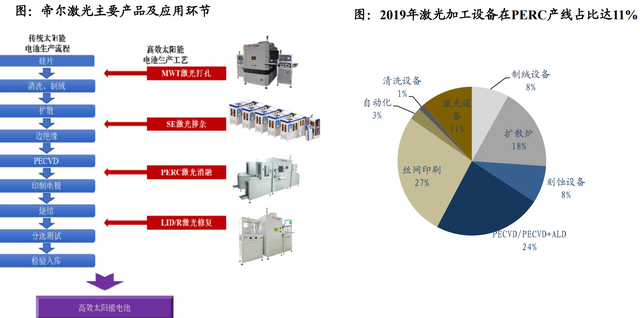

五、帝尔激光:光伏激光加工设备龙头(电池片设备)

公司成立于2008年,多年来一直深耕光伏产业,并于2019年5月17日成功上市。在致力于光伏电池激光 设备的发展过程中,公司形成了激光刻槽技术、基于电镀的激光开膜与掺杂技术等技术积累。并与晶科 能源、天合光能、隆基股份、阿特斯太阳能、晶澳太阳能、韩华新能源、东方日升等知名光伏组件制造 商开展长期合作,客户资源优质稳定。

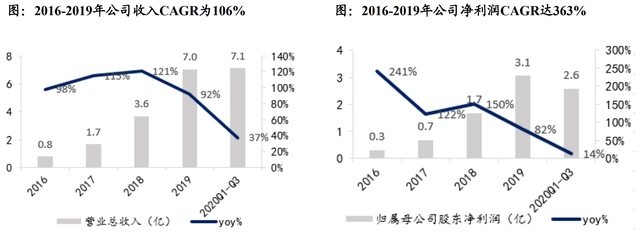

得益于光伏行业景整体向上趋势和公司的核心技术优势,公司2016年到2019年营业收入从 0.8亿增长到7亿(CAGR为106%),归母净利润从0.3亿增长到3.1亿(CAGR为363%),业绩 增长势头有望延续。

公司绑定优质客户资源,业绩增长有保障。晶科能源、天合光能、隆基股份、阿特斯太阳 能、晶澳太阳能等全球光伏组件出货量前十企业目前均与公司开展合作。

高市占率+技术优势支撑高毛利率

高市占率和对光伏行业的深刻理解造就公司高毛利率。2017年到2019年毛利率分别为66%、 62%、56%,高于可比公司毛利率均值40%。

市占率:公司主攻激光PERC和SE,市占率均为市场第一。根据Energy Trend统计,2018年主要 光伏电池厂商的PERC工艺产能中约77%采用了公司的设备,SE工艺产能中约86%采用了公司的设 备,市占率均为第一。2019年开始,迈为股份也开始涉足激光设备,最高峰市占率在20-30%, 现在仍然为20%左右。

进入壁垒:大族、迈为等新进入者本质上是自动化公司,光伏行业迭代太快,激光设备占总投资比例不高,所以他们很难对帝尔激光的利润水平和市场地位产生质的影响。

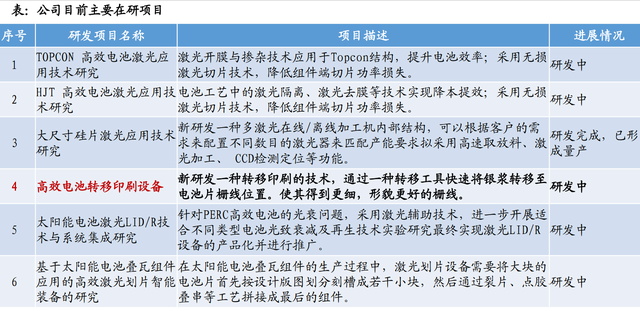

激光加工设备技术积累深厚,护城河已经形成

帝尔激光自成立之初就专注光伏激光加工设备,技术积累深厚。拥有多项激光加工设备自 主创新专利。公司56项实用新型专利全部是原始取得,目前形成了较为完整的、具有自主 知识产权的光伏和激光加工复合技术储备。核心激光加工技术主要包括PERC技术、SE技 术、MWT技术、LID/R技术。

帝尔激光激光加工设备布局全面,贯穿PERC电池片整条产线。设备功能涵盖激光消融、扩 散、打孔、激光修复等关键环节。

PERC+时代,单GW对激光设备的需求在持续提升。HJT时代,这个趋势只会加强。

积极布局下一代电池片生产过程中的激光技术

公司积极布局激光转印技术,相较丝网印刷,激光转印主要具有以下三点优势:

(1)银电极不需要再与晶圆接触,大幅降低电池片银浆使用量;

(2)一定程度的提升光电转化效率;

(3)激光技术对超薄太阳能电池晶圆不会产生压力,最高可将太阳能电池晶圆的断裂率减 少80%。

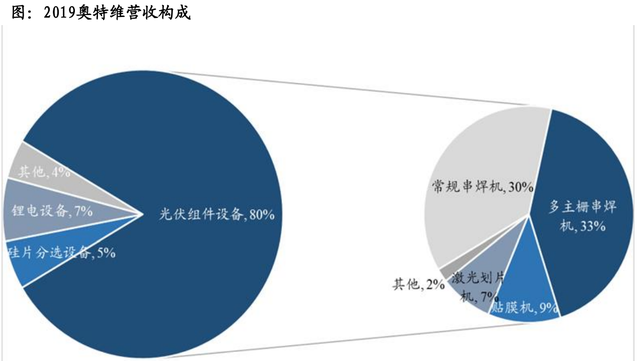

六、奥特维:实现国产跨越的光伏组件设备第一龙头(组件环节主要设备)

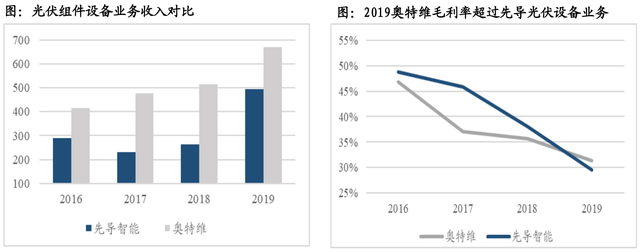

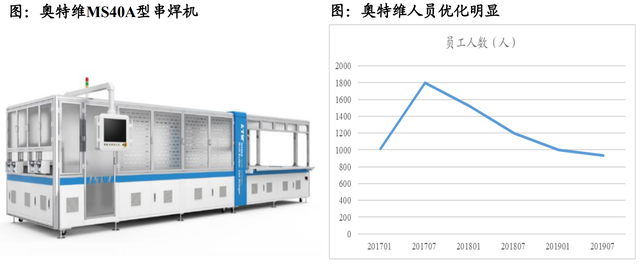

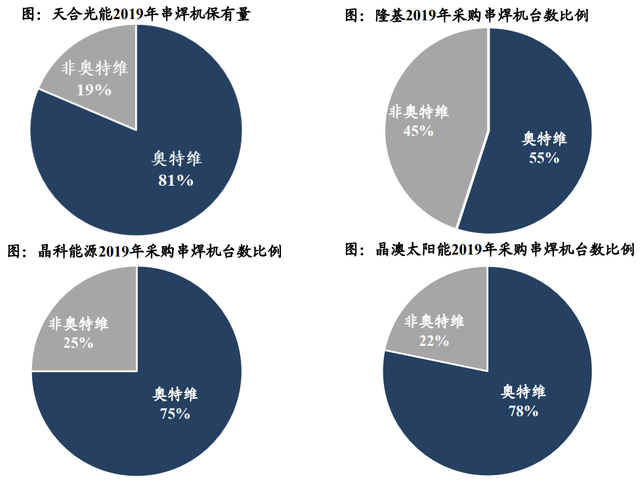

奥特维是主要从事光伏设备和锂电设备制造的高新技术企业,系光伏组件设备串焊机的 第一大龙头。2019年,公司核心业务常规及多主栅串焊机设备部分收入占公司总收入 63%,销售额达4.8亿元,市场占有率第一。公司成功打破了国外龙头对中国光伏组件设 备的长期垄断。原行业龙头美国komax,日本NPC、toyama,德国帝目等因同级别串焊机 价格在奥特维四倍以上,已失去竞争能力,彻底停止串焊机业务或退出中国串焊机市场。

2020年Q1-Q3,公司实现营收6.5亿元,同比+65%;归母净利润为0.69亿元,同比+666%。 近期公司的订单和业绩表现较好主要和行业趋势有关。2018年发布的531政策对产业影 响较大,为了应对政策,各光伏企业纷纷降价。降价之后,国外需求就开始大幅上涨。 随着工艺的不断改进,转换率不断提高,整个行业基本实现了平价上网。行业不再依赖 国家政策补贴,实现了自我生存,这是整个行业较为重要的里程碑。

串焊机业务超过先导智能,坐稳龙头交椅

目前公司核心业务光伏组件串焊机设备行业只有两家主要竞争者:先导智能和宁夏小牛, 但奥特维在组件设备业务领域体量最大。

收入水平上,2017年开始奥特维串焊机业务收入4.1亿元,已经超过同期先导智能 全部光伏组件设备业务收入。尽管奥特维的光伏设备起步晚于先导智能(2013年), 但很快便在体量上实现了超越。

利润水平上,先导智能与奥特维在光伏组件上毛利水平相近,2019年奥特维首次实 现毛利率超过先导智能光伏组件设备业务。

公司串焊机毛利率实现赶超的原因主要来自两方面:技术改进带来的成本降低以及人员 效率优化带来的成本降低。

技术改进:公司目前推出的多主栅串焊机已经研发到第三代产品,比前两代在成本 和效率上有显著地提升

人员效率优化:由于2017年公司采取了激进的发展措施,公司员工数一度达到1600 余人,由于公司特殊的项目和收入确认原则,订单从技术交底(即客户给清技术指 标和技术要求)到验货确认收入完成实际需要约8-11个月,实际上影响了2017、 2018两年的盈利能力。2017年7月以来,公司在营收增长的情况下实现了精简员工 700余人,目前公司毛利水平已处于一个比较稳定、正常的情况。

深度绑定大客户,光伏龙头占有率高

高客户集中度下,20亿在手订单确保业绩高增长

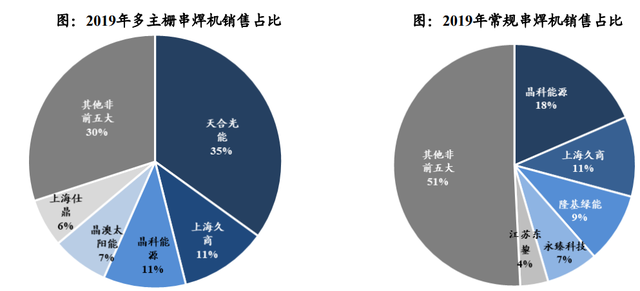

公司的客户集中程度较高。2019年,公司产品多主栅串焊机有70%销售给前五大客户: 天合光能、上海久商(越南光伏海外经销商)、晶科能源、晶澳太阳能及上海仕鼎。常 规串焊机技术水平要求较低,供给旧产能改造、低技术要求的非龙头光伏企业占比相对 较高,但前五大客户销售额仍达到49%。

2020年前三季度公司新签订单20亿元,我们预计全年新签订单28-30亿元,是2019年总 营收的3.7倍以上。我们预计2021年公司全年串焊机新接订单约23-27亿元,激光划片机 新接订单2-3亿元,至少能保证合计25-30亿的新接订单。

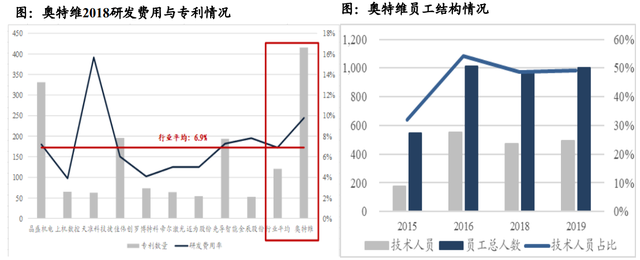

注重自主研发,技术人员占比近50%

2018年,公司研发费用率9.8%,远超行业平均值6.9%。研发部和技术服务部是公司最大 的两个部门,近几年公司的技术人员(包括研发人员及技术服务人员)占比保持在50% 的水平。其中2019年研发人员占比为20%,技术服务人员占比27%。

研发人员对产品设计进行持续优化,以更好的满足客户需求或降低成本,保持或提 高公司的产品竞争力

技术服务人员为客户提供了技术服务,提高了客户的售后体验,并通过该服务深化 了对客户需求的理解以及对下游行业技术发展趋势的把握。

得益于持续的高研发投入,截至2018年,公司拥有专利数量416件,远超行业平均 值121件。

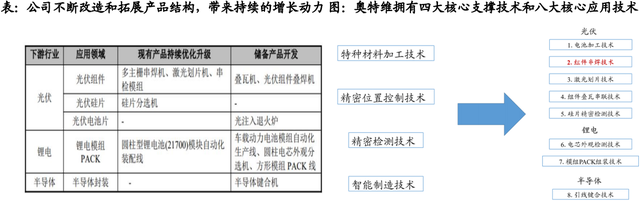

技术储备丰富,业务延伸或成增长新驱动

参考海外龙头企业应用材料的成长路径,我们发现一个规律:专用设备厂商在一个产业 内做大以后就有更多的资金进行另一个领域的研发和并购,成长空间会更大。如先导在 光伏串焊机领域和锂电设备领域做大做强以后开始布局3C自动化设备和半导体设备、晶 盛机电由光伏设备转向半导体领域。

奥特维在深耕光伏组件设备的同时,也在积极向光伏硅片设备、锂电设备、半导体设备 等方向布局。公司立足于光伏组件环节的串焊技术,凭借自身卓越的研发水平,在向光 伏产业链上下游延伸,且拥有四大核心支撑技术和八大核心应用技术,有望成功进军锂 电、半导体等其他具有高成长性的专用设备领域,业务拓展前景可期。

2020年新冠疫情下,公司开拓熔喷无纺布设备业务,面向终端出口级口罩,已实现数千 万收入,将成为公司对抗光伏行业周期性的长期主营业务。

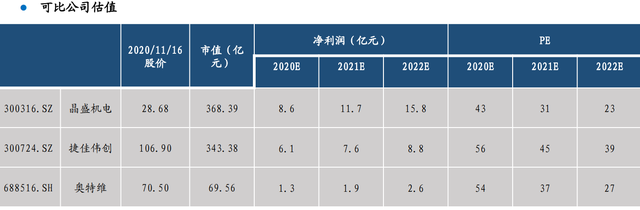

投资建议

建议重点关注:

(1)【晶盛机电】:硅片设备龙头地位稳固。公司在除隆基之外的单晶炉市场需求上占据90%的市场 份额,2020年新接订单超预期,将保障业绩高速增长。

(2)【迈为股份】:电池片设备龙头,从丝网印刷设备向前段设备延伸。受益于PERC扩产高 峰在手订单充裕,现提前布局HJT技术路线并能够提供性价比最高的整线方案,设备自制率达65%以 上,看好后续验证通过后订单落地。

(3)【捷佳伟创】:产品线广、协同性强的电池设备龙头,传统的优势业务即镀膜设备,在HJT最关 键的CVD环节具有一定优势;现提前布局HJT环节并提供整线方案,看好后续验证通过后订单落地。

(4)【奥特维】:国内串焊机龙头,公司串焊机市场份额稳居第一,新增装机+旧产能更新带来巨大串 焊机市场空间,公司2020年新接订单超预期,业绩高增确定性强。

风险提示

HJT产业化不及预期:目前HJT产业化的主要阻碍是成本,若后续降成本不甚乐观,存在产业化不 及预期风险,可能被其他技术路线替代。

光伏装机量不及预期:光伏的整个产业链都受到行业装机量的影响,若最终下游的装机量不及预 期,那么将影响各环节的供需及厂商扩产,进而影响设备商。

本文摘自东吴证券研报《光伏设备专题:产业链技术降本驱动,国内设备需求将迎爆发》

评论