深度报告:沙特遇袭 乙二醇供需缺口被快速放大

沙特遇袭,乙二醇供需缺口被快速放大

摘要提示:

乙二醇近期反弹背后的逻辑是上半年国内乙二醇整体开工降至60%左右,较年初的开工水平下降近20%,导致国内乙二醇产量的下降。国外装置检修增加,国内乙二醇进口减少。4月份之后,国内乙二醇由供大于求转为供不应求,直接表现为港口库存开始下降。而在需求方面,随着冬装需求旺季的到来,下游对乙二醇的刚性需求在上升,乙二醇的供需缺口越来越被放大。

沙特石油设施遭遇袭击,一方面使油价暴涨,推升了乙二醇生产成本;另一方面,沙特是我国最主要的乙二醇进口来源地,袭击事件将直接影响我国乙二醇的进口。乙二醇供需矛盾被快速放大,推动乙二醇期货价格不断走高。但随着乙二醇价格上涨,国内乙二醇装置生产利润基本恢复,后期国内乙二醇开工能否恢复,弥补沙特的缺口也值得关注。乙二醇虽无近忧,但有远虑。远期产能扩张的压力以及目前国内产能因亏损而低开工的现实是乙二醇远月的主要压力。操作上建议01-05合约正套或逢高卖出05合约。

北京时间9月14日早8点左右,沙特阿美石油公司(Saudi Aramco)位于Abqaiq的全球最大的原油综合处理中心和沙特第二大油田Khurais遭也门胡赛武装的无人机机群的袭击,造成沙特产油量每日剧减570万桶,接近全球产油量的6%。油价因此出现暴涨,并且沙特是世界第二大乙二醇生产国,是我国最主要的乙二醇进口来源地,袭击事件造成沙特乙二醇装置降负运行,影响国内乙二醇供应。

1.乙二醇期货持续反弹

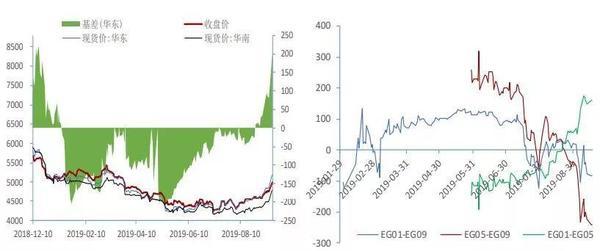

8月初以来,乙二醇01合约持续反弹。9月12日,乙二醇01合约报收4754元/吨,较八月初的低点上涨11%。尤其是进入9月后,在宏观面和产业链利好的带动下,乙二醇期价涨近5%。其上涨背后的逻辑主要是国内外装置检修增加导致乙二醇供给减少,乙二醇港口库存持续下降,同时目前处于聚酯需求旺季,下游开工回升也在拉动乙二醇上行,乙二醇供需缺口逐渐放大,拉动乙二醇价格走高。

沙特石油设施遇袭后,周一开盘后原油暴涨,化工品跟进大涨,乙二醇更是封涨停板,周二,乙二醇01合约继续大涨7%。主要原因在于沙特是全球第二大乙二醇生产国,总产能约634万吨,是我国乙二醇第一大进口来源国。据隆众资讯报道,来自沙特的乙二醇占到我国乙二醇进口量的45%,以2018年乙二醇总进口量980万吨测算,其中沙特约占441万吨,月均进口36.75万吨。据报道此次袭击影响沙特乙烷的产量在30%左右。所以沙特石油设施遇袭事件不仅使油价暴涨推升乙二醇成本,还会直接影响沙特的乙二醇生产进而影响到国内供需平衡。

图1乙二醇期货行情

数据来源:文华财经宝城期货金融研究所

基差修复行情也在支撑乙二醇期货走高。供需面改善后现货价格强势,期现基差由前期的贴水转为升水。乙二醇基差最低为贴水212元/吨,截至9月16日,华东乙二醇现货价格为5195元/吨,基差升水至202元/吨。现货价格的持续走高也在带动乙二醇期货走强。乙二醇供需缺口不断扩大后,近月合约逐渐走强,01-05合约价差由前期的贴水100元/吨,涨至升水160元/吨。

图2乙二醇基差、价差走势

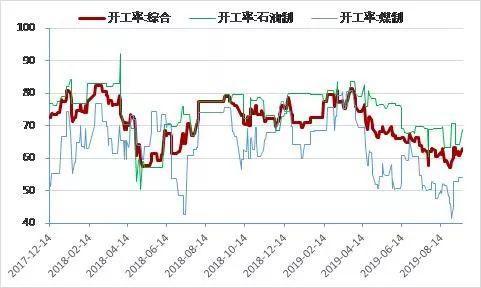

2.装置开工偏低,国内产量下降

根据测算,石脑油制和煤制乙二醇的成本在4500-4700元/吨附近,由于前期乙二醇现货价格持续下跌,最低跌至4210元/吨,各类乙二醇生产企业均处于亏损状态。七月下旬以来,国内乙二醇装置开工综合开工保持在6成左右,而3月份这一开工率在8成左右。国内装置开工下降的直接后果是国内产量的下降,以我国目前的乙二醇产能1176万吨测算,月均减少乙二醇产量接近20万吨。今年3月份国内乙二醇的产量在76.5万吨左右,而8月份乙二醇产量不到64万吨,产量下降15%。

目前石脑油制乙二醇开工为64.32%,较3月份下降接近20%,目前检修的装置主要有独山子石化、燕山石化、远东联合等,另外上海石化、吉林石化和辽阳石化存在转产环氧乙烷的装置。由于目前乙二醇价格较低,上半年国外(包括沙特等)也有部分装置转产环氧乙烷,随着乙二醇价格的上涨,后期的开工恢复与转产回到乙二醇上也值得关注。目前煤制乙二醇产能开工为52.81%,较八月底提升10%,国内煤制产能开工上升的主要原因在于9月初河南煤业旗下的两条乙二醇装置重启,另外阳煤平定和内蒙古易高也进行了重启,但新乡永金20万吨装置停车检修,总产能净增加约52万吨。国内煤制产能的开工整体仍处于偏低的位置,随着利润的修复,后期仍有回升空间。

图3国内乙二醇开工下降约20%

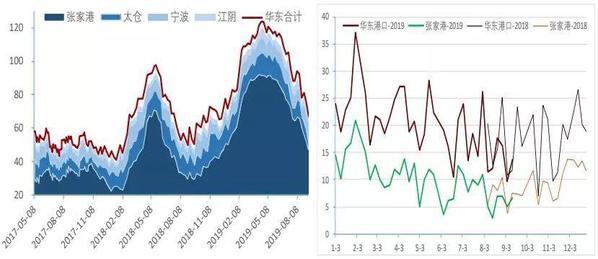

3.国外检修增加,乙二醇到港量下降

乙二醇价格的持续下降,国外乙二醇装置也开始陆续停车检修。台湾是我国乙二醇主要的进口来源之一,8月份,南亚的两条生产线相继宣布检修。马来西亚石油的乙二醇装置也在8月中旬停车检修两个月。另外沙特、韩国、新加坡等乙二醇生产企业公布了后期的检修计划,设计产能超过360万吨,其中10月份计划检修的产能接近240万吨。

国外检修装置增加直接导致国内到港量的下降,进而使乙二醇港口库存下降,乙二醇高库存压力得到持续缓解。根据隆众资讯上周五的到刚预报,本周预计华东港口到港量仅13.6万吨,到刚预报量依旧偏低。今年1月份,我国乙二醇进口量101万吨,而到了7月份进口量仅有81.06万吨,预计9、10月份乙二醇进口月均在65-80万吨。今年4月份,华东乙二醇港口库存达到历史最高124万吨,截至9月12日,华东港口库存已降至75.3万吨,降幅接近40%。乙二醇进口减少,到港量下降,未来港口仍将延续去库。

图4国内乙二醇港口库存与到港预报量双降

表1外部产能检修仍将增加

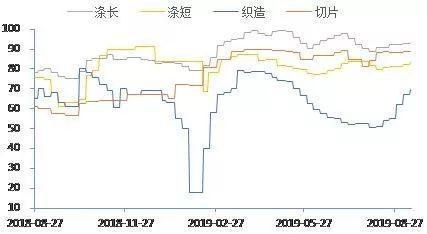

4.聚酯旺季,乙二醇需求上升

冬装旺季逐渐打开,乙二醇刚需上升。8月初,聚酯行业开工为84%,而目前聚酯行业开工上升至90.21%,江浙织机开工也由8月初的62%上升至80%,下游行业开工基本恢复至旺季的高位水平。旺季的另一个表现是涤纶产销明显好于前期,一个是涤纶产销比例表现较高,另一个是涤纶产销在高位较之前有较好的持续性。涤纶产销的上升直接带动了聚酯涤纶库存下降,9月第一周聚酯切片和涤纶丝库存均出现下降,并且目前聚酯和涤纶的库存整体处于中低水平,为聚酯行业的高开工留有较大的累库空间。虽然目前坯布库存仍然居于历史高位,但坯布库存也在近期出现下降,表明纺织终端对目前需求旺季也有拉动。

聚酯开工上升,增加对乙二醇的原料需求,直接表现在港口的发货量上,近半个月以来华东港口的日发货量均处于高位。据华瑞信息统计,张家港的发货量近两周保持在12500-13000吨/日,宁波港的发货量在5500-6000吨/日,太仓港的发货量为3500-5000吨/日。

进出口方面或许是终端需求的一大变数。9月1日起,美国开始对中国3000亿美元商品加征15%的关税。并计划10月1日起对2500亿美元的中国商品加征30%的关税。上周末海关发布数据显示,今年前8个月我国服装出口6692.4亿元,增长1.2%;纺织品出口5410.1亿元,增长6.8%;鞋类出口2155.1亿元,增长6.4%;箱包出口1206亿元,增长5.6%。虽然前八个月纺织品出口延续增长趋势,但有部分原因在于企业想在加征关税之前对美国“抢出口”所致。未来纺织出口需求如何仍需关注10月初的中美贸易谈判。

图5聚酯、纺织旺季需求显现

5.袭击事件影响乙二醇产能407万吨

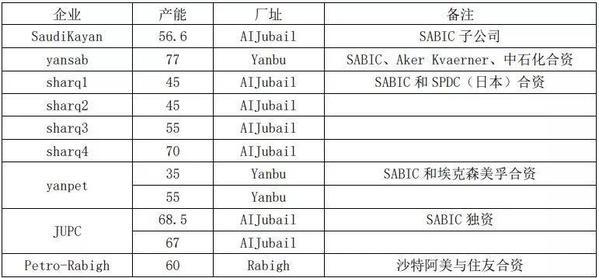

沙特阿美遭袭击的石油设施为位于Abqaiq的全球最大的原油综合处理中心和沙特第二大油田Khurais。该地区未分布有乙二醇产能,但袭击造成原油供给下降,据报道此次袭击影响乙二醇上游乙烷的产量在30%左右,进而导致沙特乙二醇降负运行。目前沙特的乙二醇产能共634万吨,占全球产能的18.9%,主要分布在Jubail、Yanbu和Rabigh三地。本次袭击的石油设施靠近沙特东海岸,将影响位于Jubail的乙二醇生产,产能共407万吨。而Yanbu和Rabigh位于沙特的西海岸,距离较远,两地区的乙二醇生产影响较小。

2018年我国进口乙二醇980万吨,沙特约占45%,对应月均进口量为36.75万吨。今年1-8月我国进口乙二醇共693.7万吨,按上述比例,来自沙特的月均进口量为39万吨。而本次受袭击影响的产能为407万吨,占沙特总产能的64%,其中袭击事件造成乙二醇上游乙烷的产量下降30%,考虑到Jubail地区的下降比例可能更高,预计来自沙特的乙二醇月均下降10万吨左右,考虑到船期问题,预计将影响10月份的到港情况。

表2沙特乙二醇产能统计

沙特预期到港量下降叠加国内聚酯需求旺季,乙二醇供需缺口将继续放大。8月份乙二醇的供需缺口不到10万吨,9月份在旺季需求上升的作用下这一缺口将突破10万吨,考虑沙特方面的产能损失,预计10月份的供需缺口将超过20万吨。

图6乙二醇供需缺口放大

6.利润恢复,关注国内产能是否恢复

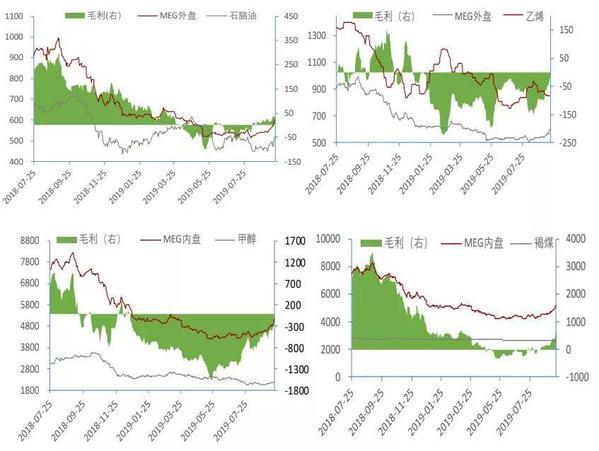

目前国内装置开工仅有63.08%,较3月份的高位下降18%。主要原因仍在于上半年乙二醇价格持续下跌,各原料端生产均出现亏损,厂商被迫停产检修。9月16日,华东乙二醇现货涨至5165元/吨,国内油制和煤制乙二醇均实现盈利,仅剩甲醇制乙二醇亏损170元/吨,但亏损已大幅小于前期,且甲醇制乙二醇产能仅占总产能的8%,影响不大。我国乙二醇产能共1176万吨,国内装置开工提高10%带来的月均增量为9.8万吨,基本可抵消沙特方面的进口损失量。因此随着乙二醇现货价格的走高,乙二醇生产利润逐渐恢复,国内乙二醇装置动态也值得关注。

图7国内各原料端乙二醇生产利润

7.国内产能扩张压力施压远期合约

未来国内乙二醇产能扩张仍将是乙二醇价格的主要压力。虽然年初市场预期今年国内外将有大量乙二醇装置投放,到目前为止均未投放,由于前几年煤制乙二醇项目上马为备案制,随着乙二醇利润的大幅降低,国内煤制产能投产的不确定性较高,但比较确定的有兖矿荣信的40万吨,延长石油的10万吨以及恒力石化的90万吨产能今年投产。明年初可能有新疆天业的50万吨、河南龙宇的20万吨以及浙石化80万吨的装置。在期货盘面上也可以看出,受沙特遇袭事件的影响,近月合约明显强于远月。

8.小结

从产业链基本面来看,乙二醇价格的反弹上涨是由于近期国内外检修装置增加,国内乙二醇供应量明显减少,一是由于乙二醇生产持续亏损,乙二醇企业开工下降,导致国内产量减少,二是国外装置检修增加,国内乙二醇进口减少,港口库存持续下降,并且后期国外乙二醇装置存在检修扩大的可能,预计9、10月份乙二醇供给将继续下降。而在需求方面,目前处于冬装需求旺季,下游对乙二醇的刚性需求在上升,预计未来我国乙二醇的供需缺口将继续扩大,进而支撑乙二醇价格走强。

沙特石油设施遭遇袭击,一方面使油价暴涨,推升了乙二醇生产成本;另一方面,沙特是我国最主要的乙二醇进口来源地,袭击事件造成沙特乙二醇产量下降,影响国内乙二醇进口。但随着乙二醇价格上涨,国内乙二醇装置生产利润基本恢复,后期国内乙二醇开工能否恢复,弥补沙特的缺口也值得关注。乙二醇虽无近忧,但有远虑。远期国内产能的扩张以及目前国内产能因亏损而低开工的现实是乙二醇远月的主要压力。操作上建议01-05合约正套或逢高卖出05合约。

来源: 宝城期货有限责任公司

关注同花顺财经微信公众号(ths518),获取更多财经资讯

评论