“小赌王”何猷龙入局SPAC,热捧背后的理性思考

摘要:SPAC上市是如何成为美国IPO市场主流的?

继香港首家SPAC正式挂牌之后,上周港交所又迎来第11家递表的SPAC公司,这次的参与人之一是澳门“赌王”何鸿燊的儿子、有“小赌王”之称的何猷龙。

值得一提的是,这并不是“小赌王”第一次参与SPAC,在去年7月,其参与的美国SPAC就在纽交所上市,不过目前还没有公布并购目标。

近期香港SPAC上市活动受到了不少关注,但要说起SPAC热潮,还要从2020年开始以美国为主的全球SPAC热潮说起。

过去两年里,全球SPAC上市活动出现爆发式增长,上市数量和募资总额都达到前所未有的顶峰,其中美国地区的SPAC上市最为活跃,占到了全球总数量的90%。

在这股浪潮中不乏很多大家熟知的名人,早前贾跃亭创办的Faraday Future汽车就是通过与一家SPAC公司合并成为上市公司,前不久特朗普旗下社交平台宣布与一家SPAC公司合并。李嘉诚的儿子李泽楷已经成立了三家SPAC,合伙人是PayPal联合创始人之一,三家SPAC总计募集到了超过10亿美元。

参与到这场浪潮之中的还有很多知名的管理人、例如软银、KKR、黑石,此外还有不少顶级家族办公室、对冲基金经理和企业家等,不胜枚举。

被并购的目标公司也有不少大家耳熟能详的,例如维珍银河、eToro等等,中概股当中比较知名的案例则有和睦家医疗。

SPAC并非资本市场新产物

在上一篇《香港SPAC上市的最大竞争力在哪里?》,我们已经对于SPAC上市的一般生命周期做了简单介绍,有人说SPAC是美国新推出的“借壳上市”,但实际上,SPAC并不是这两年才出现的新产物,历史其实并不短暂,大致可以分为四个阶段。

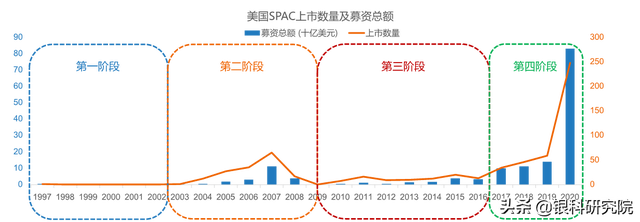

SPAC的概念早在1993年被首次引入美国资本市场,根据可追溯的数据来源,首个SPAC上市的案例出现在1997年,此后的一段时间里,SPAC上市活动都处于停滞状态。

直到2003年以后,SPAC才逐渐被市场接受,数量开始逐年增加,在金融危机之前出现过一个小高峰,例如2007年约有65个SPAC上市,但2008年受次贷危机影响,SPAC活动再次回归平静。

不过,金融危机后SPAC也迎来了制度变革,以往不能够在纽交所或纳斯达克主板上市,新制度下可以上市,这自然增加了很多吸引力,当然不得不提,制度改革也和纽交所与纳斯达克之间的业务竞争有一些关系。尽管如此,这段时间SPAC上市仍然没有成为IPO市场的主流,每年的SPAC上市不超过20个。

直到2017年,SPAC上市数量才开始明显提速,但真正的爆发式增长出现在2020年,核心原因我们在上一篇里做了解释,简而言之是疫情下对SPAC上市形式的强烈需求,和美联储量宽下的资金泛滥。

来源:Jay Ritter,公开资料整理,银科金融研究院

美国SPAC上市数量首次超过传统IPO

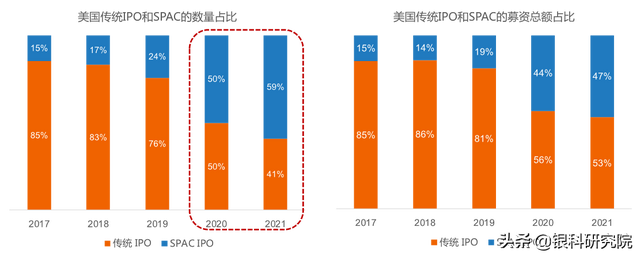

2020年美国SPAC上市数量达到了248,而同年传统IPO共有246个,也就是说,SPAC首次超过了传统IPO的数量 (不同数据来源结果可能会有所不同)。

2021年美国SPAC上市数量更达到了613个,超过了过去十年总和,这一年的募资总额超过了历史上所有美国SPAC上市的总和。

不过从募资总额来看,传统IPO的占比尚未被SPAC所超越,这是因为SPAC上市的平均募资额,总的来说目前还小于传统IPO的平均募资额。

来源:EY,PWC,Factset, SPAC Insider,银科金融研究院

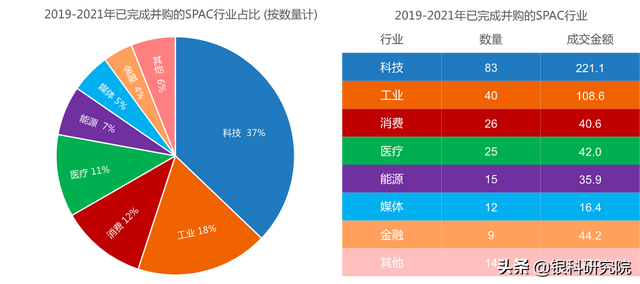

在目标公司的行业结构上,过去3年里完成并购的SPAC主要集中在科技、消费和医疗等热门赛道领域。相对传统的行业也占据一定席位,例如工业、能源和金融等,其中金融行业虽然上市数量较少,但总规模很大。

来源:EY,银科金融研究院

这其中,科技行业里首当其冲的是,总部位于新加坡的东南亚版“滴滴”打车软件Grab,以接近400亿美元的成交金额,成为目前史上最大的一笔SPAC交易。

值得一提的是,第二家总部位于新加坡的通过SPAC上市的公司,是东南亚房地产在线平台巨头PropertyGuru,合并公司正是前面提到的李泽楷旗下的一家SPAC公司。

热潮后的理性回归

然而,SPAC上市在2020年开始的热潮之后,越来越多的挑战也随之出现,一方面来自上市活动本身,另一方面来自监管层面。

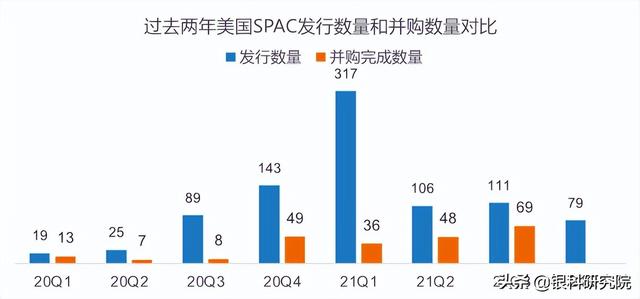

由于连续两年破记录的SPAC发行数量,加上流动性泛滥下很多私募股权基金也有尚未投出的大量资金,导致市场上优质且合适的目标公司,实际上是供不应求的,完成并购的SPAC速度根本赶不上发行速度,在一定程度上出现了“僧多肉少”的市场现状。

来源: PitchBook,SPAC Insider,银科金融研究院

而一些SPAC发起人迫于在2年内完成交易的压力,有可能在期限临近时对正在洽谈的目标公司给出过高的估值。这可能导致SPAC在完成并购后的股价表现不佳,加上SPAC本身的特殊机制,很多数据显示,这两年通过SPAC上市的新股股价表现不佳,不少投资者蒙受损失,再加上当前的市场环境不太有利,这些因素都导致SPAC投资热情的降温。

在市场因素之外,监管的变化也是影响SPAC活动的重要原因。去年3月起,美国证监会SEC多次提醒投资者关于SPAC投资的风险,指出SPAC有较高的股权摊薄成本和风险,SPAC披露的财务预测大幅高估了企业未来的业绩水平,SEC主席Gensler也要求SEC制定新规从而更好保护投资者。

在面临监管收紧下,美国SPAC上市在去年一季度达到峰值317家,之后就显著回落,再加上今年的市场环境不太有利,一季度美国目前仅有52家SPAC上市,虽然数量大幅减少,但与同期传统IPO市场的22家相比,还是要明显多出很多。

这样的数量上差别,更可能是因为不少公司并不希望在当前市场氛围不太好的时候选择上市,而SPAC上市恰恰可以打一个“时间差”,至少可以有两年时间的灵活度,相对来说对于市场的波动不太敏感。

对于这一点,我们将会在下一篇中,从发起人、投资人和目标公司的角度分别展开对于SPAC上市机制的分析,包括和传统IPO的区别到底在哪里,该如何理性看待“盲盒”投资等,敬请期待。

重要声明:本文件所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,亦不构成向任何人作出任何要约或要约邀请,亦非投资建议。您仍应根据您的独立判断做出您的投资决策,投资涉及风险,过去业绩不代表未来表现。

评论