“华尔街史上最糟糕的日子”——寻底之旅1987

来自:环球老虎财经

历来关键位置的人事变动往往也伴随着公司经营管理的一轮新布局。日前,资本市场历史上,熊市、股灾、回撤总是一次次上演,投资者难以避免。就连巴菲特、索罗斯,也曾在1987年股灾中损失惨重。回顾历史,我们或许能够找到穿越牛熊的经验,安心地对待市场的波动和回撤。

看过港剧《大时代》的人,一定对剧中1987年全球性股灾印象深刻。那次股灾,剧中反派角色丁蟹大获其利,但绝大部分投资人损失惨重。剧中一句台词,很好地形容了这种形势“全死光了,就你没死”。

剧情上,当时香港股市一片兴旺,阔少们随便买张期指都能大赚,做空几乎血本无归。只有对股市一窍不通的丁蟹,靠着傻乎乎的憨劲,拿出所有的钱买期指,且全部看跌。

1987年10月19日,星期一,恒生指数开盘狂跌120点,中午收盘下跌235点,收盘报3362.39点,全天暴跌420.81点,跌幅超过10%,各月份期指均下跌超过300点跌停板。

惨烈的股灾之下,投资者一片哀嚎。唯有做空的丁蟹,在股灾中大获其利,一举赚了20多亿港元。

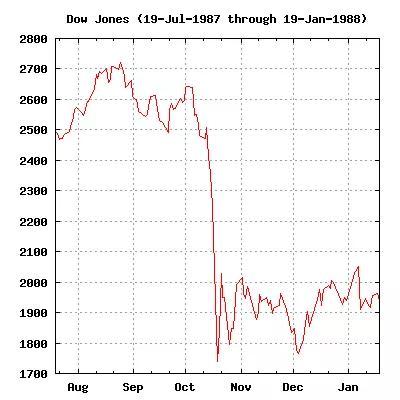

其实,不仅香港市场当日暴跌,全球资本市场几乎全军覆没。风暴的中心——美股,跌幅之猛,更为触目惊心。“黑色星期一”,华尔街爆发了历史上最大的一次单日崩盘事件。当天,道琼斯指数一天之内重挫508点,跌幅高达22.6%。

翌日,美国各类报纸上的标题令人触目惊心:“黑色星期一!”、“10月大屠杀!”、“血染华尔街!”纽约时报更是将其称之为“华尔街历史上最糟糕的日子”。据统计,当10月19日6.5小时的交易时间内,纽约股指损失5000亿美元,其价值相当于美国全年国民生产总值的1/8。

华尔街的风暴,又引发了全球股市狂跌。自10月19日到26日8天内,全球股市损失的财富高达2万亿美元之巨,为二战中直接及间接损失之和3380亿美元的5.92倍。美林证券公司经济学家瓦赫特尔因此将10月19、26日的股市暴跌称之为“失控的大屠杀”。

不过,惨烈的股灾并没有令1929年的大萧条重演。股灾发生后,美国政府、美联储相继出台救市政策,上市公司们也陆续开启回购。此后,美国股市渐渐回暖,并迎来了蓬勃发展的“新经济时代”。

某种程度上,彼时股灾之后的救市政策,值得现在的A股投资者学习。或许,在政策的蛛丝马迹中,能够寻找到股市回暖的信号。

华尔街历史上最糟糕的日子

1987年10月16日,道琼斯指数在夏季创下2722.42点的高点后,当日下跌91点,下跌5%。不过,由于是周五,美国开市时间又比较迟,其他市场没有受到波及,甚至与纽约股市同步的多伦多股市也没有受到影响。似乎在投资者们看来,这次只是道琼斯指数的一次正常调整。

然而,周末利空消息纷至沓来,境况恶化之快令人震惊。比如巨额的贸易逆差,一艘挂有美国国旗的油轮在波斯湾被伊朗导弹击中等待。10月18日早晨,市场再度传来坏消息,美国财政部部长詹姆斯·贝克在电视节目中表示:“如果联邦德国不降低利率,美国将考虑让美元继续下跌”。

时差关系,东半球股市率先做出回应。由于港元与美元高度绑定,受美元贬值威胁影响,10月19日,恒生指数暴跌超过10%,受此波及,亚太股市全面下泄,悉尼、新加坡等地股市均受到强烈冲击,股票跌幅多达10%以上。此后,股灾进一步传染至欧洲。当天,欧洲股市开盘后连续暴跌,伦敦、法兰克福相继沦陷。

晚些时候,全球最大的资本市场终于开市。10月19日9点10分,开盘的钟声响起,此时屏幕上道琼斯指数就已经下跌了67点,之后,卖出指令像排浪一样涌来。半小时内,买单与卖单如此不平衡,以至于标准普尔指数的500只成份股中仅有25只可以交易,而大部分股票根本就没有买单。

开盘不到一个小时,指数已经下跌104点。下午收盘,道琼斯指数由2246.74点狂跌到1738.74点,跌幅达22.6%。

来源:维基百科

危机中的抉择

其实,早在10月19日7点半,纽交所主席约翰·菲林来到办公司的时候,市场部值班人员送上一份接单报告:数量近亿股,基本上都是卖单。值班人员惊呼“我一生中从来没见过这么多的卖单,好像整个世界没有一个人买!”

由于买卖严重失衡,开盘后股市必定暴跌。于是,菲林马上找人计算了拥有300万股东的IBM公司的情况。IBM当时是市场上最热门的股票,且波动幅度较小,价格起伏通常在15美分之内。结果当时的报价仅比上周五跌了10美元,投资者的恐慌情绪可见一斑。

纽交所主席当时立刻决定,召集华尔街大型证券公司董事长10点整开会,征询意见是否继续开市。他们的意见是,一旦股价继续暴跌,券商很可能将没有资金周转,若要停市,会使人们更加丧失对市场的信心,后果更加难料。两害相权择其轻,董事们一致决定:坚持开市。

与之相反,香港联交所的反应则是停市。10月20日早上8点30分,香港联交所召开了紧急会议,全体委员都有出席,一共二十多人。主席李福兆在会上说,前一天美国股市大跌,香港难免受影响,因此,他希望想办法避一避全球股市下跌的浪潮。经过激烈的讨论,最后,会议根据《香港联合交易所规则》中条款赋予的权力,决定停市四天,以便“清除积压交易”。

其实,股民们都知道,所谓的“清除积压交易”只是个幌子,联交所真正担心的是美国股市的风潮会进一步带来香港股市的暴跌,因此决定停市以“暂避风头”。不过,恢复交易后,香港市场反而跌得更加惨烈。10月26日,恒生指数重新开市后全日下跌1120.7点,跌幅达33.3%,是有史以来全球最大单日跌幅。

整个10月份,香港股市、伦敦股市、悉尼股市、纽约股市和多伦多股市分别下跌了45.8%、26.4%、41.8%、26.4%和22.5%。可以看出,继续开市的纽约股市,在释放完风险后,并没有进一步大幅下跌。停市躲避风险的香港股市,反而成为此次股灾中,损失最为惨重的,当月下跌了45.8%,几乎跌去一半。

“看得见的手”显威

1987年的股市暴跌狂潮,在西方各国股民中引起巨大恐慌,许多百万富翁一夜之间沦为贫民,数以千计的人精神崩溃,跳楼自杀。

1929年“黑色星期五”之后,美国政府、美联储采取的是自由放任的策略,期待股市依靠自身的力量回暖。而这一次,“看得见的手”开始显威,救市政策频出,并成功拯救了美国股市。

此时的美国总统里根,表现的极为镇定,他不仅对市场崩盘极少谈论,还认为这种事情司空见惯。里根总统这种态度,反而让投资者增强了信心。

崩盘当天,白宫发表紧急声明:“国家经济运行状态良好,就业率处于最高水平上,生产也不断增加,贸易收支也在不断改善。联邦储备委员会主席最近发表讲话说,没有迹象表明通货膨胀会进一步发生。”

与此同时,美国政府还悄悄地向大公司借钱,令其回购自身股票,并且大肆宣扬此时回购正当其时。行动往往比口号更有力,投资者的心态逐渐平稳。

当时,有理论认为货币政策和经济政策的冲突股灾的重要原因:当时美国当局希望让美元升值来压抑通胀,因此货币政策的紧缩来得比欧洲货币政策的调整快,结果令市场对与美元挂钩的港元信心下降,令香港股市首先崩挫,再漫延其他市场。

1987年时,美国CPI从年初1.1%蹿升到4.5%,从而迫使美联储升息。升息的环境自然使经济活动减缓,因为借贷成本上升,无论是房贷、消费贷款、或是杠杆收购。由此可见,美联储的紧缩政策,是股灾的原因之一。

实际上,这次股灾能够平稳渡过,最重要的原因还是美联储的态度和政策。危机来临之时,中央银行“最后贷款人”的职责,往往能够拯救市场于水火之中。本杰明·斯特朗曾一语中的:“对付任何此类危机,你只需要开闸放水,让金钱充斥市场。”

股灾发生之际,美联储主席格林斯潘才上任几个月。1987年8月11日,格林斯潘接替“巨人”保罗-沃尔克执掌美联储。不想,上任不足3个月,格林斯潘就遭遇到前所未有的挑战——如何渡过这场不亚于1929年的股灾。

事实证明,格林斯潘的决策非常成功。10月20日早晨,美联储在市场上大量购买政府债券,此举直接效果就是增加了大约120亿美元的银行储备。美联储开始宽松后,联邦基金利率很快下降了0.75%。

如今的美联储,一次加息降息通常都是0.25%,可见当日宽松政策之猛烈。美联储开动印钞机后,资金流动性很快得到修复,市场恐慌情绪也很快结束了。

股灾百态

美国政府、美联储相继重拳出击,稳住了美国股市。全球其他国家,则没有那么幸运,特别是香港股市,市场之惨烈尤为心痛。就像开头《大时代》中所说了,香港市场的股民,几乎全都死光了。

1987年11月,香港《证券月刊》曾刊登了一篇题为“小股民心声”的文章。这篇文章讲述了一个目不识丁的老太太,靠多年来替人做保姆积蓄下一笔财富。原本,老太太与股票是挨不上边的,无奈邻居福嫂买了股票,并且每次见了老太太都对她说“今天又赚了一笔。你为什么不买?买啦,地上有金也不去拾。”

终于,她经不住福嫂三番五次相劝,拿着全部的积蓄进入股市,以为可以眨眼之间就能赚到数倍的金钱。哪知道一经买入,股市立刻“如高空直线下坠”,投入的资金如泥牛陷海,无法收回。

市场的底部,总是令人心酸难挨。当目不识丁的老太太都开始入市的时候,市场的疯狂才正在可怕。反倒是风险释放完毕后,跌下来的市场更安全。

在救市政策显威之后,美股股市、香港股市陆续开始恢复。1988年初,恒生指数企稳回升,股灾的阴霾逐渐散去。

评论