小年的粮仓|金地篇:规模、布局、变化的一年

置顶:点击上方蓝字“观点指数”,欢迎关注并置顶,即可快速获取更多专业数据资讯、研究报告、深度干货。

原报道

观点地产新媒体

用事实说话,用客观、深入的态度记录和报道;洞察全局,综合分析,运用材料与数据,呈现事物原有的面貌。

摘要:经过一系列产品、融资结构以及经营策略调整,在完成险资成为大股东以来的首次董事会换届后,金地向外界宣告奋起直追的态势。

编者按:2017年,中国房地产创造了新的成交纪录,“万亿时代”已走过了一半的路程。进入2018年,行业峰回路转,看淡房地产的“小年”情绪继续蔓延。

2018年3月22-23日,观点地产新媒体主办的2018观点年度论坛将在深圳揭幕,论坛主题已确定为“小年大周期”。

围绕关键词小年、周期,观点地产新媒体旗下研究团队--观点指数观察房企2017年经营策略和业绩表现,重磅推出“小年的粮仓”系列深度原报道,通过分析、研究标杆房企发展情况,他们将如何应对即将到来的“小年”?

观点指数 2016年销售大增六成、突破千亿的基础上,2017年金地继续保持较高的规模增长速度。

1月4日公告显示,2017年金地集团累计实现签约面积766.7万平方米,同比增长16.5%;累计实现签约金额1408.1亿元,同比增长39.9%。

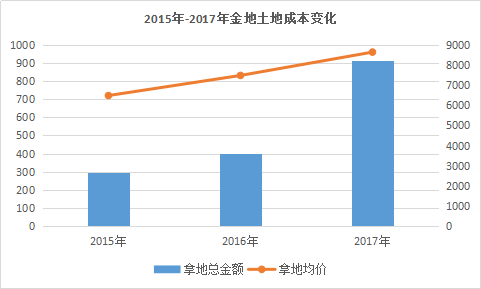

与销售业绩一同上扬的还有土地储备,2017年1-12月,金地共在土地市场新获74个项目,合计新增建筑面积1060.3万平米,同比增长97.2%;总地价916.9亿元,同比增长160.7%,拿地金额占当年销售金额比例达65.1%,较2016年全年35%提升30%。

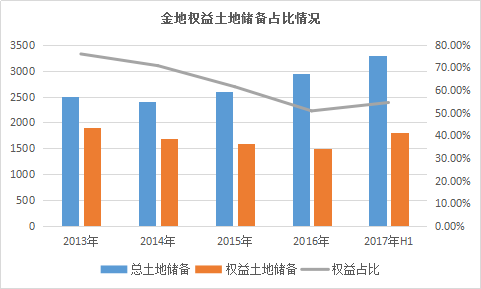

截止2017年6月30日,金地已布局37个城市,总土地储备约3300万平方米,权益土地储备约1800万平方米。

有机构预测称,截至2017年末,金地总土储大约3700万平方米,按当年销售均价1.8万估算对应6660亿总货值。

规模、增长的一二线

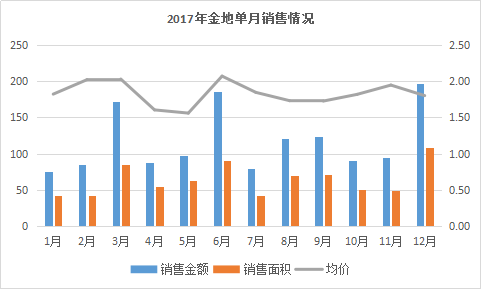

迈过千亿之后的金地,在2017年并未放缓步伐。从单月销售来看,由于3月及6月推售的高端项目较多,在销售金额与均价上,均有明显好转。

最后一个月,金地有着明显的冲刺迹象,单月实现签约面积109万平方米,同比增长166.5%,环比增长124.28%;实现签约金额196.3亿元,同比增长167.1%,环比增长107.51%,成为2017年录得销售金额最高的月份。

数据来源:企业公布、观点指数整理

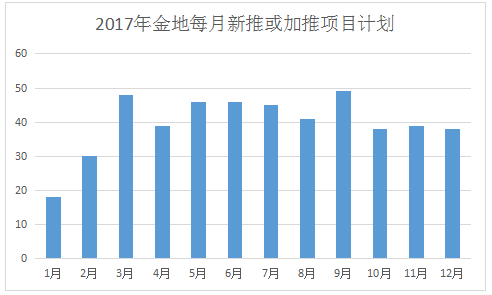

销售业绩的飘红与积极推盘紧密相关,据观点指数了解,除1月份新推或加推项目数量在20个以下外,其余的月份,金地推盘均达30个以上,5-9月期间,更是达到了每月40多个项目同时推售的情况。

数据来源:企业公布、观点指数整理

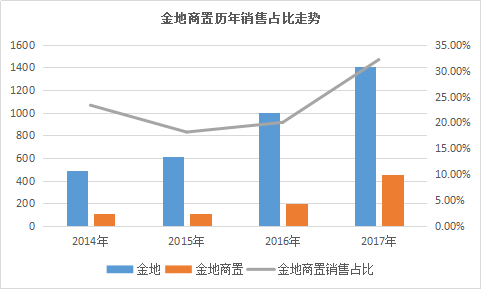

除此之外,1400亿成绩单中,子公司金地商置的贡献也功不可没。得益于广电项目的陆续推售,2017年财政年度,金地商置销售金额同比增长125%至452.76亿元,累计销售总面积约247.79万平方米。

数据来源:企业公布、观点指数整理

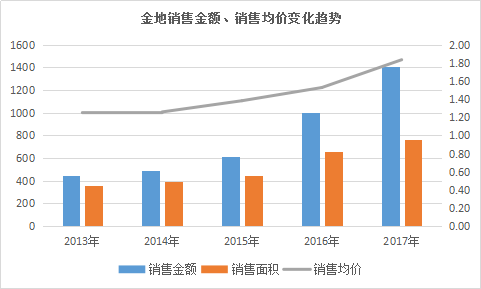

随着合约销售逐渐增长,金地的销售均价也有所提升,观点指数翻阅历年报告,2013年至2016年,金地销售均价分别为1.25万/平方米、1.26万/平方米、1.38万/平方米、1.53万/平方米,呈现不断攀升的态势。2017年,这一数据达到了1.83万/平方米。

数据来源:企业公布、观点指数整理

销售与均价的双双增长或许要从金地近年来的投资布局说起,据观点指数了解,自2014年起,金地就开始调整投资步调,深耕一线以及强二线城市。

2015年土地投资总额中,一二线城市占比高达90%。其中,一线城市的总投资额占比为39%,二线占比51%,三线占比10%,而三线城市中大部分位于东莞,且投资项目主要在临深片区。

2016年,金地开始向二线城市倾斜,当年的总投资额占比中,一二三线城市占比分别为26%、63%、11%;2017年的股东会议上,金地管理层曾表示对二线城市的看重,认为经济和人口规模往上涨的二线城市有很大空间,因此在房地产业务方面还将进一步提升,加大投资。

反映在实际行动上,2017年金地共在土地市场新获74个项目,合计新增建面1060.3万平米,同比增长97.2%;总地价916.9亿元,同比增长160.7%。其中,一线城市的总投资额占比为37%,二线投资额占比54%,三线投资额占比9%。

不过,随着一二线城市土地溢价逐渐攀高,重仓一二线战略使得金地拿地成本有所增加。2015年至2017年,金地拿地成本分别为6487元/平方米、7486元/平方米、8648元/平方米。

数据来源:企业公布、观点指数整理

值得注意的是,在不断增长的土地规模中,金地合作项目越来越多,从历年公布的土储情况来看,金地权益土地面积占比正在不断下降,至2017年6月,权益土地面积占总土储面积仅为54%。

数据来源:企业公布、观点指数整理

稳健财务与融资

规模稳步增长、土地投资逐渐加大的同时,这家房企还保持着较为稳健的财务指标。

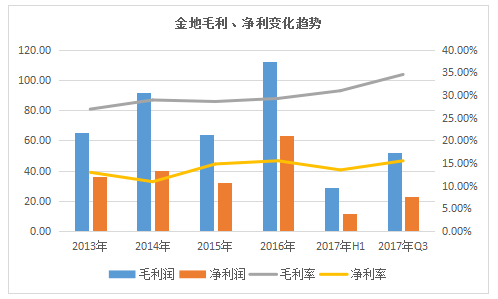

受益于一二线战略布局调整及不断优化的产品结构,金地近年来毛利率保持着增长状态。截至2017年第三季度末,金地录得毛利52.3亿元,毛利率从2016年末的29.27%提升至34.57%;净利润则与2016年末持平,均为15.5%,归属上市公司净利润22.60亿元。

数据来源:企业公布、观点指数整理

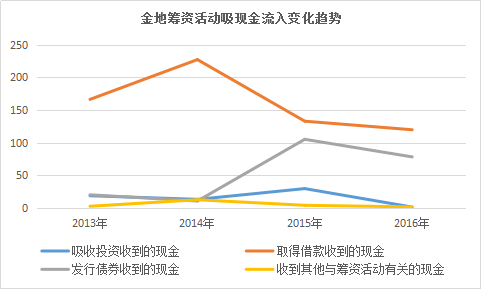

融资方面,2017年上半年,金地主要通过银行借款筹储资金。数据显示,2017年上半年,金地筹资活动现金流入为111.43亿元,取得借款收到的现金为109.48亿元,占比98.25%,而通过发行债券收到的现金则为0元。

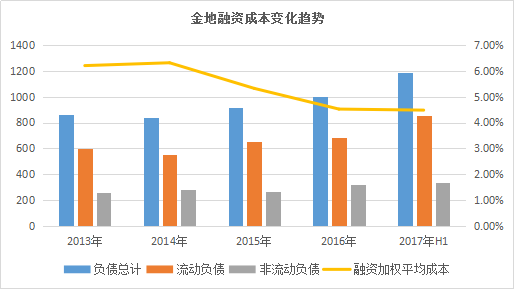

反映在负债上的变化,2017年6月,金地有息负债总金额由2016年底的366亿元变为413.93亿元,其中银行借款占比略微上升至53.31%,债券占比略有下降为44.51%,其他借款占比保持2.14%不变。

进入下半年,金地在资本市场的融资节奏开始加速,仅七月份就先后完成发行公司债券40亿元,中期票据15亿元,发行美元债2亿美元,并在9月份发行资产支持专项计划30.5亿元,10月份发行超短融资券30亿元。

伴随着融资力度加大及销售回款的增加,截至2017年9月,金地在手货币资金为333.41亿元,与2016年底215.65亿元相比增长超过五成;与此相对应的是,2017年第三季度末,金地短期借款为27.38亿元,一年内到期非流动负债为89.19亿元,债务覆盖率高达287%。

至2017年第三季度末,金地流动负债与2016年底相比增长43%至984亿元,流动资产增长32.64%至1654亿元。流动负债增长速度大于流动资产增长速度,突显在数据上,至2017年9月,金地流动比率与2016年末相比略微下跌至1.68,但因存货上升,速动比率略有增长至0.84。整体而言,金地依然有较强的偿债能力。

从另一方面来看,资本市场的进取态度也使得金地负债有所增加。2017年中期,剔除并不构成实际偿债压力的预收账款后,金地实际资产负债率为58.45%,与年初的57.90%基本持平,而在房企更为关注的净负债率上,则由年初的28.4%上涨至40.75%。

虽然净负债率有所上升,但金地对于融资成本的控制一直在加强,2016年底加权融资成本降至4.52%,至2017年中期,再微降至4.48%。而在2017年下半年,在国内融资收紧的情况下,金地债券及票据利率依然保持在5%左右。

数据来源:企业公布、观点指数整理

融资成本下降是金地近两年对融资结构进行优化的成果,2014年前金地融资占比中银行借款一直独占鳌头,而在2015年-2016年期间,不断通过发行公司债、中期票据获得低息融资资金。

2015年金地先后完成发行30亿元7年期公司债券、30亿元3年期中票票据、45亿元5年期中票票据;2016年又发行13亿元6年期公司债、17亿元8年期公司债及20亿元5年期中期票据,最低票面利率仅为3%,最高为4.90%。

因此,从筹资活动现金流入情况来看,2015年开始,金地通过发行债券收到的现金大幅提升至105亿元,2016年稍微下降至78亿元,但债券在有息债券的占比却从2015年的31.41%上升至50.66%,超过银行借款的占比。

数据来源:企业公布、观点指数整理

变化中的这一年

房地产行业进入“白银时代”,以商业地产、长租公寓等业务为主的“多元化”成为不少房企言必提及的转型方向之一。

早在2010年,金地就确立了“以住宅业务为核心”、以“商业地产和房地产金融业务为两翼”的“一体两翼”发展战略。但经过多年的发展,住宅地产在这个主营业务依然占有绝对比重。

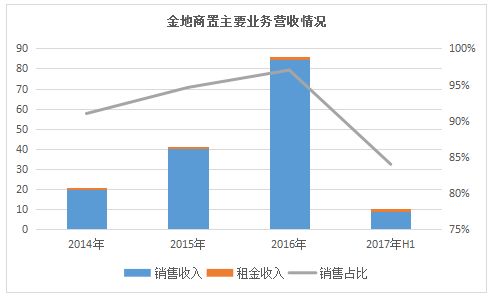

从商业地产来看,2012年9月,金地宣布,旗下全资子公司辉煌商务以16.54亿港元购买了在港上市的新加坡地产公司星狮地产56.05%股份,后将其改名为金地商置,并被定位为金地的商业地产运营平台。

彼时,金地宣称,在未来3到5年内,力争把金地商置打造成为一个具鲜明竞争优势的全国性综合体开发商和精品商业持有者。

官方资料显示,目前金地商置旗下共有六大业务板块,包括住宅和公寓的开发销售,以城市综合体为主体的商业中心投资与运营,写字楼的运营及物业管理,产业地产的开发、运营及物业管理,超五星级酒店、精品酒店的开发与运营,ibase联合办公及租赁公寓。

但从历年年报可发现,六大业务板块的发展依然以住宅开发为主,主要营业收入中,来自物业销售收入占比高达90%以上。

2017年中期,因来自大连汇泉、西安艺华年及上海山水四季城销售确认收入减少,金地商置物业销售收入大幅减少,但物业销售占比仍高达84%,商业平台属性还不明显。

数据来源:企业公布、观点指数整理

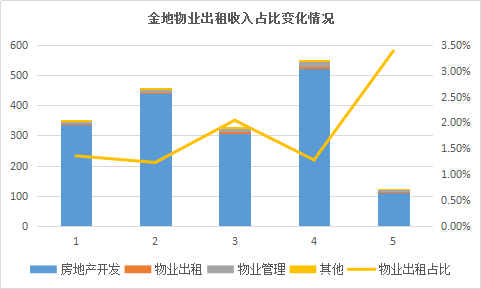

从整体来看,金地物业出租收入在主营业务中占比一直为2%左右;2017年中期,则是因为因房地产项目结算面积减少,金地实现营业收入127.11亿元,同比减少9.77%,其中房地产业务结转收入109.38亿元,同比减少14.07%,占总营业收入也下降至86.82%,相应的,金地物业出租占比上升为3%。

数据来源:企业公布、观点指数整理

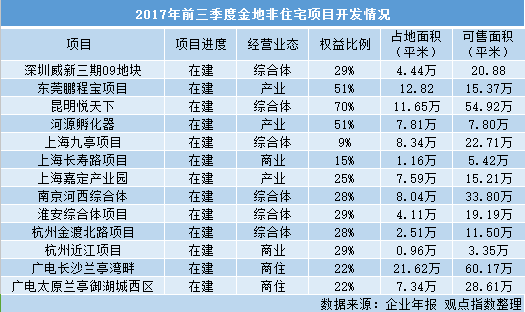

具体项目上,金地有意识加大对商业地产的投资。从公告披露的数据来看,2017年前三季度,金地在建及竣工的房地产项目共109个,其中非住宅项目(综合体、产业、商业、商住项目)共计13个,占比11.93%。

数据来源:企业公布、观点指数整理

对于另一翼的地产金融,金地于2006年设立的募基金管理公司稳盛投资,近年来也在加大管理规模。

据观点指数了解,截至2017年11月30日,稳盛投资在管人民币基金规模140亿元,实现人民币资产累计管理规模326亿元,美元资产累计管理规模3亿美元,整体累计管理规模折合人民币347亿元,与年初的301亿相比,管理规模增长46亿元。

商业地产与金融之外,物业管理在2017年同样有所突破。

年报数据显示,2016年金地物业服务面积已超过1亿平方米,至2017年中期,服务面积已突破2亿平方米。

2017年12月21日,金地物业与信达集团签订合作协议,双方约定以信达集团位于陕西渭南市的信达·美墅、信达·城市之光、信达·洋墅源、信达·墅源为战略合作项目,建立地产开发与服务运营合作模式。

点击阅读原文,了解详情

评论