「方正固收·转债」首只家电类转债登场,白电龙头布局全球——青岛海尔可转债申购价值分析

◆◆

摘要

◆◆

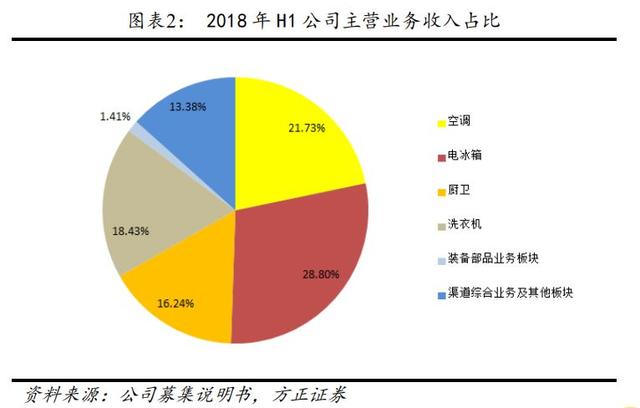

1、公司是全球最大的家用电器制造商之一,全球白电生产销售龙头,连续9年蝉联全球大型家电品牌零售量第一。业务集中于空调(占2017年营收21.73%)、电冰箱(28.80%)、洗衣机(18.43%)以及厨卫(16.24%)领域。

2、受行业整体增速放缓影响,公司2018Q3营收、归母公司净利润增速放缓。公司对部分物流运费进行重分类,进而导致部分业务毛利率略微下调。

3、公司通过自身耕耘以及积极海外收购,已形成海尔、卡萨帝、统帅、美国GEA、新西兰Fisher & Paykel、日本AQUA六大品牌满足不同区域、阶层人群需求。随着未来家电产品消费升级的趋势,公司在高端产品领域的布局有望增厚业绩。

4、自2008年底开始实施的家电下乡政策刺激了白色家电的消费,根据白色家电的使用寿命以及产品的升级换代需求,将迎来一波更新潮。

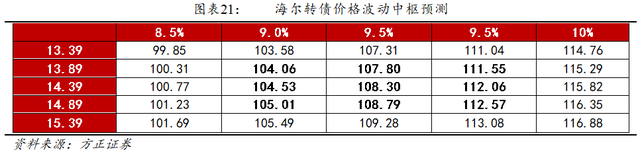

5、预计海尔转债转股溢价率在9.5%左右,上市价格预计在104.06元-112.57元区间,中枢价格为108.30元。

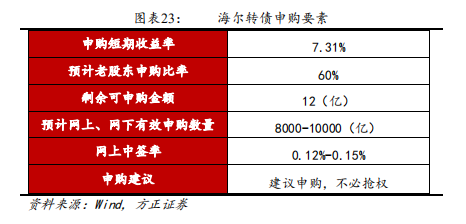

6、预计原股东优先配售规模为60%,可供网上网下申购的转债为12亿元,按照网上8-10万户打满,网下800-1000户60%资金参与度估算,中签率在0.12%-0.15%之间。

7、海尔转债为首只家电类转债,标的稀缺、打新收益相对较高,二级市场亦有配置价值。建议积极申购,不必抢权,二级市场建议配置。

风险提示:正股及市场大幅波动风险

◆◆

目录

◆◆

1 青岛海尔:白电龙头,布局全球

1.1 公司速览:海内外双轮驱动铸就白电龙头

1.2 经营概况:营收与归母净利润增速放缓

1.3 多层次全球化战略布局,更替需求引致新增长极

1.3.1 六大品牌铸就多元格局,线上下营销渠道遍布全球

1.3.2 收购Candy发行D股,全球化进程不断推进

1.3.3 家电下乡十周年,释放冰洗替换需求

1.3.4 估值水平较低

1.4 募投项目预期

2 发行关键信息

3 海尔转债:可能为强股性转债

4 上市价格中枢:108.30元

5 中签率约在0.12%-0.15%之间

6 建议申购,不必抢权

◆◆

正文

◆◆

1 青岛海尔:白电龙头,布局全球

1.1 公司速览:海内外双轮驱动铸就白电龙头

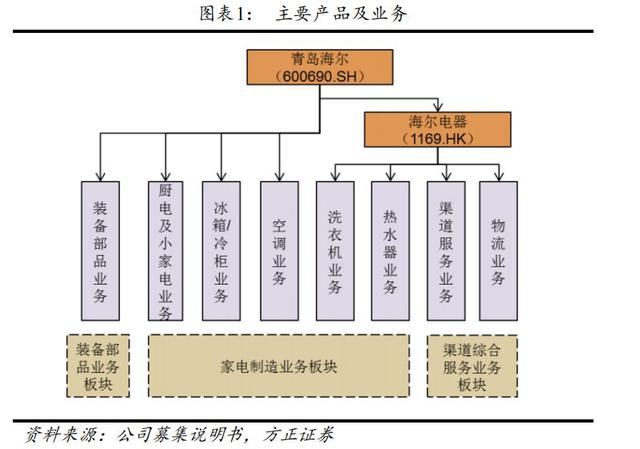

全球最大的家用电器制造商之一,主要从事冰箱/冷柜、洗衣机、空调、热水器、厨电、小家电、U-home 智能家居产品等的研发、生产和销售。公司创建于1989年,1993年在上交所上市,2018年在中欧国际交易所D股市场上市。根据欧睿国际2017年全球大型家用电器品牌零售量数据,海尔大型家用电器2017年品牌零售量占全球市场的10.6%,第9次蝉联全球第一。

家电制造营收占比超过80%。公司主营业务包括家电制造业务板块、装备部品业务板块和渠道综合服务业务板块。其中家电制造板块为公司核心主业,涵盖空调、电冰箱、厨卫和洗衣机等家电制造,16、17、18H1家电制造板块营收占比分别为82.16%、85.25%和85.21%。渠道综合服务业务主要为物流业务,及利用海尔自有渠道网络销售集团产品及第三方产品。装备部品业务主要为各类家电、电子等产品的生产提供原材料或配套部品的上游业务单元(模具、注塑、钣金冲压、电脑板、粉末涂料、自动化机械设备等)。

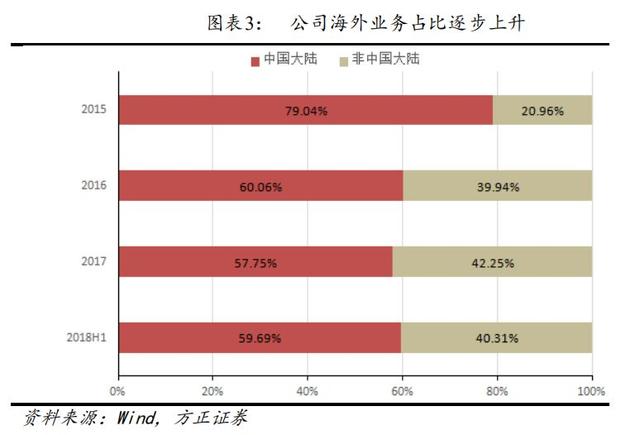

从区域分布来看,非中国大陆收入占比呈上升趋势。公司通过自身发展与并购重组等手段,逐步完善全球化品牌及生产基地布局。2016年对 GEA 收购完成后,以美国为核心的海外市场销售收入大幅提升。

1.2 经营概况:营收与归母净利润增速放缓

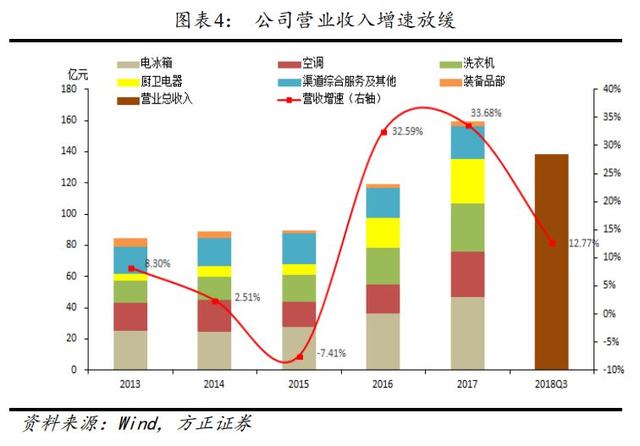

2016年公司收购美国家电巨头GEA并将其业务纳入合并范围,公司营收与归母净利润在2016、2017两年间实现了大于30%的快速增长。2018年随着行业整体增速下滑,公司营收与归母公司净利润增速放缓。18Q3营收1381.39亿元,同比增长12.77%;归母公司净利润61.27亿元,同比增长9.35%。

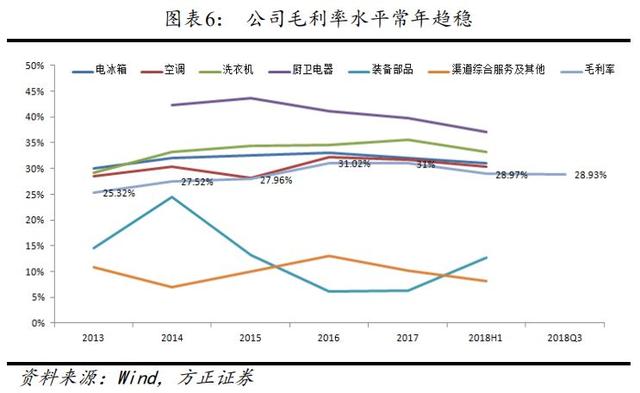

公司家电制造板块毛利率较为稳定,家电制造板块过去三年毛利率为34.88%、34.45%和 32.48%。根据公司半年报,电冰箱、洗衣机和空调 2018 年 1-6 月毛利率较2017 年度分别下降 1.13%、2.34%和 1.40%,主要系公司为细化核算,对部分物流运费进行重分类所致。

1.3 多层次全球化战略布局,更替需求引致新增长极

1.3.1六大品牌铸就多元格局,线上下营销渠道遍布全球

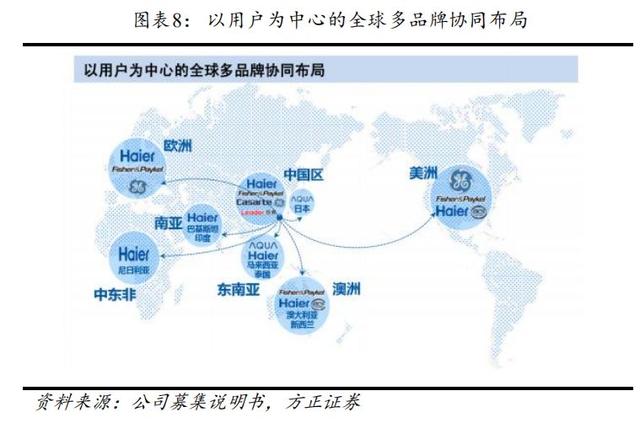

公司通过自身持续耕耘与并购重组日本三洋白电业务、GE家电业务、新西兰Fisher & Paykel业务,构建了“研发-制造-营销”三位一体的竞争力,成长为全球白色家电龙头,实现世界级品牌、全球化运营。已形成海尔、卡萨帝、统帅、美国GEA、新西兰Fisher & Paykel、日本AQUA 六大品牌,构建起世界最大的家电产业集群,在全球范围内均有较高的市场占有率。

在家电结构升级背景下,公司针对高端市场推出的品牌业绩爆发,进入收获期。根据2018半年报,卡萨帝空调16000元以上价位段份额45%、卡萨帝滚筒洗衣机10000元以上价位段份额73.8%、卡萨帝冰箱10000元以上价位段份额占比36%;2017年GEA高端家电品牌MONOGRAM在美国高端市场份额达到20%;全球顶级家电品牌Fisher&Paykel在新西兰高端份额达到36%。

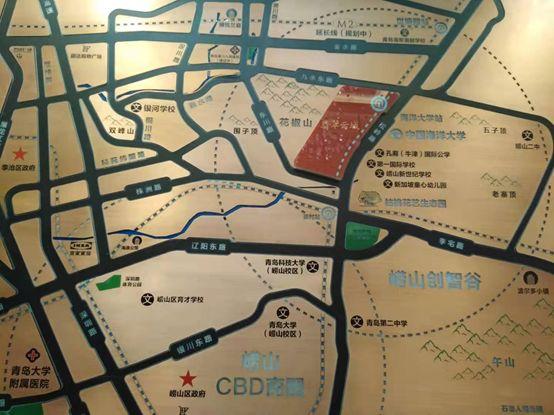

公司线上线下、国内国外营销渠道丰富通畅。在国内市场上,公司线下与 KA(如国美、苏宁)、地方区域家电连锁卖场、专卖店合作,线上渠道为京东、天猫等电商平台及海尔商城,还独创顺逛微店模式推动门店OTO转型。在国际市场上,公司2015年收购新加坡投资100%股份,全面负责面向境外销售产品,在海外有24个营销中心,超过4万个销售网络,分布在全球160多个国家和区域,产品覆盖1亿家庭用户。

1.3.2收购Candy发行D股,全球化进程不断推进

2018年9月28日青岛海尔以4.75亿欧元收购Candy公司。Candy公司业务遍布欧洲、中东、亚洲及拉美地区,旗下五大板块包括洗衣机、独立式嵌入式厨房电器、小家电、冰箱和售后服务与其他业务。据2017年整个家电零售额口径,合并后海尔在东欧西欧零售额排名分别上升至第10位和第11位。通过品牌和客户的协同效应,进一步深化国际化运营。

2018年10月24日青岛海尔在中欧国际交易所股份有限公司D股市场挂牌并上市交易,不仅是对青岛海尔过往良好的经营情况、国际化战略的认同,更有利于公司在欧洲打造品牌形象、打开欧洲市场布局整合在欧资产和业务。

经过多年的海外布局,公司全球化战略已经步入了新阶段。青岛海尔完成了由单一品牌的全球化到多品牌跨产业跨区域全球化;从出口创牌、海外局部作战到全球资源整合协同,从“走出去、走进去”到“走上去”的跨越。青岛海尔已发展成为全球最大的家用电器制造商之一,旗下产品远销海外 100 多个国家和地区。根据公司三季报,前三季度北美、南亚、欧洲、拉美、日本市场收入分别同比增长 11.8% 、24% 、21%、55%和10%。

1.3.3家电下乡十周年,释放冰洗替换需求

2008年12月国务院推出家电下乡政策,规定全国非城镇户口居民购买彩色电视、冰箱、移动电话与洗衣机等四类产品,按产品售价13%给予补贴。

根据产业在线数据,2009年冰箱内销量同比超量释放了50.7%,次年再增29.7%。经中日市场对比测算,中国冰箱更新周期约为10 年左右,加之产品升级换代提速,预计近两年将迎来冰箱、洗衣机等产品的更新潮,而青岛海尔作为行业龙头将率先受益。

1.3.4估值水平较低

在与青岛海尔市值相邻的SW一级行业“家用电器-白色家电”上市公司中,公司18Q3市值与总营收均排名第三,次于美的、格力;业绩增速、盈利能力位居中下游,有待提升。此外,公司当前估值水平较低,市盈率PE为12.54,位居第9位。

1.4募投项目预期

本次公开发行可转换公司债券募集资金总额为人民币30.07亿元。其中15.11亿元用于引领消费升级,冰空等产线智能制造升级项目;5.77亿元用于践行大厨电战略,成套智慧厨电产能布局项目;4.68亿元用于布局“一带一路”,海外新兴市场制造基地建设项目;4.5亿元用于提升创新能力,超前研发实验室、COSMOPlat工业互联网平台与U+智慧生活平台建设项目。

本次募集资金投资项目的实施将加速青岛海尔的产品升级,实现高端引领;拓展青岛海尔在厨电领域的布局,践行大厨电战略;完善青岛海尔在“一带一路”海外市场的布局,打造世界级品牌;提升青岛海尔的持续创新能力,蓄力未来发展。

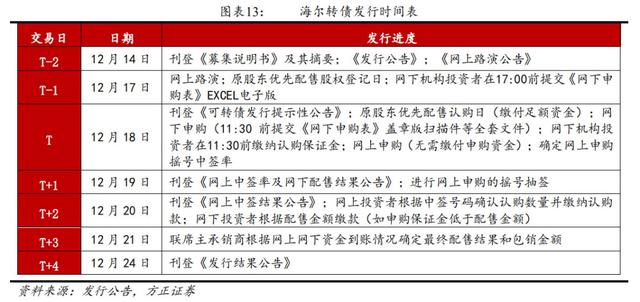

2 发行关键信息

3 海尔转债:可能为强股性转债

海尔转债的转股价格为14.55元,与目前14.39元的正股价格相比有一定溢价,初始平价98.90元,具有强股性。

赎回条款较严格,到期收益率较低。

4 上市价格中枢:108.30元

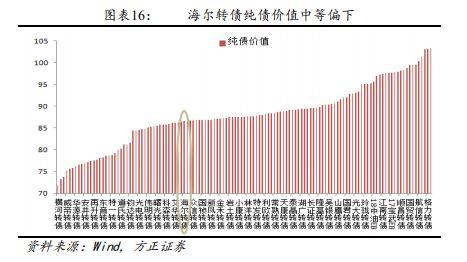

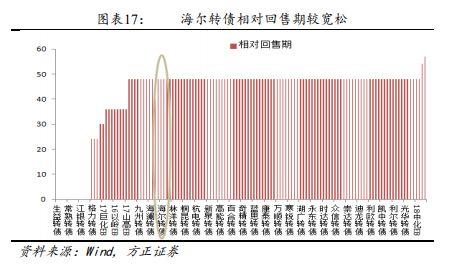

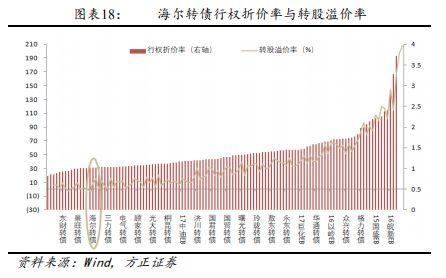

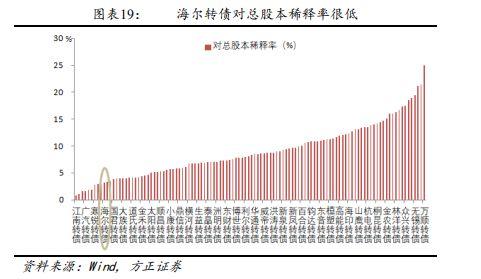

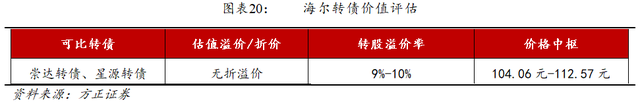

海尔转债14日的转债平价为98.90元/股,与其平价相邻转债评级水平、行业属性差异大,不具备可比性;13日的转债平价为99.73,与其平价相邻的星源转债溢价率6.5%、崇达转债9.55%。考虑海尔转债为市场上首只家电类转债,具有正股资质较优、市值大、流通性好、评级高的优势,我们给予海尔转债9.5%左右的转股溢价率。照此估算,其上市价格位于104.06元-112.57元区间内,中枢价格为108.30元。

5 中签率约在0.12%-0.15%之间

原A股股东可优先配售,余额部分向网下和网上发行,预设的发行数量比例为50%:50%。前十大股东中合计持股62.2%,第一大股东海尔电器国际(持股20.64%),实际控制人为海尔集团(持股41.06%),股权结构较为集中。

假设原股东优先配售总额占到60%,则将有12亿元转债可供网下和网上申购。按照网下和网上预设的发行数量50%:50%,并结合近期转债市场申购情况估算,预计网上有效申购户数在8-10万户,网下有效申购户数在800-1000户;网上打满,网下60%资金参与度下的申购数量合计在8000亿-10000亿,中签率在0.12%-0.15%之间。

6 建议申购,不必抢权

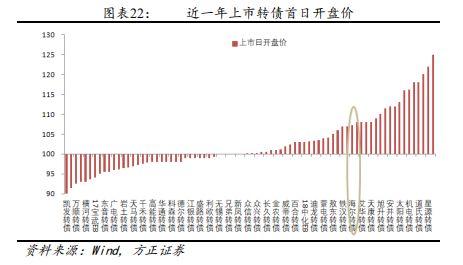

海尔转债为首只家电类转债,标的稀缺、打新收益相对较高,二级市场亦有配置价值。转债破发概率低;若正股下跌0.25 %以上,抢权申购的收益率就可能被完全吐出。建议积极申购,不必抢权,二级市场建议配置。

本文内容源于已发布报告《首只家电类转债登场,白电龙头布局全球——青岛海尔可转债申购价值分析》

◆◆

相关报告

◆◆

评论