2021Q2晶圆代工企业营收TOP10出炉!中芯(00981)第五华虹(01347)第六

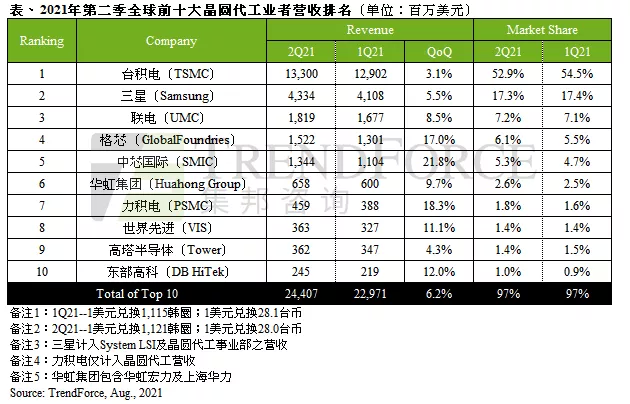

智通财经APP获悉,根据TrendForce集邦咨询调查显示,后疫情需求、通讯世代转换及地缘政治风险和长期缺货引发的恐慌性备货潮在第二季度持续延烧,受到晶圆代工产能限制而无法满足出货目标的各项终端产品备货力道不坠,加上第一季涨价晶圆陆续产出的带动下,第二季晶圆代工产值达244.07亿美元,季增6.2%,自2019年第三季以来已连续八个季度创下历史新高。

台积电及三星遭断电影响,营收季增幅度略为受限

台积电(TSMC)第二季营收达133.0亿美元,季增3.1%,稳坐全球第一。其营收增幅受限于四月份南科Fab14 P7厂区跳电事件所致,导致少部分40nm及16nm晶圆报废;以及五月份台电高雄的兴达电厂跳电,位于南科的晶圆厂受到最直接的冲击,尽管厂内发电机及时运作使得在线晶圆不至报废,但仍有部分8英寸晶圆需要重工。此外,由于台积电维持一贯稳定的报价策略,因此第二季营收表现虽高于公司财务指引上限,但季增幅度略低于其余晶圆厂,市占稍微受到侵蚀。

三星(Samsung)第二季营收为43.3亿美元,季增5.5%,在摆脱德州二月大雪的阴霾后,三星位于奥斯汀的Line S2已于四月初完全恢复生产,并且全力加单生产以弥补该厂将近一个半月的投片损失。虽然因第一季投片量锐减有些微影响第二季产出,导致季增幅度略微受到限制,但受惠于CIS、5G 射频收发器、OLED驱动 IC等产品强劲的拉货带动下,营收表现仍亮眼。排名第三的联电(UMC)仍受惠于PMIC、TDDI、Wi-Fi、OLED驱动 IC等需求驱动,产能利用率已逾100%,严重供不应求,因此持续对客户进行价格调涨;加上价格较高的28/22nm新增产能陆续开出,带动第二季平均售价上涨约5%,推升营收至18.2亿美元,季增8.5%,市占大致持平在7.2%。

格芯(GlobalFoundries)第二季营收季增17.0%,达15.2亿美元,位居第四名。其在2019年将美国厂Fab10及新加坡厂Fab3E分别出售给安森美(ON Semi)及世界先进后,陆续收敛产品线,专注于14/12nm FinFET、22/12nm FD-SOI、及55/40nm HV、BCD制程技术的发展,同时宣布扩大现有产品线产能,在美国及新加坡分别有新建厂计划预计在2022下半年至2023年陆续贡献营收;而Fab10虽已出售给安森美,但该厂在2020至2021年仍持续为ON Semi代工制造产品,直到2022年完成交割后方交由安森美独立营运。中芯国际(SMIC)第二季营收强势季增21.8%,达13.4亿美元,市占也提升至5.3%,主要动能来自包括0.15/0.18um PMIC、55/40nm MCU、RF、HV、CIS等各项制程需求强劲,且同样持续调涨晶圆价格,此外14nm新客户导入进度优于预期,15Kwspm产能目前已处于满载状态。

华虹集团合并营收排名跃升至第六,世界先进超越高塔半导体

由于华虹宏力(HHGrace)及上海华力(HLMC)同属华虹集团(HuaHong Group),两者分别经营Fab1/2/3/7及Fab5/6,部分制造资源相互流通,因此本次将两者合并计算为华虹集团;在华虹无锡Fab7产能扩张速度优于预期,来自NOR Flash、CIS、RF与IGBT等客户拉货力道旺盛,目前48Kwspm产能已达满载运作状态,加上8英寸厂产能全数维持超过100%的稼动率,晶圆平均销售单价逐季上扬3-5%带动,第二季华虹集团营收季增9.7%,以6.6亿美元位居第六名。

力积电(PSMC)在第一季营收排名首度超越Tower后,第二季仍维持强势成长力道,P1/2/3厂包括Specialty DRAM、DDI、CIS及PMIC产品投片持续挹注;8A/B厂IGBT等车用需求大幅提升,在整体价格逐季上涨的驱动下,营收达4.6亿美元,季增18.3%,排名第七。世界先进(VIS)在DDI、PMIC、power discrete等需求维持、新加坡厂Fab3E新增产能开出、产品组合调整、及平均销售单价续扬等多项有利因素推动下,第二季营收以季增11.1%首度超越高塔半导体,达3.63亿美元。

排名第九的高塔半导体(Tower)在RF-SOI及工业、车载PMIC领域需求稳定,但受限于新增产能还未到位,营收仅小幅季增4.3%,第二季营收达3.6亿美元。东部高科(DBHiTek)则维持满载水平已逾一年半,8英寸PMIC、MEMS、CIS需求稳定贡献,营收增幅多半来自平均销售单价的提升,第二季营收为2.45亿美元,季增12.0%。

展望第三季,晶圆代工产能短缺自2019下半年至今已延烧近两年,虽然有部分新增产能陆续开出,但由于增幅有限,目前从订单观察,新开出产能也已预订完毕,各晶圆代工厂产能利用率普遍维持在满载水位且持续处于产能供不应求的状态,加上车用芯片自今年第二季起在各国政府推动下大幅增加投片量,扩大产能排挤力道,导致晶圆代工平均售价续扬,各厂陆续调整产品组合以改善获利水平。因此,TrendForce集邦咨询认为,第三季前十大晶圆代工产值将再创纪录,且季增幅度将更胜第二季。

评论