半导体材料专题报告:抛光液垫,CMP工艺关键耗材

获取报告请登录未来智库www.vzkoo.com。

抛光液、抛光垫——CMP 主要耗材,半导体制造的刚性需求

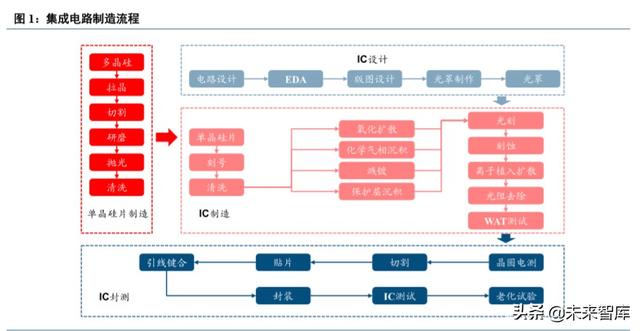

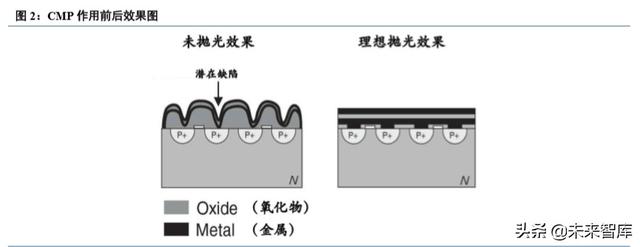

化学机械抛光(CMP)技术是晶圆制造的必须流程之一,对高精度、高性能晶圆制造至关重要。晶圆制造 主要包括 7 大流程,分别是扩散(Thermal Process)、光刻(Photo lithography)、刻蚀(Etch)、离子注入(Ion Implant)、薄膜生长(Dielectric Deposition)、化学机械抛光(CMP)、金属化(Metalization)。化学机械抛 光(CMP)最早在 1980 年代被引入半导体制造中,用于减少晶片表面的不均匀性,几乎所有生产特征尺寸小于 0.35 微米的半导体制造厂均采用了该工艺。CMP 可以平整晶片表面的不平坦区域,并可以以更高的精度进行后 续光刻。CMP 使芯片制造商能够继续缩小电路面积并扩展光刻工具的性能。

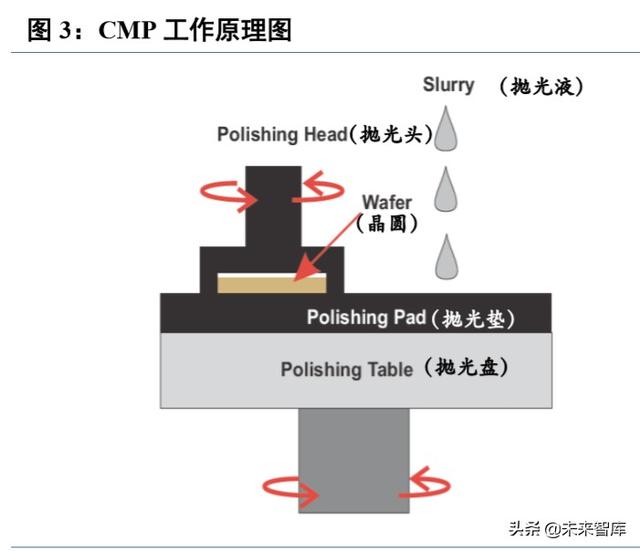

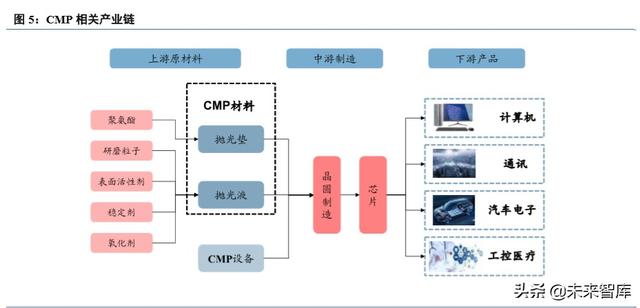

抛光液、抛光垫是 CMP 工艺中不可或缺的材料,有着较高的价值量。CMP 工艺集合了抛光液的化学(酸 性或碱性)效应以及微磨料的机械效应,将晶圆固定在可旋转的载体中(单头或多头),并将抛光垫放置在一 个可旋转的平台上,两者在一定压力及抛光液的作用下相互运动,以实现晶圆表面的高度平坦化。CMP 抛光材 料总体占到晶圆制造所需各类材料成本的 7%,其中抛光液、抛光垫有着较高的价值量,分别占到抛光材料的 49%和 33%,其他抛光材料还包括抛光头、研磨盘、检测设备、清洗设备等。

CMP 工艺应用广泛,为抛光材料提出多重需求。CMP 工艺在芯片制造、半导体分立器件加工、电子元器 件加工、蓝宝石表面加工等领域有着广泛应用。CMP 工艺有着多种应用对象,包括 Cu CMP、Cu 阻挡层 CMP、 钨 CMP、氧化物 CMP、HKMG 氧化物 CMP、HKMG 电极 CMP、选择性浅沟槽隔离技术(S-STI)CMP。

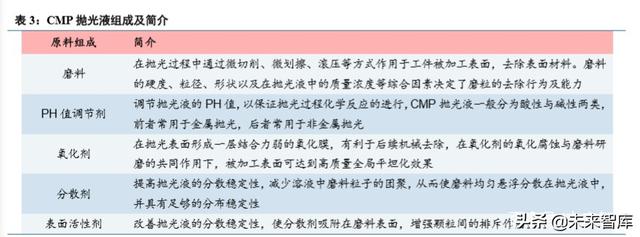

抛光液是均匀分散胶粒乳白色胶体,主要起到抛光、润滑、冷却的作用。根据酸碱性可以分为酸性抛光液 和碱性抛光液,根据应用场景可以分为金属抛光液和非金属抛光液。以碱性 SiO2 抛光液为例,其重要成分包含磨料(SiO2 胶粒)、碱、去离子水、表面活性剂、氧化剂、稳定剂等。SiO2 胶粒主要作用是进行机械摩擦并吸 附腐蚀产物,要求硬度适当,尺寸在 1-100nm。碱性溶液在抛光过程中主要起到腐蚀作用,因避免引入 Na+、 K+等金属离子,其组成通常是有机胺,其 PH 值一般为 9.4-11.1 之间。氧化剂用于加速腐蚀反应速率,由于 Si 本身与碱反应速率较慢,而 SiO2 与碱反应速率较快,氧化剂可将表层 Si 进行氧化,从而获得较快的腐蚀速度。 表面活性剂用于不溶性颗粒,防止胶粒凝聚沉淀。

抛光垫是一种疏松多孔的材料,具有一定弹性,一般是聚亚氨酯类,主要作用是存储和传输抛光液,对硅 片提供一定的压力并对其表面进行机械摩擦。抛光垫具有类似海绵的机械特性和多孔特性,表面有特殊的沟槽, 可提高抛光均匀性。抛光垫虽不与硅片直接接触,但仍同抛光液一样属于消耗品,其寿命往往只有 45-75 小时, 需要定时整修和更换。

CMP 技术对抛光材料品质要求严格,高品质材料研发技术难度高。抛光液由磨料、PH 值调节剂、氧化剂、 分散剂、表面活性剂等多种成分混合而成,介质复杂度很高。高品质抛光液的关键在于控制磨料的硬度、粒径、 形状等因素,同时使得各成分达到合适的质量浓度,以达到最好的抛光效果。抛光垫由于在抛光的过程中会不 断消耗,因而其使用寿命成为衡量抛光垫优良的重要技术指标,越长的寿命越有利于晶圆厂维持生产的稳定。 此外,缺陷率对于衡量抛光垫的优良程度同样重要,这一指标在纳米制程的晶圆生产中尤为重要。

半导体红利结合技术迭代,抛光材料市场持续增长

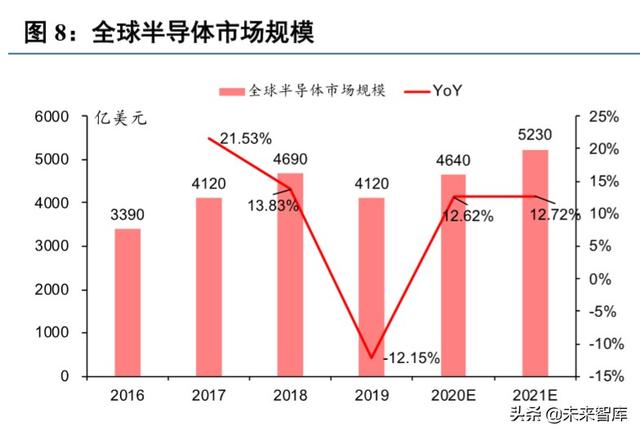

半导体产业红利带动材料市场持续增长。全球半导体市场自 2016 年至 2018 年经历了复合增长率 18%的高 速增长,达到 4690 亿美元规模,虽 2019 年市场收缩,但预计未来两年全球半导体市场将重新迎来高速增长, 有望达到 13%的复合增长率。半导体材料是半导体行业发展的基础,将伴随半导体行业发展持续增长。2018 年 半导体材料市场达到 519 亿美元,占全球半导体整体规模的 11%。预计到 2023 年,半导体材料市场将突破 600 亿美元,复合增长率达 4.3%。

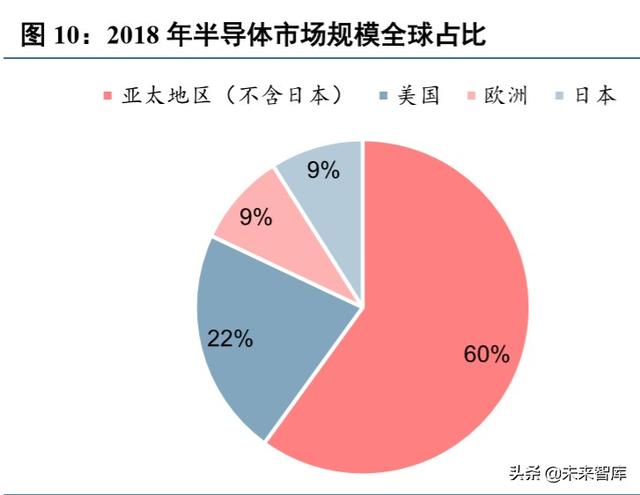

背靠全球规模最大、增速最快半导体市场,国产半导体材料有着极佳的成长环境。2001 年以来亚太地区(不 含日本)半导体市场年复合增长率达 12.2%,是全球增长最快的地区。到 2018 年,亚太地区(不含日本)半导 体市场规模占全球的 60%,是排名第二的美国的近三倍,是欧洲地区的近 7 倍。2014-2018 年中国集成电路产业 销售额以超过 20%的年复合增长率高速增长,增速超过全球平均水平,到 2018 年达到近 6500 亿元规模。

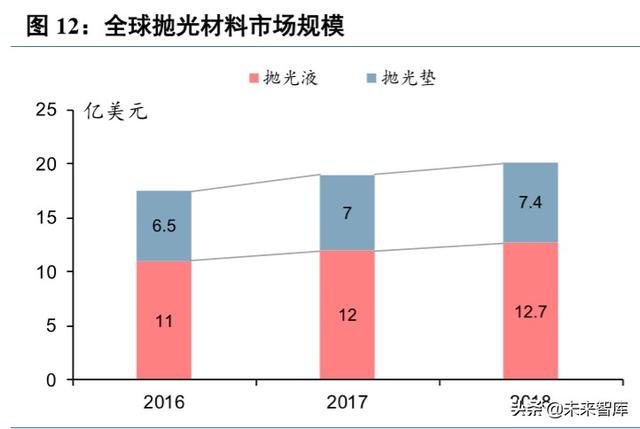

抛光材料是半导体材料的重要组成部分,整体增长稳健。2014-2020 年,全球 CMP 抛光材料市场以 6%的 年复合增长率稳定增长,预计到 2020 年全球抛光材料市场规模将达到 32.1 亿美元。抛光液和抛光垫在 CMP 材 料中价值占比最高,合计约占 80%左右。2016-2018 年抛光液、抛光垫合计市场规模复合增长率 7%,至 2018 年市场规模达到 20.1 亿美元,其中抛光液和抛光垫市场规模分别为 12.7 亿美元和 7.4 亿美元。预计到 2023 年, 全球抛光液和抛光垫市场规模将达到 28.4 亿美元,抛光液和抛光垫市场将分别达到 17.9 亿美元、10.5 亿美元。

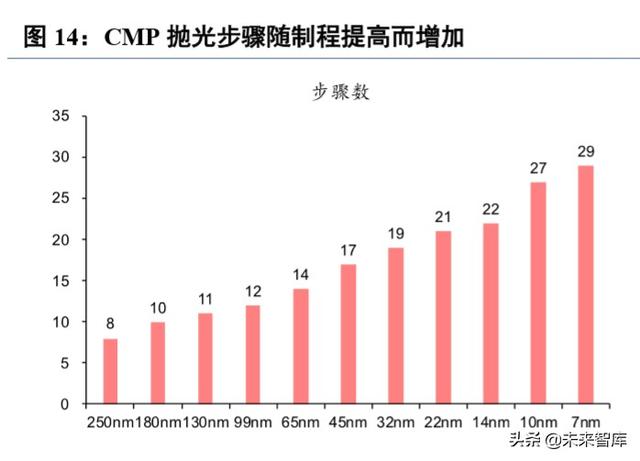

技术迭代进一步推动需求增长。在 7nm 工艺取得巨大成功之后,台积电最新制程工艺已经推进到了 5nm, 20 年二季度便可实现量产,将应用在苹果最新的 A14 芯片上。三星于 2019 年取得了 5nm 制程技术,最快于 2020 年底进行正式稼动。制程越先进,需要的 CMP 抛光步骤就越多,14nm 制程需要 22 次 CMP 抛光,7nm 制程则 需要高达 29 次 CMP 抛光。制程的不断推进将推动抛光材料的需求增长。此外,NAND 存储芯片同样正在经历 从 2D 结构到 3D 结构的技术革新,3D NAND 中抛光步骤达到 16 次,是 2D NAND 的两倍,对抛光材料的需求 同样将翻倍增长。

专用化、定制化是抛光材料未来发展方向。化学机械抛光 CMP 技术在多领域均有应用,且随着技术的进 步各领域对于 CMP 技术专用化的要求也将越来越高。比如抛光液在不同的应用领域需要不同的特性,分化出铜 及铜阻挡层抛光液、钨抛光液、硅粗抛光液等分类,分别应用于逻辑芯片、存储芯片、硅晶片等不同领域,随 着芯片制程的提高以及技术的改进,抛光液专用化程度将逐渐提高。CMP 技术是一个非常复杂的过程,要达到 最优的抛光效果需要综合考虑多方面的因素。比如抛光垫在缺陷率提高的同时,则会导致平坦度的降低,随着 制程的提高这种矛盾将更加突显,因而对于先进制程工艺,需要定制化地给出满足要求的抛光垫产品。专用化 和定制化将给后起的国产厂商带来机遇。一方面,国产厂商可以集中有限资源发力研发某一特定应用领域抛光 材料,如专注铜及铜阻挡层抛光液,以此作为突破口打入市场。另一方面,可以凭借本土化优势,与国内主流 的晶圆制造厂商展开深度合作,研发定制化的产品,逐步构筑壁垒。

国产抛光材料起步晚,替代空间巨大

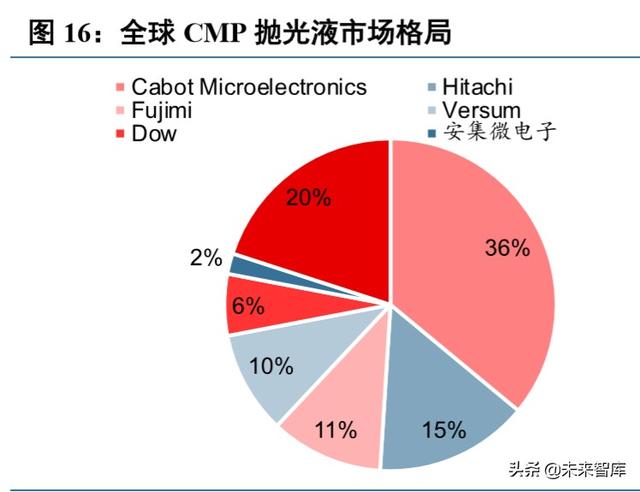

抛光液市场格局有分散化趋势,国产替代机会更大。美国的 Cabot Microelectronics 是全球抛光液市场龙头, 2000 年市占率高达 80%,不过到 2017 年 Cabot Microelectronics 全球市占率降低至 36%。其他主要供应商包括 Hitachi、Fujimi、Versum 等,市占率分别为 15%、11%、10%。抛光液市场分散程度相对较高,多元化发展趋 势明显,国产厂商实现替代机会较大。目前安集微电子已经形成替代,全球市占率达到 2%。

抛光垫技术壁垒较高,国外厂商形成寡头垄断格局。陶氏是全球最大的抛光垫供应商,市占率高达 79%, 几乎垄断市场,陶氏在中国抛光垫市场占有率更是高达 85%以上。其他厂商Cabot Microelectronics、Thomas West、 FOJIBO 等,全球市占率均不超过 5%。而国内抛光垫厂商只有鼎龙股份、江丰电子两家。抛光垫较高的技术壁 垒是陶氏形成强势垄断的原因。抛光垫作为 CMP 抛光工艺中必需耗材之一,对缺陷率和使用寿命有较高的要求, 需要厂商有足够的技术研发实力。目前高端的 300mm 晶圆抛光垫专利掌握在美国应用材料公司手中,在中国只 有陶氏获得专利授权。由于抛光垫有较高技术要求,认证周期较长,因而大公司更易形成稳定的客户关系。

产业转移趋势明显,国产材料缺口巨大,双重机遇利好抛光材料国产替代。2017-2018 年,中国纯晶圆代 工市场规模增速全球最高,高达到 41%,市场规模增长至 106.9 亿美元,成为全球第二大晶圆代工市场。2018-2019 年,中国新建晶圆厂数量达到高峰,到 2020 年新建晶圆厂累计将达到 20 座。全球晶圆产能向中国大陆转移趋 势明显,带动中国市场对上游半导体材料的需求。相对国内市场晶圆制造材料的巨大需求,国产半导体材料供 给缺口巨大,国产化率只有 20%左右,抛光材料细分市场国产化率更是不足 15%,国产替代需求强烈。

Cabot Microelectronics:全球抛光液龙头

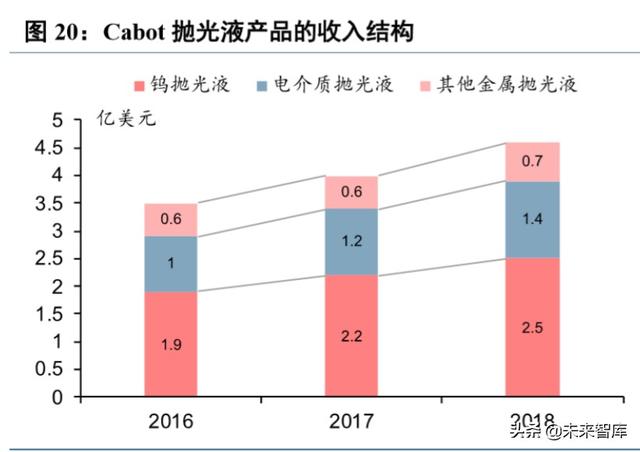

Cabot Microelectronics(卡伯特微电子)1999 年成立于美国,是全球最大的 CMP 抛光液供应商,市占率 36%,同时是全球第二大的 CMP 抛光垫供应商,市占率 5%。Cabot 业务以抛光液为主,2018 年全年营收 5.9 亿美元,其中 CMP 抛光液贡献 78%,达 4.6 亿美元。Cabot 抛光液产品结构以主要用于存储芯片的钨抛光液为 主,占比 55%;电介质抛光液占比 30%,其他金属抛光液占比 15%。

Cabot 作为全球最大的抛光液供应商,客户分布广泛,且分散度高。韩国是 Cabot 抛光液最大的市场,其 次是中国台湾、中国大陆、美国以及欧洲,占比分别为 23%、22%、16%、13%、7%。可以看出,Cabot 的市场 收入分布与全球晶圆制造行业分布一致,公司在全球均有极强的竞争力。同时,Cabot 前五大客户收入占总营收 比重为 57%,客户分散度较高。2018 年,Cabot 在中国大陆营收为 0.97 亿美元,约为安集科技的三倍。

Cabot 产品线丰富,专用化程度高。公司抛光液产品针对钨、电介质(硅、氧化物等)、金属(铜、铜阻 层、铝等)等应用对象均有明确的定位,且推出多款针对不同制程的产品,涵盖 10nm-130nm 制程,以满足客 户多层次的需求。

知识产权是 Cabot 重要的护城河。Cabot 微电子致力于基础 CMP 技术、CMP 消耗品等领域的研发,2019 财年中研发投入共计达 5170 万美元。Cabot 微电子拥有强大且完备的知识产权体系,截至 2019 年 10 月 31 日, Cabot 微电子在全球拥有 1317 项有效专利,其中 284 项为美国专利。并且 Cabot 微电子有 357 项正在申请的全 球专利,以不断更新公司的知识产权体系,维护公司的持续竞争力。

Cabot 微电子注重尖端 CMP 抛光材料的研发,在全球各个主要的半导体市场均设有研发中心,助力企业 更好地服务客户。公司在美国伊利诺伊州奥罗拉市的研发中心设有 1 级无尘室,以及用于开发 300mm 抛光材料 的先进设备;在台湾设有具有 200mm 抛光能力的无尘室;在韩国的研发中心具有抛光液配制能力和 300mm 抛 光能力;在新加坡设有研发实验室,为数据存储芯片提供抛光、计量以及抛光液开发功能。遍布全球的研发中 心让 Cabot 微电子能够与客户形成紧密联系,及时获取客户需求,并提供性能优异的 CMP 抛光材料解决方案。

Dow:全球抛光垫绝对领导者

陶氏化学成立于 1897 年,经过一百多年的发展,目前已经成为了美国第一大、全球第二大化工企业。公司 产品丰富、业务广泛,产品主要涵盖电子及特殊材料、涂料和基础设施、健康农业科学、特种系统、特种化学 品、基础塑料、基础化学品、烃及能源八大领域,有 5000 多种产品,客户遍及全球 170 多个国家。陶氏在半导 体材料领域主要经营 CMP 抛光垫、抛光液、光刻材料等,尤其在 CMP 抛光垫市场有着绝对的统治地位,全球 市占率高达 79%。

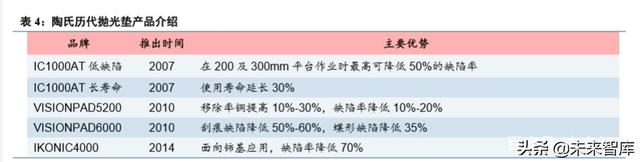

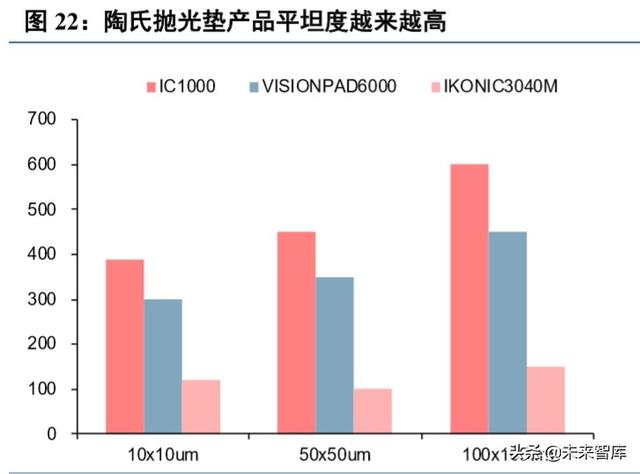

陶氏抛光垫产品技术先进,始终引领着市场发展。陶氏最早推出的型号为 IC1000 的抛光垫产品,现在已经 成为了抛光垫行业标准,其他厂商的抛光垫产品测试均以 IC1000 对标标准。陶氏的抛光垫产品正在朝着缺陷率 更低、平坦度更高、使用寿命更长的方向发展,历代产品在缺陷率、使用寿命上均有大幅的提升,如 2014 年推 出的 IKONIC4000 的缺陷率在 2010 年的 VISIONPAD6000 的基础上降低了 70%。在未来这一发展方向仍将引领 整个抛光垫行业的发展。

安集微电子:步步为营,逐步成长为国内抛光液龙头

安集微电子步步为营、稳扎稳打,实现技术与市场双重突破。安集微电子成立于 2006 年,注册资本 4000 万元,主营化学机械抛光液和光刻胶去除剂。2008 年切入中芯国际供应体系,逐步打开国内市场。2009-2010 年,先后开拓华虹宏力、武汉新芯、华润微三家客户。2014 年安集微电子成功切入国际晶圆制造巨头台积电供 应链,并于同年开始负责“高密度封装 TSV 抛光液和清洗液研发与产业化”国家“02 专项”。2015 年“02 专项”成 功验收,并实现130-28nm技术节点规模销售。2016年,安集微电子获得国家集成电路产业基金入股,并承接“CMP 抛光液及配套材料技术平台和产品系列”国家“02 专项”,企业发展进入新阶段。2017 年后,公司推出钨系列抛 光液,产品体系进一步丰富,并拓展了长江存储、士兰微等新客户。目前公司 CMP 抛光材料处于国内领先地位, 全球抛光液市场份额为 2.4%,正在积极进行 28-14nm 产品的客户推广和 10-7nm 新技术节点的研发。

安集微电子营收状况良好,毛利高于行业水平。安集微电子营收稳定增长,铜及铜阻挡层抛光液占比最高。 16-18 年,公司铜及铜阻挡层抛光液营收占比分别为 76.42%、74.99%、66.32%。钨抛光液等其他抛光液增长较 快,16-18 年营收分别为 2620 万元、3403 万元、4079 万元,复合增长率达 24.8%。此外,16-18 年公司毛利在 50%以上,显著高于国内可比公司,与国际龙头 Cabot Microelectronics 处于同一水平,足以体现公司产品实力。

安集微电子正在积极扩建生产线,不断巩固市场地位,满足市场需求。公司“CMP 抛光液生产线扩建项目” 募投 1.2 亿元,将用于扩建 CMP 抛光液生产系统和相应的厂务系统。项目将具体落实到铜及铜阻挡层抛光液 28nm 以下技术节点产能,3D NAND、DRAM 的金属钨抛光液产能,以及其他化学机械抛光液的产能,预计新 增产能分别为 6100 吨、9000 吨、1000 吨。

2019 财年,安集微电子营收 2.85 亿元,同比增长 15.15%;净利 7290 万元,同比增长 51.54%。我们预测安 集微电子 20/21 年营收将达到 3.51/4.48 亿元,其中 CMP 抛光液营收 2.83/3.54 亿元,光刻胶营收 0.67/0.93 亿元。 公司将保持 54%左右的毛利和 23%左右的增长率高速增长。

鼎龙股份:技术实力扎实,打造国内抛光垫第一厂商

鼎龙股份技术实力扎实,实现国产抛光垫突破。鼎龙股份在彩色聚合碳粉领域有扎实技术积累和生产经验, 由于该领域与抛光垫均用到分子聚合工艺,因而公司在发展抛光垫材料上有天然优势。2013 年,公司正式立项 CMP 抛光垫材料研发。2016 年公司抛光垫产业化建设完工,投入试生产。2017 年公司抛光垫产品成功通过客 户验证,并获得首张订单。2018 年,公司收购成都时代立夫科技,进一步拓展抛光垫产品及服务能力。同年, 公司产品通过 8 寸晶圆厂验证并取得订单。2019 年,国内各大 12 寸晶圆厂开始对公司产品测试,并取得订单。

鼎龙股份不断投入 CMP 抛光垫,成为公司新增长点。2018 年公司抛光垫实现 314.89 万元营收,2019 年随 着 12 寸订单的增加,公司有望迎来新突破。目前公司 CMP 抛光垫业务尚处在产能建设期,公司 7000 万规模的 在建工程便是包括了显示基板材料及 CMP 产业化项目,投入增加 34.02%。2019 年 6 月,公司以增资扩股方式 引入湖北省高新产业投资集团 3000 万元的战略投资,以进一步推动 CMP 抛光垫的市场拓展和业务发展。

鼎龙股份 2019 财年营收出现负增长,主要原因有三:一是为受宏观市场及政策影响,硒鼓终端市场价格下 降,公司对硒鼓业务计提部分商誉减值准备;二是武汉本部工厂环保停产整改,致使部分彩色碳粉型号产量不 足;三是公司加大了对 CMP 抛光材料和 PI 浆料等新项目的研发开支。

我们认为随着公司 CMP 业务的逐渐成熟,未来订单量会稳步增加,将成为公司业务增长的主要动力。我们 预测鼎龙股份 20/21 年营收分别为 14.61/18.24 亿元,其中 CMP 抛光垫业务将达到 0.92/1.85 亿元。

投资建议

建议关注安集科技(688019.SH)、鼎龙股份(300054.SZ)等受益标的。5G 商用的落地以及物联网的加速 渗透将继续推动半导体产业红利,同时伴随半导体产业东移趋势,我国半导体产业将持续增长,充分利好上游 半导体材料市场。同时,更高芯片制程以及 3D NAND 的成熟和普及将直接带来对抛光材料需求的增长。需求 增长的同时是国产供给的不足以及国外企业的垄断,因此国产替代需求巨大且强烈。安集微电子自成立以来便 专注抛光液的研发与生产,先后打入中芯国际、台积电等厂商的供应体系,有着较强的研发实力,且保持着高 于行业的毛利水平,企业营收及利润稳定增长。鼎龙股份自 2013 年开始拓展 CMP 抛光垫业务,凭借扎实的技 术积累及资本运作,成功取得突破,产品已经陆续通过国内各大 8 寸、12 寸晶圆厂验证,并取得订单。我们认 为上述公司将充分受益半导体产业总体增长及技术迭代红利。

……

(报告观点属于原作者,仅供参考。报告来源:中信建投)

获取报告请登录未来智库www.vzkoo.com。

立即登录请点击:「链接」

评论