中金公司:消费电器处于耐力跑赛道 看全球化、品类扩张

来源:中金公司

摘要

中国家电产业成长路径别开生面,全球化、品类扩张是两大趋势。2019年全球消费电器市场,中国占据1/4的规模,经过全产业链数字化改造的中国企业已经具备全球化能力。粉丝经济、线上流量裂变叠加品类爆发,市场上涌现出具有特色的玩家,但综合性龙头的品类扩张能力依然强劲。

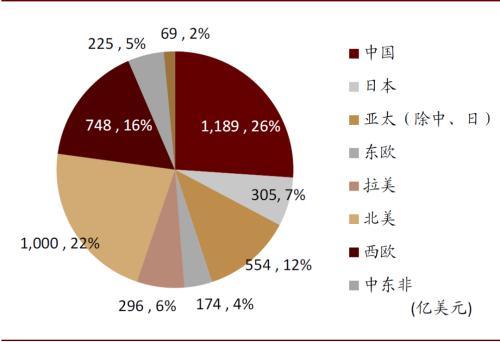

全球大市场:1)2019年全球消费电器市场规模4559亿美元,2014-2019年CAGR 达5.7%,具有成长潜力。2)中国、北美市场分别占据全球规模的26%、22%,是最重要的两个市场。西欧市场占全球的16%,内部以欧盟为纽带。亚太市场(除中、日)占全球的12%,地理位置毗邻中国,内部拥有东盟这样具有潜力的经济体。3)中国人均家电销售额仅为美国的1/2。国内第一波家电普及浪潮高峰已过,目前正处于第二波普及浪潮中,小家电品类大爆发。

放眼全球,打开市场:1)中国正在复制历史上日本、韩国企业全球品牌扩张之路,目前处于快速扩张期,打开成长空间。2)中国家电企业与时俱进,全产业链数字化改造塑造全球竞争力,已经超越简单的成本优势。3)中国企业在智能化产品方面的研发全球领先,产品创新引领全球的案例涌现,例如扫地机器人等。

效率致胜,品牌为王:1)单一家电市场最终将归于寡头垄断,龙头具有全产业链优势,包括在产业链一体化、规模、渠道、品牌、技术方面的优势。2)与互联网模式不同,家电市场竞争循序渐进,强者恒强,是一场耐力跑。仅凭产业链单一环节的变化,不足以颠覆行业格局。3)全产业链竞争力需与时俱进。电商兴起倒逼线下渠道扁平化,当前美的相比格力的渠道效率更高。

探索品类扩张边界:1)美的具有优秀的品类扩张能力,主要依托品牌、渠道、供应链协同优势,同时需要优秀的激励制度。2)粉丝经济、线上流量裂变叠加品类爆发,市场上涌现出具有特色的玩家,带来新的投资机会。

白电估值有提升空间:1)家电板块估值体系正在和国际接轨,在机构投资者、低利率资金的影响下估值正日益提升。2)小家电估值已经完成国际接轨。美的这样具有优秀品类扩张能力的公司,可分部估值。3)惠而浦、伊莱克斯在全球竞争中落于下风,中国白电龙头估值应该更高。4)海信家电、格力电器、美的集团暖通空调业务行业领先,大金工业估值较高,可作为很好的对比标杆。

风险

市场需求波动风险;市场竞争风险。

正文

消费电器全球市场广阔

消费电器全球市场广阔,中、美市场最重要

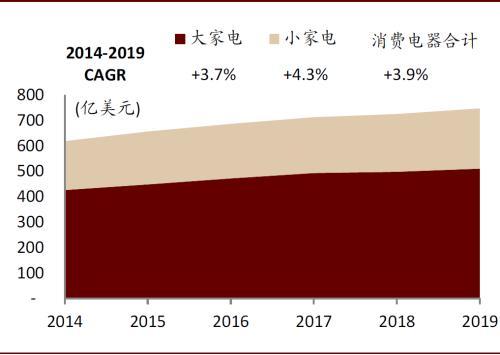

Euromonitor统计,全球消费电器(不包括彩电)零售市场规模4559亿美元,2014-2019年CARG达5.7%。

中国第一,美国第二:1)2019年全球消费电器市场规模,中国达1189亿美元,占全球26%;北美(以美国为主)为1000亿美元,占全球22%。2)中国、美国是统一的大市场,北美组成美国、加拿大和墨西哥的北美自由贸易区。因此,中国、美国是全球最重要的两个市场。3)2019年,日本消费电器市场305亿美元,占全球7%。虽然市场规模明显不及中国,但由于日本是昔日全球家电产业优势地区,具有重要的意义。

西欧、亚太区域值得重视:1)2019年,西欧消费电器市场748亿美元,占全球16%。欧盟内部市场统一性虽无法和中国、美国相比,但也具有很好的连通性,且产品以中高端需求为主,是重要的区域经济体。2)亚太(除中、日)消费电器市场规模554亿美元。这一区域国家众多,不是统一的市场,但依然值得重视。首先,亚太地理位置靠近中国,容易辐射;其次,东南亚地区人口达中国50%,经济处于快速发展阶段,内部的东盟减少关税壁垒,市场增长潜力值得重视。

图表: 全球消费电器市场增长趋势

资料来源:Euromonitor,中金公司研究部

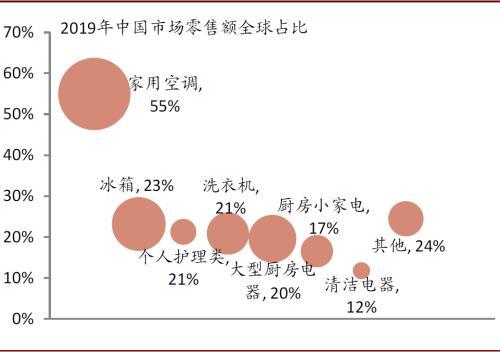

图表: 2019年中国各家电品类零售额全球占比

资料来源:Euromonitor,中金公司研究部注:中国家用空调市场占全球零售额55%,主要原因是美国家庭以家装中央空调为主;西欧因为气候、历史原因,空调尚未普及。气泡大小表示2019年中国市场零售额大小。

图表: 2019年全球各地区消费电器零售额占比

资料来源:Euromonitor,中金公司研究部

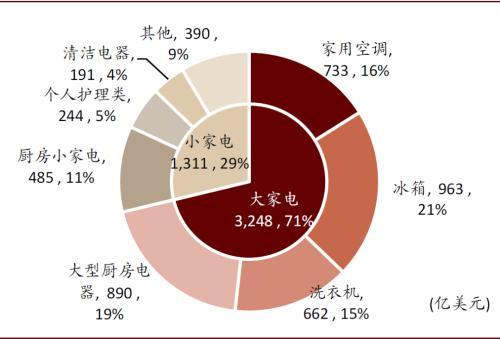

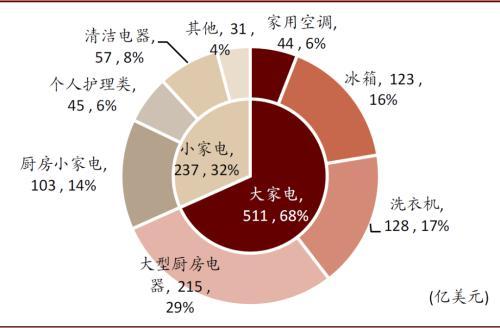

图表: 2019年全球各类消费电器零售额及占比

资料来源:Euromonitor,中金公司研究部

图表:北美消费电器市场增长趋势

资料来源:Euromonitor,中金公司研究部

图表: 2019年北美各类消费电器零售额及占比

资料来源:Euromonitor,中金公司研究部

图表:西欧消费电器市场增长趋势

资料来源:Euromonitor,中金公司研究部

图表: 2019年西欧各类消费电器零售额及占比

资料来源:Euromonitor,中金公司研究部

全球消费电器市场具有中个位数的增长潜力:1)虽然发达地区已经普及常用的家电产品,但是随着技术、产品创新,新的市场持续在涌现,例如扫地机器人。2)全球经济发展不平衡,很多地区尚未普及常用的家电产品,例如东南亚、印度市场家电普及率并不高,目前处于提升阶段。

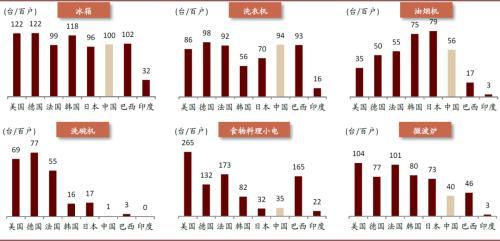

图表: 2019年全球消费电器保有量对比

资料来源:Euromonitor,中金公司研究部

中国处于第二波家电普及期,长尾品类大爆发

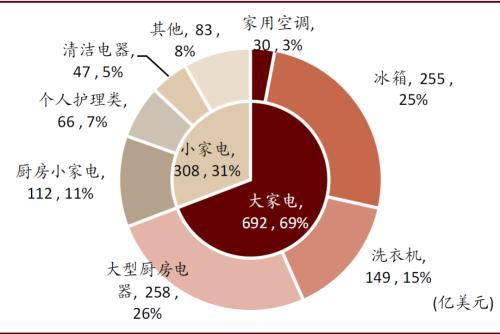

2019年,中国消费电器零售市场1189亿元,其中大家电占比79%,小家电占比21%。小家电成长速度更快。中国的家用空调零售市场明显更发达,相比而言,北美家庭以中央空调为主,家用空调主要为少量低端的窗机;西欧由于历史上部分地区夏季气温凉爽,导致家用空调渗透率并不高。

图表: 中国消费电器市场增长趋势

资料来源:Euromonitor,中金公司研究部

图表: 2019年中国各类消费电器零售额及占比

资料来源:Euromonitor,中金公司研究部

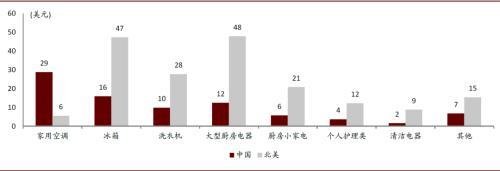

从绝对额看,中国已经超过美国成为全球最大的家电零售市场,2019年零售额占全球比重达26%。但由于中国人口基数大,2019年我国人均家电零售额仅85美元,相比美国人均186美元的人均家电零售额仍有较大的增长空间。

图表: 2019年中美人均家电零售额对比,中国提升空间大

资料来源:Euromonitor,国家统计局,万得资讯,中金公司研究部

消费电器存在两条赛道:1)一条赛道是普及型产品,如冰箱、洗衣机、空调、油烟机、电饭煲等,需求确定性高,竞争壁垒主要在于全产业链优势;2)另一条赛道是可选型产品,冲动消费影响大,市场机会在于挖掘消费者需求。

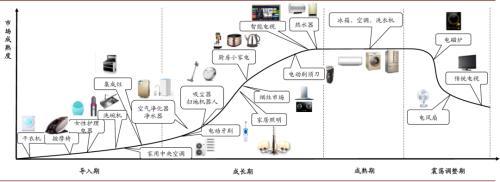

从中国家电市场产品生命周期看:1)白电已经进入成熟期;大厨电、小厨电正处于成长期;2)白电市场产品正在经历结构性升级,如空调市场中央空调渗透率提升;洗衣机市场滚筒洗衣机渗透率提升;冰箱市场大容量冰箱渗透率提升;热水器市场燃气热水器渗透率提升。3)厨房电器市场(大型厨房电器以及厨房小家电)品类扩张机会多,大型厨房电器的渗透率和城镇化率有密切关联。4)我们认为新兴品类市场,诸如洗碗机、嵌入式烤箱、吸尘器、空气净化器、净水器、扫地机器人、干衣机、按摩椅等,将涌现大量细分市场的小龙头。技术提升改善产品使用体验的特点,使得这些产品具备普及的潜力。

图表: 中国家电市场产品生命周期图

资料来源:百度图片,中金公司研究部

中国白电市场进入更新需求为主的市场

产业在线统计,2019年,中国冰箱、洗衣机、空调内销出货量分别为4338万台、4504万台、9216万台。冰箱、洗衣机的需求已经以更新需求为主;空调可一户多机,因此未来依然有成长空间。受益家电刺激政策(家电下乡、以旧换新、能效补贴),冰箱、洗衣机、空调在2009、2010、2011年实现高增长,我们预计这部分产品即将进入更新期。更新需求的快速增长将弥补新置需求的不足。

中国洗衣机、冰箱年销量已经达到天花板,未来增长空间主要来自消费升级;空调销量达到很高的水平,但还有提升空间。

图表: 中国冰箱、洗衣机、空调内销出货量

资料来源:产业在线,中金公司研究部

图表: 中国冰箱、洗衣机、空调保有量提升

资料来源:国家统计局,中金公司研究部

图表: 2009-2011年受政策刺激,冰箱、洗衣机、空调销量高增长

资料来源:产业在线,中金公司研究部

中国空调市场渗透率水平接近日本1990s初期。2018年城镇家庭空调保有量142台/百户,农村65台/百户,该水平接近日本1990s初期,保有量还有明显提升空间。从市场销量看,中国空调结束高增长时代,进入缓慢增长时代。借鉴日本,1990~2018年日本空调销量增长54%达到965万台。考虑到中国未来人均居住面积高于日本,非家庭用户的需求也高于日本,我们预计中国空调销量的峰值会再略高一些,根据空调未来保有量预测空调更新需求,我们预计空调年均销量峰值可达1.2-1.4亿台,随后由于中国出生率偏低,人口下降,或将下降。

图表: 中国空调需求峰值估计(亿台)

资料来源:国家统计局,中金公司研究部

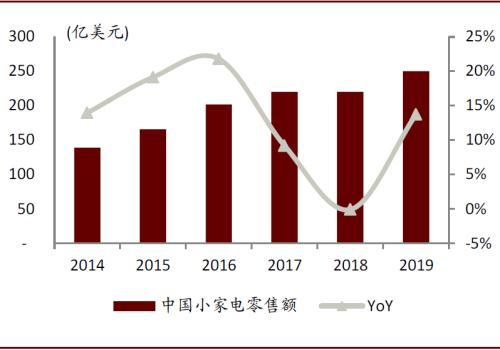

中国小家电市场看消费升级和品类大爆发

Euromonitor统计,2019年中国小家电零售市场规模250亿美元。中国的消费电器市场并未成熟,特别是小家电市场。例如,清洁电器市场中国市场规模仅占全球的12%。

图表: 中国小家电市场增长趋势

资料来源:Euromonitor,中金公司研究部

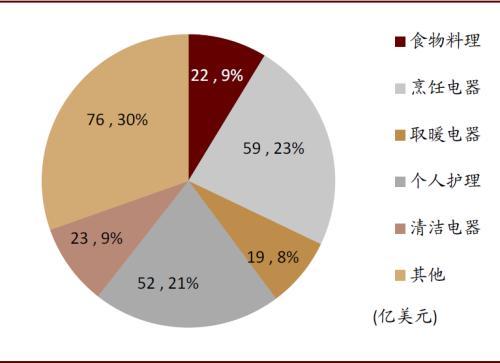

图表: 2019年中国各类小家电零售额及占比

资料来源:Euromonitor,中金公司研究部

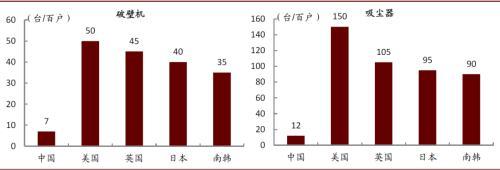

消费升级,重复发达国家的发展路径:1)Euromonitor数据显示,2018年发达国家平均每户拥有的小家电约为30种,而我国城镇家庭平均每户拥有的小家电在10种以下,农村家庭小家电保有量水平更低。2)以破壁料理机和吸尘器为例,上述两种小家电在我国家庭的保有量仅为7台/百户和12台/百户,而在美国、英国、日本和南韩的家庭保有量是中国的5倍以上,中国市场发展潜力较大。

图表: 2018年中国与发达国家的每100户家庭小家电数量

资料来源:弗若斯特沙利文报告,中金公司研究部

技术进步,新型小家电产品进入生活。以扫地机器人为例,全局规划技术的成熟让扫地机器人的体验改善,具备家庭普及的基本条件。目前,扫地机器人在中国城市市场和欧美日韩市场的发展是同步的。此外,还有很多智能家居产品,如电子锁、无线门铃等,中国的普及速度和发达国家市场也是同步的。

中国特色的小家电产品。根据中国的厨房文化开发的豆浆机、面条机、馒头机、养生壶、豆芽机、消毒柜等产品有很好的市场需求。

白电:效率致胜,品牌为王

成熟家电品类集中度高:效率优势,循环往复

成熟家电品类市场集中度高,一般发展成为寡头市场。我们以主要家电品类的CR3为例,2019年,空调、冰箱、洗衣机、电饭煲、电热水壶、豆浆机、电压力锅线下市场CR3零售额市场份额分别76.4%、59.0%、73.1%、87.7%、79.3%、99.6%、94.7%;一些小家电线上市场也有高集中度的特点,多功能锅、豆芽机、插线板、剃须刀1H20线上零售额市场份额CR3达到75.5%、77.5%、65.5%、80.2%。集中度较低的产品有空气净化器、净水器、吸尘器,1H20线上零售额市场份额CR3为47.2%、41.0%、45.9%。

图表: 成熟家电品类市场集中度高

资料来源:AVC,淘数据,中金公司研究部

其背后的商业逻辑为:1)龙头获得全产业链优势,包括规模优势、渠道效率优势、品牌优势、技术优势。当企业获得初期优势后,往往可以逐年扩大优势,强者恒强。2)新进入者仅凭借产业链某一环节的变化,试图颠覆行业格局时,龙头往往可以后发调整,弥补其中落后环节的不足。由于新进入者在产业链其他环节的劣势,单一环节的优势不足以颠覆行业格局。例如,小米冰洗、奥克斯空调、小米插线板都试图冲击市场,但最终没有撼动市场格局。

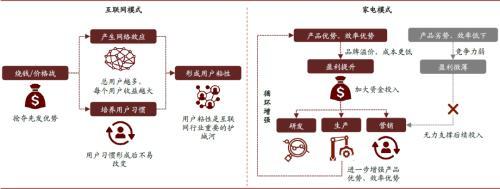

互联网模式、家电模式最终都形成寡头垄断,但形成机制不同。互联网模式下,用户粘性导致价格战后赢者通吃。互联网模式创业初期往往给人以投入较多补贴的印象,因为先发优势非常重要,胜出的龙头可能赢者通吃。而这背后主要是由于网络效应以及用户习惯形成后,容易产生较强的用户粘性,后期可以通过减少补贴或者提价实现盈利。

图表: 互联网模式、家电模式都最终导致寡头垄断,但是其形成机制不同

资料来源:中金公司研究部

【案例】乐视电视补贴失败,伪互联网模式不适用于家电行业

硬件本身不容易形成用户粘性,乐视试图通过软硬件一体的销售方式,利用内容+应用的方式打造生态,增强用户粘性。但其商业漏洞在于,乐视内容不具有吸引力,吸引消费者购买乐视电视的主要原因是企业补贴下低价的产品。乐视电视是一个家电的商业模式,但是伪装成一个互联网的商业模式,最终失败。

乐视无力维持彩电每台数百元的补贴力度:当彩电年销量达到较高水平的时候,维持补贴导致亏损大幅扩大;随后上调彩电售价,乐视电视的性价比优势不再,最终导致份额大幅下降。

图表: 乐视将封闭体系视为生态,有违常理

资料来源:百度图片,中金公司研究部

图表: 当乐视电视销量达到高峰,补贴已经无以为继

资料来源:AVC,中金公司研究部

寡头市场,格力美的联手打击挑战者

我们以格力为例,说明家电龙头的全产业链优势、某个环节优势被打破后的调整,以及对挑战者奥克斯的镇压。

格力的优势在于产业链一体化、空调品牌美誉度、创新的技术以及优秀的产品品质。公司的经销商体系、压库存模式在过去是竞争优势。随着市场渠道和消费者的变化,公司的经销商体系、压库存模式需要调整,但不足以颠覆格力的优势。

图表: 格力的主要优势和发展战略

资料来源:公司公告,中金公司研究部

格力空调品牌定位深入中国消费者意识。格力定位于中高端空调市场,过去专注于打造自己作为专业空调品牌的形象。利用“好空调,格力造”、“格力,掌握核心科技”这样简单有效的广告宣传,塑造了格力专业的品牌形象。公司注重质量管控,持续推进质量管理变革,已经形成体系化的管理模式。例如特色的PQAM完美质量保证模式,从事前和事后两方面进行主动预防、严格控制,保证产品可靠性。格力的产品售后故障率从2004年的16429PPM下降到2018年的601PPM,产品质量持续提升。

成本优势:1)格力的规模优势:双寡头垄断格局下,格力和美的空调产量相对于第三名、第四名的海尔、奥克斯有非常明显的规模优势。2)格力非常注重产业链一体化,下辖凌达压缩机、格力电工、凯邦电机、新元电子、智能装备、精密模具等子公司,覆盖了上游核心零部件生产。

相比于小米空调、奥克斯空调,格力成本更低,并具有品牌溢价,小米、奥克斯仅抓住渠道变革中的部分产业链机会,没有机会颠覆行业格局。格力的主要威胁来自于具有类似优势的空调龙头美的,近年美的渠道改革领先于格力。目前格力正在进行渠道扁平化的改革,我们预计改革最终会获得成功。能够挑战格力的只有另一个龙头美的集团。

【案例】奥克斯空调被格力、美的联手镇压

由于线上、线下存在渠道效率差异,2018年市场兴起网批模式,苏宁易购、京东等电商平台在三四五线市场建立线下加盟店体系,网络平台成为批发商,市场称为“网批模式”。相比传统的层层加价的批发模式,渠道更加扁平。奥克斯和电商平台合作密切,2018年奥克斯空调线上零售份额达到26%,超越了格力和美的。

面对这样的变化,2019年美的积极拥抱互联网思维,大胆启用互联网人才,改变传统的线下销售思维模式。通过渠道扁平化,减少二级经销商分销功能,同时也主动配合崛起的网批模式。

相比于美的,奥克斯对渠道没有主导能力,需要京东等电商平台的配合。美的原本面临线上、线下的冲突,但是积极通过各种方法提升线下效率。转型后的美的对渠道控制力要优于奥克斯。2019年2月,美的开始降价促销,奥克斯无力抵挡龙头的降价攻势,市场份额不断降低。2019年6月,格力举报奥克斯虚标能效,导致奥克斯品牌形象受损。总体而言,奥克斯的网批模式没有最终形成用户粘性,市场份额得而复失。

图表: 随着美的产品降价,奥克斯线上市场份额得而复失

资料来源:AVC,中金公司研究部

2019/20空调价格战与2014/15年空调价格战的区别在于,美的通过内部变革实现了渠道效率提升,竞争力加强。在这次价格战中,美的一方面打击了奥克斯,阻止其市场份额继续提升;另一方面也在挑战格力的行业地位,倒逼格力进行渠道变革。本轮价格战结束后,我们预计空调行业格局会在美的、格力的博弈后到达新的均衡,反映两个企业竞争力的相对变化。

渠道扁平化大势所趋,美的领先格力获得优势

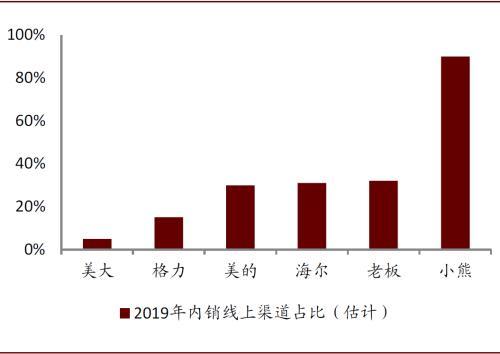

中国家电渠道多元化,主流渠道包括电商、专卖店、家电连锁、工程渠道。电商经过多年的高速发展,中国家电零售市场电商渗透率已经从2014年的12%提高至2019年的39%,其中小家电渗透率50%、非安装类大家电渗透率39%、安装类大家电渗透率33%。

线下渠道面对线上渠道的挑战,必须进行扁平化,以适应线上渠道的高效率。不同的企业对线上渠道的态度不同,导致电商占比不同。例如,小熊电器是线上品牌,电商占比高;格力电器线上策略保守,电商占比低。

图表: 中国家电市场渠道多元化,电商占比越来越高

资料来源:AVC,中金公司研究部

图表: 家电零售中电商占比快速提升

资料来源:AVC,国家统计局,中金公司研究部

图表: 2019年格力线上销售占比低

注:上市公司内销包括工程渠道,因此内销电商渗透率比零售市场要低。资料来源:公司公告,中金公司研究部

美的对行业的变化反应速度更快。由于美的长期坚持渠道效率的提升,目前相比格力已经具备渠道扁平化的效率优势。

美的自2017年开始在空调业务推行T+3;2018年渠道改革引入商务中心制度,以运营商替代省级代理;2019年推行网批模式,压缩市县级代理分销权。在压缩渠道层级的背后,美的利用“美云销”软件掌握终端零售商动向和订单数据,以安得物流实现总部对销售网点的直接发货,成功提高了渠道效率。

图表: 美的、格力渠道差异(2019/12)

资料来源:百度图片,公司公告,中金公司研究部

2016-2019年,格力、美的空调产品价差扩大,导致美的市场份额提升。价差扩大的原因,并非是格力品牌溢价能力提升,而是美的渠道效率提升后的降价。格力目前渠道模式层层分销、压库存,导致仓储、物流、资金、管理成本比美的更高。

图表: 2016-2019年美的、格力空调价差逐渐扩大是美的渠道效率提升后让利消费者导致

注:格力美的价差为1.5P变频空调价差。资料来源:AVC,中金公司研究部

与时俱进,全产业链数字化改造塑造全球竞争力

寡头全产业链竞争力并非是静态的,而是需要不断优化保持。数字化对家电产业效率提升有至关重要的意义。

我们认为数字化对家电产业的改造由点及面,最终将塑造全产业链。首先,渠道扁平化:电子商务快速发展改变了渠道生态,与之配套的仓储物流、渠道信息化管理能力大幅加强,最终导致原来层层转销、层层加价的传统线下渠道模式难以为继,行业进行全面渠道扁平化改革。其次,供应链深度变革:为更好的适应以销定产,而不是传统的以产定销,供应链通过数字化实践提升效率,美的等家电龙头成为中国领先的工业4.0企业。工业4.0重塑了供应链流程,并且对智能装备提出更高要求,由此衍生出智能装备的飞跃发展,最终集大成为黑灯工厂。第三,产品全面智能化:当智能化、数字化、互联网技术普遍应用于消费电器、消费电子等产品,智能家居产业开始兴起。普通的产品升级为智能产品,既可提供智能化附加服务,也可与用户互联互通。第四,挖掘需求方式变化,小众品牌、定制品牌机会增多:渠道数字化和扁平化让企业更容易收集消费者数据、挖掘消费者需求。工业4.0后,企业整合产业链的门槛降低。市场敏感高的企业更容易捕捉消费者的需求变化、线上流量的变化,这最终导致针对小众群体,圈层化审美的产品不断涌现。例如,小米定位简约设计的性价比产品、小熊定位小而萌的性价比产品、摩飞定位为高端轻奢产品。

图表: 家电行业全产业链的数字化改造

资料来源:百度图片,中金公司研究部

小家电:赛道渗透,综合龙头VS小家电细分龙头

小家电细分龙头兴起三大背景

新兴品牌的兴起来自于三大背景:1)小家电品类大爆发,当前中国市场上销售的小家电品类约200种,并且还在持续增长,很多长尾品类市场规模小,龙头并不过度关注。2)粉丝经济、审美圈层化,这导致龙头公司单一品牌无法有效覆盖不同粉丝群体、审美群体,为小企业留下市场空间。3)线上占比快速提升,线上流量裂变,经常出现低成本流量,如社交电商、直播带货等。这降低了小企业初期的引流成本,打破了龙头在线下渠道的垄断优势。

图表: 中国市场小家电品类大爆发

资料来源:百度图片,中金公司研究部

粉丝经济、审美圈层化:粉丝经济发展背景是消费群体多元化,从而形成不同的审美圈层。这导致品牌外延扩张遇到越来越多粉丝圈层的隔断。我们观察到最近几年消费者的审美出现小而萌、现代极简、科技感、二次元IP、轻奢等不同的圈层,龙头越来越难以用单一品牌满足大部分消费者的审美需求。

图表: 小家电的“颜值革命”,形成了不同的审美圈层

资料来源:天猫,中金公司研究部

目前家电集团正在形成多品牌矩阵的运营模式,应对审美多元化的市场。此外,也带来了一些小品牌成长的机会。

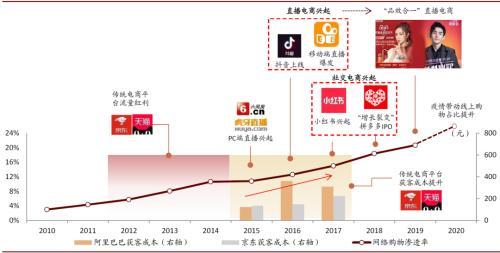

线上流量裂变:1)线上渠道相比线下有优势,此外线上流量经常发生裂变。2012-2015年是传统电商平台低成本获取流量的时期。当时凭借低成本流量,兴起一批淘品牌。此后,传统电商平台流量成本逐渐上升,少数企业如小熊等沉淀为真正的品牌。2017-2020年,直播带货、社交电商成为线上流量新热点,又带来一批低成本流量红利。2)对流量风口敏感的企业往往经常可以找到低成本流量。

图表: 中国电商快速发展,线上流量入口快速变化

注:JD、Tmall获客成本为市场费用/新增用户;资料来源:百度图片,艾瑞咨询,国家统计局,中金公司研究部

【案例】小熊电器凭借粉丝经济、淘宝流量崛起

小熊避开美的、九阳、苏泊尔等强势品牌,专注于为年轻的单身消费者提供“小而萌”独特风格设计的小家电产品。而当时美的、九阳、苏泊尔聚焦于家庭需求,缺乏对单身消费者的关注。

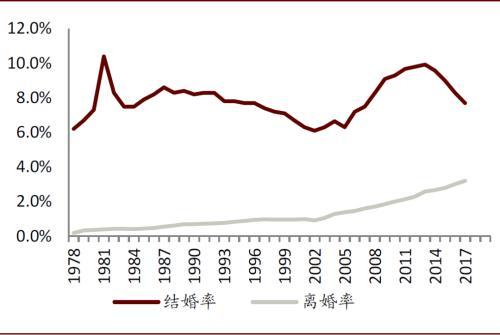

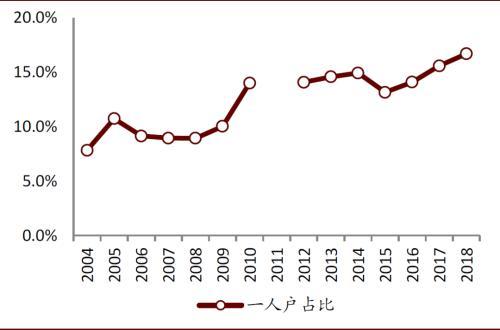

单身经济崛起导致“小”家电需求增多:1)民政部数据显示,2013年以来我国结婚率明显下降,同时离婚率不断上升,单身人群日益庞大。统计局数据显示,我国家庭户口中一人户的占比已从2004年的8%上升至2018年的18%。2)而随着经济的发展,单身群体的收入水平明显提升,同时单身人群的边际消费倾向明显高于已婚人群,上述变化导致 “单身经济”崛起。3)2018年阿里发布的《家电行业消费洞察及营销启示》显示,过去2年中,便携式洗衣机订单量年均增幅201%,迷你微波炉、一人用榨汁机、一人用煮蛋器、一人用养生壶均实现了订单量逐年翻倍。

图表: 我国最近几年结婚率下降、离婚率上升

资料来源:民政部,中金公司研究部

图表: 我国家庭户口中一人户占比上升

资料来源:国家统计局,中金公司研究部

与务实的已婚人群相比,“单身贵族”们的消费选择更注重产品“颜值”,并有不同的审美圈层。未婚人群的心理结构相比已婚人群更偏幼态,人群婚龄的推迟也导致消费群体心理年龄下降,审美偏好变化。例如大众语境中对“小”这个字的偏爱:小哥哥、小姐姐、小仙女、小鲜肉,主打“可爱”、“萌”的外观设计可以获得市场。

美的集团:优秀的品类扩张能力

消费电器市场,家电品类扩张最成功的是美的集团,2019年美的在16个家电品类中排名前三,产品涵盖白电、厨电、小家电。除此之外,苏泊尔、九阳在小家电市场具有较强的品类扩张能力;海尔在大家电市场具有较强的品类扩张能力。

家电的品类扩张路径是相关多元化,主要依托品牌、渠道、供应链协同,同时需要优秀的激励制度。

美的集团的成功:1)美的在发展初期具有清晰的性价比品牌定位,致力于家电产品在中国的普及。2)渠道协同性。当时渠道以线下为主,当美的在家电连锁、专卖店体系具有优势的时候,小品牌就很难在线下得到发展。3)高效的事业部制度。不同产品能够独立经营,可以采取更灵活的策略。反之,格力以空调为主的多元化,限制了非空调产品的发展。此外,美的事业部对经理人的奖励是直接、高效的,促使管理层能够更加专注于业务。

图表: 美的集团家电品类扩张历程

资料来源:AVC,百度图片,中金公司研究部

为什么美的在个人护理类小家电、按摩类小家电市场没有成功?美的历史上也进入过剃须刀、电动足浴盆市场,但最终都没有成功。主要原因在于,个人护理类小家电、按摩类小家电和其他家电缺乏品牌协同、渠道协同效应。

针对消费者审美圈层化,单一美的品牌无法充分覆盖市场,美的学习海尔进行了品牌矩阵布局。

图表: 海尔、美的以品牌矩阵应对审美圈层化、全球化

资料来源:公司官网,中金公司研究部

格力电器:品类扩张受困之谜

转变为多元化战略的路径:1)2011年之前,格力专注于空调“专业化”战略。2)2011年之后,格力开始尝试 “立足专业化发展多元化”,进入家电产业链相关领域。例如2011年专卖店中开始销售晶弘冰箱,2013年注册“珠海大松生活电器有限公司”;同时格力开始向装备制造和精密模具迈进,例如2012出台自动化规划,开始自主研发工业自动化产品。3)2014年格力明确提出要发展为“多元化的集团性企业”。4)2015年格力推出手机产品,多元化业务的范畴进一步扩大。

格力进入多元化发展战略较晚,但部分市场依然存在机会。限制格力多元化业务发展的并非是时机,而是格力多元化的能力。以格力和美的对比,格力品类扩张过程中,缺乏品牌协同、渠道协同,缺乏反应灵活、激励有效的业务构架。格力仅在开模具等供应链方面具有很强的协同性。

格力生活电器目前主要面临如下问题:

品牌产品线混乱。公司采用三大品牌经营,包括格力(所有家电)、大松TOSOT(小家电)、晶弘(冰箱)。公司对于各个品牌的覆盖产品没有合理的规划,格力品牌覆盖所有白电、厨电、热水器以及一部分的小厨电和生活电器;晶弘品牌仅覆盖白电中的冰箱;大松品牌覆盖部分小厨电、生活电器;产品间的品牌交叉重合度高,区分不明显。

图表: 三大品牌产品覆盖混乱

资料来源:微信董明珠店,中金公司研究部

品牌定位不清晰。1)同一品牌在不同产品的定位不一致:以大松品牌为例,我们发现对于电饭煲,大松品牌相比格力定位高端,多数为IH电饭煲,价格在500元以上;而对于空气净化器,大松品牌相比格力又定位偏低端,5000元以上的空气净化器均是格力品牌。2)同一产品不同品牌的重合度高:以电饭煲为例,大松主推IH电饭煲,相比格力品牌定位高端,但同时也有多款200多元的低端产品,其经典的苹果造型电饭煲更是大松、格力均有相应产品,价格定位基本相同,消费者无法区分。3)造型设计没有明显差异。我们对比发现,格力、大松、晶弘品牌在重叠产品的外观造型方面差异不大,没有明显的品牌区分度。

图表: 电饭煲双品牌低端产品重合度高,品牌定位不清晰

资料来源:微信董明珠店,中金公司研究部

产品销售特点把握不到位,对年轻消费群体、新流量重视程度低。1)格力没有深入了解小家电销售特点,仍然采用销售空调的模式销售小家电产品,对线上渠道的建设重视程度低。2019年兴起的社交电商、直播带货等线上流量新趋势带动了摩飞、小熊等品牌的快速发展,公司未能及时抓住这一发展机遇,导致其小家电产品销售仍然不温不火。2)公司产品外观普通,没有抓住年轻人审美需求。相比小熊“小而萌”、小米“现代极简”、戴森和科沃斯“科技感”的产品造型,以及九阳推出的Line Friend IP系列产品等,特点并不突出。

渠道缺乏协同性:虽然格力对空调线下专卖店渠道的控制力强,但并未对其进行培训、调整,而是直接以压货、摊派的方式推广多元化的产品。这导致渠道对于销售非空调产品态度并不积极。

放眼全球,打开市场

中国品牌进入全球扩张时期

我们预计3-5年,中国家电品牌(包括自有品牌、并购的外资品牌)有望在全球成为主流。中国企业在数字经济升级趋势下,全球竞争优势不再局限于成本优势,已经转换为全面的产业链优势、产品优势、零售效率优势。以此为基础,中国企业全球化进入快车道。2019-2020年,中国家电企业经历了贸易摩擦、新冠疫情的考验,展现出强大的抗风险能力和稳健的经营能力。

日、韩企业也曾经历低价倾销的阶段,之后通过产品竞争力提升,实现品牌定位的提升。日本:1)日本企业在1960年代开始全球化。例如,松下在1960年代开始在泰国、台湾、墨西哥等地区建立生产基地;1971年在纽约证券交易所上市;1974年并购了摩托罗拉电视部门。1970年代日本产品是低端产品的代名词。2)1980年代,日本品牌依托产品创新,一举成为家电和电子产品主流品牌。例如,索尼1968年推出特丽珑显像管的彩电,在1979年推出Walkman,这两个产品在1980年代、1990年代在国际市场获得空前成功。韩国:1)韩国企业在1980年代开始全球化。1990年,三星电子的产品是低端产品,在大型折扣店西尔斯百货、沃尔玛和凯玛特的特价区出售。1997年之前,三星电子在中国的策略也是“以量取胜”,在中国市场上只是低端路线。2)2000年三星电子开始执行数码融合战略,在全球打造高端数码品牌的形象。三星利用半导体产业链一体化优势,充分利用CRT电视向液晶转型升级,功能手机向智能手机转型升级的机会。2005年,三星品牌价值首次超过索尼,成为高端数码产品品牌。

图表: 日本、韩国、中国在全球家电市场影响力交接

资料来源:百度图片,公司公告,中金公司研究部

中国产品创新已经引领市场

智能家居的应用场景被提出后,家电产品智能化速度大幅提升。智能家居产品衍生出智能单品、智能化平台中的应用场景、以及后续的互联网服务。中国企业在智能化产品方面的钻研全球领先,通过产品创新,实现全球领先的大机会来临。例如:1)2017年石头科技和小米合作,将激光导航扫地机器人性能优化、成本降低,带动扫地机器人从随机碰撞产品为主升级为以全局规划产品为主。中国扫地机器人的普及速度也和欧美同步,中国的扫地机器人开始在欧美市场抢占份额。2)2017年奥佳华推出御手温感大师(第五代产品)按摩椅,引入“力反馈”智能控制技术,根据肌肉的紧张程度,自动调节按摩力度。中国的按摩椅产品智能化水平超越国际品牌,如新加坡OSIM、韩国Bodyfriend等。奥佳华等中国品牌抢占中国按摩椅高端市场,并且将产品销往韩国、美国等市场。

图表: 中国智能家居产品领先,有望借此实现产品力的全球弯道超

资料来源:Apple iTunes,公司公告,GFK,中金公司研究部

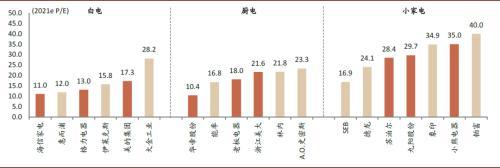

白电估值有提升空间

白电龙头估值可提升:1)家电板块估值体系正在和国际接轨,在机构投资者、低利率资金的影响下估值正日益提升。2)小家电估值已经完成国际接轨。3)惠而浦、伊莱克斯在全球竞争中落于下风,中国白电龙头估值应该更高。4)海信家电、格力电器、美的集团暖通空调业务行业领先,大金工业估值较高,可作为很好的对比标杆。

图表: 全球家电公司估值比较(2020/9/23)

注:红色标注股票使用中金预测,其他股票数据来自彭博一致预测。资料来源:彭博资讯,中金公司研究部

历史上,格力的估值上部区域是大金工业的估值下部区域。考虑到历史成长性对比,这一估值并不合理。我们认为主要原因在于A股市场、日本股市环境不同导致。

评论