继入主格力之后,高瓴再豪掷340亿元买下飞利浦家电业务

记者 | 于浩

3月25日,皇家飞利浦(NYSE:PHG;AEX:PHIA)宣布已签署协议,将其家用电器业务出售给投资公司高瓴,交易金额约为37亿欧元。

据了解,飞利浦将与高瓴资本通过独家全球品牌授权协议,许可高瓴资本继续使用飞利浦品牌及旗下特定家用电器产品之品牌在全球范围内进行生产制造、品牌营销和市场销售,授权期限15年,并可视条件延长。该品牌授权预估净现值约为7亿欧元,计入总交易价值后合计约为44亿欧元,折合人民币近340亿元。

据悉,这项交易需遵循包括监管批准在内的例定成交条件,预计将于2021年第三季度末完成。

公开资料显示,飞利浦家用电器总部设在荷兰,产品涉及厨房、咖啡、服装护理和家用护理电器领域,包括全自动涵盖浓缩咖啡机、空气净化器和真空吸尘器等等,全球拥有7000多名员工,并在100多个国家开展制造和商业活动。2020年飞利浦相关业务的销售额为22亿欧元。

对于此次并购行为,飞利浦全球首席执行官Frans van Houten表示,该交易完成后,飞利浦未来将以扩大其在健康科技方面的领先为重点,并进一步转型为一家健康服务公司,为客户提供专业的医疗保健服务。

高瓴创始人张磊则表示:“我们期待与飞利浦携手拓展新市场,在全球寻找更多成长机会。”

作为VC/PE领域内的头部投资机构,通过与企业家和管理团队的合作,建立高质量的业务,从而实现可持续的长期增长,或许是高瓴选择并购飞利浦家电业务的一个原因。

不过,这并非高瓴完成的第一个百亿级并购交易。

2017年4月,由高瓴资本牵头、鼎晖投资以及百丽国际控股有限公司的执行董事于武和盛放参与组成的财团,宣布向百丽国际提出私有化建议,当时披露的建议收购总价为531亿港元。

2017年7月,新加坡上市公司普洛斯发布公告,由高瓴资本、万科、厚朴投资、中银投和普洛斯管理层在内联合组成的财团与普洛斯董事会对普洛斯全面私有化达成一致,交易收购单价为每股3.38新加坡元。

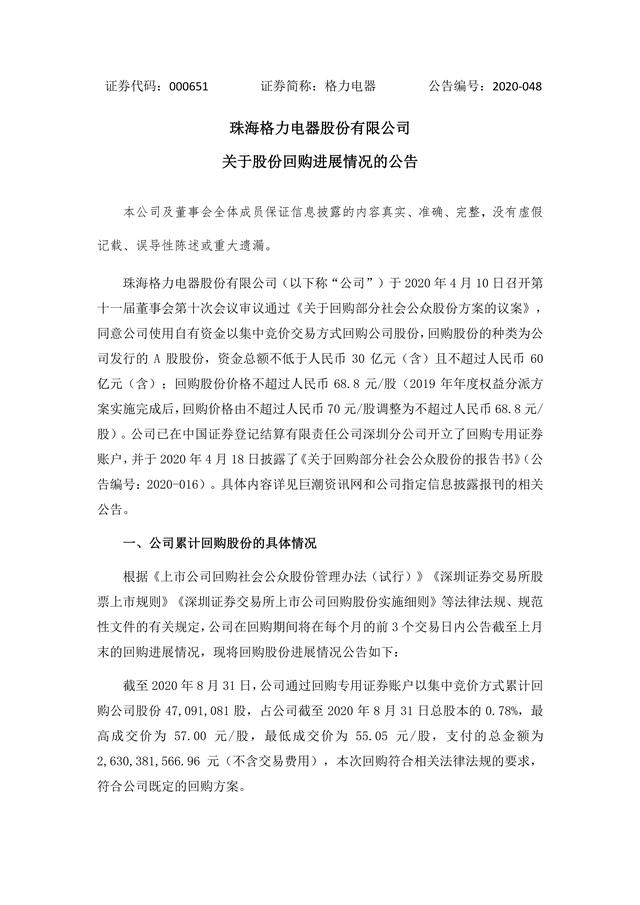

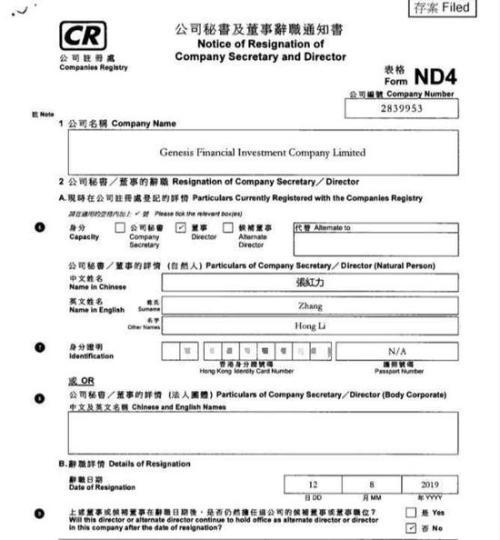

2019年10月,高瓴资本领衔的珠海明骏成功以400亿元获得格力电器15%股权,成为后者第一大股东。

而上述的并购交易大多为高瓴带来了不错的投资回报。其中,在百丽国际的私有化案例中,据高瓴资本创始人兼首席执行官张磊所说,高瓴通过并购百丽拆分滔博等操作获得了“3倍回报”。2019年10月10日,百丽集团旗下运动品牌滔搏正式在港交所上市,当天市值达574亿港元,这一市值已经高于百丽531亿港元的私有化价格。

从蓝月亮、百丽国际、格力电器再到飞利浦家电业务,可以看出高瓴资本正在逐渐将触手更广泛的伸向实体企业,试图以其擅用的价值投资手法寻求新的机会,继续“做时间的朋友”。

评论