NCBD | 2021—2022中国火锅行业发展报告

餐饮大数据研究与测评机构NCBD(餐宝典)近日发布《2021—2022中国火锅行业发展报告》,报告全文共85页,涉及50余个品牌,分为2021年度大事件、行业数据、高端火锅观察、特色火锅观察、小火锅、火锅产业排名、典型品牌、发展趋势等。

第一部分:2021年度火锅行业大事件

1、海底捞宣布关店300家

2021年11月,海底捞发布公告,表示将于2021年12月31日前逐步关停300家左右经营未达预期门店,其中部分门店将暂时休整、择机重开,休整周期最长不超过两年。海底捞表示目前的苦果只能自己一口一口咽下去。海底捞此举引起热议,有人看好也有人唱衰。餐宝典分析师认为,面对战略上的重大决策失误,海底捞能及时刹车、作出调整,需要勇气,值得肯定。

2、呷哺呷哺高层震动

2021年4月16日,呷哺呷哺宣布旗下湊湊CEO张振纬卸任;5月21日,呷哺呷哺发布公告解除集团行政总裁赵怡女士的职务;6月14日,呷哺再发公告称,董事会将召开股东特别大会以罢免赵女士的职务。频繁的高层剧震,让外界对呷哺呷哺的发展产生了怀疑。11月30日,回归后的呷哺呷哺创始人贺光启表示,呷哺呷哺已确定回归大众消费路线。对于此次调整,外界认为当下火锅市场已经发生变化,呷哺能否再现辉煌,有待市场验证。

3、巴奴完成新一轮融资

2021年11月,巴奴正式完成新一轮融资,金额高达5亿元。据悉,本轮投资由CPE源峰资本领投,日初资本、高榕资本、番茄资本跟投。同时据媒体报道,巴奴新一轮融资已经在洽谈中。在巴奴创始人杜中兵看来,融资是必要的,但巴奴不会因为资本改变自己的内在节奏。他还透露,巴奴从2016年开始已经在做上市的准备,未来也会朝着这个方向努力。

4、周师兄重庆火锅完成融资

2021年8月,重庆火锅品牌“周师兄”宣布完成亿元A轮融资,由黑蚁资本投资。周师兄重庆火锅成立于2017年,截至2021年12月底,周师兄已在重庆、上海、深圳开出26家直营门店。据公开报道,周师兄连续三年入围黑珍珠餐厅指南,并且是2019年全球唯一入围黑珍珠餐厅的重庆火锅,连续两年入选重庆必吃榜。

5、捞王冲刺IPO

2021年9月,粤式火锅“捞王”向港交所提交了招股书,正式冲刺IPO。捞王或将成为继呷哺呷哺、海底捞后第3家在港上市的火锅企业。捞王旗下有3个品牌,分别为:捞王锅物料理、锅季以及捞王心灵肚鸡汤。

捞王客单价相对较高,2020年达到128.1元。招股书数据显示,2018—2020年,捞王的翻台率由3.1次/天降至2.5次/天,2021年上半年再度下滑至2.4次/天,出现明显的下降趋势。

6、小龙坎宣布进入“小时代”

2021年7月,小龙坎发布了2.0时代战略布局,宣布进入“小时代”。在“小时代”,除了生产运营等管理类的工作会更细化,更有业务探索的细化,比如小袋装底料、MiniHoogo火锅菜、龙小茶、小龙坎食品等新业务。从官方介绍来看,小龙坎Mini火锅菜以外卖为主,堂食则作为线下体验的途径。通过一锅一料,不仅能保证口味的标准化和统一性,同时还可制作不同口味的锅底,实现随时随地火锅局。

7、朝天门码头获得融资

2021年8月,朝天门码头宣布获得近亿元Pre-A轮融资,投资方为高榕资本、熊猫资本、展泽投资、红点中国和弘晖资本。朝天门码头成立于2020年底,主要瞄准火锅底料、自热火锅等产品。朝天门码头是重庆朝天门餐饮控股集团旗下品牌,该集团还拥有朝天门火锅、九园小吃、渝城味都等多个餐饮品牌。

8、明星火锅店乱象丛生

近年来,不断有明星跨界餐饮行业,火锅行业由于门槛低,更是成为了明星入局餐饮的“最佳选择”。但这些火锅店在疯狂扩张后,遭遇了各种质疑。人民网发布文章称,有明星火锅店就是在“割韭菜”,其背后的高额加盟费,才是利润的关键。而打着“加盟”旗号的明星火锅店,多数都没有按照《商业特许经营管理条例》的相关规定进行备案,加盟纠纷频发。此外,贤合庄、火凤祥以及上上谦等明星火锅店均被爆出食品安全问题,引发行业关注。

9、湊湊前CEO新项目问世

2021年4月16日,呷哺呷哺宣布张振纬辞职。企查查显示,谢谢锅获得了1.5亿人民币的天使轮融资,投资方为红杉基金。2021年11月26日,由张振纬创立的火锅品牌“谢谢锅”在广州、深圳连开2店,引发了行业关注。截至目前,谢谢锅已经在广东、上海开出5家店。餐宝典分析师认为,张振纬的“谢谢锅”的野心很大,融合了火锅、烤肉、奶茶以及酒馆四种当下热门元素,极大地提升了运营难度,非常考验整个团队的水平。

10、潮州牛肉火锅团体标准发布

2021年3月9日,《潮州牛肉火锅》团体标准在全国团体标准信息平台正式发布。该标准由潮州市市场监督管理局牵头潮州市烹调协会、韩山师范学院、潮州市食检中心等单位及专家制定。该标准从潮州牛肉火锅的原料、器具、刀工到烹调时长、食用方法等均有细致规定。

第二部分:2021火锅行业洞察

1、2021年中国餐饮市场收入达到46895亿元,同比上涨18.6%,基本恢复到疫情前水平

2、2022年中国火锅市场规模预计将突破10000亿元,到2025年预计将接近13000亿元

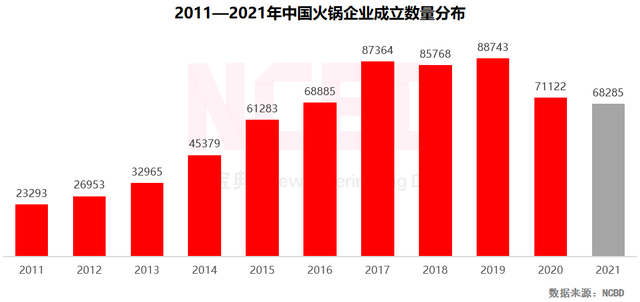

3、2017、2018、2019三年成立的火锅相关企业数量最多,均超过8.5万家;2021年,火锅企业成立数量为6.8万家

4、2020—2021年获得融资的火锅品牌

5、截至2021上半年,中国火锅连锁化率为27.4%;其中川式火锅连锁率高于平均水平,达到31.5%,粤式火锅仅有22.3%

6、从门店数量来看,川渝火锅数量最多,门店数占40.0%,北派火锅占14.0%,粤式火锅占比为11.8%

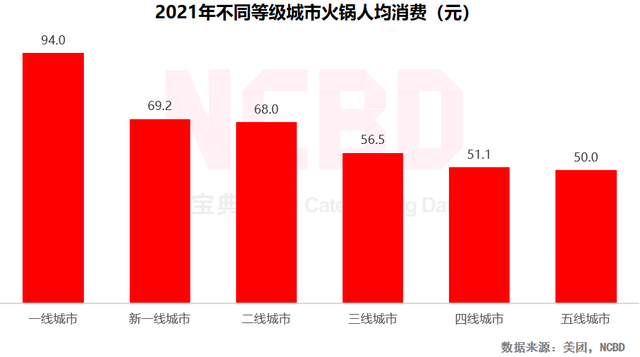

7、从人均消费来看,一线城市火锅人均消费高达94.0元,远高于其他城市;新一线城市与二线城市火锅人均消费较为接近;其他城市人均不足60元

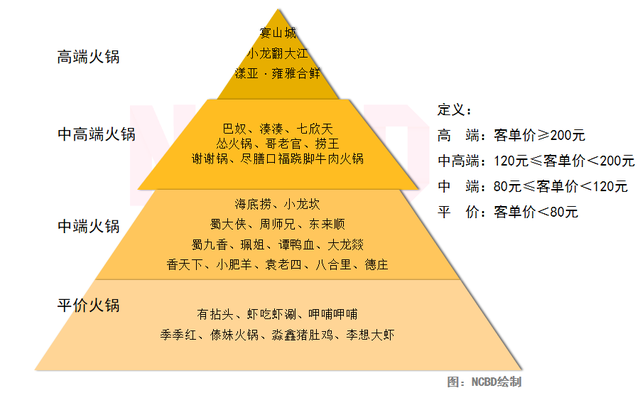

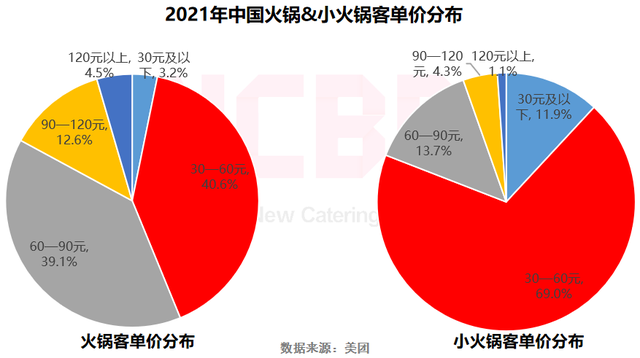

8、从客单价来看,90元以下的火锅是主流;12.6%的火锅店客单价在90—120元之间;客单价在120元以上的“高端”火锅店占4.5%

9、截至2021年12月底,全国共有39.5万家火锅企业,其中四川最多,占比高达12.4%;TOP5省份火锅企业数量占全国的四成

10、重庆火锅门店数超过3万家,位居全国第一;排在第二位的是成都,门店数达到2.4万家;此外,北京与西安两地的火锅门店数也超过1万家

11、在门店数量最多的十个火锅品牌中,川渝火锅独占八席,是绝对的主力;潮汕牛肉火锅虽然在广州等地颇受欢迎,但门店数量依然相对较少

12、从客单价分布来看,120元以下的火锅品牌占据主流;一些定位在120—200元之间的品牌,因其独特的火锅消费体验,也受到了许多消费者的追捧

13、中国火锅品牌梯队分布(按价格)

14、从高端火锅的差评分布来看,服务方面的比例最高,接近40%;近15%的差评与价格有关;针对高端火锅食材方面的差评比例为6.5%

15、高端火锅观察

(1)高端火锅是一个小众细分市场,整体市场空间相对有限;

(2)从重点城市的高端火锅类型来看,海鲜类火锅占大多数,而数量庞大的川渝火锅在高端市场数量相对有限;

(3)高端川渝火锅主打的卖点是位置、环境与氛围,而非产品本身,这或是因为在川渝火锅中,高端定位很难在产品方面体现出明显差异,部分高端火锅虽然会强调“空运”食材,但消费者对此无法有明显感知;

(4)在高端火锅中,有相当比例的门店会收取“服务费”;

(5)从各大城市来看,高端川渝火锅在广州“存在感”极低,这或许与广州本地餐饮竞争环境有关;

(6)部分中端、中高端火锅品牌正在探索高端火锅市场,但就现状而言,还是以探索为主,而非主要方向。

16、最受欢迎川渝火锅菜品:毛肚、虾滑、鸭血位居前三

17、火锅品牌满意度:巴奴、海底捞、周师兄、湊湊、小龙坎位居前五

18、火锅消费者中,女性占比55.4%;26—30岁之间的群体接近1/3

19、火锅消费人群中,以2~4人消费居多,占76.9%;值得注意的是,有4.2%的消费者会选择1人就餐

20、在火锅消费场景中,晚餐与聚餐是主要的消费场景

第三部分:特色火锅观察

1、中国火锅行业图谱

2、在特色火锅中,鱼火锅企业最多,达到18345家;牛肉火锅企业为7639家;在海南等地受欢迎的椰子鸡企业较少,只有642家

3、四川的鱼火锅企业数量一枝独秀,超过5000家,占全国的28.8%

4、广东牛肉火锅企业数量全国第一,占23.3%;值得注意的是,贵州牛肉火锅产业也较为发达,企业数量超过1000,占全国的13.9%

5、河南省虾火锅较为发达,虾火锅企业接近1000家,占全国的1/4;山东的虾火锅也较为发达,企业数量占全国的11.1%

6、羊肉火锅企业数量TOP3:四川、云南、贵州;这三个省的羊肉火锅企业数量占全国的四成

7、猪肚鸡:广东一家独大,企业数量接近1400家,占全国的46.8%

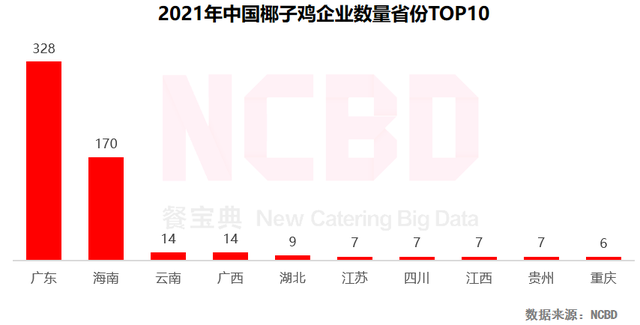

8、椰子鸡:椰子鸡在广东与海南颇受欢迎,两省的椰子鸡企业数量遥遥领先,合计占全国的77.6%

9、四川牛杂火锅企业数量全国第一,达到939家,占全国的43.5%;贵州排名第二,为290家

第四部分:小火锅专项解读

1、截至2021年12月底,中国小火锅企业数量达到4.16万家;河南、山东、四川小火锅企业数量位居全国前三

2、小火锅企业成立时间:2021年成立的超过7300家,达到历年之最

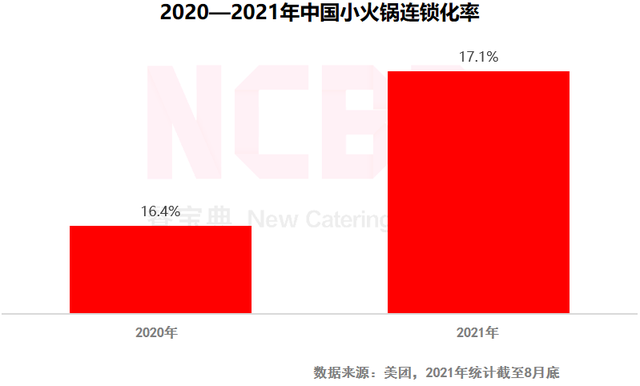

3、2020年,中国小火锅的连锁化率为16.4%,高于餐饮整体的连锁化率(15%);2021年达到了17.1%

4、中国小火锅的客单价较为集中,接近70%的小火锅客单价集中于30—60元之间;与正餐火锅相比,小火锅价格优势明显

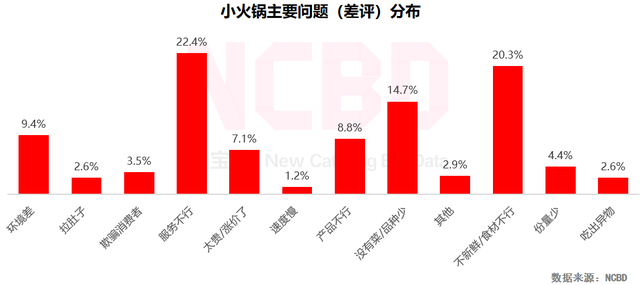

5、从对小火锅的差评分布来看,主要的问题集中在服务、食材、菜量、环境以及价格等方面,尤其是在食材方面问题较为普遍

6、小火锅主要问题洞察

(1)同质化:现有的小火锅在食材上大同小异,各大品牌很难在产品上体现出差异;

(2)服务差:这是由小火锅的快餐属性决定的,在许多消费者眼中小火锅不属于快餐,在服务方面会与其他的正餐火锅对比,因此会给出服务差的印象;

(3)食材少:在很多的自助小火锅中,食材少是一大痛点,消费者想吃的吃不到或者一出现就被抢光,而能选择的都是一些不太想吃的食材;

(4)不新鲜:在自助小火锅中,食材不新鲜是一个非常突出的问题,这是由于“自助”而导致的一些不满,在许多自助餐餐厅也存在同样的问题——因为自助,所以部分商家会在食材方面动“小心思”。

第五部分:火锅产业排名

1、十大火锅品牌:海底捞、小龙坎、巴奴位居前三

注:欢迎指数由消费者满意度、媒体影响力、网络情感、品牌差评率、企业实力以及行业专家综合评分得出,满分100分。下同。

2、十大自热火锅品牌:海底捞、小龙坎、锅圈食汇上榜

3、十大火锅供应链:颐海、安井、禾胜合上榜

4、火锅供应链创新十强:申唐、上海梅林正广和、美好上榜

第六部分:中国典型火锅企业

1、海底捞

各项指标调整,外卖占比下降。截至2021年上半年,海底捞全球门店数达到1597家。2021年上半年,海底捞实现营业收入200.94亿元;实现利润9650万元;翻台率降至3.0次/天,未达公司预期。2021上半年,海底捞门店人均消费为107.3元,低于2020年同期的112.8元;单店日均销售额也从去年同期的8.72万元,降至8.48万元。值得注意的是,外卖业务占总收入比重由去年同期的4.2%下降到1.7%。

企业公开反思,发力产品创新。2021年6月,张勇曾公开承认在2020年6月作出门店扩张的决定是错误的。11月,海底捞发布公告称,决定将于今年年底前逐步关停300家左右经营未达预期门店,关店比例接近20%。进入2022年,海底捞将加大创新力度,从锅底、菜品、小吃及体验等方面开展创新,且保持全国至少一年两次上新节奏,同时将继续致力于提升产品的安全性和品质,不断优化消费体验。

2、呷哺呷哺

营收占比提升,湊湊后劲更强。截止2021年上半年,呷哺呷哺门店数达1077家,湊湊门店数为149家。2021年上半年,呷哺呷哺亏损超4000万元,门店翻台率下降到2.3次/天。呷哺呷哺的“性价比低”“服务差”被消费者广为吐槽。从业绩来看,定位于中高端的湊湊后劲更强。2016年至2020年,湊湊的营收从0.1亿元增长到了16.9亿元,在总营收中的占比从0.4%增至31%。2021年上半年,湊湊的营收占比提升到近40%。

回归大众市场,开启国际征程。2021年上半年,呷哺呷哺“高层剧震”,市值下跌,风波不断。8月,创始人贺光启回归并宣布了一系列整改措施,包括关闭200家门店。11月底,贺光启称呷哺呷哺已确定回归大众消费路线。此外,贺光启表示呷哺集团将加速国际化转型。其中,湊湊将代表呷哺集团提前开启国际化征程,新加坡餐厅将在春节前亮相,并加速布局新加坡、马来西亚、泰国、欧美等国际市场。

3、小龙坎

发力跨界营销,从追随到引领。2021年,小龙坎持续发力跨界营销,植入小龙坎年轻化、不断挑战的品牌形象,将跨界活动灵活融入门店赋能体系,实现消费者唤醒及高效转化。小龙坎一直在更年轻、更潮流、敢挑战的路上探索,力图实现从追随消费者到对话Z时代消费者,再到引领消费者的营销策略。

餐饮结合虚拟,开启合作范本。2021年,小龙坎与虚拟偶像团体A-SOUL联动,打造小龙坎热辣火锅派对。在成都、上海、广州等五个城市上线了“A-SOUL x 小龙坎联动主题店”——这一跨界案例,不仅是小龙坎品牌年轻化探索的重要尝试,也开启了大众餐饮与虚拟偶像合作的新范本。“我们认为,未来的火锅场景很可能是虚实结合,全息投影技术应用到门店中,在吃火锅时,对面坐着的是你的虚拟偶像,和你一起边烫着食材边聊天。”小龙坎品牌营销总监张磊表示。

持续开展跨界,深化企业品牌。2021年,小龙坎继续与雪花superX嫁接《这!就是街舞4》衍生节目《一起火锅吧!》,打造跨界联名项目;与马尔斯绿啤酒联合打造双城龚俊生日会,推出联名套餐赢周边;与游戏IP《阴阳师》打造联名主题店,借力双方IP完成垂直圈层触达;与盒马生鲜联名推出“火锅蛋挞”产品,出圈热议造话题。小龙坎持续开展营销跨界,嫁接IP,唤起消费者参与感的同时深化小龙坎的品牌形象,致力于满足新时代消费者更多的体验感、价值感和幸福感需求。

4、巴奴毛肚火锅

完成新一轮融资,加速全国布局。2021年巴奴创立20周年,在全国拥有85家直营店,主要分布在北京、上海、深圳、南京、西安、武汉、郑州等27个城市。2020年以来,巴奴先后获得两轮亿元级投资。2021年6月,巴奴传出完成超5亿元新一轮融资,由CPE源峰资本领投,日初资本、高榕资本、番茄资本跟投。过去20年,巴奴主要在中原深耕,2021年巴奴加速向全国扩张,相继在深圳、武汉开出首店,引发排队热潮。有消息称,2022年巴奴门店数量或将翻倍。

坚守产品主义,引领行业升级。巴奴靠毛肚这个单品切入火锅行业,并在餐饮行业率先提出产品主义理念,相继推出了乌鸡卷、巴奴拽面、茴香小油条、绣球菌、鲜鸭血、巴奴擀面皮等原创单品,引发行业学习模仿。2021年10月,有网友在微博发文质疑碧桂园旗下的“天降Ai火锅”餐厅涉嫌“抄袭”巴奴,指出“天降Ai火锅”无论是主打菜品(毛肚)还是锅的形状以及摆盘等,均与巴奴非常“相似”。除了产品,巴奴还从多个维度对整个火锅行业起到了标杆式的引领作用,2021年初,巴奴更新品牌slogan,提出“服务不过度,样样都讲究”,推动火锅行业不断升级。

5、怂重庆火锅厂

持续优化体验,开店节奏加快。截至2021年12月底,怂重庆火锅厂一共有9家门店,分别位于广州、海口、上海以及深圳等地。从2021年下半年开始,怂火锅明显加快了开店步伐,开店速度加快。根据九毛九公布的财报:2021年上半年,怂火锅实现收入1750万元,翻座率为2.2次/天,店均月收入约145万元,环比略有下滑。从客单价来看,怂重庆火锅为125元,客单价相对较高,定位于中高端火锅。

公开渠道开怼,指责明星抄袭。2021年6月底,怂重庆火锅厂通过官方微信公众号发布声明,称明星胡海泉开的火锅店抄袭怂火锅。在声明文章中,怂火锅以多图对比的方式,指出胡海泉开的火锅店与怂火锅在门面、餐厅装修风格、摆设、禁烟标志、餐品等方面存在雷同。

第七部分:中国火锅行业发展趋势

1、在中国餐饮行业,火锅依然是规模最大且比较有发展前景的品类,海底捞与呷哺呷哺两大上市企业的“收缩”更多是两个企业自身战略以及内部管理方面的问题,而不是整个火锅品类的问题。

2、随着粤式火锅品牌“捞王”与海鲜火锅品牌“七欣天”冲刺IPO,一些原本不在主流视线内的特色火锅品类也有机会出现上市企业,比如在牛肉火锅、椰子鸡等领域,未来也有机会出现上市公司。

3、消费体验是火锅品类创新的发展方向,如九毛九旗下的怂火锅、张振纬操盘的谢谢锅都在用户体验方面进行了大胆、创新的尝试;这些品牌为了追求体验,牺牲了翻台率,同时尝试拉高客单价来提升利润。

4、随着餐饮零售化的发展,火锅企业零售化趋势明显,一些头部品牌纷纷加码零售业务,如海底捞、小龙坎、朝天门等企业都已经在零售化方面取得了一定的成绩。

5、小火锅竞争加剧。与正餐的消费场景不同,小火锅具备明显的快餐属性,能更方便地满足快餐式火锅的消费需求,因此出现了一些小火锅品牌;同时一些大的火锅企业也积极参与到小火锅的孵化中,比如巴奴、德庄等;此外,日式快餐品牌吉野家也瞄准了小火锅赛,试图分一杯羹;而呷哺呷哺亦宣布将重回大众市场。

6、自热火锅热度下降。进入2021年,消费者对自热火锅的热度有所降低,一些自热火锅创业品牌开始拓展其他产品、扩充产品线,而被媒体曝光的食品安全方面的隐患,也给自热火锅市场的发展带来了不利影响。此外,消费者新鲜感降低、复购率降低,也是一个重要的原因。

7、近几年,火锅品牌食品安全问题频发,通过短视频平台的曝光,企业的食品安全问题更容易传播,更容易被放大,更容易对品牌造成伤害。食品安全依然是摆在所有品牌面前最大的挑战,需要高度关注。

评论