数据中心开发与运营的2019:一朵盛开的“奇葩”

2019年无疑是数据中心开发和运营的黄金之年。

回顾过去一年的数据中心开发与运营,在技术趋势上出现了诸多亮点,比如越来越多采用软件定义的网络进行互联、HPC与及其学习驱动着高机架功率密度、超高密度和超大规模的计算与存储节点加速部署、“零信任”网络安全架构、混合云兴起、边缘数据中心、新海底电缆等等。

更为重要的是,在这一年中,数据中心的开发与运营在资本层面出现了前所未有的改变。资本的青睐正在让这个领域加速发展。比如在过去一年中,数据中心开发与运营上市公司表现普遍出色,并且出现了针对数据中心开发与运营的专用ETF;与此同时,重量级的并购频繁发生,甚至出现了主权财富基金与数据中心开发与运营公司成立合资企业的趋势。

事实上,市场更愿意将数据中心的开发与运营纳入整个大房地产行业。与房地产行业的不景气相比,数据中心开发与运营过去一年出色的表现的确算是房地产大行业中的一朵“奇葩”。

回报丰厚的一年

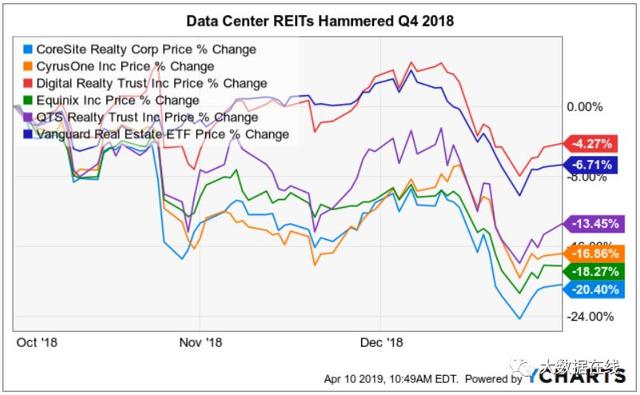

2019年美股全年表现强劲,标准普尔、道琼斯以及纳斯达克指数均在第四季度处于历史高位或接近历史高位。其中,数据中心开发与应用上市公司的表现也非常出色,股价普遍获得了较大幅度的上涨。然而与之形成鲜明对比,这些公司的股票在2018年第四季度的表现却有点惨不忍睹。

数据中心开发商在2018年第四季度表现低迷

2018年第四季度,以CoreSite Realty、Equinix等代表的数据中心开发与运营公司都经历了下跌潮,其中CoreSite Realty下跌服务达到了20.4%,Equinix下跌幅度也达到了18.27%。不过这种情况在2019年得到了彻底改观。

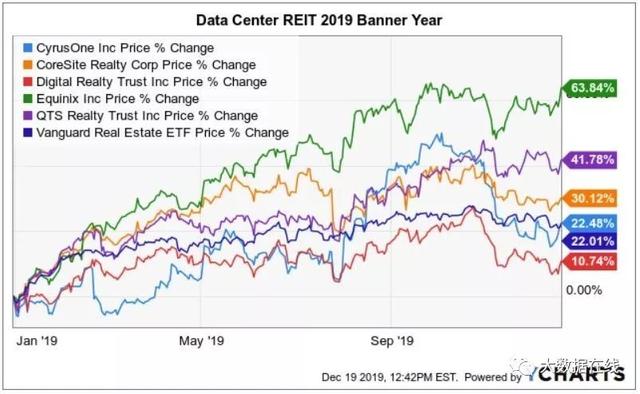

数据中心开发商的股价在2019年普遍大幅上涨

大部分数据中心开发与运营供应商的股价在2019年涨势喜人。其中最具代表性的无疑是Equinix,Equinix过去一年表现最为出色,在2019年实现了超过60%的增长。该公司最新财报显示,其2019年的业绩强劲,随着其软件定义的ECX Fabric增加更多产品和服务,其全球互联的护城河持续增长。

截止到目前,Equinix的股价为577美元(相当于其2020年预计AFFO的23.3倍),分析师将其未来一年的目标价格设定为每股614美元。

不过,Digital Realty Trust的股价在2019年表现一般,相比于2018年第四季度的强势表现,Digital Realty Trust落后于整体行业行业的增长。

并购大片持续上演

判断一个行业是否活跃,很重要的一条评判准则就是该行业的并购情况。数据中心的开发与运营属于重资产投入的领域,有点类似于IT基础设施领域的房地产行业。与房地产行业的并购潮一样,数据中心开发与运营领域在在过去一年中出现了多起重量级的并购案,充分说明资本正在驱动该领域进一步发展。

例如,Brookfield Infrastructure Partners以11亿美元的价格收购了AT&T的数据中心产品组合,拉开了这一年的序幕。该交易于2019年1月完成。随着宣布交易完成,Brookfield Infrastructure Partners还成立了一家名为Evoque数据中心解决方案的新公司,该公司在投资组合的31个数据中心中提供托管服务。

2019年5月,Zayo Group Holdings宣布了一项最终合并协议,由Digital Colony Partners和EQT Infrastructure IV基金的子公司以每股35美元的价格收购。核算下来Zayo的估值高达143亿美元,其中包括承担59亿美元Zayo的净债务。Digital Colony是一家专注于通信基础设施的投资公司,由Tom Barrack的Colony Capital和Marc Ganzi的Digital Bridge Holdings合作建立。

到了2019年年底,Digital Realty出手了,该公司首席执行官比尔·斯坦(Bill Stein)宣布了“与Interxion合并的最终协议”,这是欧洲,中东和非洲地区领先的数据中心提供商。这项价值84亿美元的合并预计在获得监管机构和股东批准后于2020年完成。

随着云计算市场的不断增长,进一步驱动了数据中心开发与运营市场的发展,重资产属性也让其规模效应在未来会更加突出,会进一步追求全球数据中心数量和规模扩大。

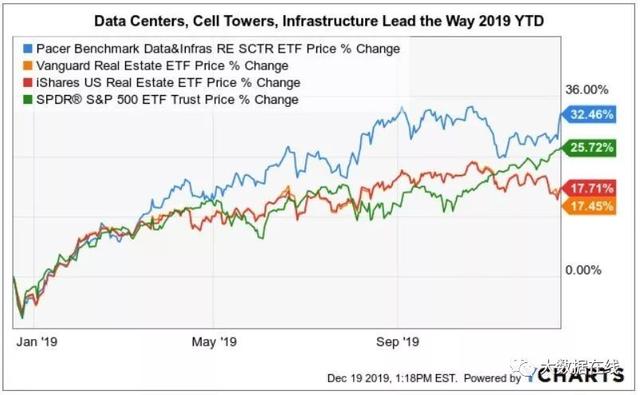

以数据中心为核心的ETF表现出色

Pacer Benchmark数据和基础设施房地产SCTR ETF(SRVR)于2018年5月开始交易。虽然它的名字很长,但SRVR(认为是“服务器”)简明扼要地表示了其专注于大数据、 AI、物联网和未来的5G基础架构以及相关应用程序的投资。

值得注意的是,包括数据中心,无线发射塔和相关基础设施在内的REIT在2019年处于市场领跑地位,跑赢了两个广泛的房地产行业ETF和炙手可热的S&P 500 ETF(目前处于创纪录的高位)。

数据中心ETF在2019年表现同样出色

根据SRVR ETF的情况介绍,共有18家持股,包括五个美国数据中心REIT,以及中国数据中心开发巨头GDS Holdings,Interxion和美国托管重量级Switch。ETF持有量排名前五的股票是:Equinix为15.3%,American Tower为14.2%,Crown Castle为14.2%,GDS为5.7%,Lamar Advertising为5.1%。

SRVR ETF跟踪从Benchmark Investments获得许可的基于规则的指数。该指数每季度进行一次重新平衡,以确保没有一家成分公司超过15%,并且前五名持股不超过指数估值的50%。

考虑到全球经济的不确定性因素增加,尤其是像失业率上升以及消费放缓等因素,办公室,零售和公寓等传统房地产子行业表现低迷。如果全球经济进一步陷入衰退,那么对于普通投资者而言, SRVR ETF可能会是一个不错的选择,因为云计算市场依然有着巨大的潜力可挖,以此带动起来的以数据中心开发与运营为核心的ETF将会被长期看好。

主权财富基金瞄准合资企业

数据中心的建设属于资本密集型的,一个数据中心的建设往往需要耗费大量的投资。对于拥有数十亿甚至数百亿美元市值的上市公司而言,除了在公开的二级市场获得融资之外,在保持强大的资产负债表的同时,与机构投资者、私募股权或主权财富基金建立合资企业也是今年市场中最为突出的趋势。而合资企业这种模式也被认为是为满足为日益增长的超大型数据中心而提供资金的有效方式之一。

这些合资企业通常涉及项目级别的融资,使上市公司能够利用更大比例的债务来获得更高的回报。此外,“表外”合资企业通常包括数据中心运营商的管理费,这也增加了投资资本的回报。

这种趋势在2019年持续了几笔值得注意的交易:

QTS

在2019年2月份,QTS Realty宣布与Alinda Capital Partners成立合资公司,将其为弗吉尼亚州马纳萨斯市的一家云公司建造的大型设施的一半出售给基础设施基金。Alinda将为其与QTS合资公司的一半支付5300万美元,但这仅仅是个开始。投资者似乎准备在未来五年内与开发商共同向各种超大规模数据中心项目投入多达5亿美元。

Equinix

7月初,Equinix宣布将与新加坡主权财富基金GIC成立10亿美元的合资企业。该合作伙伴关系将专注于在欧洲的四个主要数据中心市场(统称为FLAP)上建立:法兰克福,伦敦,阿姆斯特丹和巴黎。

由合资公司运营的数据中心品牌(由GIC拥有80%的权益,由Equinix拥有20%的权益)将是xScale。它是该计划及其背后的团队的新名称,以前称为超大规模基础架构团队(HIT)。迄今为止,已经计划在欧洲建立6个xScale站点,数据中心总容量约为155MW。值得注意的是,Equinix的xScale策略不仅限于与GIC的合资企业,也不限于欧洲市场。

Digital Realty

2019年4月,Digital Realty宣布与Brookfield Infrastructure(Brookfield Asset Management的子公司)的合资企业关闭,Brookfield Infrastructure是全球最大的基础设施资产所有者和运营商之一。Brookfield收购了合资公司约49%的股权,该合资公司拥有并经营巴西领先的数据中心提供商Ascenty。

MC Digital Realty是三菱公司与Digital Realty于2017年成立的50/50比例的合资企业。2019年6月,Digital Realty宣布合资公司完成了第二个大阪数据中心的建设。这座四层楼的设施通过地震隔离系统进行了加固,占地23000平方米,将提供高达28MW的IT总容量。

紧接着在这一年的9月,Digital Realty宣布在东京另外购买土地。新站点战略性地位于大东京的Inzai数据中心集群中,紧邻今年早些时候收购的五英亩土地MC Digital Realty,同样位于Inzai数据中心集群中,并有望支持38MW设施的开发(NRT10 )。这两部分将合并在一起,以构建一个连通的园区,预计将为全球和区域客户提供超过120MW的IT总容量。

Digital Realty还宣布与Mapletree Investments Pte Ltd和Mapletree Industrial Trust的关联公司达成最终协议,出售10个有源基础建筑数据中心的投资组合,并在三个现有的Turn-Key Flex超大规模数据中心上建立80/20比例的合资企业在弗吉尼亚州阿什本。两项交易的总对价约为14亿美元。

万国数据

GDS(万国数据)总部位于上海的GDS最近与新加坡主权财富基金GIC成立了90/10比例的合资企业,以资助偏远地区现有超大规模客户园区的定制解决方案。

这个解决方案使GDS可以帮助最大的客户满足基础设施要求,同时保持对主要市场战略的关注(对资产负债表的影响最小)。目前,GDS正在建立一支专门的团队来支持该计划。

展望:2020年市场会如何

2020年,数据中心开发与运营领域还会持续2019年的光鲜表现么?

从需求、资本整合、投资模式等情况来看,有理由相信数据中心开发与运营这个市场还将在2020年保持十足的活力。

首先,从需求来看,无论是智慧城市、5G / IoT,还是制造业、医疗保健、游戏和自动驾驶汽车,都将继续带动对于数据中心的需求。尤其是5G商用的加速,会直接驱动无线发射塔和数据中心提供商的规模。

其次,并购与整合会更加频繁,就像房地产行业中频繁的并购一样,数据中心开发与运营的重资本投入与规模效应,决定了当这个市场进入上升期之时,带来更多的并购与整合。

最后,与国外相比,中国本土一些聚焦数据中心开发与运营的公司一样值得关注。除了万国数据之外,像与阿里巴巴绑定紧密的数据港、与AWS深度合作的光环新网、鹏博士等未来的表现都值得关注。

注意:本文所提及的上市公司相关内容并不构成您的投资建议。资本市场有风险,投资须谨慎。

评论