快手计划周三提前结束招股,估值超550亿美元,2月5日上市

1月26日,快手正式向港交所递交公司上市发行方案。招股书显示,快手计划2月5日于香港联交所主板开售,股份代号1024。快手科技称,计划提早结束IPO募股。

快手此次公开发行共计发售365,218,600股股份,其中,356,088,100股股份将做国际发售,9,130,500股股份将做香港公开发售。招股价格区间在每股105港元-115港元,以此计算对应股份市值分别为4314亿港元和4724亿港元,估值超过预期的500亿美元,介于556亿至609亿美元(约4337亿至4750亿港元),计及超额配售权估值最多可增至617亿美元(约4813亿港元),最终发售价及配售结果将于2月4日公布。

如按照发售价的中位数110港元计算,快手本次全球发售的所得款净额,在扣除相关包销费用及全球发售相关预计开支后,将达到394.77亿港元。

多名基石投资者已同意按发售价认购可供认购的发售股份数目,总额约24.5亿美元,包括Capital Group、淡马锡旗下的Aranda Investments、新加坡政府投资公司(GIC)、景顺投资(Invesco)、富达国际、贝莱德(BlackRock)、加拿大退休金计划投资局(CPP Investments)、Sunny Festive、 摩根士丹利旗下的MSAL及MSIM Inc,以及阿联酋最大的主权财富基金阿布扎比投资局(ADIA)。

编辑 | Arti

本文仅为信息交流之用,不构成任何交易建议

根据艾瑞咨询,截至2020年9月30日止九个月,世界最大的短视频平台的平均日活跃用户为4.262亿人,而快手为世界第二大短视频平台,同期的平均日活跃用户为2.759亿人。

根据艾瑞咨询,世界最大的直播电商平台为一家上市公司的附属公司,其截至2020年9月30日止九个月的直播电商商品交易总额约为人民币2,500亿元至人民币3,000亿元。根据艾瑞咨询,快手为世界第二大直播电商平台,同期的直播电商商品交易总额约为人民币2,040亿元。

1月24日,快手科技在港交所网站公布了第一次修订后的聆讯后资料集,更新了至2020年11月30日止11个月的财务资料,并增添了一项风险提示。

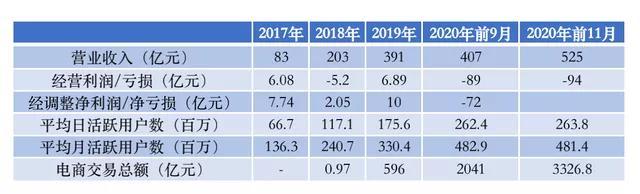

2020年前11个月,快手的总收入为525亿元,经营亏损94亿元。作为对比的是,2019全年快手营业收入为391亿元,经营利润为6.89亿元,经调整净利润为10.3亿元。

快手财务数据相比商业化初期的高速发展,在体量迅速扩大后,快手的收入增速有所放缓:2018年时收入呈现翻倍增长,到2020年前9月时收入同比增长降至49.2%,与此同时快手的经调整利润率不断下滑,到2020年出现亏损。

快手表示,根据其整体增持策略,由于不断努力扩大用户群及提高用户参与度、提高品牌知名度并发展整体生态系统,预计2020年销售及营销开支绝对金额较2019年会有所增加,因此预计2020年度的净亏损额较2019年度会有所增加。

虽说如此,此次新披露的数据显示,快手截至2020年11月30日止前11个月的的平均月活跃用户数4.81亿,较截至2020年9月30日时的数字4.82亿低。

此外,快手提示,由于持续投资生态系统,因此预计在不久的将来销售及营销开支和研发开支绝对金额会不断增加,因此无法保证在不久的将来会盈利。

更新后的资料里还增加了一项关于国家广播电视总局2002年11月12日发布的《关于加强网络秀场直播和电商直播管理的通知》的影响分析,快手表示,用户虚拟打赏消费限额最终可能对快手的虚拟打赏收入及经营业绩造成负面影响。

更新后的资料集还披露,快手于1月15日与北京首农信息产业投资有限公司签订协议,同意购买总建筑面积约11.42万平方米的若干物业,总对价28亿元,作为办公室使用。

IPO前,腾讯持股为21.567%,宿华持股为12.648%,程一笑持股为10.023%,5Y Capital持股为16.65%。

此外,百度持有快手约3.78%股权,DST股东共同持有快手6.43%股权;DCM股东共同持有快手约9.23%股权,红杉资本持股约为3.2%。Boyu持股约为2.29%,淡马锡持股约为0.86%。

评论