2018年最后一个黑天鹅——被高盛忽悠炒期货的中石化

文|allen

又是新加坡,又是石油衍生品,又见魔鬼交易员。

2004年,中国航油(新加坡)因石油期权交易巨亏5.5亿美元,总经理陈久霖锒铛入狱,震惊中外。

14年后的今天,剧情再度上演。据路透社报道,中石化(600028.SH)已暂停两名高官的交易业务,消息灵通人士表示,该公司在遭受亏损后,已知悉此事。

另据新浪财经报道,被停职的高管为中国国际石油化工联合有限责任公司(简称中联化)董事长陈波和党委书记詹琦,该公司为中石化的全资子公司,负责为中石化对冲风险。

一石激起千层浪,网传中联化的亏损高达数十亿美元,远超当年中航油。尽管中石化并未披露进一步的消息,不过从两名公司最高领导人被停职来看,料想事态已十分严重。

来源:新浪网

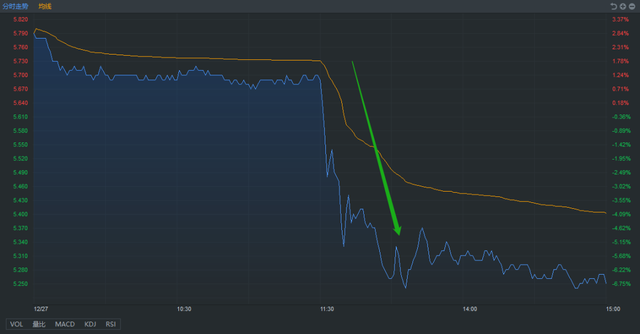

受此负面影响,今日午后中石化A股和港股双双大跌。

来源:富途,中国石油(600028.SH)股价

来源:富途,中石化(00386.HK)股价

衍生品交易本就属于高风险品种,财富效应更是如过山车般惊心动魄,稍有不慎,便是万丈深渊,可谓一念天堂,一念地狱。

一、可能的亏损原因

到底因何而导致巨亏?

我们把时间回拨至今年9月底,中联化总经理陈波在亚太石油会议上说过,全球石油的供需态势偏紧,原油价格在60-80美元/桶是正常的,2018-2035年将是全球炼油产能最后一个扩张周期,预期到2035年将会达到56亿吨/年。

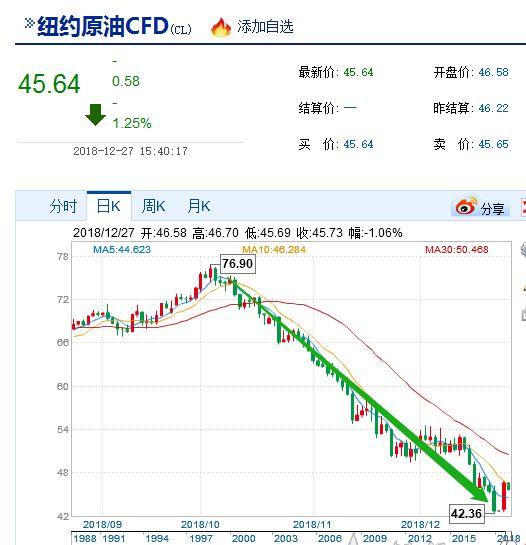

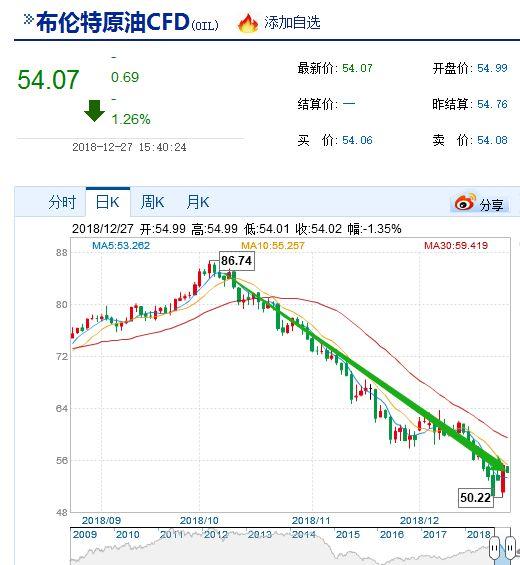

很显然,陈波是看好油价上涨趋势的。这也难怪,从17年6月至18年9月,全球油价蹭蹭蹭往上涨,纽约和布伦特原油价格分别上涨82%和95%。

来源:新浪网

中石化是卖油的公司,作为负责对冲风险的联化,这个时候上什么都不做就可以了。那为什么还要大笔做多原油呢?也许是觉得这一波太难得,想要多赚一点吧。毕竟风险对冲子公司是有权限做一定战略投机仓位的。

然而,就在陈波看多的话音刚落,油价就开始迅速扑街了。从今年10月初至今,全球油价连跌3个月,纽约和布伦特原油均已跌去40%和37%,一年涨幅悉数奉还。

来源:新浪网

交易怕就怕高位接盘,如果网传的中联化在70+价位购买原油看涨期权一事属实,亏损在所难免。

不过问题来了,如果只是买入原油看涨期权,油价下跌,损失的也就是期权费,就是期权名义金额的几个百分点,根本不至于伤筋动骨,可中联化为啥会亏得掉裤子了呢?

罪魁祸首可能是一个期权投资策略 —— zero collar。

中联化是国企,领导们想买期权可又不愿意支付期权费,因此投行就投其所好,设计了一个同时卖出更低执行价格的看跌期权的策略,这样用卖出看跌期权收到的期权费来支付买入看涨期权的期权费,做成零成本,美其名曰zero collar。

举个例子,因为对某个商品预期看涨,我想买一个看涨期权(期权名义金额为50元),要支付了2元的期权费,可我连这2块钱都不想出,咋办?

投行说,没问题,这样子,我只要再卖出一个看跌期权(名义金额为30元),这样就收了别人2块钱的期权费,转而用来支付买看涨期权的2块钱费用。因为预期看涨,所以我觉得非常爽,商品价格真涨上去,我卖出期权获得的费用就自然落袋了,而看涨期权又给我带来收益。

看到了吧?实际上我根本没花钱,但钱却赚到了,绝对的空手套白狼。这个策略流行了很多年,而且主要是推销给国企,由于表面上是零成本,所以一般也容易过投决会。

可是,天底下哪有这么大的好事。以上面的例子,如果商品价格大幅跌穿30元,比如跌到20块,看涨期权就成废纸,而看跌期权一行权,我就要花30块买时价才20块的商品,那我就亏死了。

可见,zero collar策略貌似空手套白狼,但前提是要商品价格已经跌无可跌,而又不知何时会上升时才采用,因为此情况下,商品价格始终会升上去,采用zero collar策略就可以一直无成本地等待价格上涨,稳赚。没有这个前提,或者后续发展完全相反,那投资者就只有惨死。看看现在原油价格跌成狗样,中联化输到掉裤子一点都不奇怪。

事实上,死在zero-collar上的石油巨头,中石化(联化)不是第一家。十年前的中航油,就是做了这个交易策略巨亏,导致董事长陈久霖锒铛入狱!

二、中航油巨亏事件始末

石油公司通过衍生品交易对冲价格风险,很正常。但人性逐利,金钱诱惑下,有人会把持不住。

中航油运气相当好,一进入原油期货市场并赢到数千万美元的巨额利润。财富唾手可得,从此欲罢不能。

2003年下半年,中航油挺进风险更高的原油期权市场,由于看准油价会下跌,于是开始大量做空,且大部分是通过柜台期权市场交易,交易对家为高盛商品部(J.Aron公司)、三井能源风险管理公司、巴克莱资本等。

然而,03年12月~04年1月,国际油价上涨,如纽约原油上涨近10%,中航油开始亏损1,100万美元。为掩饰亏损,陈久霖决定将盘位“后挪”。

2004年1月26日,中航油与交易对手高盛的J.Aron公司签署了第一份重组协议,双方同意结束前面的期权交易而重签一份更大的合约。根据协议,中航油在平仓后,买进了更大的看跌期权。但油价还是继续涨,中航油则继续亏,亏损额升至3,300万美元。

来源:新浪网,纽约原油价格在2014年上半年一路上涨

但中航油却再次选择“后挪”,在6月28日同交易对手J.Aron公司签订第二份重组协议,风险成倍扩大。

原油还是继续涨,到2004年10月26日,交易对手三井能源风险管理公司开始逼仓,正式发出违约函,催缴保证金。中航油被迫高价斩仓,实际亏损达3.81亿美元。11月29日,中航油停牌,次日正式公告亏损合计5.5亿美元,危机爆发。

虽然母公司“中国航空油料集团”出手相救,提供约1亿美元贷款给中航油,但此时中航油的债务总额近2.5亿美元。最终,多方压力之下,中航油吞下巨亏苦果,最终不得不向美帝和日本鬼子低头。

或者有人会说外资金融机构凭借充足的资本和老道的交易经验,联合绞杀中航油,但回过头想,中航油自己利欲熏心,铤而走险,恐怕也难辞其咎,自作死不可活。

而这样的例子,远不止中航油一家。

三、还有哪些在衍生品市场遭遇巨亏的公司?

1.魔鬼交易员拖垮巴林银行

1994年下半年,巴林银行的衍生品首席交易尼克李森认为,日本经济开始走出衰退,股市将会大涨,于是大量买进日经225指数期货合约和看涨期权。可1995年1月16日,日本关西大地震,股市暴跌,损失高达2.1亿英镑。

可输钱的李森不但不止损,反而反败心切,再次大量补仓日经225期货合约和利率期货合约。

1995年2月24日,日经股价指数急剧下挫276.6点,27日,再急挫664点。李森所在的巴林期货公司的头寸损失,已接近其整个巴林银行集团资本和储备之和,巴林银行破产,李森畏罪潜逃。

一个交易员毁了一家银行,李森被称为“魔鬼交易员”。他确实错了,不恰当地利用期货的杠杆效应,并且一错再错,以赌博的性质对待期货,同时,巴林银行监管失职,对李森造成的巨额亏损竟毫无察觉及警惕,也是造成这一“奇迹”的关键。

2.中信泰富炒外汇期权巨亏

因在澳大利亚西部经营着一个铁矿,中信泰富需要以澳元购买设备和供应品。为了对冲外汇波动风险,公司从2007年起购买澳元累计外汇期权合约,共90亿澳元。

行权汇率(兑美元)汇率为0.87,价位不错。自2007年以来,澳元持续上涨,到2008年8月升值已过16%,最高达到0.95美元,市场看好资源丰富和次级债很少的澳大利亚,能够在金融危机中独善其身。

但事实却相反,金融危机摧残澳大利亚。9月和10月,澳央行连续两次大幅降息,澳元大跌超3成至0.66美元。中信泰富中止部分合约,而按当时汇率计,全部合约账面损失高达155亿港元,成为至今在外汇累积期权上的最大输家。

巨亏之下,荣智健唯有连夜上京搬救兵。在随后调查中发现,在订立期权合约时,中信泰富实际已亏损667万美元,这还是按照澳元汇率15%的波动水平,由大型运算设备经过十几万次测算得出的结果。

正常情况下,如果一个合约是“公平的”,签订时合约双方没有现金支付,那么在合约签署时,其价值应为零,即合约双方都没有占对方便宜。但这笔合约,投行却占了非常大的便宜。

显而易见,这已经不再是荣智健熟悉的那个金融衍生品。这些产品,无论从定价到对冲机制上都更为复杂,投资者根本不知道产品应如何估值,不知道如何计算与控制风险,因此很容易在高价买进同时,低估其潜在风险,最终吞下苦果。而衍生品的过度发展也是08年金融危机的导火索。

四、结语

收益有多高,风险就有多大,这是投资界一个永恒不变的真理。

石油商品价格,和全球地缘政治、经济、战争等高度相关,实际上往往受少数大国把控,加上衍生品市场的高杠杆,注定大鳄遍布,血腥满地。同时,各种眼花缭乱的工具和操作,一般投资者若是贸贸然进入,注定惨死。况且,即使是大鳄,同样有可能马失前蹄,跌落山崖。

作为投资者,不熟不做,保持对市场足够的敬畏,要知道,淹死的通常都是自以为游泳游得好的。

2018就剩下四天,希望这也是今年最后一个黑天鹅。

评论