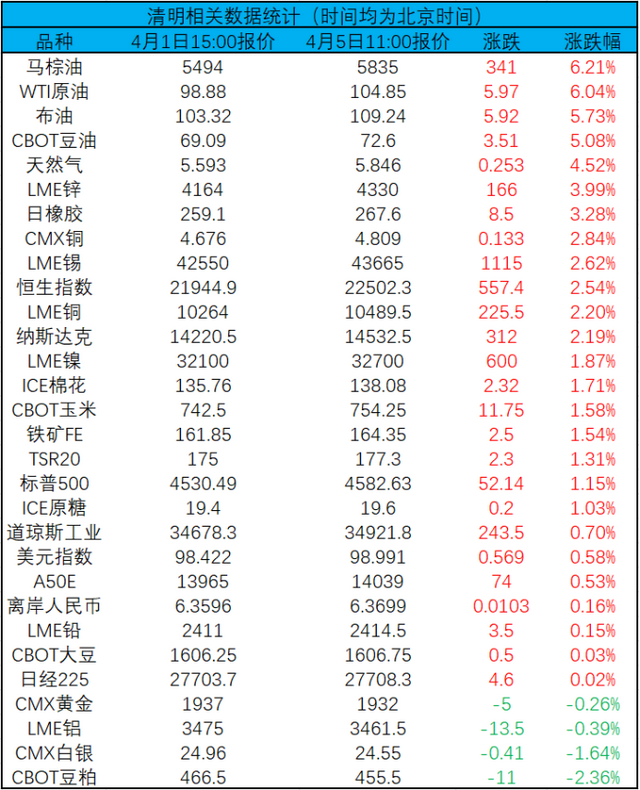

原油黄金伦镍……清明假期海外大宗商品市场怎么看?

原油

当前原油市场关注焦点仍在地缘政治局势。清明假期,布伦特原油从上周五收盘105美元/桶涨至110美元/桶附近,地缘政治局势仍是市场关注焦点,表现在:1、美国表示本周将宣布对俄罗斯进一步制裁,正在与欧洲官员讨论制裁选项,包括对俄能源制裁;2、欧盟考虑制裁俄能源行业,包括对俄石油、煤炭征收高额进口关税的可能性;3、德国政府临时托管俄气德国子公司,同时宣布驱逐40名俄外交官。在地缘局势升级的同时,继美国在3月31日宣布未来6个月抛储100万桶/日后,今日凌晨国际能源署宣布释放1.2亿桶原油。整体来看,地缘局势动荡继续支撑油价,美国和IEA的原油抛储一定程度上缓解了俄油供应中断的风险,布油在95-120美元/桶区间内震荡。继续关注俄乌局势和伊核谈判的进展。

贵金属

近期贵金属市场仍缺乏主驱动,维持震荡整理为主。俄乌局势虽仍反复,但对贵金属市场避险支撑边际削弱,后续关注欧盟对俄能源制裁可能性。美联储短期加息预期则居高不下,抑制贵金属价格。上周五公布的美3月新增非农就业人数43.1万人,低于市场预期的49万人,以及2月份的67.8万人,但失业率继续下降至3.6%,就业参与率小幅回升至62.4%。更为重要的是,3月时薪同比5.56%,继续攀升,提升CPI-时薪螺旋通胀上行担忧,加息预期进一步增强。总体来说,尽管非农新增不及预期,但总体仍良好,就业市场问题主要在劳动力供应不足。目前的就业参与率虽有小幅回升,但仍远低于疫情前水平,这也是失业率下滑主要原因。略微不及预期的非农就业数据仍未改变美联储5月加息50BP预期,对贵金属价格总体影响有限。

俄乌局势方面,美国准备与盟国对俄实施额外制裁,包括能源制裁;乌克兰方面表示,俄罗斯军队准备在东部发动大规模进攻。基金持仓,4月4日SPDR黄金ETF持仓减少1.75吨至1089.98吨;iShares白银ETF持仓则继续增加196.55吨至17572.43吨,自3月中旬来白银ETF持仓持续净流入,也反映白银长线投资热情改善。周四凌晨将公布会议纪要,关注是否存超预期内容。操作上,短期贵金属陷入1900-1960区间内震荡,建议区间内操作,中长期维持看多,可回调至1880-1900区域逢低布多。

铜

LME镍价下跌3.82%,市场波动仍然较大。当地时间周一(4月4日),英国金融行为监管局(FCA)与英国央行审慎监管局(PRA)发布联合声明称,计划对伦敦金属交易所(LME)的治理、市场监管和风险管理进行评估。此前发生在LME的轧空风暴引发了持续数周的风暴,导致镍市场一度陷入瘫痪。据悉,FCA将审查LME管理镍市场停牌和复盘的方法,以确定可以从LME的治理和市场监管安排中吸取什么教训,而PRA负责将审查LME清算所的业务。预计沪镍开盘后也将出现较大波动,建议投资者尽量谨慎观望。

铝

伦铝周一收于3415美元/吨,较上一交易日下跌0.67%。短期看,俄乌冲突对于铝价驱动正在边际走弱,市场交易主线或回归国内基本面,疫情背景下铝价承压。当前疫情已对国内铝锭去库造成负面影响,节前周度累库0.2万吨。同时疫情对运输造成较大负面影响,多地仓库到货出货双向受阻。此外,下游加工企业开工率也出现下滑。不过,俄乌局势不确定性仍强,以卢布进行天然气结算的法令4月1日起生效,欧洲地区能源价格短期难回落,基于铝价较强支撑。综上,建议关注国内疫情对铝行业的冲击,短期在疫情影响下铝价仍有下调可能,不过在海外能源通胀支撑下,预计回调空间有限。

锌

伦锌周一冲高后回落,盘内摸高4435美元/吨,收报4270美元/吨,较上一交易日下跌1.41%。盘中上扬主要源于当天注销仓单大增,市场对于锌锭供应紧缺担忧激化。周一LME新增注销仓单14725吨至59550万吨,上涨约33%,主要来自新奥尔良和新加坡仓库。截至4月4日,注册仓单仅剩78125吨,为2020年5月来最低水平,即使剔除季节性提货需求影响,当前仓单水平也处于历史较低位置。供给端担忧的源头为Nyrstar和嘉能可旗下锌冶炼厂不堪能源价格重负而减产的消息。

此外,俄方表示将以卢布结算出口天然气的要求也加深了市场对于成本上移和供应短缺的预期。虽然3月下旬Nyrstar表示将在未来几周恢复位于法国Auby冶炼厂的生产,但目前法国由于核反应堆大量停堆,电价再度冲高。法国电力以核电为主,而根据标普全球预测,22年全年法国核电产量都将处于近5年低位,因此预计短期Auby冶炼厂的复产不会那么顺利,大概率仍将控产运行。综上,基于俄乌局势不确定性仍强,欧洲地区面临能源格局转折点,能源价格短期难回落,预计沪锌在伦锌带动下仍将处于高位。

镍

LME镍在假期上涨近3%,不仅得益于美元指数的冲高回落,而且反映出其自身基本面的强势。宏观方面,根据美国劳工部数据,2022年1月美国非农新增就业46.7万人,大幅优于前值的19.9万人和预期的12.5万人,反映出在新冠疫情严重反弹的背景下,美国本土的企业仍然愿意大量招工,对经济的长期增长保持信心,这和IMF下调2022年全球经济增长相违背。这也给美联储3月的加息计划,留出了更多政策余地。基本面,据SMM初步调研数据显示,1月全国电解镍产量预计约1.44万吨,环比减少4.1%,进入1月,部分炼厂在完成全年生产计划后,次年1月略下调生产计划;预计2022年2月全国电解镍产量或为1.36万吨。

二月产量相较于正常量有所下滑,主因自然天数造成的产量降低。据外电1月20日消息,印尼能源部周四公布的数据显示,该国2022年目标为将镍铁产量从2021年的158万吨提升至167万吨。印尼2022年 镍生铁产量目标为83.1万吨,2021年产量为79.96万吨。2022年镍锍产量料从前一年的8.23万吨提升至8.39万吨。综上所述,镍或凭借起自身基本面的强势在中长期依然保持强劲的上涨势头,期间美联储的加息或将引起数波回调,为多头创造入场机会。

铁矿石

新加坡铁矿石掉期报163.75美元/吨,较假期前的161.34美元/吨上涨2.41美元/吨,上涨1.49%。青岛PB粉最新报价1015元/吨,较假期前上涨15元/吨。唐山连续3天无新增确诊病例和无症状感染者,唐山市长调研京唐港区,要求有关部门尽快解决港口集疏运等存在的问题。唐山的复工复产加速进行,铁矿石补库需求旺盛。库存端,全国45个港口进口铁矿库存为15389.02万吨,环比降128.91万吨,是近两个月的低位。清明假期结束后,随着天气的转暖,疫情的局部控制,钢厂季节性复产的恢复,并且部分3月需求受疫情延后,4月或进入黑色供需两旺的真正旺季。预计铁矿石价格仍维持强势,同时注意连续上涨后带来的监管风险。

橡胶

4月4日,日胶和新胶持续走强,泰国中央市场原料价格,胶水67.8(+0.3)泰铢/千克,杯胶50.9(+0)泰铢/千克。基本面方面,全球处于季节性的低产期,原料价格上涨,此外,听工人说海外需求较好,多个利好消息推升海外橡胶走强。国内方面,本周中国全钢胎样本企业开工率为60.65%,环比-1.20%,同比-17.38%;中国半钢胎样本企业开工率为64.56%,环比-0.51%,同比-8.64%。

此外,据资讯了解,清明小长假期间,一线品牌样本企业开工平稳运行,部分山东地区样本企业有限产及检修计划,将拖拽下周期样本企业开工率下行。总体来说,需求端预计后续仍然受到国内疫情的影响,货运受阻的情况仍未出现改观,利空当前国内市场需求。库存方面,截止3月27日,中国天然橡胶社会现货库存116.57万吨,环比下跌1.41%,微幅加速消库,但仍未形成有力驱动。综上,受到海外橡胶期货走强,预计国内橡胶会有一波小幅上涨的带动,但是终端需求偏弱的局面仍未解决的情况下,不看太高。

油脂油料

假期期间油脂油料外盘集体止跌回升,CBOT美豆重回1600上方波动,前期受利空消息堆积影响盘面整体承压走弱。在巴西大豆基本定产阿根廷大豆即将引来收获的时间点上,南美压榨量的上升配合中国的较低买船量,05合约蛋白粕市场整体可能偏弱势运行。且国内方面抛储第二波进口大豆50万吨,叠加近两个月1500万吨进口,在压榨量保持正常水平的情况下,蛋白粕供给端短期承压。

而植物油走势受到了原油价格走强背景的带动,国际棕榈油价格同样止跌回升,由于植物油的生物柴油端添加政策依旧保持,令植物油市场整体有底部支撑。总体来看,美豆端近日油粕走高令油走强粕走弱,但油粕成本端走弱令两者集体在短期内下行;马棕油的进口成本短期依旧偏强运行同样令植物油市场表现好于蛋白粕市场,预计国内市场在近期同样会交易做扩油粕比。

棉花

清明假期期间,美棉下调低位震荡后再次回升。一方面,上周美国部分地区迎来一定程度的降水,但得州旱情持续恶化,截止4月3日当周,美棉种植率为4%,而五年均值为6%,同时,美棉强劲的出口现状则说明全球物流形势可能正在有所改善。另一方面,棉价还受能源市场涨势带动,油价上涨会导致棉花替代品短纤价格走高,进而提振棉价。印度目前棉纱价格持稳,但下周对夏装的需求料有所好转,棉纱价格有望进一步上涨。国内下游仍未有明显起色。当下天气逐渐转暖,预计4月全疆大部平均气温较常年偏高或略高,降雨较常年偏少,有利于棉花早播,但这也是灾害性天气频发阶段,仍需密切关注天气变化。短期棉价预计跟随外盘继续高位震荡,建议逢低布局远月多单为主。

白糖

清明假期期间,原糖价格整体呈现先跌后涨走势。受原油价格影响,巴西新的市场年度从上周开始,糖厂将在生产乙醇与糖之间左右摇摆。而当前印度已经签约720万吨食糖出口,如果实施800万吨出口上限,则几乎没有进一步出口的空间。因此,后续糖价在当前阶段恐难有继续下跌空间,短期价格受外盘影响有所推升。节后建议逢低布局为佳。

以上评论由分析师边舒扬(Z0012647)、夏莹莹( Z0016569)、刘顺昌(Z0016872)助理分析师肖宇非( F3080728 )、梅怡雯( F03091967 )、周昱宇(F03091976)、陈嘉宁(F03094811)、楼宇航(F03096349)、周甫翰(F03095899)提 供 。

重要申明:本报告内容及观点仅供参考,不构成任何投资建议。

评论