物流综合服务商顺丰控股深度解析:空中加油,重新上路

(获取报告请登陆未来智库www.vzkoo.com)

一、国内领先的快递物流综合服务商

1.1 从快递向综合物流转型

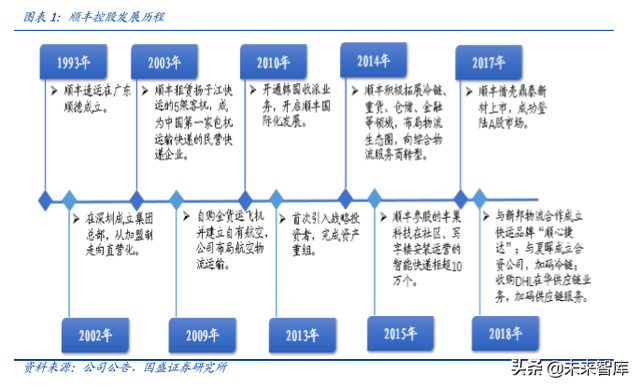

顺丰速运于 1993 年在广东顺德成立,2002 年从加盟制转变为直营,并在深圳设立集团总部,2009 年自购全货运飞机并建立自有航空,2014 年积极拓展冷链、重货、仓储等领域,2017 年借壳鼎泰新材上市,2018 年与新邦物流合作成立快运品牌"顺心捷达",与夏晖成立合资公司,加码冷链,收购 DHL 在华供应链业务,加码供应链服务。

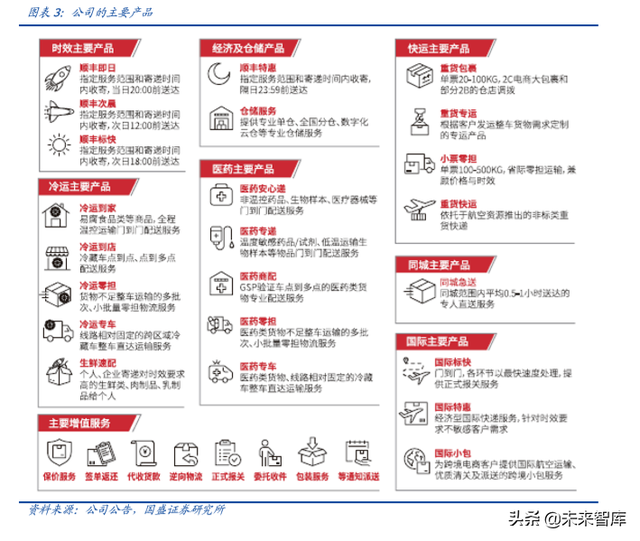

公司物流产品主要包括时效快递、经济快递、同城配送、仓储服务、国际快递等多种快递服务,以零担为核心的重货快运等货运服务,以及为生鲜、食品和医药领域的客户提供冷链运输服务。

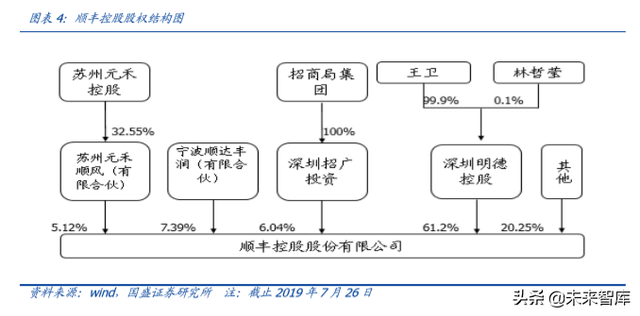

1.2 公司实际控制人为王卫

截止到 2019 年 7 月 26 日,公司控股股东为深圳明德控股发展有限公司,实际控制人王卫持有公司约 61.14%股份。

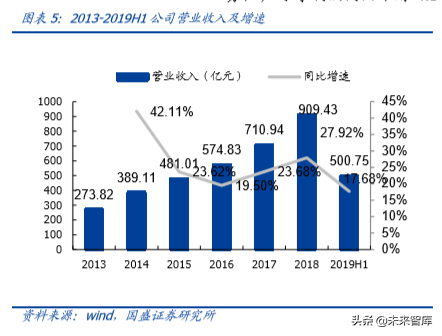

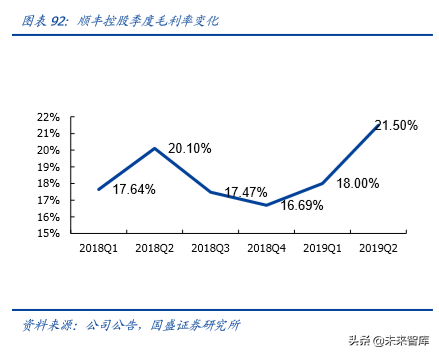

1.3 加强成本控制,毛利率改善

公司 2013-2018年营收复合增速为 27.13%,2019 年上半年实现营业收入 500.75 亿元,同比增长 17.68%;2013-2018 年归母净利润复合增速为 19.99%,2019 年上半年实现归母净利润 31.01 亿元,同比增长 40.35%。2015 年 9 月,顺丰基于专注发展快递物流主业剥离商业板块,提高公司盈利能力,降低整体财务风险。2018 年公司开拓较多新业务,归母净利润同比下滑 4.5%。2019Q1 公司加强成本控制,毛利率有所提升。

二、高品质服务构建竞争壁垒

顺丰控股定位快递中高端市场,主要面向的是商务快递与中高端电商快递,商务快递市场主要针对高价值物品的需求,客户对价格的敏感性较弱,但对于时效、安全、服务等方面的要求较高。顺丰凭借直营模式、"天网+地网+信息网"三网合一网络资源、以及强大的科技实力,保证了时效、安全、服务等客户要求,实现口碑和品牌溢价,成为大量的企业客户和中高端个人客户的首选品牌。

2.1 直营模式保证服务质量

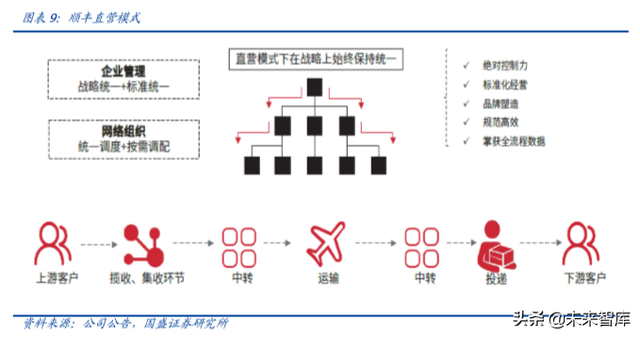

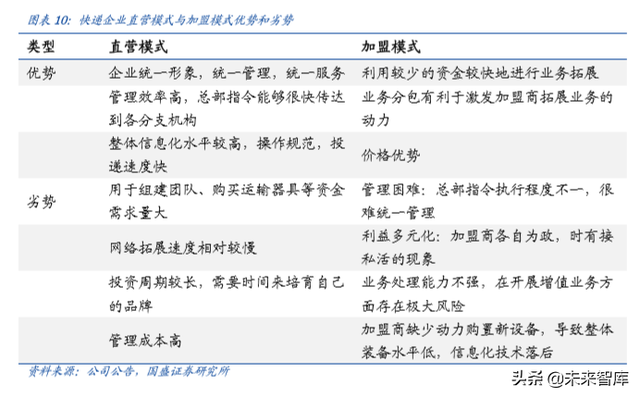

2002 年顺丰全面直营。2000 年开始,顺丰为了解决加盟制管理混乱的问题,逐步转变其经营模式,在 2002 年基本实现了全面直营模式。我们纵观快递行业,已进入世界 500强的美国邮政、德国邮政、FedEx、UPS 和法国邮政,均采用直营模式。

顺丰直营模式有助于保障客户体验。直营模式的优势主要体现在总部能够控制全部快递网络和核心资源,包括收派网点、中转场、干支线、航空枢纽、飞机、车辆、员工等,总部指令能够很快传达到各分支机构,直营模式有助于保障服务质量和时效,确保客户体验和感知。

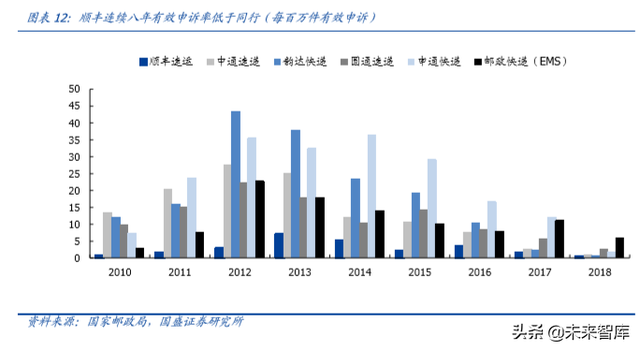

顺丰始终保持高品质的服务。根据国家邮政局发布的《2018 年快递服务满意度调查结果通报》和《2019 年第二季度快递服务满意度调查结果通报》,顺丰速运在"快递企业总体满意度"榜上排名第一。这是自国家邮政局 2009 年首次公布快递服务满意度排名以来,顺丰控股连续 10 年蝉联第一。

2.2 货航机队国内领先,鄂州机场建设航空优势凸显

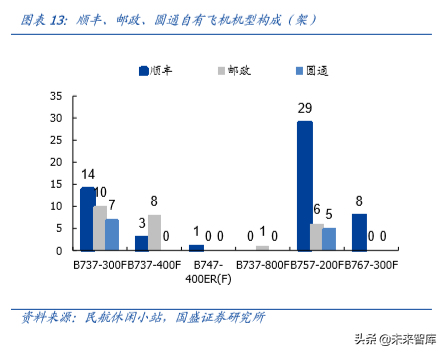

航空保证了长距离运输的时效性。2009 年顺丰航空成为我国首家民营货运航空公司,现今为国内全货机数量最多的货运航空公司。根据民航休闲小站统计数据,顺丰航空拥有55 架飞机,邮政航空拥有 25 架飞机,圆通航空拥有 12 架飞机。顺丰航空机队保证了1000 公里以上的长距离运输时效性,使得远距离快件优势更加明显。

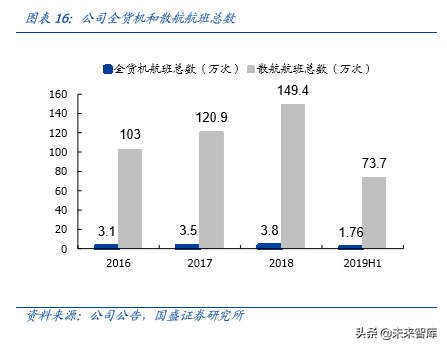

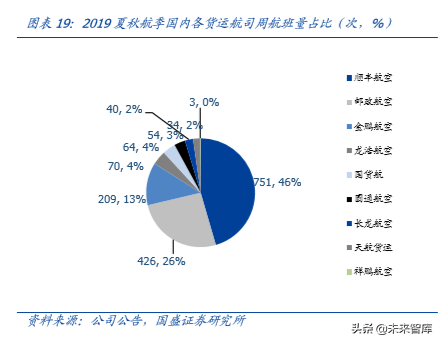

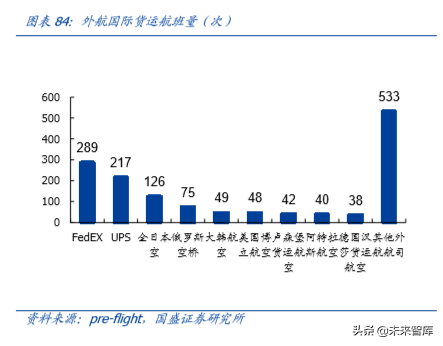

顺丰航空业务量位居国内首位。2018 年顺丰共有 3.8 万次全货机航班,149.4 万次散航航班,全货机发货量 50.7 万吨,散航发货量 73.1 万吨,发货量占国内货邮发货量 23%。2019 年上半年航空发货量 61.7 万吨占国内货邮总运输量 24%。2019 夏秋航季,顺丰航空周航班 809 次,占全部货航 20%;仅看国内航班量,顺丰航空周航班 751 次,占国内全部货航 46%。

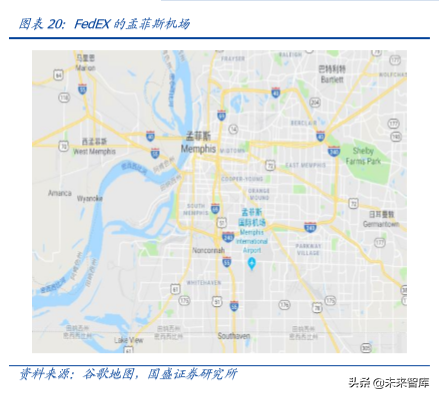

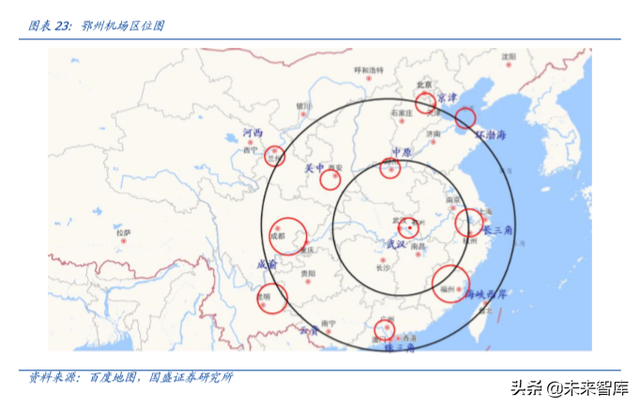

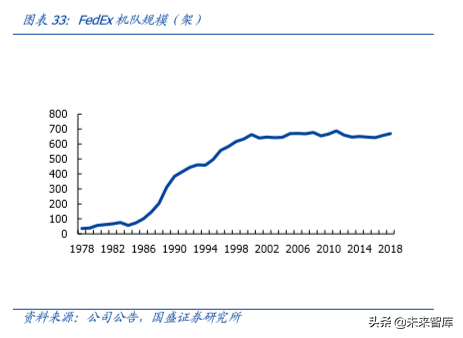

建设鄂州机场,完善顺丰航空布局。2017 年 12 月 13 日,公司全资子公司泰森控股与湖北省人民政府签订《关于湖北国际物流核心枢纽项目合作协议》,2018 年 2 月 23 日,国务院和中央军委发文同意新建湖北鄂州民用机场。鄂州机场项目初步设计已通过发改委的审批,进入实质性建造阶段。对比海外的 FedEX 的孟菲斯,DHL 的莱比锡,UPS 的路易斯维尔都是以货运枢纽为主,客运为辅的航空物流中心,机场选址位于经济地理中心位臵,周围交通便利。

货运枢纽机场益处多。建设货运枢纽的主要益处相对于客运机场,以客航为优先,货航会有延误,会导致时效出现问题,建设货运枢纽运输时效得到保障;轴辐射使得顺丰到达的城市由 60 多提升 200 个以上,提高对飞线路满载率;对于全国建仓客户,有动力在鄂州机场建仓,减少租金成本和运营成本,可以很快把产品送到全国各大重点城市。

鄂州机场投入使用后将有效降低顺丰航空货运单位成本。根据湖北省政府的要求,机场建设 2018 年打基础,2019 年出形象,2020 年基本建成,2021 年投入运营,湖北国际物流核心枢纽项目是顺丰航空运输体系布局建设的核心。未来,顺丰将以该枢纽为中心,全面打造覆盖全国、辐射全球的航路线网络,可以实现 2 小时航程覆盖全国 90%以上GDP 城市,实现更多城市互寄次日达;同时,通过采用轴辐射式、更多使用大飞机,根据国际同行测算,"枢纽飞"将降低 30%的运输成本,有效降低航空货运单位成本。

2.3 服务网络密集,高铁中短距保持时效

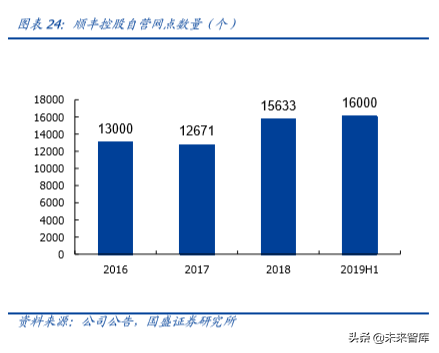

顺丰服务网点覆盖全国及海外。顺丰控股业务覆盖全国(大陆)336 个地级市,城市覆盖率 99.4%,2775 个县区级城市,县级覆盖率达 96%,拥有近 1.6 万个自营网点。国际标快、国际特惠、国际电商专递等产品的服务覆盖范围为 54 个国家,国际小包类服务覆盖全球 225 个国家及地区。截止 2019 年 6 月,公司拥有各种用工模式收派员约28.64 万人。

顺丰控股拥有 9 个枢纽及中转场,34 个航空、铁路站点,150 个片区中转场(含顺心快运),其中 44 个中转场已投入使用全自动分拣系统,最大中转场全自动分拣设备分拣能力峰值可达 15 万件/小时。

公司拥有密集干支线,多种营运车辆。截止 2019 上半年,顺丰控股拥有自营及外包干支线车辆约 3.5 万辆,末端收派车辆 7.2 万辆。运输干支线路 9 万条,运输线路有所优化相比 2018 年末减少近 7000 条。

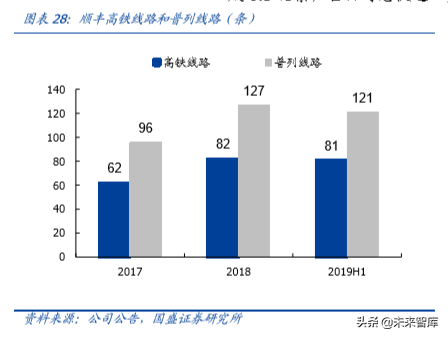

顺丰与中铁快运成立合资公司中铁顺丰国际快运有限公司,联合开发高铁极速达及电商班列等铁路运输产品,充分利用高铁资源,拥有高铁线路 81 条,普铁线路 121 条,在800-1000 公里中短距离上保持时效和成本优势。2018 年铁路等其他运输方式业务完成 0.5 亿票,占公司总快递业务量的 1.2%,较 2017 年提升 0.2%。

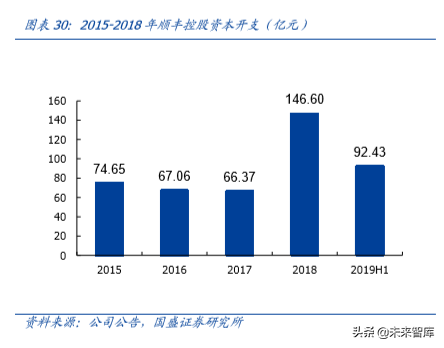

公司持续加大资本开支力度完善运输能力。对比 UPS 机队 564 架、123000 运输车辆,FedEx 机队 670 架,顺丰机队规模仍有很大的提升空间,是投入的主要方向。2018 年资本开支达到 146.6 亿元,2019 年上半年资本开支达到 92.43 亿元,主要投向其他(含股权投资)、飞机、分拣中心。

公司拟发行可转债,募集资金 58 亿元,主要投向飞机购臵及航材购臵维修项目、智慧物流信息系统建设项目、速运设备自动化升级项目、陆路运力提升项目。

三、时效件环比改善,经济件新产品成效凸显

3.1 时效件环比改善,竞争优势难以撼动

顺丰快递主要分为时效件和经济件,时效件主要包含顺丰即日、顺丰次晨、顺丰标快等产品,经济件包含顺丰特惠、电商特惠、电商速配、电商专配等产品。

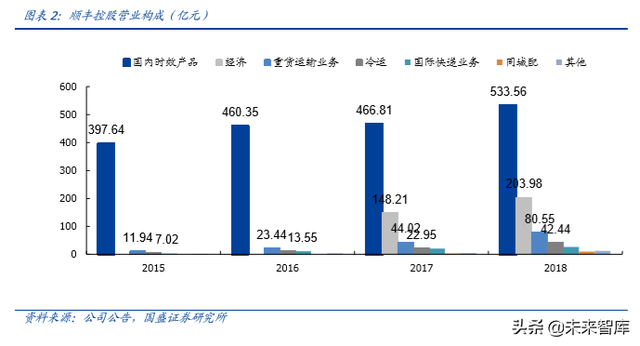

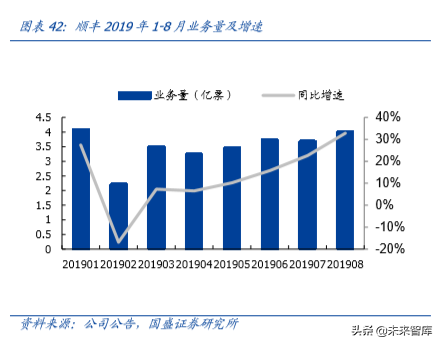

时效件 19 年二季度有所改善。2018 年顺丰时效件营收 533.56 亿元,同比增长 14.3%,增速下滑 3.3pct,落后于行业增速。受宏观环境影响,商务活动热度下降,使得商务件的需求减弱,伴随着 PMI 指数下降,时效件增速低迷,到今年二季度开始逐步攀升。

顺丰长距离时效优势仍然明显。顺丰在商务件市场壁垒仍然稳固,一方面时效性其他快递企业短期难以超越,以 1 公斤包裹从上海发往北京为例,顺丰特惠时效仅 1.25 天,价格 18 元,中通时效 1.8 天,价格 17 元,京东特惠送 16 元,时效 1.83 天;另一方面顺丰服务质量好,品牌溢价,形成的壁垒短期难以撼动。

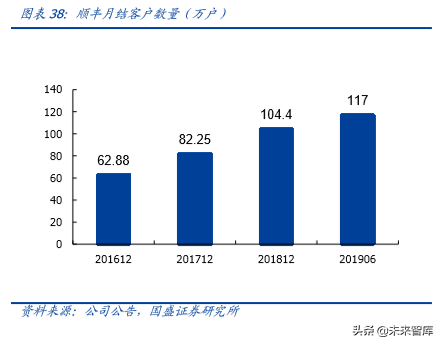

月结客户、散单收入、会员收入增长奠定顺丰时效件基本盘。截止到 2019 年 6 月顺丰共拥有月结客户 117 万户,较 18 年底提升至 12.6 万户,月结客户增长使得时效件营收保持稳定。在散件方面,2018 年公司散单收入 425.94 亿元,同比增长 19.3%,会员收入 265 亿元,同比增长 77.9%。

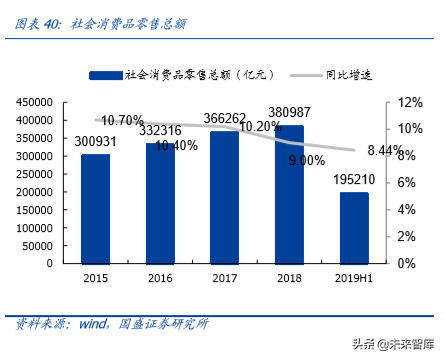

3.2 经济件推特惠专配带动件量增长

电商件快递快速增长。快递按照业务来源,分为电商件、商务件、个人件,其中电商件占据大部分,电商件的增速与实物商品网上零售额息息相关。2018 年全年社会消费品零售总额为 38.1 万亿元,同比增长 9%,其中实物商品网上零售额为 7.02 万亿元,同比增长 25.4%,占比为 18.4%。2019 年上半年社会消费品零售总额为 19.52 万亿元,同比增长 8.44%,其中实物商品网上零售额为 3.82 万亿元,同比增长 21.6%,占比为19.55%。实物商品网上零售额占比将持续提升,进一步带动快递需求增长。

公司通过大数据赋能和平台对接,推出高性价比的产品和服务。顺丰于 2019 年 5 月针对特定市场及客户推出特惠专配等新产品,主要针对的是快速增长的电商件市场,特别是针对日均件量规模较大的 B 端大客户,产品推出后增速迅猛,带动经济产品收入规模及市场占有率加速提升。

公司通过精准销售并且结合科技手段,一方面优化端到端运营模式,如根据客户业务特点和需求,批量件集中收件、客户至中转场发货、提货、派件协议到丰巢柜等方式,减少揽件和派件费用压缩单票成本。另一方面进一步提升存量资源和运力的利用效率,用冗余的资源来做特惠专配产品,边际成本低。新产品价格相当于顺丰特惠的一半,填补价格区间空白,完善了经济产品体系,不断贴近市场竞争。

四、借鉴国际巨头,顺丰多元化布局是必经之路

4.1 对标国际巨头,多元化布局是必经之路

对标 DHL、UPS、FedEx 等国际快递巨头,顺丰控股基于现有快递物流服务切入供应链管理领域,从快递品牌商向综合物流提供商转型。顺丰迈入国际物流巨头,需要拓展快递以外的重货、冷链、同城、供应链等业务。

UPS、FedEx 持续扩张业务领域,进而带动营收、市值持续增长。2018 年 UPS 营业收入 718.61 亿美元,其中国际包裹占比约 20%,供应链及货运占比约 20%,对比顺丰在国际件和供应链及货运占比仍然较低,未来有较高的提升空间。FedEx 持续不断扩充业务领域,营收复合增速保持 16.4%,2019 财年 FedEx 营业收入 696.93 亿美元,其中快运业务收入 75.82 亿美元。对比国际巨头,我们认为随着顺丰布局快递以外的业务领域,营收规模扩大,市值有望对标 UPS、FedEx,有 3 倍成长空间。

4.2 快运:业务快速增长,规模效应下盈利改善

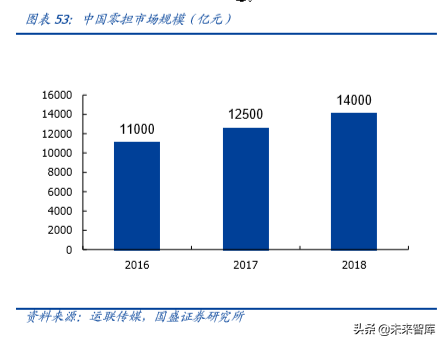

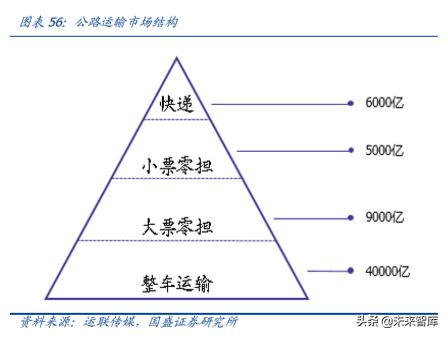

根据运联传媒数据,2018 年中国零担市场规模达到 1.4 万亿元,同比增长 12%。中国零担市场集中度较低,对比美国零担市场 CR10 占 71.6%、CR25 占 90.7%,中国零担市场 CR10 占 3.6%、CR25 占 4.6%。顺丰位于中国零担前 30 强第二名,仅次于德邦快递。

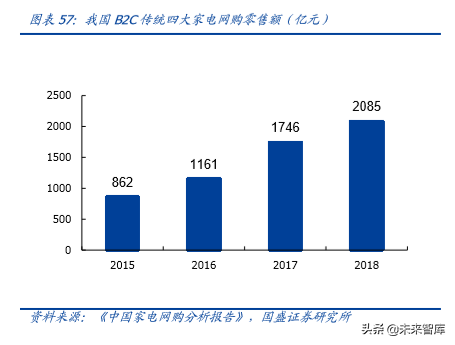

家电等网购数量增多带动大件快递增长。电商大件主要是家电、家居、建材装潢等,随着大件商品电商渗透率提升,带动细分大件快递快速增长。2018 年,我国传统四大家电网购零售额为 2085 亿元,同比增长 19.42%,其中空调销售额最高达到 829 亿元。

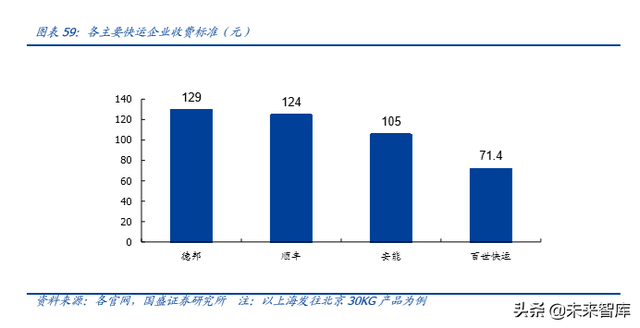

我们以 30KG 产品从上海发往北京为例,其中德邦收费 129 元,顺丰重货收费 124 元,安能收费 105 元,百世快运收费 71.4 元,顺丰与德邦的收费标准较为一致属于高端小票,百世快运和安能属于平价小票。

顺丰快运由直营和加盟模式组成,定位不同客群。2018 年 3 月顺丰收购新邦物流,建立"顺心捷达"快运业务独立品牌,运营模式是加盟制,专注全网型中端快运市场。2019年 7 月顺丰控股发布"顺丰快运"品牌,包含了原有顺丰直营重货业务、以及顺心捷达加盟业务。

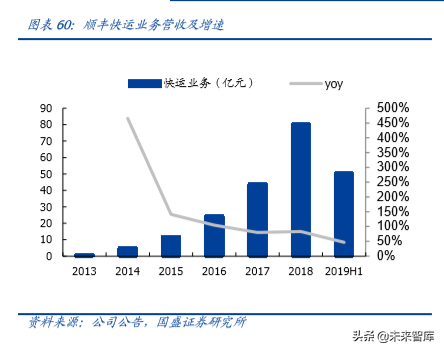

快运业务19年底有望实现盈亏平衡。2019年8月直营和加盟网络日均货量达1.6万吨,预计到 12 月底日均货量达到 2 万吨,公司在大件自动化中转方面仍会持续投入,提高自动化率水平,降低人工成本,公司快运板块预期 2019 全年有望突破百亿规模,基本实现盈亏平衡。

4.3 冷链:行业排名第一,与夏晖合作发挥协同效应

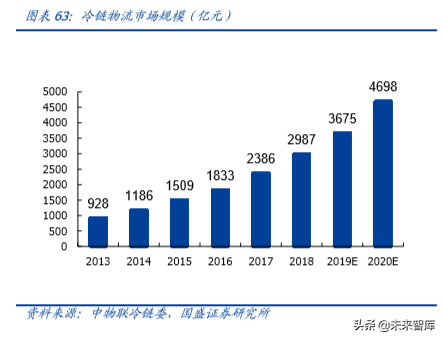

根据中物联冷链委数据,2018 年中国冷链物流市场规模达到 2987 亿元,同比增长25.19%,预计到 2020 年达到 4698 亿元。我国冷链物流细分市场中农产品冷链物流占比 51.1%,医药冷链物流占比 17%,其他冷链物流占比 31.9%。

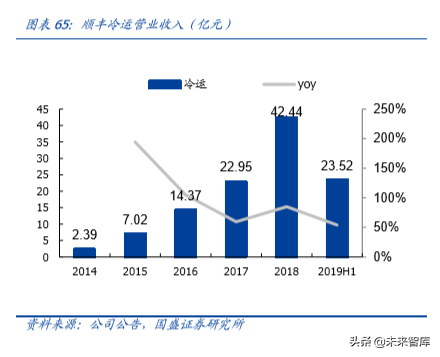

顺丰在全国建设了 15 个果蔬预处理中心,处理能效提升 140%,有效提高农产品处理效率,同时通过全方位包材解决方案,生鲜产品货损率下降 3 倍。冷运业务发展迅速,2019年上半年顺丰冷运板块收入 23.52 亿元,同比增长 54%,维持较高增速。顺丰冷运获得了中物联冷链委发布的 2018 中国冷链物流企业百强榜第一名。

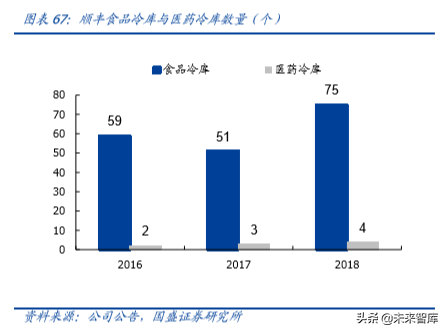

公司冷链服务分为食品服务和医药服务,食品服务分为冷运速配、生鲜速配、大闸蟹专递、冷运特惠、冷运到店、冷运零担、冷运专车、冷运仓储,医药服务分为医药安心递、医药专递、医药零担、医药专车、医药仓储。截止 2018 年顺丰拥有食品冷库 75 个,面积 33 万平方米,医药冷库 4 个,面积 2.9 万平方米。

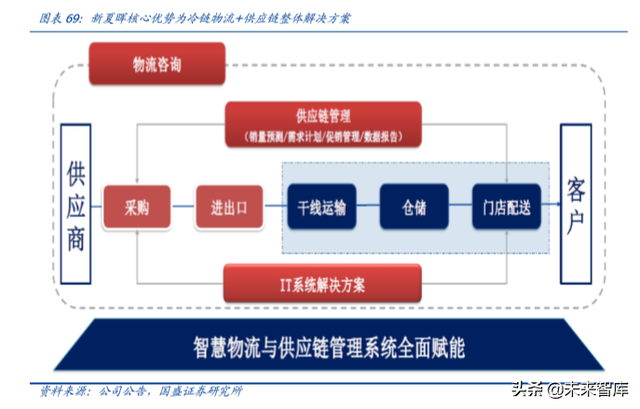

夏晖是全球冷链供应链领导品牌,是中国冷链行业标杆企业和标准制定者之一,拥有近40 年的冷链供应链管理经验,具有领先的冷链供应链管理、解决方案设计能力,为全球知名客户提供冷链物流服务和一站式供应链解决方案及服务。2018 年 8 月,顺丰与美国夏晖集团宣布联合成立新夏晖,顺丰成为新夏晖的控股股东。

新夏晖拥有全国性物流网络,覆盖全国 450 座城市,在 17 个核心城市拥有近 28 个高效运转的温控物流中心。新夏晖提供端到端供应链冷链解决方案,切入顺丰现有国内知名新兴零食餐饮品牌客户。

4.4 同城:市场潜力巨大,即时物流交付体验强

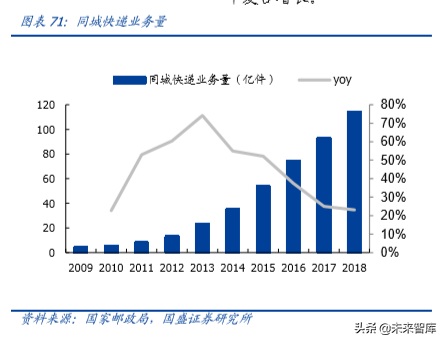

同城即时物流市场潜力巨大。2018 年同城即配订单量为 124 亿单,同比增长 39%,预计 2019 年日均达 4000 万+单,整体市场规模超 1200 亿,未来三年依然保持近 30%的年复合增长。

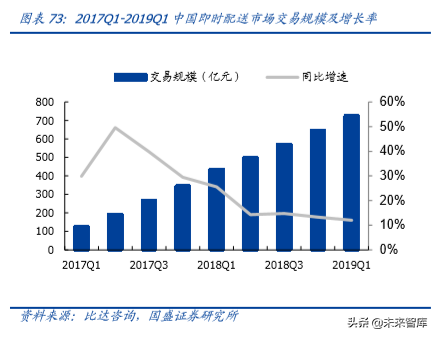

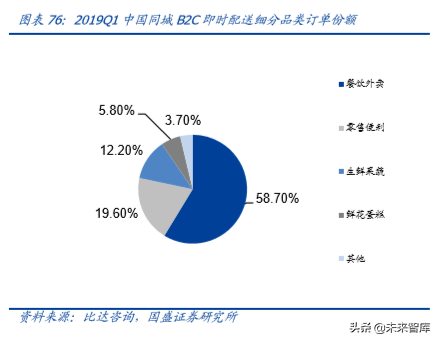

2019Q1 中国即时配送市场交易规模达到 726.5 亿元,同比增长 12%,用户规模达到 4.61亿人,同比增长 3.6%。同城 B2C 即时配送细分品类订单份额,餐饮外卖达到 58.7%,零售便利达到 19.6%,生鲜果蔬达到 12.2%,鲜花蛋糕达到 5.8%,其他达到 3.7%。同城配送主要参与者有蜂鸟配送、新达达、美团配送、闪送、顺丰同城配、其他,分别占市场份额 28.4%、25.6%、24.8%、6.1%、4.2%、10.9%。

顺丰同城急送主要面向所有客户的全场景同城物流配送,3 公里平均 30 分钟送达,5 公里平均 60 分钟送达,专人直拿直送,打造顺丰高时效物流产品,为客户提供全城范围内的急速配送服务。顺丰同城急送业务量保持高速增长,日均单量位列独立第三方即时物流领域前列。客户类型也在持续丰富,覆盖餐饮、轻食、商超、服装等行业,合作主流品牌客户有麦当劳、肯德基、瑞幸咖啡、天虹、永辉、必胜客、优衣库、海澜之家等。

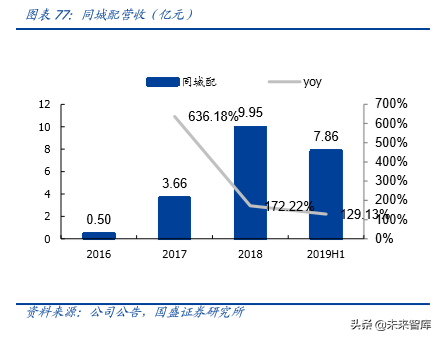

在个人急件领域,在全国主要城市提供最快 30 分钟、平均一小时送达、专人即拿即送的配送服务。全国范围内已有专职配送人员 15000+人,兼职月活 10000+人次,为客户提供专业安全、值得信赖的优质服务。公司同城业务发展迅速,2018 年实现营业收入9.95 亿元,同比增长 172.22%,2019 年上半年实现营业收入 7.86 亿元,同比增长129.13%。

顺丰在试点融合大网同城件,打造同城快递新模式,提高传统同城件的时效, 7 公里内短距离件系统判断符合的引流至同城系统,7-15 公里长距离网点入仓后系统识别达到一定单量或时段统一推送,初步在 31 个城市试点,大大提高传统同城快递时效,平均配送时长仅需 2 小时。

4.5 国际:轻资产布局,输出解决方案

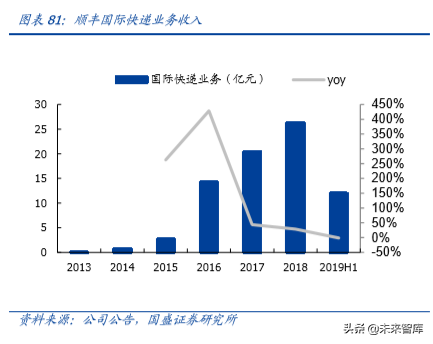

2018 年国际及港澳台快递业务量达到 11.06 亿件,同比增长 34.02%;实现业务收入585.7 亿元,同比增长 10.43%。2019 年前 7 月,国际及港澳台业务量达到 7.5 亿件,同比增长 22.95%,实现业务收入 400.5 亿元,同比增长 19.34%。

顺丰国际业务包含国际标快、国际特惠、国际小包、国际重货、国际电商专递、海淘丰运、签收服务认证、海外仓。国际标快/国际特惠业务涉及美国、欧盟、俄罗斯、加拿大、日本、韩国、印度、巴西、墨西哥、智利等 54 个国家;国际小包业务覆盖全球 225 个国家及地区。

顺丰在海外品牌影响力不断提升,越来越多的国际企业选择在顺丰的助力下进入中国市场。2018 年 9 月,顺丰成为 Tophatter 美国闪拍平台跨境电商出口物流供应商,服务该平台 30%卖家,双方联手举办顺丰国际学堂专场,为合肥、长沙、广州等跨境卖家提供交流平台,日均票数涨幅高达 200%。2019年 4月顺丰成为网易考拉认证物流服务商,为考拉用户提供美国、韩国、新加坡跨境进口物流解决方案,其中美国流向覆盖该平台20%以上客户。

顺丰国际布局会倾向轻资产方式,在缅甸、越南、印尼参股设立了合资公司,以输出物流科技技术为主,将沉淀多年的经营和技术输出给合作伙伴。此外,随着供应链布局转移,现在更多大客户对跨境供应链解决方案有更迫切需求,因此公司正在和大客户深度合作,提供跨境物流一体化解决方案。

4.6 供应链:并购敦豪中国供应链,占据领先地位

2018 年 10 月,顺丰与德国邮政敦豪集团达成战略合作,顺丰控股将整合 DPDHL 在中国大陆、香港和澳门地区的供应链业务。根据《供应链战略合作协议》安排,设立顺丰敦豪供应链公司,将以顺丰寄 DHL 联合品牌展开经营,DPDHL 将继续向顺丰敦豪供应链提供与供应链业务相关的支持和服务,并应顺丰敦豪供应链要求提供额外支持和服务,包括 IT 系统、员工培训和最优实践共享等。通过本次交易,顺丰将整合高质量的供应链物流资产,降低探索学习成本,在短时间内获得重要的战略能力,使公司在行业竞争中快速占据领先地位。

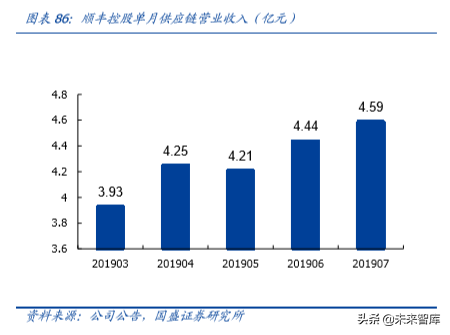

公司并购的 DHL 供应链中国及新夏晖,将进一步为公司带来协同效应,在并购后新客户拓展方面都得到明显增长。顺丰DHL业务收入自 2019年 3月起纳入顺丰控股合并范围,2019 年上半年公司供应链业务实现营业收入 18.43 亿元,对比 2018 年 UPS 供应链及货运业务营收 138.26 亿美元仍有很大提升空间。

五、科技赋能,降本增效成果显现

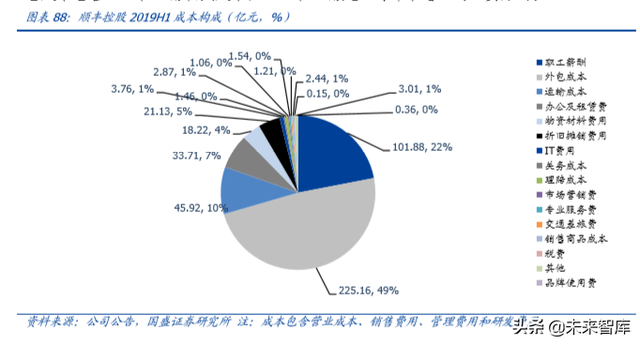

顺丰控股成本构成中外包成本、职工薪酬、运输成本占据前三,占总成本比重 80%,外包成本包含人工和运输相关成本,人工和运输是公司降本增效的主要方向。

加大科技投入,助力降本创收。2019 上半年顺丰控股研发投入 12.1 亿元,同比增长56.31%,2018 年研发人员 5139 人,研发人员数量占比 3.80%。截至 2018 年底,顺丰控股已获得专利 1645 项,软件著作权 649 个。在整个收派链条中,都体现了顺丰强大的科技实力。比如通过系列智能设备的投入,顺丰可以采集整个物流链条海量端到端数据,并利用大数据和云计算技术,为智慧决策、网络规划、人工智能等打下基础,成本管控有成效。

公司在运输、中转、包装、仓储等环节进行成本管控:

(1)运输环节:1)打造车货匹配平台顺陆产品实现运输价格透明化。顺陆产品实现运力订单管理线上化、交易定价智能化、调度匹配精细化、任务执行可视化、运营支撑一体化、结算管理系统化等,实现运力采购过程和定价更透明,有效降低单价成本。2)大数据优化路由设计,提升运输装载率。顺丰通过大数据分析,线路优化减少干线数量,18 年干支线 9.7 万条到 2019H1 干支线 9 万条。目前干线的装载率 70%,预计还会有一定提升空间,达到一定临界点之后可能就会考虑换大车,件量越多单位成本还会更低。未来量如果足够多可以考虑直发,节约中转成本。公司后续会对不同产品资源进行有效整合,进一步融合经济件和快运的干线,提高大型货车占比,进一步降低运力成本。

(2)中转环节:顺丰控股针对不同业务场景下的分拣需求,研发了多种低成本、高可靠性、高度定制化和模块化的自动化分拣系统,实现从硬件设计、结构设计到控制算法及系统软件的完全自主研发,并已批量在中转场部署。其中,针对场地小件分拣推出了直线/环形交叉带分拣系统,实现了处理能力从 10000 件/小时至 18000 件/小时,分拣流向从 40 格口至 360 格口的高自由度适配的系列产品。同时,顺丰控股不断进行模式创新,国内首个用于重货场地的高架布局式自动化分拣项目投入运营,通过实现重货全流程无人化分拣处理,降低操作人员的劳动强度和人力成本 并填补了国内重货分拣领域自动化技术应用的空白。

(3)包装环节:1)顺丰包装实验室在技术上持续突破,已申请包装相关专利 260 余项,参与修订国标、行标、企标等数十项,达成明显的包材成本节省。2)可循环利用的丰BOX 也已在全国 96 个城市进行应用,有效实现节能减排。2019 年 1-6 月投入 55 万个丰 BOX,循环次数 630 万次,节省碳排放 2800 吨。3)已针对传统、冷链、医药、重货、特种物流、同城餐饮等行业研发百余套包装解决方案,实现樱桃、荔枝、杨梅、水蜜桃等多种生鲜标准化包装产品的落地。

(4)仓储环节:顺丰为某科技大客户度身定做的全球最大手机类单体现代化物流中心,包括 2B 和 2C 仓,顺丰拥有全部设计方案知识产权,高密度存储设备,存储效率提升 5倍,整个自动化仓库的落地体现了顺丰在仓储方面建设和运营能力取得阶段性成果。

公司在上述运输、中转、包装、仓储等环节进行成本管控,2019H1 运力成本占收入比下降1.98个百分点,降本增效成果显现,毛利率持续提升由18Q4的16.69%提升至19Q2的 21.5%。

六、盈利预测与估值分析

6.1 分业务盈利预测

我们预测公司 2019-2021 年快递业务量为 45.65 亿件、53.64 亿件、62.76 亿件,同比增长 18%、17.5%、17%,票均收入为 22.94 元、22.67 元、22.02 元。

我们预测公司 2019-2021 年营业收入分别为 1109.72 亿元、1292.67 亿元、1473.64 亿元,同比增长 22.02%、16.49%、14%。

我们预测公司 2019-2021 年营业成本为 888.75 亿元、1034.13 亿元、1178.03 亿元,毛利率分别为 19.91%、20%、20.06%。

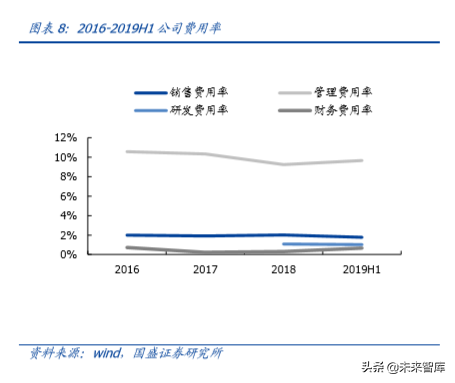

我们预测公司税金附加费率保持稳定维持在 0.24%,随着成本控制举措实施,公司销售费用率有所下降,管理费用率有所下降,研发投入加大,研发费用率提升,资本开支加大,财务费用率有所增长。

6.2 估值分析

我们对比 A 股可比快递公司圆通速递、韵达股份、申通快递,由于可比公司基本专注于快递主业,新业务占比较少,且所处竞争格局不一样,我们认为顺丰为综合物流龙头,所处时效件竞争格局较好,给予一定估值溢价,我们给予公司 2020 年目标价 46.8 元,对应 30 倍 PE,首次覆盖给予"买入"评级。

(报告来源:国盛证券)

获取报告请登陆未来智库www.vzkoo.com。

立即登录请点击:「链接」

评论