辅助生殖产业报告:探寻742万需求方,5720亿市场虚位以待【动脉网联合微医贝联发布】

生育孩子,是每对夫妇最真切的期待。未采用任何避孕措施一年以上,仍然没有怀孕的夫妇,一般可归类于不孕不育患者,有接受治疗的必要。生育是一个如此复杂的问题,伴随着辅助生殖技术而来的也并不全是快乐和温情。每一种新技术的出现必然会带来一系列与之相关的伦理、法律、社会与资源分配的思考。

纵观医疗产业,辅助生殖行业是一个市场化程度与成熟度相对较低的医疗垂直细分行业,覆盖了治疗服务、耗材、生物医药及检查等多个子领域。在辅助生殖的行业链条中,“供应”与“需求”有着密不可分的关系。

在不孕不育率高居不下及“二胎”政策的大背景下,中国辅助生殖行业真正的“供求关系”如何?如何精准进行不孕不育症的治疗?整个辅助生殖行业的现状如何?中国到底有多少不孕不育治疗的“真正”需求?辅助生殖行业“真正”的市场潜力是多少?未来,辅助生殖行业该如何前进?

微医贝联辅助生殖研究院与动脉网蛋壳研究院共同发布《2018年辅助生殖行业研究报告》,通过全方位的系统性研究,洞察辅助生殖服务行业发展进程,解构行业生态链条,从数据出发解读辅助生殖医疗机构的现状,结合跨境辅助生殖行业扫描,给出未来发展的判断和建议,助力辅助生殖行业的下一步发展。

本文主要收集多份相关行业研报、专家论文及国内外权威机构数据,通过整理及清洗,进行辅助生殖行业的分析研究。

整个研究覆盖:行业洞察、技术解读、解构产业链条、市场分析、跨境辅助生殖领域解析及行业未来趋势判断等六大维度,涉及包含居民健康、道德、政策、消费潜力、技术、治疗流程、产业链、市场规模在内的等超过十五个二级项。

第1章 洞察 潜力无限的辅助生殖行业

一、发病率12.5%~15%:寻找“真实”的需求方

世界卫生组织预测不孕不育症将被列入21世纪人类三大疾病之一,仅次于肿瘤和心脑血管疾病。在我国,由于自然环境恶化、工作压力增加、女性生育年龄推迟等因素影响,不孕不育症发病率逐年提高。

根据平安证券研究所的数据,全国不孕症的发生率大约在12.5%-15%左右,即100名适龄生育女性中就有约12-15名女性有不孕症,其中约20%只能通过人工辅助生殖进行治疗。

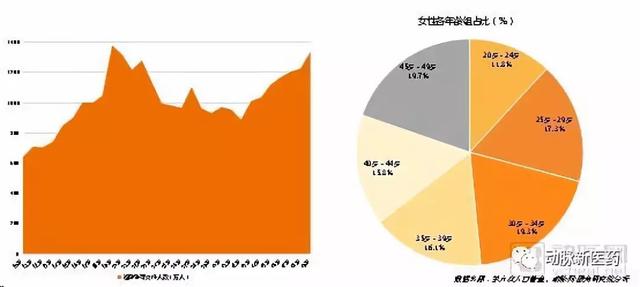

按照第六次人口普查的数据,我们预测:剔除掉15岁~20岁未到法定结婚年纪的女性(人数3228万),截至2019年底,中国21岁~49岁适龄生育的女性人数约为3.08亿人。同时,女性各年龄组中,45岁~49岁的女性占比最大,占19.7%;非最佳生育年龄女性(35岁以上)占比50.6%。

随年龄增长,高龄女性虽然保持正常的月经周期,但生育力开始逐渐下降,主要原因是卵巢功能降低、子宫内膜容受性下降、卵泡衰退、端粒变短及端粒活性下降等诸多因素,其主要的生理表现为妊娠率、活产率降低,流产率升高。

1.按照发病率进行计算,预计2019年底,中国有大约有3850万~4620万适龄生育女性,患有不同程度的不孕症;

2.假定所有生育年龄女性皆有生育需求的(包含已经进行治疗的患者在内),按20%计算,约有770万~924万适龄生育女性需要辅助生殖进行治疗,对辅助生殖治疗有刚性需求;

3.从适龄生育女性各年龄组人口比例来看,中国老龄化趋势导致的非最佳生育年龄女性人口比重50.6%,未来,高龄产妇比例将会快速增长。高龄产妇比重上升意味着有远超20%的人需要辅助生殖进行治疗, 即实际有辅助生殖治疗需求的人数远大于770万~924万。

二、不孕不育的患者自画像:女性子宫内膜薄弱引起的不孕患者最多

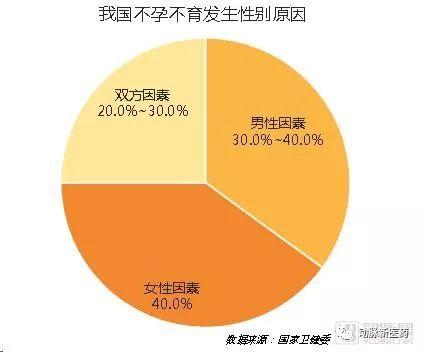

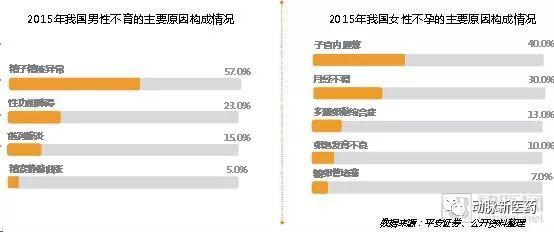

不孕不育因素可能在女方、男方或男女双方,国家卫健委的资料显示,由于性别因素造成的不孕不育,男性因素占30%~40%,女性因素占40.0%,双方因素占20.0%~30.0%。

进一步对不孕不育的原因进行解构, 男性患者不育的病因主要为:精子精液异常、性功能障碍、前列腺炎及精索静脉曲张,其中精子异常为最主要病因,占比为57%,男性精子质量不容乐观;

而女性患者不育的病因主要为:子宫内膜薄、月经不调、多囊卵巢综合症、卵泡发育不良及输卵管堵塞等五大病因,其中子宫内膜薄弱引起的不孕患者最多,占40.0%,而月经不调因素造成的不孕人数其次,占比为30.0%。

三、行业风口已显:政策带动下的新消费医疗选择

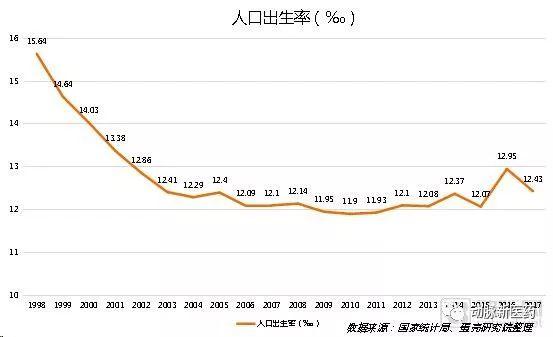

国家统计局数据显示,我国新出生人口出现长期下降的趋势。在2013年正式实施“二孩”政策之前,新出生人口数量由1998年的1951万下降到了2013年的1644万,而出生率则由15.64‰下降到了12.07‰。

1.“一孩”出生率持续下跌,“二孩及以上”贡献度最大

更进一步拆解该数据,二孩政策实施以来,一孩的出生率依旧呈现下降趋势,由22.96‰下降到16.43‰;而二孩及以上出生率的增长对于总人口出生率增长的贡献度最大,其出生率由12.70‰增长到14.51‰。

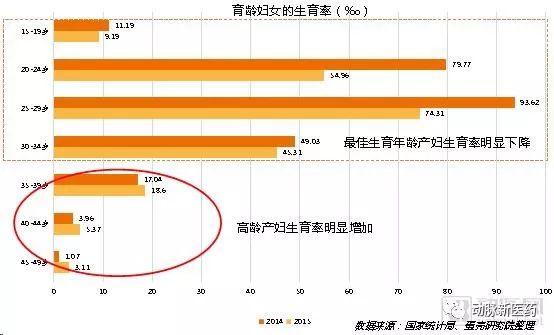

我们对“二孩”政策正式实施后2014年到2015年的数据进行了统计及清理,孕龄妇女的现状呈现出:最佳生育年龄产妇生育率下降及高龄产妇大幅增长的现象。

2.晚婚晚育的年龄大幅提升,严重影响生育力

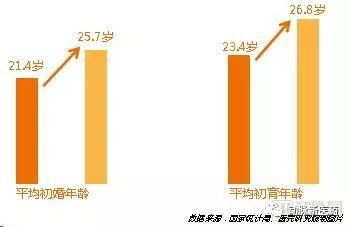

国家统计局的最新数据显示,从1990年至2017年,我国育龄妇女平均初婚年龄推迟4岁多,从21.4岁提高到25.7岁,并有继续走高趋势;平均初育年龄也从23.4岁提高到26.8岁。

孕龄妇女生育率数据显示,15岁~34岁的适龄产妇的生育率下降明显, 其中25岁到29岁的产妇生育率降幅最为明显, 由79.77‰下降到54.96‰,下降幅度达到了24.81‰。

3.辅助生殖是高龄产妇的最后选择

二胎政策的出台,使得较多家庭,特别是事业稳定,收入较高的 70后、80 后燃起了再次生育的意愿。但是,由于生理机能的因素,35岁以后妇女,随着年龄的增加,生育力逐渐下降是无法改变的事实,而辅助生殖技术则是这部分家庭的最终选择。

孕龄妇女生育率数据显示,35岁~49岁的高龄妇女生育率有了明显的提升,其中45岁~49岁的妇女生育率增长近300%。

1、“二孩”政策完全开放,理论上是带来人口增长及出生率增长,但是实际上,政策正式实施的前三年,政策红利得到有效释放,人口及出生率得到一定程度的上升;但在2017年后,人口及出生率再次大幅下降,“二孩”政策的红利效果未达到预期,而2018年出生人口更是下降到了1523万人,出生率仅为10.94%;

2、新出生人口及出生率的长期下降是我国正面临的问题,有问题才有机遇,而辅助生殖治疗正是解决这种问题的最佳途径之一;

3、初婚及初育年龄的推迟,导致错过最佳生育年龄女性在人口老龄化的基础上,进一步扩大,潜在不孕不育风险扩大,这是“一孩”出生率下降的主要因素之一;

4、“二孩”政策真正意义上刺激的是“二孩以上”出生率增长,由于初婚及初育年龄推迟,导致女性再次生育年龄推迟,高龄产妇增长;

5、在初婚及初育年龄推迟及“二孩”政策的共同作用下,孕龄妇女呈现出最佳生育年龄产妇生育率下降及高龄产妇大幅增长的现象,行业风口已显,等待迎风起航。

四、国际形势:全球辅助生殖市场等待新一轮爆发

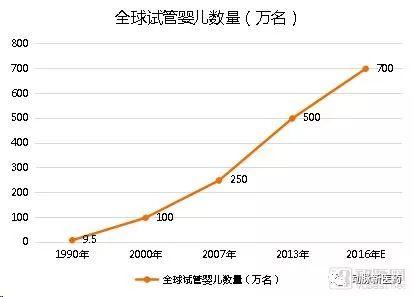

国际辅助生育技术监控委员会的研究显示,从1990年到2013年,全球试管婴儿的数量由大约9.5万名增长到了超过600万名,整体增长超过6400%,年复合增长率达19.8%。

尽管从2013年开始,由于市场饱和度等因素,增速将降低至11.9%,按照该报告的预计,到2016年底,全球试管婴儿数量依然能达到700万人。

弗若斯特沙利文分析指出,从2013年到2017年,中国辅助生殖治疗完成周期数由32万例增长到了69.3万例, 整体增长超过216%,年复合增长率达16.7%。

而Reproductive Biology and Endocrinology对全球的辅助生殖患者数据进行了统计。数据显示,大部分国家的辅助生殖患者位于35岁以下及35岁~39岁两个阶段,国家不同,该占比略有不同。

而中国的患者年龄主要集中在35岁以下,其占比高于其它国家,达到了53.0%;35~39岁的患者占比也达到28.0%;42岁以上患者占比最少,为5.0%。

研究表明,仅以2015年的情况而言,中国35岁以下的不孕不育患者明显多于其他发达国家,而其他年龄段的患者则少于其他发达国家。

1.2013年后,中国的辅助生殖行业出现高于整个医疗行业平均增长水平的高速增长,意味着辅助生殖行业向着较高市场化程度与成熟度的医疗垂直细分行业快速衍变中;

2、基于周期数据及试管婴儿数据,2013年以后,中国辅助生殖行业进入一个快速市场化的新阶段,发展速度超过了全球平均水平;

3.中国辅助生殖行业的快速发展主要归功于市场需求的快速增加、辅助生殖技术逾趋成熟、国家相关监管制度逐步完善及相关行业投资的大幅增长;

4.从消费的角度看,2015年以前,35岁以下不孕不育患者占53%及35岁以上患者占约47%。这组数据与目前中国最佳生育年龄女性(35岁以下)占49.4%及非最佳生育年龄女性(35岁以上)占比50.6%的人口结构现状相比,35岁以上消费者的开发程度略显不足,但是整体较为匹配,就目前的市场来说,消费者开发结构较为健康;

5.本报告前面的分析指出孕龄妇女呈现出最佳生育年龄产妇生育率下降及高龄产妇大幅增长的现象。由于该现象,目前的消费结构需要重构,未来患者的开发应当更加侧重于高龄产妇市场。

第2章 发展 辅助生殖技术发展简史

一、不孕不育的三大治疗路径:辅助生殖成为首选

按照不孕不育的治疗路径来划分,目前的主要方法有三种:常规药物治疗、手术治疗及辅助生殖技术治疗。

药物治疗适用于患病情况较为轻微,男女双方都没有发现器质性异常的夫妇,主要采取促排卵药物治疗和中药调理。手术治疗适用于男女单方或男女双方出现器质性异常,如男方精索静脉曲张,或者女方宫腔粘连等。

对于药物/手术治疗均无法解决的不孕不育问题,辅助生殖技术治疗可以说是治疗不孕不育的最终手段。国家卫健委的资料和辅助生殖权威杂志《Reproductive Biology and Endocrinology》均指出,有超过20%的夫妻,必须借助辅助生殖技术才能解决生育问题。

同时,相对于其他两类治疗途径,辅助生殖技术治疗的整体妊娠率在40%~60%左右,远高于其他的治疗手段,而目前中国顶尖辅助生殖医院的妊娠率超过60%(2017年中信湘雅医院的平均妊娠率达62.4%)。

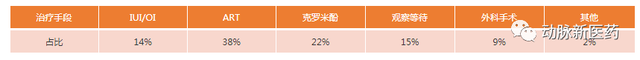

同时,该杂志同时对采用不同辅助生殖治疗手段的生殖专家比例进行了统计。统计结果显示,在中国,医生采取IUI/OI及ART等辅助生殖手段进行治疗的比例已经达到52%,其中采取IUI/OI的比例为14%,采取ART进行治疗的比例为38%。所以,目前辅助生殖已经真正意义上成为中国治疗不孕不育的主要手段。

二、辅助生殖技术图谱

辅助生殖是人类辅助生殖技术(ART)的简称,指采用医疗辅助手段使不孕不育夫妇妊娠的技术。根据其技术的先进程度主要分为:人工授精(AI)、卵子/配子移植技术、体外受精-胚胎移植(IVF-ET)及其他衍生技术。当然,也有一些处于试验阶段的新技术手段,如全基因组筛查试管婴儿、“干细胞婴儿”等。

第3章 解构 辅助生殖行业产业链

随着中国不孕不育现象的日益突出,辅助生殖行业已经成为中国医疗行业潜在增速最快的细分领域之一。

经过多年的发展,整个辅助生殖行业建立了明确的分工,形成了以“医疗器械/医药供应+互联网辅助生殖医疗平台+终端服务”为体系的产业链。

其中,上游主要覆盖:医疗器械、检验试剂及生物医药;中游主要指两类企业:提供泛健康经期管理及垂直不孕不育服务的”互联网+”辅助生殖的企业;下游则为:国内/海外辅助生殖医疗机构及提供衍生服务机构。

第4章 解读 中国辅助生殖市场

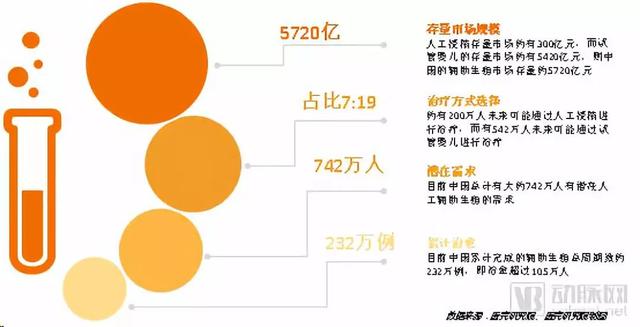

一、742万潜在需求,5720亿存量市场,262亿终端市场,87.3%未开发市场

随着环境、工作压力、饮食等多重因素的影响,不孕不育的患者将会持续上升,辅助生殖行业的终端市场增长空间将会快速扩大。市场中对于辅助生殖行业的市场空间分析有很多,逻辑也各有不同。

经过多方数据的清洗及研究,最大程度剔除掉可能对市场解读造成误差的多个因素,我们从四个维度去为所有人呈现出一个与众不同的行业蓝图,我们将会告诉所有人:辅助生殖行业“真正的患者“及”真正的市场”究竟在哪里。

1.需求在这:742万“真实的”需求方

我们的研究显示,截止2019年底,中国20岁~49岁的适龄生育妇女中,累计有约770万~924万妇女(即20%)必须要辅助生殖进行治疗才能进行生育(取平均值847万患者进行计算)。

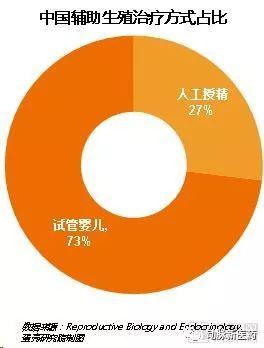

同时按照《Reproductive Biology and Endocrinology》的研究,目前中国专家采取人工授精与试管婴儿手段进行治疗的比例分别为27%及73%(7:19)。

截至2017年,中国累计完成的辅助生殖总周期数约232万例,即已经治愈约105万人。包括必须要辅助生殖进行治疗的人847万人及剔除掉已经治愈的105万人在内,目前中国总计有大约742万人有潜在人工辅助生殖的需求。

1.截至2017年,中国累计完成的辅助生殖总周期数约232万例,其中进行了62.5万例人工授精及169.5万例试管婴儿。按照人工授精平均治疗3个周期及试管婴儿平均治疗2个周期,目前累计治愈约105万人;

2.有潜在人工辅助生殖的需求的742万人中,约有200万人未来可能通过人工授精进行治疗,而有542万人未来可能通过试管婴儿进行治疗。

2.存量在这:5720亿“真正”的存量市场

我们通过专家深访得出:试管婴儿平均需要2个周期,每个周期的治疗费用大概是4万元~6万元;人工授精平均需要3个周期,每个周期治疗费用大约是5000元。

1.按照平均值来计算,以治愈为标准,人工授精方案每个周期花费5000元,总费用为1.5万元;试管婴儿方案每个周期花费5万元(平均值),总费用10万元;

2.从2017年开始,有200万人未来可能通过人工授精进行治疗,中国的人工授精存量市场约有300亿元;

3.从2017年开始,有542万人未来可能通过试管婴儿进行治疗,中国的试管婴儿的存量市场约有5420亿元,

4.以2017年作为结算点,以终端市场为基准,中国的辅助生殖市场存量约5720亿元;

5.但是,鉴于初婚及初育年龄推迟及“二孩”政策的共同作用下,未来高龄产妇将大幅增长。高龄产妇意味着,必须通过人工辅助生殖才能怀孕的夫妻数量大幅增长,远超20%;在治疗方案的选择中,试管婴儿的选择偏好将大幅上升,即采取试管婴儿进行治疗的比例大于19:7;同时高龄产妇妊娠率大幅低于适龄产妇,妊娠率大幅降低将导致试管婴儿及人工授精的治疗周期数大幅上升。所以,事实上,中国辅助生殖市场存量应大幅高于5720亿元。

3.增长在这:同比增长15.5%, 262.4亿终端市场规模

同时按照弗若斯特沙利文分析的数据,2017年辅助生殖周期总数为60万例,预计2018年,辅助生殖行业总计将完成约69.3万周期,同比增长15.5%。

按照采取人工授精与试管婴儿比例7:19,2018年预计将进行18.7万周期的人工授精及50.6万周期试管婴儿。2018年,整体辅助生殖行业的终端市场规模约为262.4亿元。

1.其中人工授精约18.7万周期(单周期费用约0.5万元),2018年辅助生殖行业人工授精市场规模约9.4亿元;

2.而试管婴儿50.6万周期(单周期平均费用5万元),试管婴儿的终端市场规模约253亿;

3.在整个辅助生殖行业的终端市场中,试管婴儿产业的价值占整体规模96.4%。未来,试管婴儿是推动整个行业扩大的核心业务。

4.理论市场规模2074.5亿,87.3%的市场“静待”开发

从患病率的角度出发,我们进一步解构2018年的辅助生殖行业规模。国家统计局最新数据显示,2018年出生人口1523万人,出生率10.94%,出生人口及出生率进一步下降。

按照不孕不育症的发病率约12.5%~15%来进行计算,总计应当有1792万人出生,但由于不孕不育症的因素,有大约269万婴儿无法出生, 即2018年有约269万对有生育意愿的夫妻,因不孕不育症无法生育,有潜在的辅助生殖治疗需求。

按照平均的治疗周期数及花费,理论上,辅助生殖行业的终端市场规模约应为2074.5亿元,有87.3%的潜在市场未被开发。

1.按照采取人工授精与试管婴儿比例7:19,269万对夫妻中,有约72.4万人可能会进行人工授精治疗,有196.6万人可能进行试管婴儿治疗;

2.按照平均的治疗周期数及花费,理论上,人工授精市场的市场规模为217万周期,约合108.5亿元;试管婴儿的市场规模为393万周期,约合1966亿元;理论上,2018年辅助生殖行业的终端市场规模约应为2074.5亿元;

3.按照我们对2018年市场规模合计262.4亿元的预测,目前的市场开发程度为12.7%。

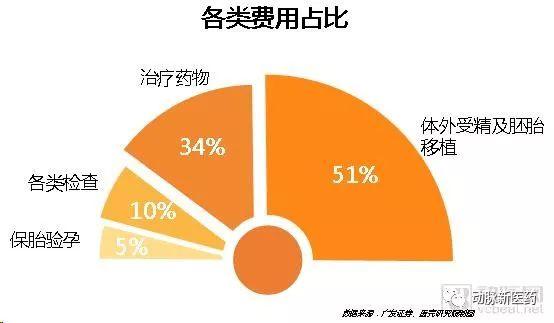

5.全产业链利益格局

同时,在整个辅助生殖的产业链中,试管婴儿的市场占目前市场规模分配价值最高的领域分别为上游领域中的辅助生殖药物及下游的辅助生殖医疗机构服务领域。行业调研数据显示,治疗费用主要包括体外受精及胚胎移植(51%)、治疗药物(34%)、各类检查(10%)、保胎验孕(5%)这四部分。

二、国内辅助生殖医疗机构现状洞察

1.451家辅助生殖医疗机构动态扫描

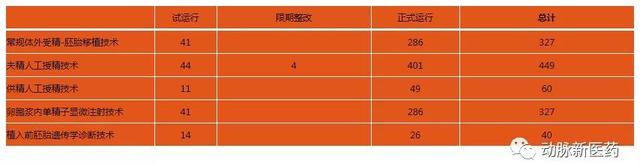

经批准开展人类辅助生殖技术的医疗机构共有451家,除公立医院建设的生殖中心外,民营医院附属或者民营资本注入的生殖中心有 41 家,仅占9.1%。按照各个医疗机构的准入技术情况,我们对所有的数据进行了清洗及梳理:

1.目前能提供常规体外受精-胚胎移植技术进行不孕不育治疗的医疗机构总计327家,其中286家的常规体外受精-胚胎移植技术处于正式运行状况,其余41家是试运行状况;

2.提供夫精人工授精技术进行治疗的医疗机构总计449家,其中正式运行的401家,44家处于试运行状况,还有4家处于限期整改状况;

3.提供供精人工授精技术进行治疗的医疗机构总计60家,其中正式运行的49家,其余11家处于试运行状况;

4.提供卵胞浆内单精子显微注射技术进行治疗的医疗机构总计327家,其中该技术正式运行的有286家,其余41家处于试运行状态;

5.而提供植入前胚胎遗传学诊断技术的医疗机构总计只有40家, 其中26家处于正式运行状况,14家处于试运行状况。

1.绝大多数医院能提供人工授精的治疗服务,而在人工授精的治疗方案中,99.6%的医疗机构都能提供夫精人工授精技术,但仅有13.3%的医疗机构可以提供供精人工授精技术;

2.72.5%的医疗机构都能提供第一代(常规体外受精-胚胎移植技术)及第二代(卵胞浆内单精子显微注射技术)试管婴儿进行治疗,但是仅有8.9%的医疗机构能提供基于第三代(植入前胚胎遗传学诊断技术)试管婴儿治疗服务,所以基于第三代试管婴儿技术的治疗服务市场开发空间极大。

2.23家人类精子库名录

截至2016年12月31日,经批准设置人类精子库的医疗机构共有23家。![]()

在完整的报告《2018年辅助生殖行业研究报告 》中,我们会继续为大家解读中国辅助生殖行业现状及辅助生殖医疗机构的 “ 三大核心竞争要素 ” 。

在第5章,将会扫描海外辅助生殖行业概况,重点解读跨境辅助生殖医疗服务的“崛起”及跨境辅助生殖企业商业模式盘点。

在第6章,将会对中国辅助生殖行业的未来发展做出“六个核心判断”

更多内容请见:《2018年辅助生殖行业研究报告 》

以下是报告完整目录,全文共六章,总计36000余字。欲阅读剩下章节,请扫码成为动脉网会员后下载完整版报告进行阅读,或在动脉网报告栏目中单独购买报告。

如果您已经是会员,可打开小程序“动脉网知识库”——选择菜单栏底部的“发现”——点击“报告”,即可阅读您所需要的报告~

目录 CONTENT

第1章 洞察 潜力无限的辅助生殖行业

一、发病率12.5%~15%:寻找“真实”的需求方

二、不孕不育患者自画像:女性子宫内膜薄弱引起的不孕患者最多

三、行业风口显现:政策带动下的新消费医疗选择

1.“一孩”出生率持续下跌,“二孩及以上”贡献度最大

2.晚婚晚育的年龄大幅提升,严重影响生育力

3.辅助生殖是高龄产妇的最后选择

四、支付意愿和支付能力的同步上升,辅助生殖不再遥不可及

五、国际形势:全球辅助生殖市场等待新一轮爆发

六、行业之殇:乱象丛生的灰色产业链

1.卵子黑市,“掠夺式”取卵危害巨大

2.非法代孕,金钱与血脉的选择

3.促排卵药物滥用,使用需谨慎

第2章 发展 辅助生殖技术发展简史

一、不孕不育的三大治疗路径:辅助生殖成为首选

二、辅助生殖技术图谱

1.人工授精

2.配子移植

3.体外受精- 胚胎移植(IVF-ET )

三、辅助生殖全流程解读:痛并快乐着

第3章 解构 辅助生殖行业产业链

一、上游产业链:医疗器械、检验试剂及生物医药

1.医疗器械

2.检验试剂

3.生物医药

二、中游产业链:“ 互联网+ ”辅助生殖

三、下游产业链:辅助生殖医疗机构及衍生服务供应商

第4章 解读 中国辅助生殖市场

一、742万潜在需求,5720亿存量市场,262亿终端市场,87.3%未开发市场

1.需求在这:742万“真实的”需求方

2.存量在这:5720亿“真正”的存量市场

3.增长在这:同比增长15.5%, 262.4亿终端市场规模

4.潜力在这:理论市场2074.5亿,87.3%的市场静待“花开”

5.全产业链利益格局

二、从严监管 构建行业秩序

1.不可忽视的伦理与道德

2.政策与法律监管下的市场规范化进程

三、国内辅助生殖医疗机构现状洞察

1.451家辅助生殖医疗机构动态扫描

2.23家人类精子库名录

3.中国辅助生殖权威专家

4.全国试管婴儿医院排行榜

四、辅助生殖医疗机构的 “ 三大核心竞争要素 ”

1.试管婴儿牌照:高含金量=高行业进入门槛

2.试管婴儿技术水平:高技术=高妊娠率=高价值

3.市场开发潜力:低开发程度=高开发潜力

第5章 扫描 海外辅助生殖行业概况

一、中国的行业窘境 跨境辅助生殖医疗服务的“崛起”

1.市场开发程度与机构数量毫不匹配,开发失衡

2.伦理、道德、法律及政策的制约

3.技术发展及落地相对缓慢

二、跨境辅助生殖医疗服务 搭建生育桥梁

1.技术优势明显:“三代技术”普及

2.政策开放程度高:孕产形式多样

三、跨境辅助生殖细分领域产业链

四、跨境辅助生殖企业商业模式盘点

1.运营方式:传统模式or“互联网+”

2.产品结构:单产品or多元化

3.落地方式:跨境合作or自建医院

五、海外辅助生殖目的地图谱

六、热门区域动态扫描

1.美国

2.新加坡

3.泰国

4.俄罗斯

5.日本

6.中国香港

七、全球热门地区辅助生殖医院名录(部分)

第6章 启航 辅助生殖行业发展趋势

一、第三代辅助生殖技术真正落地应用

二、第四代辅助生殖技术启动

三、“ 互联网+ ”辅助生殖崛起,流量变现靠线下

四、未饱和城市/ 省份开发

五、高龄产妇成为新的消费驱动力

六、跨境辅助生殖医疗市场进一步打开

*封面图片来源:

https://pixabay.com/photos/baby-hand-infant-child-father-2416718/

文 | 高浩剑

微信 | HenryGaohaojian

添加时请注明:姓名-公司-职位

后台发送关键词即可获得相关好文

网站、公众号等转载请联系授权

近期推荐

★ 国产OCT设备成为进口替代排头兵,10亿资本已进场,打破外企垄断还有多远?

★ 5位大三甲医院院长都在积极建设互联网医院,他们是这样考虑与实践的

★ 中国言语康复产业梳理:一二线市场逐渐成熟,头部企业营收超2亿,增速超100%

康复专题

★ 中国言语康复产业梳理:一二线市场逐渐成熟,头部企业营收超2亿,增速超100%

★ 投资、收购和自建,华邦健康以德国康复医院为样板,打造本土的康复医院

★ 全美最佳康复医院在研究什么?中风康复项目最多,国内转化研究需“大跨步”

★ 中美标杆康复医院PK,中国标准制定、人才培养尚需完善

★ 康复产业大有可为:中美体量相差35倍,部分民营康复医院利润超15%

★ 全美榜首康复医院的152名研究人员中,生物医学工程占主导,高校人才联动是关键

★ 连续28年占据全美康复医院榜首,Shirley Ryan AbilityLab有何独特之处?

动脉新医药

★ CAR-T疗法在美国保险报销遇困,主要的难点在这里……

★ 小细胞肺癌和产后抑郁症,这两种疾病同时迎来20年首款新药

★ 全球医疗科技2018年年度盘点

★ 2018年十大畅销药品数据新鲜出炉,修美乐七连冠,Keytruda进前三

声明:动脉网所刊载内容之知识产权为动脉网及相关权利人专属所有或持有。文中出现的采访数据均由受访者提供并确认。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

戳“阅读原文”,打开更多精彩~

评论