即将上市的低硫燃料油供需框架是什么样的?

5月22日,上期能源就低硫燃料油等期货合约及相关规则公开征求意见。

5月27日,上海能源交易中心发布关于开展低硫燃料油期货仿真交易的通知,决定于上海2020年6月1日(周一)至2020年6月12日(周五)开展低硫燃料油期货仿真交易。

5月29日,证监会正式批准上海国际能源交易中心开展低硫燃料油期货交易,同时确定低硫燃料油期货为境内特定品种,引入境外交易者参与交易。低硫燃料油期货合约正式挂牌交易时间为2020年6月22日。

中国是一个世界上最大的低硫燃料油生产国,也是重要的需求国家,但是国际市场尚未形成低硫燃油定价中心。在今年上半年,还是用新加坡普氏(Platts)高硫燃料油的定价,但是考虑到2020年开始,高硫油的需求会跌到原来的四分之一左右,那么现货肯定就失去了估值的基础,低硫油价格会有很大波动。并且考虑到目前的市场格局,低硫油年需求量要2亿吨,但是现货只有1亿吨左右,这个巨大的缺口,还有变化的市场格局,使得我国企业难以应对价格波动风险,这时候上市低硫燃料油期货是迫切的,必需的。

如果我国成功启动这个新品种,那么本来我国现货市场就有很大的潜在供应能力,如果能形成中国价格,那么将提高国内燃油价格的竞争力。在这样重大的市场转变下,存在的都是机会。

那么低硫燃料油到底是什么?行业现状又是如何?影响低硫燃料油价格的因素有哪些?我们将用这篇专题报道来一一解答。

一、什么是低硫燃料油?

要解释这个问题,首先需要了解燃料油与其在船舶中的应用。

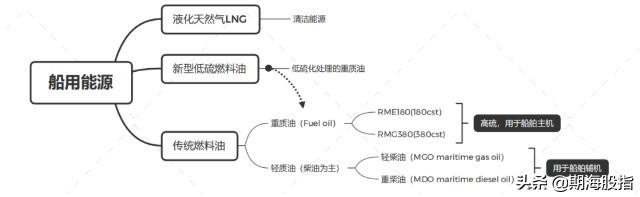

(点击图片可查看详细内容)

燃料油的性质主要取决于原油本性以及加工方式,而决定燃料油品质的主要规格指标包括粘度(Viscosity),硫含量(Sulfur Content),倾点(Pour Point)等。燃料油按其内有机物所含碳原子数目等化学性质划分,总体上可分为重质油与轻质油。

轻质油可划分为柴油、汽油、煤油等。船舶一般使用船用轻柴油(MGO maritime gas oil)和船用重柴油(MDO maritime diesel oil)两大类,都属于柴油。两者区别在于粘度不同。

重质油(fueloil),按粘度不同主要分为下述十类:RMA30、RMB30、RMD80、RME180、RMF180、RMG380、RMK380、RMH700、RMK700。目前船舶航行在排放控制区域(ECA emission control area)之外时基本都使用重质燃料油,主要使用粘度不同的RME180(180cst)、RMG380(380cst),两者属于高硫燃料。

在船舶中,上述RME180与RMG380两类高硫重油用于主机;轻质油——轻柴油MGO与重柴油MDO——主要用于辅机。MGO是轻柴油,粘度比MDO小,适用于高速柴油机使用。MDO是船用柴油,是一种粘度比重油小的权中间燃料油,适用于中速柴油机。在进出港口主机刚刚起动的时候一般用的是轻度柴油版,运行一段时间后转为重油。

再回到低硫燃料油,本质上,低硫燃料油是上述重质油的一种,只是经过一系列化学处理减少了燃料油中的硫含量。燃料油中的硫含量过高会引起金属设备腐蚀的和环境污染。根据含硫量的高低,燃料油可以划分为高硫、中硫、低硫燃料油。按含硫量的多少,燃料油一般又有低硫(LSFO low sulphur fuel oil)与高硫(HSFO high sulphur fuel oil)之分,前者含硫在1%以下,后者通常高达3.5%甚至4.5%或以上。

此外,区别于传统燃料油,清洁能源LNG也在航运能源市场崭露头角。虽然普及程度较低,但却是未来船舶动力能源发展的趋势。

LNG,液化天然气(Liquefied Natural Gas,简称LNG),主要成分是甲烷,被公认是地球上最干净的化石能源。无色、无味、无毒且无腐蚀性。LNG作为一种船用燃料正日益普及,正在成为全球航运业的绿色“助推剂”,被视为航运业迈向零碳未来的过渡燃料。目前LNG动力船的续航能力和安全性较差,港口支持LNG动力船的基础设施也不够完善,LNG动力船仍处于起步阶段。

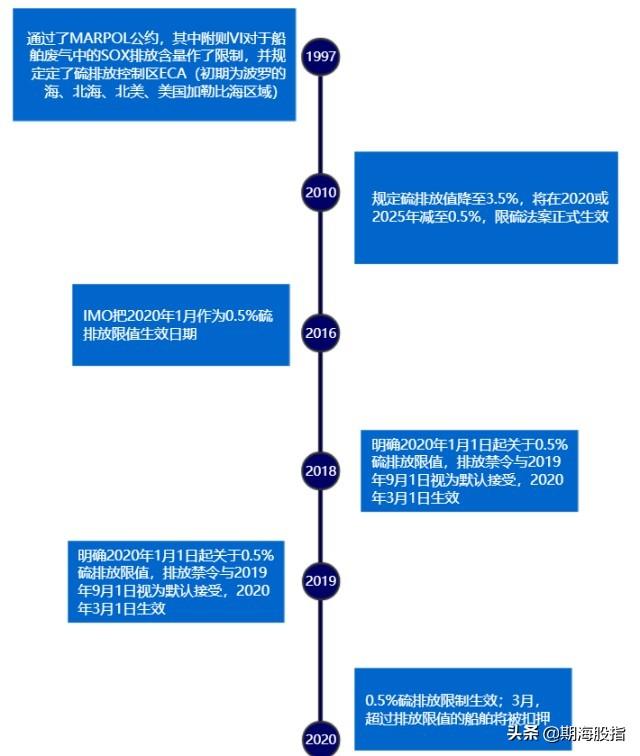

二、低硫燃料油的政策背景

为保护海洋环境,控制船舶尾气排放污染,国际海事组织(IMO,1948年建立,总部位于伦敦,主要处理海上安全环保等事务)于1997年通过了MARPOL公约,其中附则VI对于船舶废气中的SOX排放含量作了限制,并规定了硫排放控制区ECA(初期为波罗的海、北海、北美、美国加勒比海区域),ECA的硫含量限值在10年中经历了数次更新,从2010年的1.5%一直降到了2015年之后的0.1%。2016年,IMO海洋环境委员会第70次会议决定,自2020年1月1日起全球海域上航行的船舶所使用燃油硫含量不得超过0.5%,海洋环境委员会第73次会议更是规定,自2020年3月1日起禁止未安装洗涤设备的船舶携带高硫燃油。通过此规定,船用燃油低硫化标准扩展至全球范围,引发了整个航运业的巨大变革。

IMO并没有主权,因而不能主动对安全监管的对象(船公司、船舶和船员)采取强制措施,所有强制性行动均由船旗国和港口国依据其国内法规、国际公约及谅解备忘录而采取。IMO2020低硫令生效后,IMO将通过收集船旗国检查和港口国检查数据来评估公约的履行效果。根据Argus统计数据,全球前十大港口的燃料油需求量占到了总需求量的一半。考虑到前十大港口主要分布于欧美以及亚洲的新加坡、韩国釜山、中国上海等发达经济区域,这些区域的环境保护意识以及对IMO公约的执行力一直较强。此外,IMO2020限硫令是航运业的供给侧改革,通过提高环保和运营成本来淘汰低标船和管理不善航运企业,将逐步改变航运市场运力过剩和低价竞争的局面,有利于中大型航运公司的长期发展。因此,不管从政府角度还是中大型航运公司角度来看,IMO2020限硫令的执行大概率会比较顺利。

三、低硫燃料油市场现状

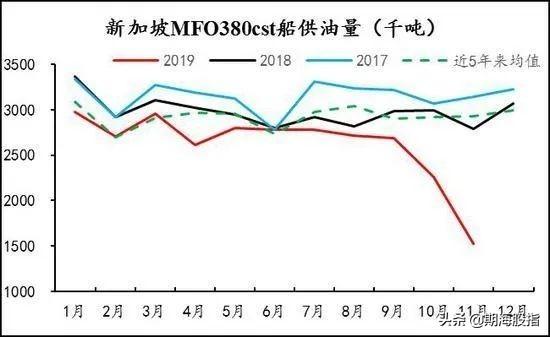

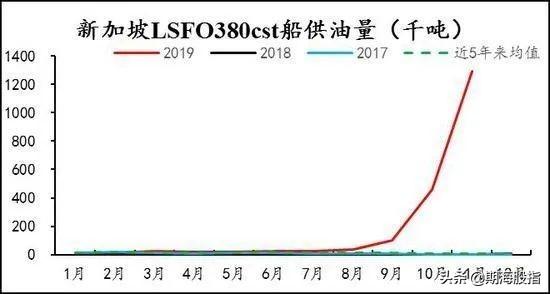

2019年11月船用油销量数据显示,高硫燃料油销售量录得152.4万吨,环比10月(225.6万吨)下滑32.4%,所占市场份额从10月的60%降至37%。反观低硫燃料油方面,低硫LSFO环比增加24.2万吨至35.2万吨,增幅218%,低硫LSFO环比增加83.4万吨至129.3万吨,增幅182%,低硫燃料油销售量迅猛增长。另一方面,MGO销量也有不错表现,但明显逊于低硫燃料油,11月环比增加8.0万吨至37.4万吨,增幅27%。除新加坡外,全球其他主要加油港也都在加速高低硫切换进程,西北欧鹿特丹港11月低硫燃料油销量占整体船用油销量的比重为51.6%,中国舟山港11月低硫燃料油销量占比37%,柴油销量占比32%,高硫燃料油销量占比降至31%,中东富查伊拉港低硫燃料油销量也有明显增长。这一系列数据反映,船燃消费结构确实在向低硫化倾斜,并且低硫燃料油和柴油在市场份额争夺中已经取得领先优势,后期随着更多的港口能够供应低硫燃料油,低硫燃料油在整个船燃消费中的占比料将进一步增加。

图1:新加坡船用油销售总量(千吨)

图2:新加坡高硫燃料油销售量(千吨)

图3:新加坡低硫燃料油销售量(千吨)

图4:新加坡低硫柴油销售量(千吨)

四、低硫燃料油的需求

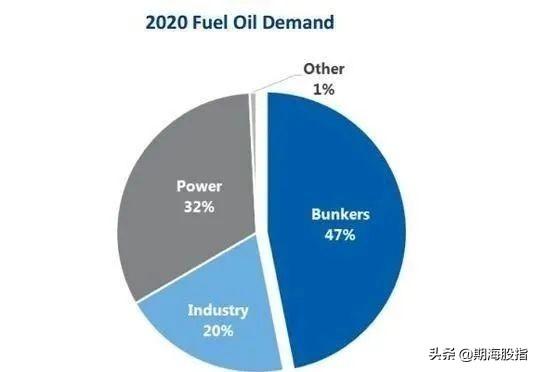

由于低硫燃料油市场整体上属于燃料油市场的一个子市场,因此两个相关市场的供需因素的密不可分。全球燃料油终端消费主要集中于船舶运输、电力和工业领域,预计2020年船用燃料油需求在燃料油总需求中的占比仍将高达47%,达3.2亿吨。而船用燃油需求方集中于亚洲、欧洲、中东及北美地区主要港口。其中亚太市场增长尤快,船用油占比超45%,已成为全球最大船用油消费市场。

图1:燃油市场需求方

正如上期所提到的,为保护海洋环境,控制船舶尾气排放污染,国际海事组织(IMO,1948年建立,总部位于伦敦,主要处理海上安全环保等事务)规定于2020年3月1日起禁止未安装洗涤设备的船舶携带高硫燃油。通过此规定,船用燃油低硫化标准扩展至全球范围。在此背景下,低硫燃料油应运而生,满足了运输市场上大量船公司的需求。

本段我们将从替代品因素、低硫燃料油使用存在的风险与问题、全球贸易环境等三方面入手,从需求从层面,分析与研究低硫燃料油的价格。

4.1替代品因素

低硫燃料油的替代品包括脱硫装置和LNG燃料油。下文将首先介绍脱硫装置与LNG燃料,再从低硫燃料油、脱硫塔以及LNG燃料三者间的优势与劣势的比较分析,解释替代品因素如何影响低硫燃料油的价格。

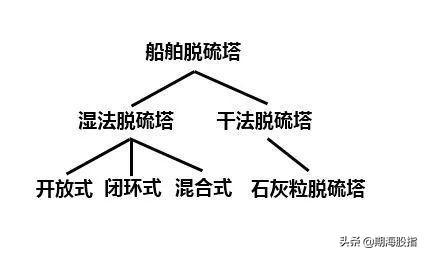

脱硫装置,也称脱硫塔。简单来说就是一种废气清洁系统,用于去除船舶主辅机废气中的硫化物。按照工作原理,船舶脱硫塔可分为干法脱硫塔和湿法脱硫塔,湿法脱硫塔又分为开放式、闭环式和混合式。

图2:船舶脱硫塔分类

图3:船舶脱硫塔类型

由于开放式脱硫塔主要利用海水的碱性来达到除硫的目的,装置相对简单,建造和维护成本较低,更受广大船东的倾爱。国际船级机构DNVGL数据显示,当前已安装的船舶脱硫塔中80%是开放式脱硫塔,其次是混合式脱硫塔,约占18%。

但是开放式脱硫塔直接将中和物排向海洋,面临环保问题,是部分港口国,特别是海洋环境相对封闭的港口国难以接受的,目前包括中国、新加坡、阿联酋、美国等在内的十多个国家均宣布在其管辖海域禁止开放式脱硫塔的使用。不过,考虑到安装开放式脱硫塔的船舶可以在禁用水域切换至合规低硫燃料,对脱硫塔市场的实际影响将较为有限。截至2019年11月底全球前十大班轮公司中,加装船舶脱硫塔数量最多的是地中海航运,约为250个,其次是150个的长荣海运,马士基航运为140个,其他班轮公司如达飞轮船的加装数量超过100个,现代商船、中远海运集团、太平船务、阳明海运和赫伯罗特均在以不同速度加装脱硫塔。

表1:全球前十大班轮公司加装脱硫塔船舶数量

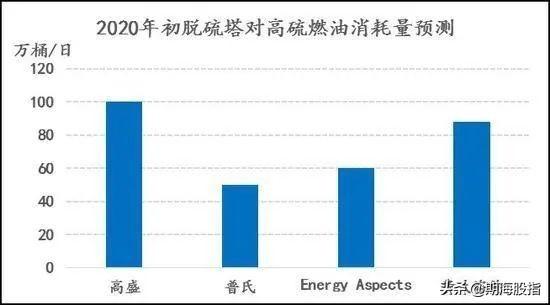

表2:2020年初脱硫塔对高硫燃料油消耗量预测

LNG燃料在上期中有过介绍,LNG,液化天然气(Liquefied Natural Gas,简称LNG),主要成分是甲烷,被公认是地球上最干净的化石能源。无色、无味、无毒且无腐蚀性。LNG 作为一种船用燃料正日益普及,正在成为全球航运业的绿色“助推剂”,被视为航运业 迈向零碳未来的过渡燃料。SEA\LNG的最新数据显示,2019年航运市场各船型使用LNG燃料的速度加快,尤其是对新建船舶。航运业对LNG燃料的兴趣增加,主要是归因于 LNG供气基础设施的发展支持了LNG燃料应用。目前,全球约有93个港口能够提供为船舶提供LNG燃料,还有54个港口正在推进LNG供气投资和运营。在2019年年初,全球仅有6艘LNG供气船正在运营,而截至2020年2月,这一数字已经增加至12艘,另外还有27艘正在建造和调试中。

船公司在低硫燃料油、脱硫塔与LNG燃料三者间的选择基于自身收益最大化原则。

首先,尽管数据为LNG燃料的快速发展提供了有力的支撑,但从短期而言,LNG动力船的续航能力和安全性较差,港口支持LNG动力船的基础设施也不够完善。LNG动力 船仍处于起步阶段,市场份额较小,并不是航运公司的首选。

其次,安装脱硫塔的成本为前期购买、安装成本及其后期维护成本。收益为后期使用高硫燃料油所节省的日常营运成本,即高低硫燃料油的价差乘以需求量得到的价格。以中大型船舶(散货船、油轮和集装箱船)为例,购买脱硫塔设备的费用在200万美元左右,改造费用因船型不同大约在180-250万美元间,因此总费用约为400-500万美元。收益方面,从新加坡高低硫价差走势来看,2019年10月以来该 价差基本在150-350美元/吨区间波动。为此,我们分别计算了高低硫价差在200美元/吨和300美元/吨的两种情况下安装船舶脱硫塔的成本回收期。当高低硫价差为200美元/吨时,油轮方面,安装了脱硫塔的VLCC能够在一年内回本,苏伊士型油轮需要1.4年,阿芙拉型油轮则相对长一些,大约为2年。散货船方面,好望角型散货船需要1.6年回本,卡尔萨姆型散货船和超灵便型散货船则分别需要3.2年和3.8年。如果高低硫 价差为300美元/吨,安装了脱硫塔的超大型油轮(VLCC)、苏伊士型油轮和阿芙拉型 油轮都能在13个月之内回本。散货船方面,好望角型散货船需要1年回本,而卡萨姆型散货船和超灵便型散货船需要2年左右的时间。

表3:替代品因素的优势与劣势分析

应对措施优势劣势低硫船用燃料油不用新建或改装,前期投入低日常运营成本高船舶脱硫塔可继续使用高硫燃油HSFO日常运营成本较低初期设备投入较高,无法降低其他污染排放LNG动力船舶完全满足硫氧化物和氮氧化物的排放要求前期投入高、现有加注网络不健全、续航能力和安全性不足

综上所述,LNG由于尚处起步阶段,并非主流选择,所以对低硫燃料油市场的影响能力较小。关键问题是,有多少低硫燃料油的需求将会被高硫燃料油加脱硫塔的组合所替代?我们认为,这个核心问题的背后驱动因素在于高硫燃料油与低硫燃料油间的价差。如果高低硫燃料油价差趋于扩大,炼厂生产低硫燃料油的积极性会提高,导致供给增加;船东安装船舶脱硫塔的意愿会增强,导致对低硫燃料油的需求下降。最终导致低硫燃料油的价格下跌。即价差驱动供需格局改变,供需格局改变后又对价差形成负反馈。因此,未来船燃需求结构在向低硫将在高硫燃料油、低硫燃料油两者价差的驱动下进行动态调整。

4.2 使用低硫燃料所存在的风险与问题

由于很大一部分船用低硫燃料油是经调和混兑得到的,在满足IMO2020限硫令对硫含量的规定前提下,粘度、闪点、倾点等其他一系列理化指标很难达到统一标,在实际使用中可能会对船舶主辅机造成损伤。在前期低硫燃料油的使用过程中,有以下问题暴露了出来:1)低硫燃料油中含有苯乙烯、茚、酚类、对枯基苯酚、过氧化二碳酸二环乙酯等污染物,这会导致船舶出现喷油机油泥淤积、滤器堵塞、燃油泵阻塞以及喷油嘴方面的问题;2)在某些情况下,低硫燃料油的存储状态发生改变将影响到其稳定性,在油舱内长期存放后,其沥青质成分会沉淀变成油泥或油渣,进而造成油路、分油机和滤器堵塞;3)兼容性问题,即不同低硫燃料油在混合时产生沉淀的趋势,由于各地区混 合油品的成分差异较大,不仅是不同类型和批次的油品之间会产生不兼容性,即使是同一批次油品也可能发生不兼容,会导致沥青质沉淀而形成油泥和油渣,将导致过滤器、分油机堵塞,在极端情况下,还会堵塞燃油管道,从而使船舶发生主机停车以及跳电风险。以粘度差异为例,根据船用燃料分析和咨询服务公Lloyd‘s Register FOBAS提供 的检测报告,在硫含量都为0.45%的情况下,北美地区低硫燃料油样品的平均粘度为14.2mPa.s,欧洲地区样品的粘度为17.2mPa.s,而亚洲地区样品的粘度高达110.7mPa.s,这很容易引起不兼容风险。由于上述潜在问题及风险,市场对大量新增的低硫燃料油品质存在一定的担忧情绪,这会在某种程度上对低硫燃料油的需求产生负面影响。

4.3 全球贸易环境

全球贸易环境的状况将直接影响船舶运输市场和船舶燃料市场的需求,从而间接影响低 硫燃料油的需求。长期而言,区域经济一体化、全球化仍然是世界发展的大趋势,这对 低硫燃料油的需求产生正面的影响。但从短期来看,在当今疫情的大背景下,船舶运输业受到了各国疫情管控政策的严重打击。由于近80%的贸易是海上运输,因此海上运 输中断会损害贸易量并破坏供应链。贸易量大幅下降,不仅将重创船舶运输市场的需求,同时会连带影响到船舶燃料市场的需求。由于整体船舶燃料市场需求的减少,低硫燃料 油地需求必将受到同等的负面影响。

表4:2010-2020年贸易进口额

表5:2010-2020年贸易出口额

五、低硫燃料油的供给

5.1 低硫燃料油的生产方式及供给因素

目前,生产低硫燃料油主要有三种方式:

1)加工低硫原油生产硫含量0.5%的低硫重质燃油,受低硫原油资源相对稀缺以及炼厂加工工艺限制,此方法得到的低硫燃料油产量较少;

2)将低硫轻质燃油同高硫重质燃油进行混兑调和,是市场主流供应方式;高低硫组分调和,即馏分油和残渣油混调,专家预测调和成合规0.5%硫含量船燃需要7份0.1%硫含量燃料油和1份3.5%硫含量燃料油或3份0.1%硫含量燃料油和2份1%硫含量燃料油,两种调和方式均对低硫燃料油与高硫燃料油需求有明显的提振。

3)炼厂使用脱硫设备对高硫燃料油进行脱硫,此方法前期费用投入大,经济效益并不明显。

因此,低硫燃料油的供应量很大程度上依赖于高硫燃料油以及整体燃料油的生产情况。

首先,从全球范围来看,由于美国页岩油的蓬勃发展、伊朗遭受美国制裁以及委内瑞拉 石油工业衰退等因素,轻质原油产量不断增加,而中重质原油产量持续下滑,全球炼厂进料呈现轻质化趋势,导致重馏分油和渣油的收率降低,从源头端压制了整体燃料油产量。

其次,在炼厂装置升级的大趋势下,欧洲、俄罗斯等地区的炼厂纷纷加装二次装置(催化裂化、焦化等装置)增加汽柴油等高附加值产品的产出。综合来看,接下来的低 硫化时代中,全球炼厂会在收益最大化原则基础上主动或是被动收紧燃料油供应,这已经在俄罗斯持续下降的燃料油产量上得到了验证。

5.2 中国的低硫燃油供应情况

我国目前只允许4家国有炼油企业——中石化集团(Sinopec Group)、中国石油天然气集团公司(CNPC)、中海油(CNOOC)和中化集团(SinochemGroup)——以及民营炼油企业浙江石化(Zhejiang Petrochemical Corp)出口重油,实行配额制度。这些炼油厂第一季度生产了146万吨极低含硫量燃油。随着中国自身产量的增长,进口预计会下降。海关数据显示,今年头四个月,从新加坡和韩国等国进口到中国保税仓库的货物总量为430万吨,同比下降10.7%。

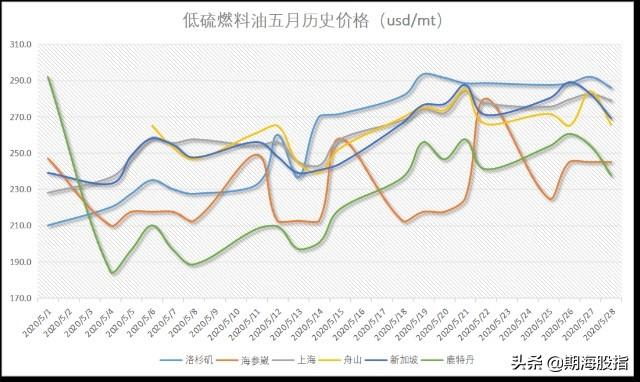

表6:五月低硫燃料油历史价格

评论