红筹回归,血流成河!但这家港股分拆A股上市竟成功过会!

微信公众号: IPO案例库 d8lawyers

文|IPO君

红筹回归,血流成河,用来形容最近IPO审核情况,还算贴切。

天津立中集团股份有限公司,2015年、2016年、2017年1~6月净利润分别为1.595亿元、2.961亿元、1.306亿元。非常牛逼的一家企业,然而IPO被否,欲哭无泪。发审委关注第一题:新加坡立中2005年10月境外上市、2015年11月境外退市,新加坡立中将其持有的保定车轮25%股权等转让给立中有限,以零对价将立中有限75%股权转让给天津企管、25%股权转让给香港臧氏。请发行人代表说明,上述行为是否符合境外投资、返程投资、外汇管理等方面的有关规定,是否取得有关主管部门的核准或备案,是否履行了各项法律程序,所涉各方主体相关资金的来源是否合法,所涉各方主体是否履行了缴纳所得税的义务。请保荐代表人说明核查方法、过程、依据,并发表明确核查意见。

重庆百亚卫生用品股份有限公司,红筹回归,IPO被否。上海龙旗科技股份有限公司,主要资产系收购自新加坡上市公司龙旗控股,IPO被否。三达膜环境技术股份有限公司,其前身间接控股股东新达科技新加坡退市,IPO被否。

红筹回归,惨烈被否,近期市场一片哀嚎。然而近期有一家港股分拆上市,IPO竟然过会了!华宝香精股份有限公司(“华宝香精”),2018年1月10日,IPO强势过会。

这家公司厉害的有几点:

1、港股分拆上市,回归A股之路似乎不再“冻结”?大家可要知道,一个月前,2017年12月11日,港股碧桂园曾发布公告称,由于中国审核监管机关近期的政策变动,碧桂园物业决议撤回其建议分拆的申请,此次分拆将不会继续进行。

2、净利润逾10亿,难道只有“巨无霸”才适合“红筹回归”?华宝香精2014、2015、2016年度净利润分别为16.27亿元、13.79亿元、12.77亿元。尽管2016年度净利润仍逾10亿,但净利润年年下滑,看起来也挺尴尬的。2017年1~6月净利润仅剩4.73亿元,全年净利润可能还会下滑。

3、公司综合毛利率超过70%,要高于同行业平均水平。据招股说明书披露:

为什么毛利这么高呢?答案就在公司的前十大客户里。

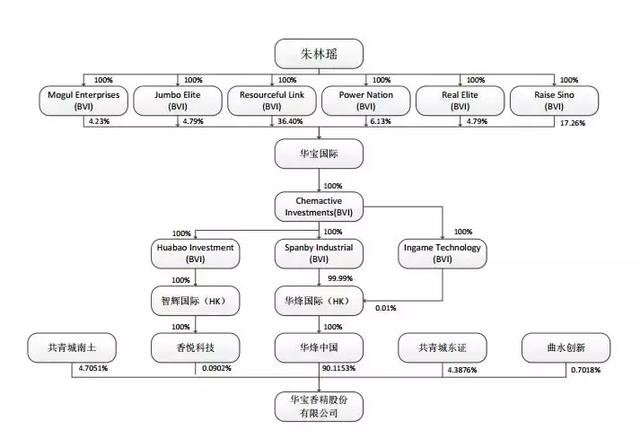

最厉害的还是这一点,分拆资产国内上市,分拆资产上市后市值可能远高于港股上市公司。发行人股权结构如下:

华宝国际是香港上市公司,今天市值刚刚178.71亿元。

而华宝香精本次发行前总股本为55,429万股,拟发行6,159万股,占发行后总股本的10%。公司拟募集资金24.94亿元,即发行上市之后市值将达到249.4亿元,按照2016年净利润12.77亿元,市盈率为19.5倍,若2017年度净利润下滑,市盈率将更高。然而华宝国际港股市值仅为178.71亿元,母、子公司可能出现市值倒挂。

红筹回归,境内、海外上市市值差距过大一直是市场诟病之处,而华宝香精本次上市若按发行后249.4亿元估值有点尴尬。因为招股说明书里还有这么一段描述:

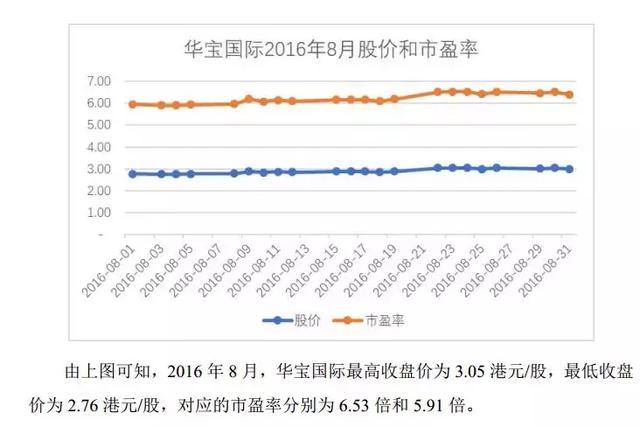

然后长篇大论,2016年9月,共青城南土、共青城东证、曲水创新参考华宝国际2016

年8月市盈率及参考公司在参考时间增资的PE倍数后,和发行人协商后以投前估值人民币78亿元、扣除非经常性损益后静态市盈率8.09倍向发行人进行增资。结论:这个市盈率是合理的......

港股市盈率仅为6.53倍,A股公开发行市盈率就超过19倍,A股发行之后市值可能还会继续攀升。哎,今天小编吃的是韭菜炒鸡蛋,这个韭菜啊韭菜,好新鲜。

最后,这个项目真心复杂,保荐机构是浙商证券股份有限公司。厉害,真是厉害了!

附:发审委会议提出询问的主要问题

1、截至2017年6月末,发行人商誉账面价值约为11.9亿元。请发行人代表说明:(1)是否充分披露大额商誉产生的过程、原因及合理性;大额商誉的产生是否与客户关系有关;(2)是否充分披露商誉减值测试的前提假设,各项参数指标选取是否合理、恰当,是否符合公司经营实际情况,商誉减值准备计提是否充分;(3)是否对与商誉相关的风险作重大风险提示并披露。请保荐代表人说明核查过程和结论。

2、关于发行人的业务。请发行人代表:(1)说明发行人与实际控制人及其控制的其他企业在香原料业务、电子烟业务方面是否存在同业竞争;(2)对比分析资产重组前后公司业务结构的变化情况,是否存在主营业务发生变化的情形;(3)结合公司的业务、资产及财务状况,说明重组过程中的定价依据及公允性,是否存在利益输送或其他利益安排的情形;(4)结合行业发展和市场需求量,说明发行人烟草用香精产销的占比,是否触及行业发展瓶颈,是否会对发行人持续盈利能力产生影响;(5)说明配方在发行人生产体系的具体作用及重要程度,公司的保密制度及竞业禁止安排,发行人在生产流程中对相关技术的保密措施;(6)说明“华宝拉萨净土健康食品项目”特医食品项目研发及产品工艺优化进展,是否存在未能按照《特殊医学用途配方食品注册管理办法》规定完成产品注册的可能性,相关风险是否已充分披露。请保荐代表人说明核查过程和结论。

3、发行人重要客户如云南中烟、广东中烟等作为少数股东与发行人共同成立公司,且发行人存在向前述重要子公司的少数股东及其关联方(云南中烟、广东中烟等)销售商品和提供服务,报告期内占同期营业收入的比重分别为42.48%、36.31%和37.36%。请发行人代表:(1)说明前述重要子公司成立的背景与原因;结合第三方价格,说明相关关联交易的定价依据及公允性,是否对特定客户如云南中烟和广东中烟存在重大依赖,是否存在被替代的风险;说明报告期内相关订单的获取方式,主要业务合同是否需履行公开招投标程序,是否存在应招标未招标的情形,是否存在法律纠纷以及合同无效或被撤销的风险,是否存在商业贿赂、不正当利益交换或不正当竞争的情形;(2)说明发行人商标、商号是否存在与关联方共用或授权关联方使用的情况,是否存在潜在风险。请保荐代表人说明核查过程和结论。

4、财务会计方面。请发行人代表:(1)说明发行人综合毛利率逐年上升以及显著高于同行业可比公司平均水平的原因及合理性;(2)结合发行人所处的行业政策、市场地位、产品结构以及综合毛利率水平等情形,说明发行人营业收入、净利润变动的原因及合理性;(3)坏账准备计提政策与同行业可比公司的差异情况,按组合计提坏账准备的应收款项分为2种组合的原因及分类依据、各类组合坏账准备计提比例差异的原因及合理性;子公司厦门琥珀日化科技股份有限公司应收账款坏账准备计提政策与发行人不一致的原因,该政策是否符合企业会计准则的有关规定。请保荐代表人说明核查过程和结论。

5、朱林瑶通过Mogul等6家BVI公司间接控制华宝国际73.6%股权,华宝国际通过下属4个层级控制发行人。请发行人代表说明:(1)实际控制人频繁增减持华宝国际的原因;(2)设置多层控制结构的合理性和必要性,各层级持股的真实性,是否存在委托、信托持股,是否存在各种影响控制权的约定或其他安排,是否符合首发办法关于股权清晰的要求;(3)如何保障发行人各层级股东变动的信息披露能满足真实、准确、完整、及时的要求。请保荐代表人说明核查过程和结论。

评论