全球最大手套商赴港IPO:年产700亿只,供不应求毛利率翻倍

顶级手套集团正如公司名称显示的那样,目前是全球最大的手套制造商,日前向港交所递交招股书谋求在港交所上市,在此之前,顶级手套已于2002年、2016年先后在马来西亚证券交易所、新加坡证券交易所上市。

截至递交招股书时,顶级手套在全球范围内已经拥有了47家工厂,包括在马来西亚、泰国、中国及越南拥有的36家手套制造厂,其中总共设有765条生产线,总装机产能为每年930亿件。

就产能来说,顶级手套位居全球第一,但新冠疫情突发导致需求的激增依然让顶级手套措手不及,此次谋求港交所募资的第一大用途也是扩充产能及开发数据化制造系统以提升产能利用率。按照顶级手套的计划,募资后将添加333条双模具生产线,年产能在2025年前达到1930亿只手套。

2020财年营收超118亿,

发展中国家需求潜力大亚洲市场增速最快

各类手套是顶级手套最主要的产品,占营收比重超过99%,此外公司产品还包括一次性3层防护口罩、安全套、口腔护理产品、乳胶垫等非手套产品,在2020财年(2019年9月1日至2020年8月31日)合计收入占比仅为0.6%。

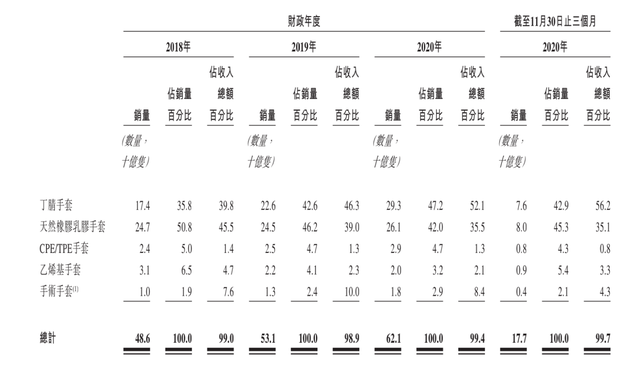

而顶级手套的手套产品完全涵盖了医疗用途和家庭、食品等非医疗用途两种,细分下来包括丁腈手套、天然橡胶乳胶手套、CPE/TPE手套、乙烯基手套及手术手套等,据弗若斯特沙利文统计,2020年顶级手套的产能约占全球市场份额的11.8%,约为第二大制造商的两倍。

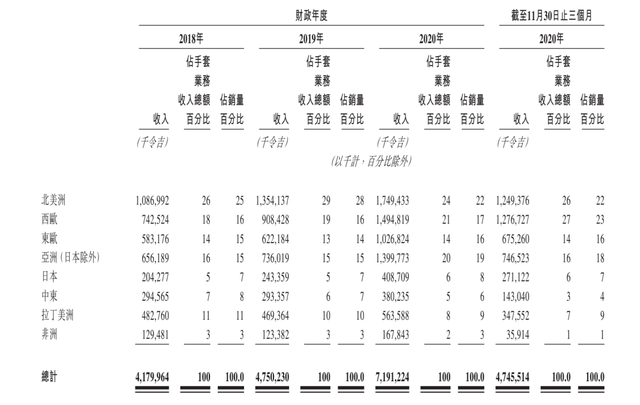

除了市占率,顶级手套在营收规模、公司市值方面也是整个手套行业的天花板,2018财年、2019财年和2020财年,公司分别实现营业收入41.8亿令吉、47.5亿令吉和71.91亿令吉,而令吉为马来西亚流通货币,以财年末汇率粗略换算来看,公司营收分别为69.52亿、80.23亿、118.36亿。

而在2021财年第一季度(2020年9月1日至11月30日),顶级手套的收入再次攀升至47.46亿令吉(约合人民币76.79亿),这已经超过2020财年全年64.88%的收益,疫情下医疗机构手套用量大幅攀升、家庭需求凸显,需求端推动顶级手套业绩创新高。

一直以来,欧美等发达国家为一次性防护手套的主要消费国家,2016年时市场占比达到70%,根据马来橡胶出口促进会数据,2018年美国、日本医疗手套人均用量分别为250只、108只,而中国和印度分别只有6只、10只。

迎合需求端市场,北美洲、东欧、西欧分别为顶级手套历年前三大营收来源地区,而在受到疫情影响的2020财年,亚洲地区(日本除外)业务收入占比提升至20%,仅次于北美洲和西欧,而2021财年第一季度维持了这一趋势,未来发展中国家的市场潜力亟待挖掘。

3个月卖出177亿只手套,毛利率高达72.4%

立足全球手套市场来看,每年马来西亚就贡献63%的产量,因此马来西亚相应行业配套设施、政策也更佳完善,目前,顶级手套47家工厂有41家在马来西亚,36家手套厂也有32家在马来西亚。

截至2020年8月31日,顶级手套的总装机产能为每年930亿只,而实际产能约为每年700亿只。在不考虑疫情的情况下,每年全球一次性手套的需求量就超过5000亿只,而据开源证券此前测算,新冠疫情则导致全球丁腈手套缺口大约在3400亿只左右。

2018财年、2019财年和2020财年,顶级手套分别卖出手套486亿只、531亿只和621亿只,而仅2021财年第一季度手套销量就达到177亿只,此次在港股上市募资最主要的用途也是扩大产能,期望在2025年前达到1930亿只。

2019财年、2020财年顶级手套的平均产能利用率分别为84%、88%,但由于2020年11月时马来西亚工厂发现疫情导致11月17日至12月14日期间被实施行动管制,2021财年一季度平均产能利用率降低至86%。但考虑到疫情等因素,产能利用率的提升并不容易。

顶级手套的部分产品以TopGlove、GreatGlove等自有品牌的名义向客户销售,但更多的是作为手套工厂为OEM客户代工,2020财年来自OEM客户的收益占比达到92%。

普通的代工厂往往在定价方面并不太具有话语权,但由于全球第一的生产规模和极为分散的客户顶级手套在这一方面很难被限制,原材料等价格上升或是市场供需变化时可以直接通过提高价格的方式转嫁给下游客户而不必考虑客户的流失。

2020财年顶级手套销量同比增加16.9%,每只手套平均售价上涨27.1%,到2021财年第一季度手套销量同比增加32.1%,同期每只手套平均售价上涨超过202%。

不仅如此,顶级手套还制定更严苛的订货策略,比如预定周期由提前3个月延长至1年以上,并且在预定时就要付清全款等,即使如此,供不应求的局面依然存在。

得益于此,顶级手套的毛利率大幅提升,2018财年、2019财年和2020财年分别为20%、18.4%和39.4%,而在2021财年第一季度甚至跃升至72.4%,短期内手套销量还将继续提升,但公司也提到在疫情结束后如此高的毛利率水平恐怕难以持续。

这一场疫情之于顶级手套来说是绝对的利好,毛利率的提升和严苛的订货策略使得公司现金流几句好转,2020财年经营活动产生的现金流量净额是2018财年时的10倍以上,与此同时,公司融资成本也大幅下降。

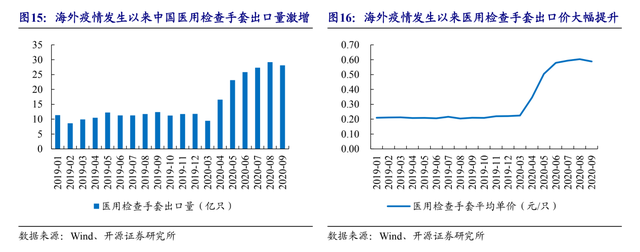

手套出口量价齐升,A股公司积极扩产

正如前面提到的,手套消耗最主要的市场还是在欧美等发达国家,因此2020年在国内疫情迅速得到控制后,手套出口数量和价格均大幅提升。

根据生产手套的上市公司已披露的业绩预告来看,英科医疗2020年实现归母净利润68亿-73亿,同比增长3713.45%-3993.85%,蓝帆医疗归母净利润约为30亿-34亿,同比增长511.88%-593.46%。

此外1月刚刚提交注册的中红医疗也在2020年飞速提升业绩,2019年全年归母净利润仅8926.6万,但仅仅2020年上半年就已实现4.63亿净利润。

市场缺口巨大,加上现有手套公司业绩飞速提升,越来越多的上市公司开始布局手套产业,先后募资扩产争抢蛋糕。

目前英科医疗赴港上市也处在排队进程中,虽未披露具体募资金额,但主要用途显示为用于九江、安庆以及东南亚国家手套生产基地建设。在此前的文章中猫妹也统计过,从2020年3月起,英科医疗至少发布了7个扩产项目,若所有项目建设完成,公司手套总产能接近每年2500亿只。

此外2020年以来蓝帆医疗也先后披露了总计近600亿只的手套扩产计划,2月26日,难为股份也披露了对外3亿元的投资计划,将用于子公司安徽南卫年产30亿只的高端医用手套项目,之前南卫股份只生产其他类型防疫物资。

评论