日均外汇交易量6330亿美元的新加坡已生效了新规

新加坡作为一个典型的城市国家,以“花园城市”著称,因她的繁荣、整洁、娱乐、民风、气候、著名景点吸引着全球游客纷至沓来。

新加坡外汇是在70年代初亚洲美元市场形成后,才成为国际外汇市场的。

由于其占据着得天独厚的地理位置优势,地处欧亚非三洲交通要道,时区优越,上午可与香港、东京、悉尼进行交易,下午可与伦敦、苏黎世、法兰克福等欧洲市场进行交易,中午还可同中东的麦纳麦、晚上与纽约进行交易。

根据交易需要,全天24小时都可以不间断地参与全球外汇买卖。

此外,新加坡外汇市场除了保持现代化通讯网络外,还直接同纽约的CHIPS系统和欧洲的环球银行金融电信协会(SWIF)系统连接,货币结算十分方便。

可能你有所不知的是,新加坡还是亚洲唯一一个同时被三家国际信用评级机构(标准普尔、穆迪、惠誉)认可的“AA”评评级国家。

从而吸引了大量跨国公司,它们都将新加坡视为一个区域性的经济中心。

以下是新加坡成为外汇交易中心枢组的三个主要原因:

1.新加坡的3A信用评级

新加坡是亚洲唯一一个同时被三家国际信用评级机构(标准普尔、穆迪、惠誉)认可的“AA”评评级国家。新加坡吸引了大量跨国公司,它们都将新加坡视为一个区域性的经济中心。瑞士国家银行一一瑞士央行甚至在2013年7月在新加坡开设了分支机构,这是它创建107年以来第一次在海外建立办事处。设立分支机构的目的是为了更好地管理外汇储备和实施货币政策。

2.亚太货币的重要性

根据2012年新加坡金融管理局对新加坡资产管理行业的调查,总部位于新加坡的所有资产管理公司管理的总资产从2011年年底的1.34万亿新加坡元增长21.5%至2012年年底的1.63万亿新加坡元。这表明一个5年期的资产管理项目(AUM)的平均年增长率为9%,这充分说明了新加坡基金管理行业内的宽松政策和活力。

该调査还显示,亚太地区仍旧是位于新加坡的资产管理公司的主要投资目的地,该地区投资占管理总资产的比例从2011年的60%增加到2012年的70%。这表明投资者对亚洲地区的强烈兴趣。

2014年2月,普华永道预计,资产管理在亚太地区的规模将从2012年的7.7万亿美元上升至2020年的16.2万亿美元。这一估计说明亚洲市场将拥有9.8%的年均复合增长率(CAGR),高于年均复合增长率分别为4.4%、5.1%的欧洲和北美市场,尽管这两个市场拥有更大的资产管理规模。

瑞士国家银行一一瑞士央行甚至在2013年7月在新加坡开设了分支机构,这是它创建107年以来第一次在海外建立办事处。设立分支机构的目的是为了更好地管理外汇储备和实施货币政策。

新加坡国家领土面积很小,人口很少,但是在亚洲甚至是全球范围内都有着强大的影响力。

根据Global Financial Center Index(GFCI)2018年3月最新报告显示,亚洲四小龙之一的新加坡,成了继纽约、伦敦和香港之后的第四大国际金融中心。

随着亚洲国家经济发展及金融市场开放,亚洲货币在全球外汇市场中占据的份量逐步提高,而新加坡依托强大的软实力、完善的基础设施及天然的地理位置,一举成为全球名列前茅的金融重镇。

“国际清算银行和新加坡外汇市场委员会调查的结果表明,新加坡是亚洲和全球的重要外汇交易中心。新加坡外汇市场的发展壮大,促进了新加坡资本市场和资产管理业务的

发展。新加坡的金融中心将会更好地服务于整个亚洲的金融机构和企业的风险管理投资。”

日均交易量6330亿美元,新加坡位居全球第三

新加坡之所以能够成为全球第三大外汇交易中心,与其强大的软实力分不开。健全的法律体系、稳定的政治以及较高的生活水准,使新加坡成为东南亚地区最重要的金融交易中心。

此外,汇商传媒从新加坡外汇市场委员会( SFEMC)的最近一次调查中获悉,截止2018年4月,在新加坡市场,包括现货交易、外汇远期及外汇掉期的总交易量为8.7万亿美元,日均交易量为4149.8亿美元;

货币互换及外汇期权总交易量为2.27万亿美元,日均交易量为1080亿美元。相比17年10月的调查,数据都大幅提升。

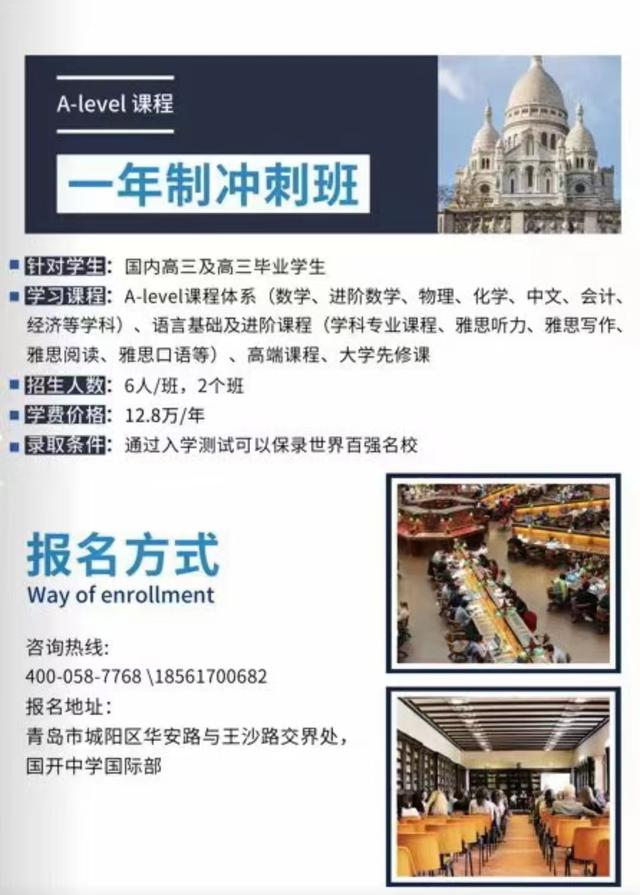

申请许可需5000万保证金

仅有30家经纪商持有CMS牌照

世界上每个国家都有自己的监管框架和监督金融市场的机构。作为一个国际化的外汇交易市场,新加坡外汇市场的参与者主要由经营外汇业务的本国银行、经批准可经营外汇业务的外国银行和外汇经纪商组成。

在新加坡,监管外汇市场的机构是新加坡金融监管局(英文全称Monetary Authority of Singapore,简称“MAS”,也是新加坡的中央银行)负责监管和颁发牌照。

任何想要在该国提供金融服务的经纪人都必须获得MAS许可。

新加坡MAS的监管和香港的监管很类似,注重于对客户的保护,以及投诉渠道的畅通,要求定期的报告和客户资金的隔离存放。目前MAS监管要求的杠杆式外汇交易保证金要求最低为2%,也就是最大50倍的杠杆,但是在2012年5月28日,MAS曾出过一份关于零售客户提供保证金衍生 品的咨询文件,这份文件主要是针对CFD(差价合约)和LFX(杠杆外汇交易),里面建议把杠杆从2%上调到5%。在持牌公司的资本金要求方面,新加坡的要求是在100万新加坡元。

在新加坡,受MAS监管提供杠杆式外汇交易服务的主要有两种,一种是经纪服务,还有一种是投资顾问的服务。

目前,MAS授权、允许提供外汇交易账户的受监管外汇杠杆式交易经纪商已经有30家,而持有外汇杠杆式交易的顾问牌照有3家。

新加坡证券期货法(Securities and Futures Act)覆盖了金融市场参与者,包括杠杆式外汇交易经纪商,新加坡外汇经纪商所持有的牌照被称为“资本市场服务牌照”( Capital Markets Services Licensee,简称 CMS ) ,获得该牌照允许进行外汇杠杆保证金业务。

申请CMS牌照条件极其严格,至少要符合以下要求:

1. CMS许可证只授予公司(以下均称为申请人)。

2. 申请人是信誉良好的实体,至少在过去的5年里,在新加坡或相关领域开展的活动有良好的记录。

3. 申请人及其持股公司,或者相关公司,在适当情况下在其本国拥有很好的排名。

4. 申请人满足新加坡金融管理局的要求,它将高效,诚实和公平地履行其职责。

5. 申请人必须在新加坡设立和运作实体办公室。

6. 申请人主要从事的业务须是SFA规定的活动之一。

7. 申请开展证券交易或期货合约交易受监管活动的申请人,最低集团股东资金分别为2亿新元和1亿新元。

8. 申请执行信用评级服务的监管活动的申请人必须提供其如何遵守信用评级机构的行为守则的说明。MAS也将强制要求申请人始终遵守本准则。

9. 申请开展杠杆式交易的受监管活动申请人需要加纳1000万新元(约5000万人民币)保证金。

如此严苛谨慎的审核标准,也足以凸显新加坡CMS牌照的含金量和获牌机构的实力水平。

新加坡针对零售外汇交易新法规已在10月8日正式生效,该法规将交易杠杆降至20倍。这意味着该国普通交易者外汇交易杠杆比例只能使用20:1。此前,新加坡投资者仅需动用2%的保证金即可享受50倍交易杠杆。新加坡金管局在2018年10月5日颁布了新版《证券与期货法规》,其中规定在2019年10月8日后,指数差价合约及外汇交易最低保证金要求从以往的2%调整为5%。

任何人或公司违反相关新规,即属于犯罪行为,一经定罪,可处以不超过5万美元的罚款。

从宏观范围来看,自欧洲证券管理局(ESMA)去年8月份推出针对差价合约行业产品干预措施以来,全球主要国家差价合约及外汇交易杠杆基本步入低杠杆交易时代,就连澳大利亚也准备将交易杠杆下调至20倍。

据海外行业媒体FinanceMagnates报道,和欧洲一样,在新加坡只需要成为专业客户才能享有50倍杠杆。然而,成为专业客户并非一件易事,这需要个人资产达到200万坡元(约150万美元);或者拥有超过100万坡元现金、年收入超过30万坡元。

事实上,从2008年金融危机后,新加坡金管局就在探讨场外交易(OTC)产品的相关风险,并建议针对零售投资者,将交易杠杆下调至20倍。2012年夏季,新加坡监管机构正式将这一议题放在台面上讨论;2018年10月正式出台相关新规。

尽管如此,新加坡依然是亚洲最具活力的金融中心之一,它与中国香港、日本东京并行竞争亚洲金融中心。新加坡拥有完善和严苛的监管环境,也是全球最具流动性的金融市场之一。

目前在新加坡外汇市场上,本土经纪商PhillipCapital、IG集团、CMC Markets和OANDA占据绝大部分市场份额。经纪商之间的差距正在逐年缩小,盈透证券(Interactive Brokers)和盛宝银行(Saxo Bank)也在新加坡拥有一定市占率。

其中多家经纪商在新加坡运营时间超过10年,比如IG Group和Saxo Capital是2006年进入的新加坡,CMC Market是2007年、Oanda是2008年先后进驻新加坡。这些老牌经纪商贡献了一个有序而稳定的交易环境,客户满意度相当高。

英国调查机构Z/Yen于2019年9月公布的全球金融中心指数显示,新加坡是全球排名第四的国际金融中心,仅次于伦敦、纽约及中国香港。

国际清算银行(BIS)2019年9月16日公布的每三年一次的外汇调查报告显示,全球外汇交易大多数通过英国、美国、新加坡、中国香港以及日本等五个国家和地区进行,这些区域占据全球79%的外汇交易量;新加坡外汇市场则以6330亿美元排名第三。

评论