蔚来汽车新加坡上市,缓解美股“预摘牌”风险

编辑导语:蔚来在新加坡交易所主板成功上市,正式开始挂牌交易,成为首个同时在纽约、香港、新加坡上市的中国车企。

不涉及新股发行及资金募集

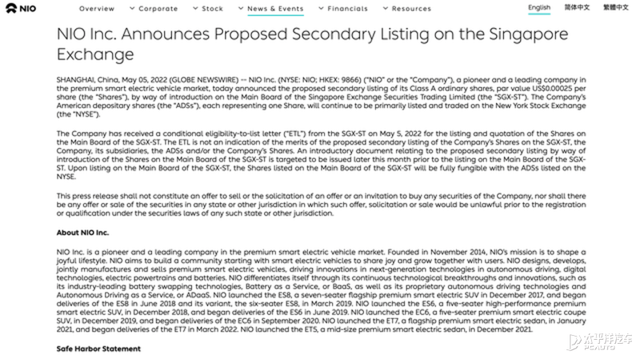

日前,蔚来在新加坡交易所主板成功上市,正式开始挂牌交易,股票代码为“NIO“。这标志着蔚来成为全球首个三地上市的车企,同时也是首个同时在纽约、香港、新加坡上市的中国企业。

此次在新加坡上市,蔚来采用介绍上市的方式,不涉及新股发行及资金募集,只是公司股东将本身的旧股申请挂牌买卖。

蔚来创始人李斌表示:“今天是蔚来一个新的里程碑,在新加坡上市对蔚来全球业务发展计划意义重大。借助新加坡在全球资本市场的重要战略地位,蔚来进一步完善了全球资本市场布局。”

公开资料显示,2018年9月,蔚来在美国正式上市,成为国内首家在纽交所成功IPO的新造车企业。将近四年时间,蔚来汽车的股价翻了约3倍,但是自去年以来,其股价表现却一直处于下坡路。

今年3月10日,蔚来通过介绍方式在香港交易所完成上市,正式开始挂牌交易。在港交所成功上市不到两个月,蔚来于5月6日再次发布公告称,公司已从新加坡交易所取得主板二次上市的附条件上市资格函。

在港交所上市的A类股可与美国存托股份实现完全转换。而蔚来的美国存托股份将继续在纽交所上市及交易,新交所主板上市后,蔚来于新交所主板上市的股份将可与其在纽交所上市的美国存托股份完全互换。

缓释“预摘牌”风险

5月4日,美国证监会(SEC)将包括京东、哔哩哔哩、拼多多在内的88家中概股加入“预摘牌”名单。新增的企业中,就包含了造车新势力中的蔚来汽车,小鹏汽车,再加上此前已经被纳入名单的理想汽车,国内三家最大的造车新势力公司已经都被纳入了“预摘牌”名单。

香颂资本沈萌表示,不只是蔚来,对于很多在美上市的中概股,回港股或者新加坡重新上市是个大概率的事件,股票市场是他们最重要的融资渠道。

业内人士分析:蔚来在新加坡上市,一方面和回港上市类同,可以增多交易地点,进一步缓释地缘政治风险,给国际投资者提供更多选择;另一方面可以深化全球资本市场布局,拓宽未来海外融资渠道与平台。

值得注意的是,中概股近期市场行情走势下滑。据中信建投研报,2021年2月至2022年3月,280多只美股中概股总市值从峰值2.8万亿美元暴跌至1.4万亿美元,缩水一半。蔚来也不例外,市值从超千亿美元降至如今的约280亿美元。

东方证券预测,疫情后,新能源车市会加速洗牌并出现两极分化的格局,行业向头部集中度在提升,强者恒强的马太效应凸显。国内的新能源汽车市场,前有横空出世的造车新势力互相拼抢,后有底蕴深厚的传统车企迎头追赶。想要在这个行业跑马圈地,并不轻松。

2023年Q4达到盈亏平衡

挂牌仪式上,李斌表示,借助新加坡作为国际创新与科技中心的优势,蔚来计划在新加坡建立人工智能与自动驾驶研发中心,并与当地科研机构展开合作,继续扩大和提升公司的全球研发能力。

2022年,蔚来企图通过推出新的ET7等产品吸引更多的消费者买单,但是随着消费者逐渐认可新能源汽车,其他车企也瞄准了这块高利润的市场。

2021年11月,长城汽车推出旗下高端新能源品牌沙龙智行,并发布了预售价48.8万元的首款汽车“机甲龙”。2022年3月,理想也表示将在北京车展期间,发布售价45-50万元的理想L9。

在这个趋势下,蔚来不再固守高端市场,而是谋求进军大众市场。但很遗憾,时至2022年初,我们都没有见到蔚来的相关产品。而此时,中低端新能源汽车市场早已厮杀成一片红海。

以哪吒为例,官方数据显示,2021年,其销量为6.96万辆,同比增长361.7%。2021年下半年,哪吒汽车的销量一举超越蔚来,和理想、小鹏同台竞技。

财报显示,2021年全年,蔚来总营收为361亿人民币,同比增长122.3%;净亏损40.2亿元,同比下降24.3%。此前三年,蔚来的亏损分别为233亿、114亿和56亿。

针对蔚来的这个长线故事,李斌也划定了一个“撞线时间”,计划在2023年Q4达到盈亏平衡,并希望在2024年实现全年盈利。不过有一个前提是,蔚来汽车的单车毛利将可能会降低。在财报会上,李斌透露,蔚来2022年的汽车毛利目标在18%-20%之间。

评论