云涌控股二次递表港交所:业务过于依赖主要品牌,毛利率走低

作者:冬音

出品:洞察IPO

如果不是一个游戏爱好者,风起云涌的游戏市场可能会让你感到陌生和好奇。

日前,亚太地区最大卡牌分销商之一——云涌控股有限公司(下称“云涌控股”)递表港交所,拟申请登陆主板市场,这是云涌控股继2021年6月首次递表失效后的第二次上市申请。富德金融为其独家保荐人。

拥有武士道、魔法风云及宝可梦等知名IP游戏产品的经销权,云涌控股已经成为年营收超12亿元的亚洲最大卡牌游戏分销商之一。

不过作为分销商,其业务上游过于依赖品牌生产方,下游则过于依赖大客户的销售,零售业务占比则较小,这使得其未来业绩增长可能面临很大的不稳定性。

批发业务占比最高95%,零售业务占比逐年走低

云涌控股最早由曾励星创办于2004年,最初通过自己设立的网站开展集换式卡牌游戏在线零售业务。

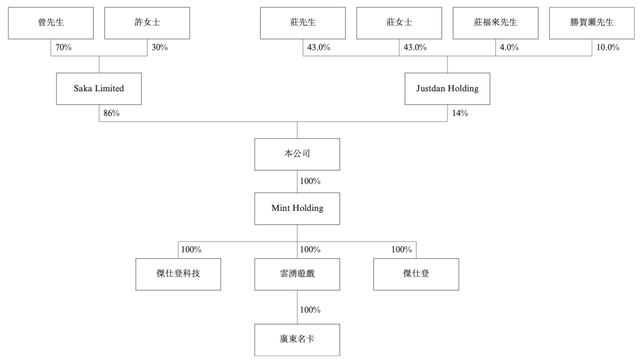

目前公司总部设在中国香港,注册地为开曼群岛。创始人曾励星目前担任公司董事会主席、执行董事兼行政总裁,他通过直接和间接持有公司60.2%的股份,为公司实际控制人。

公司股权结构

来源:招股说明书

根据招股书披露,云涌控股主要从事卡牌及游戏机的批发业务、零售业务与发行业务,目前经营范围内主要有18个品牌,包括武士道、魔法风云会、任天堂游戏机、宝可梦及游戏王等。作为一家控股公司,其主要通过下属两家子公司云涌游戏和杰仕登作为经营主体。

杰仕登是一家位于中国台湾的游戏发行和代理公司,2020年云涌控股收购了杰仕登全部股份,产品范围延伸至分销游戏机、电子游戏以及电子游戏发行业务,业务规模迅速增大。

数据显示,2018年-2020年以及2021前九个月,云涌控股实现经营收入分别为1.23亿港元、2.27亿港元、10.12亿港元及12.15亿港元;净利润分别为1414.5万港元、3788.2万港元、9877.5万港元及1.38亿港元。

从2018年到2020年,公司经营收入年复合增长率达到了186.76%,云涌股份表示,这主要是由于公司2019年取得集换式卡牌游戏新一项分销许可,2020年又通过并购杰仕登使产品供应增加所致。

根据咨询机构弗若斯特沙利文报告,按2020年收入计算,云涌控股在亚太地区的集换式卡牌游戏分销方面排名第一,在中国台湾的游戏机及主机游戏分销方面排名第一,在亚太地区游戏及收藏品市场的市场占有率约为1%。

从业务结构上来看,批发业务占公司主营业务的绝大部分,零售和发行业务占比相对偏小。2021年前9个月,公司批发业务占比达到了95.4%,为公司主要的营收来源。

公司收入结构

来源:招股说明书

产品结构调整拉低毛利率,销售成本3年增10倍

从产品收入结构上来看,到2021年前9个月,游戏机及相关配件、电子游戏的销售收入合计占到了公司总营收的62%,而卡牌游戏及配件销售收入占比则从原来的97%下降至36%左右。

公司产品收入结构

数据显示,集换式卡牌游戏批发业务毛利率通常在30%左右,游戏机毛利率仅为1%-2.5%,电子游戏批发业务的毛利率在10%-13%左右,因而游戏机业务的增加,使得公司整体毛利率被拉低。

此外,作为经销商,云涌股份需要向品牌方进行采购,加之并购杰仕登之后产品供应增加,因而公司销售成本较大,进一步拉低了毛利率。

数据显示,2018年-2020年以及2021年前9个月,公司销售成本分别约为9380万港元、1.65亿港元、8.65亿港元及9.92亿港元,同期毛利率约为23.8%、27.4%、14.6%及18.3%,呈下降趋势。

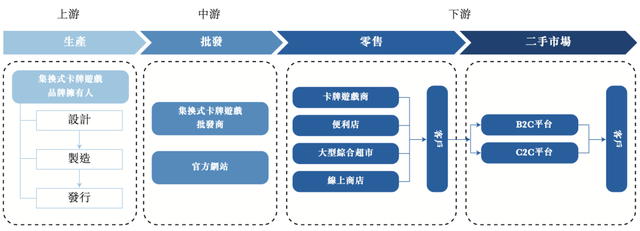

集换式卡牌产业链包括上游的卡牌生产商,中游的批发商以及零售商,以及下游的消费者等。云涌股份经营卡牌的批发和零售业务,位于价值链的中游。

集换式卡牌产业价值链

来源:招股说明书

收入过于依赖知名品牌,批发业务地区风险高

集换式卡牌是游戏及收藏品市场的一个小的细分市场,也称为收集类或定制类卡牌游戏,玩家从基本的卡组开始收集,逐步升级卡组,从而在比赛过程中保持竞争力。

根据弗若斯特沙利文报告,亚太地区的集换式卡牌游戏市场主要由魔法风云会、宝可梦及游戏王主导,2020年,该三个品牌的市场份额约为86%,预计到2025将达到约 87.2%。此外,主机游戏市场主要由任天堂的Nintendo Switch及索尼的Sony PlayStation主导,预计该两个品牌的市场份额将从2020年的83.8%达到2025年的约92.7%。

作为主要卡牌经销商,云涌股份大部分收益主要依赖于上述知名品牌的游戏生产商。据招股书显示,2018年-2020年及2021年前9个月,公司来自上述品牌游戏及收藏品的销售分别占公司总收益约90.5%、92.3%、96.2%及86%,其中,2020年及2021年前9个月任天堂产品的销售分别占公司总收益49.0%及 51.4%。

云涌股份也表示,由于公司将会继续依赖现有品牌拥有人来产生收益,倘若品牌拥有人减少供应游戏及收藏品或终止与业务关系,公司可能无法向下游客户进行产品供应,从而会对公司营运业绩及财务表现带来影响。

此外,从公司客户来看,公司批发渠道下主要面向子分销商、转售商和零售商进行销售,2018年-2020年及2021年前9个月,公司来自前5大客户分别占总收益约50.8%、63.7%、47.8%及54.4%。其中最大客户分别占总收益约 33.1%、49.9%、14.8%及20.5%。

由于客户过于集中,且公司对于子分销商的控制有限,云涌股份客户集中风险较大,若其与主要客户的业务关系或者商业安排出现重大不利变动,也将会影响到公司的业绩表现。

公司地区收入结构

来源:招股说明书

从地区上看,公司批发业务主要集中于中国台湾、中国香港、新加坡等亚太地区。自2020年收购杰仕登后,来自中国台湾地区的批发业务收入大幅提高,截止2021年前9个月,中国台湾地区已占批发业务总营收的77.5%。这使公司面临一定的地域集中风险。云涌控股也在招股书中表示,倘中国台湾的国内生产总值或消费者开支增长出现任何不利变动,公司的营运业绩、财务状况及增长前景可能受到重大不利影响。

监管升级或有不利影响

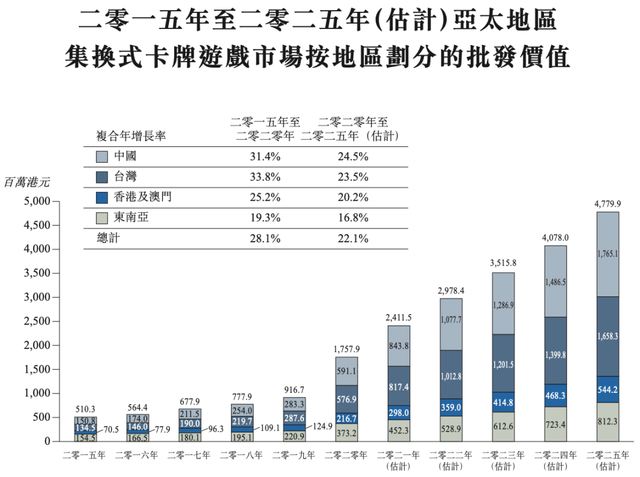

随着人们对多元化娱乐活动的需求扩大,弗若斯特沙利文预计亚太地区的游戏及收藏品总市场规模将维持上升趋势,将于2025年前达到4242亿港元,复合年增长率为23.2%。

其中,预计集换式卡牌批发市场规模将于2025年达到47.8亿港元,复合年增长率将达到22.1%。

就中国市场来说,随着主要集换式卡牌游戏品牌(例如魔法风云会、宝可梦、游戏王及Weiß Schwarz等)品牌知名度上升,也将继续推动中国市场增长。

2015年至2025年(预)

亚太地区集换式卡牌游戏批发市场规模

来源:招股说明书

中国内地市场有望成为云涌股份未来业绩增长的潜力所在。不过,国内对于游戏产业的监管正在收紧,不排除未来其经营也将受到国内政策的影响。

国家新闻出版署于2021年8月30刊发《国家新闻出版署关于进一步严格管理切实防止未成年人沉迷网络游戏的通知》,来收紧对中国在线游戏行业的规管,包括对于游戏玩家账户及游玩时间的各种限制,以遏止未成年人沉迷在线游戏所带来的危害。

对此,云涌股份称,虽然该等法规目前预期不会对其造成任何重大不利影响,但有关法律、法规及政策的进一步变动,例如扩大该等法规至亦适用于集换式卡牌游戏等,可能会对其业务、增长策略、财务状况及营运业绩造成不利影响。

评论