50名员工,市值一度超万亿力压高盛位居全球第五!尚乘数科如何炼成“2022年第一妖股”?谁是受益者?

每经记者:蔡鼎 每经编辑:兰素英

继创造出“上市仅13个交易日就较发行价暴涨超200倍”的“奇观”之后,全美市场关注度最高的“妖股”尚乘数科(HKD,股价1100美元,市值2035亿美元)美东时间8月3日(周三)一度又大涨20%,市值甚至力压阿里巴巴,但随后却迅速走低,最大跌幅达到41%,触发熔断。

截至当日收盘,尚乘数科收跌34.48%,报1100美元,市值一个交易日内蒸发1071亿美元(约7229亿元人民币)。

即便如此,尚乘数科的市值依旧超越高盛(GS,股价333.17美元,市值1144亿美元)等华尔街大行,位列全球第五大金融公司,仅次于伯克希尔哈撒韦、摩根大通、美国银行、工商银行。

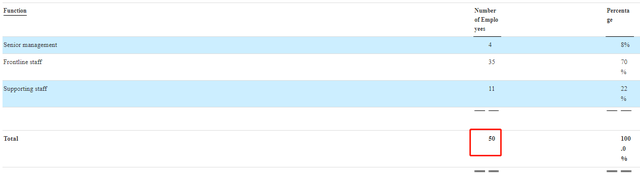

一家员工总数仅为50人的小公司如何能在短短的时间内将华尔街大行都甩在身后?谁是这场“资本狂欢”中的最大受益者?

为何“疯狂”?

尚乘数科于2022年5月20日递交招股书,7月14日在纽交所正式上市。截至美股8月2日收盘,即上市以来第13个交易日,尚乘数科股价已经涨至1679美元/股,较发行价7.8美元/股上涨215倍,市值为2035亿美元(约合人民币1.38万亿元),市盈率达13560倍。当日盘中,其股价甚至一度冲上2555.3美元/股,较发行价上涨327.6倍,可谓2022年最大“妖股”,市值甚至一度超过阿里巴巴(BABA,股价95.72美元,市值2534.8亿美元)。

这样的暴涨意味着什么?

举个例子,如果某投资者在7月15日当天以盘中最低价12.05美元/股的价格买入价值1万美元的尚乘数科股票,并在美东时间8月2日以盘中最高价2555.3美元/股卖出,其账户盈利将超过210万美元。

不过,暴涨势头在美东时间8月3日有了刹车迹象。盘中,尚乘数科一度继续大涨,涨幅超20%,不过,随后盘中闪崩下挫,最高跌幅41%,触发熔断,截至收盘,尚乘数科跌34.48%,报1100.00美元,较发行价7.8美元仍涨超120倍。

图片来源:Wind金融终端

此前,有业内人士认为,尚乘数科的股价狂飙,可能与涉及李嘉诚概念有关。据招股书,尚乘数科为尚乘集团旗下亚洲数字金融子公司,由同样在纽交所上市的金融服务公司尚乘国际分拆而出。尚乘集团则是由李嘉诚的长江实业集团和和记黄埔在2003年创立,是亚洲最大的民营独立投资银行,也是中国香港领先的综合性金融机构集团和最大的独立非银行资产管理公司和保险经纪公司之一。

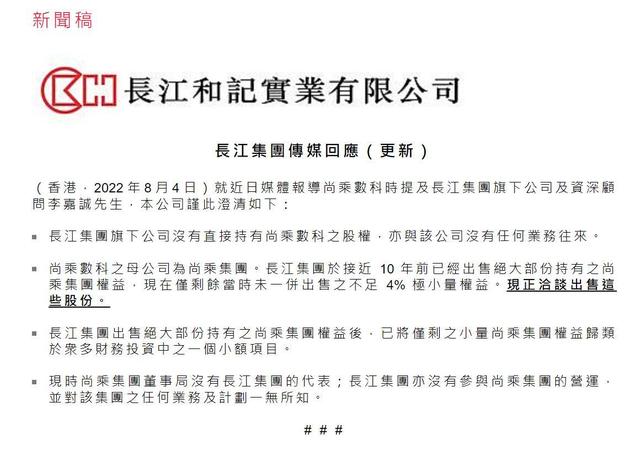

对此,李嘉诚旗下长江集团8月4日澄清称,该集团旗下公司没有直接持有尚乘数科之股权,亦与该公司没有任何业务往来。

长江集团称,尚乘数科之母公司为尚乘集团。长江集团于接近10年前已经出售绝大部份持有之尚乘集团权益,现在仅剩余当时未一并出售之不足4%极小量权益。现正洽谈出售这些股份。该集团出售绝大部份持有之尚乘集团权益后,已将仅剩之小量尚乘集团权益归类于众多财务投资中之一个小额项目。现时尚乘集团董事局没有长江集团的代表;长江集团亦没有参与尚乘集团的营运,并对该集团之任何业务及计划一无所知。

图片来源:长江集团官网截图

对于尚乘数科此前的暴涨,中国香港百惠证券策略师岑智勇通过微信对《每日经济新闻》记者表示,“尚乘数科IPO发行的股份是比较少的,从供需关系的角度来看,虽然供应很少,但如果投资者对这家公司的兴趣很强烈的话,是很容易把股价炒上去的。”

据公司招股书,尚乘数科此次IPO发行数量为1600万股,发行价为7.8美元/股。《每日经济新闻》记者估算了一下,若按照发行价将尚乘数科此次IPO发行的全部股票买下来,仅需要1.248亿美元,而其实际募资金额为1.16亿美元。

不过,记者注意到,尚乘数科流通股只有约837万股,占比约11.3%。尽管尚乘数科此前连续多日拉升,但换手率却不高。东方财富数据显示,在截至8月3日的近五个交易日内,尚乘数科的换手率分别为1.31%、0.79%、0.24%、0.19%和0.06%,成交额分别为3亿美元、4.32亿美元、1.96亿美元、4.86亿美元和1.52亿美元。从买卖单明细上可以看到,大部分情况下股价都是一手一手交易的。而作为参考,苹果一天的成交额约为136亿美元。

但对于后续的投资风险,富途投研团队通过微信对《每日经济新闻》记者指出,“海外IPO新股由于没有历史筹码,关注度在由低走高的过程中,容易引起市场情绪的集中催化,在当前市场缺乏赚钱热点的背景下,短炒资金集中炒作尚乘数科,不过对于投资者而言,在估值短期内大幅度拉升背景下,应该优先考虑风险因素。”

香橼则认为,尚乘数科并非一家散户抱团类股,并未像游戏驿站那样获得散户的关注度,对该公司股价走势不持立场。

员工总数仅50人

此次尚乘数科在美IPO的主承销商和簿记管理人为AMTD Global Markets Limited。需要指出的是,尚乘数科的英文名为AMTD Digital Inc。

另外,值得注意的是,该主承销商与尚乘数科还属于平行关系,但其并不是在美国证券交易委员会(SEC)注册的经纪商。

尚乘数科在招股书中明确写道,“AMTD Global Markets Limited和尚乘数科由同一控股股东控制,AMTD Global Markets Limited将参与本次发行中ADS的分发。”

与此同时,《每日经济新闻》记者注意到,招股书显示,截至2022年2月28日,尚乘数科总计只有50名员工,其中高级管理人员4人,一线员工35人,支持性岗位员工11人。然而,就是这家有50名员工的公司,却一年创收约1.96亿港元,平均每个员工创收392万港元。尽管员工规模不大,但该公司的工资支出不小。2021年,尚乘数科的工资支出是4800万港元,平均每名员工的年薪是96万港元,折合人民币约82万元。

图片来源:尚乘数科招股书

此外,尚乘数科在营收方面对“蛛网”生态系统解决方案的高度依赖也是不容忽视的。

据尚乘数科招股书,公司主要将业务划分为四大部分——数字金融服务,“蛛网(SpiderNet)”生态系统解决方案,数字媒体、内容和营销,以及数字投资业务。在2019~2021财年(截至4月30日),尚乘数科营收分别为1455万港元、1.675亿港元、1.958亿港元,利润分别为2154.4万港元、1.58亿港元、1.72亿港元,营收与利润均增长较快。

招股书显示,在以上三个财年中,尚乘数科的收入主要来自数字金融服务业务和“蛛网”生态系统解决方案业务的收费和佣金。具体来看,在2019~2021财年以及2022财年前十个月中,“蛛网”生态系统解决方案分别占到尚乘数科总营收的40.4%、94.1%、94%以及93.7%。

公司称,“蛛网”生态系统主要起到多方资源连接和再赋能作用。公司称,来自数字和传统金融行业、科技行业、学术机构等不同领域的合作伙伴,都可以在蛛网生态系统中实现连接,系统可以为客户提供资本、技术、指导和其他资源,加速和增强其业务的数字化转型。

然而,在数字媒体、内容和营销业务上,尚乘数科还是有不俗的案例。2020年上映的电影《拆弹专家2》是尚乘数科正式涉足数字影视文化行业,并参与制作的第一部电影。这部影片的投资使得尚乘数科收获了超13亿元票房的回报。

在数字投资业务上,尚乘数科此前投资了人工智能公司沛星互动科技(Appier Inc.)、亚洲最大美食网络信息多媒体服务平台日日煮(DayDayCook)、互联网医疗平台微医集团(WeDoctor)等。

数字金融服务业务方面,尚乘数科主要通过其控制的实体、投资对象和业务合作伙伴,为亚洲的零售和企业客户提供一站式跨市场的智能数字金融服务。此外,尚乘数科可收购或申请亚洲一些最稀缺的数字金融牌照。

谁赚翻了?

据尚乘数科招股书,IPO前,尚乘集团持有尚乘数科已发行股份数97.1%,拥有99.9%投票权。IPO后,尚乘集团持有尚乘数科88.7%权益,99.4%投票权。而尚乘数科董事长蔡志坚全资控股的公司Infinity Power Investments Limited持有尚乘集团32.5%的权益,是尚乘集团最大股东。

这样看来,蔡志坚或才是此番尚乘数科股价暴涨的最大受益人。

图片来源:尚乘集团官网

据东方网,蔡志坚于1978年在中国香港出生,1990年,12岁的蔡志坚跟随家人移居加拿大,去多伦多求学。离开中国香港以前,他是喇沙书院的全能学生奖学金得主,去加拿大之后先后考入新月学校及滑铁卢大学的会计学专业。进入职场后,蔡志坚最早在审计公司安达信北京分公司做实习生,且随后多年都辗转于审计公司做审计或者投行打工。

据中新经纬,蔡志坚表示,在工作中他结识了很多中国香港和东南亚地区的家族企业家以及积累了服务这些家族企业集团的丰富经验,李嘉诚家族的长和集团便是其中之一。

尚乘集团官网信息显示,目前,蔡志坚还担任尚乘集团董事会主席兼总裁,同时亦在由新加坡金融管理局、世界银行、东盟银行业协会共同发起成立的东盟金融创新网路(ASEAN Financial Innovation Network,AFIN)中担任董事。

据悉,蔡志坚主导了尚乘集团股权重组,引入了包括摩根士丹利、瓴睿资本集团等战略股东。加入尚乘集团之前,蔡志坚曾在瑞银集团担任投资银行部董事总经理以及全球家族办公室亚太委员会委员。此前,他曾担任花旗集团投资银行板块的中国首席战略合作官,领导中国区战略联盟部门。

此外,蔡志坚与内地企业也有比较深厚的关系。在2018年时,尚乘集团获得小米集团在港上市的承销资格。同年,尚乘集团与小米金融合资设立天星银行,后者获得了中国香港金管局当时颁发的八张虚拟银行牌照中的一张。此后,小米集团入股尚乘基金成为其战略投资者,后基金将其名称改为“尚米基金”。官网信息显示,目前,他还在青岛银行担任非执行董事。同时,他也是“区域银行+战略合作联盟”的创始人及主席,该联盟由包括青岛银行、中原银行、江西银行、广州农商银行在内的香港上市领先区域银行及天星银行共同组成。

但现在,蔡志坚本人也面临着不少的麻烦。

公开资料显示,2014年至2015年,蔡志坚在瑞银工作期间参与的两个项目,由于存在利益冲突及信息披露问题,遭到中国香港证监会调查。其中一个案例是,当时他担任新特能源(1799.HK)IPO的主要代表,但是并未申报其父母在该公司上市前突击入股金额超7亿港元,这相当于内幕交易。

2019年,蔡志坚曾被指控金融诈骗,随后他行踪开始低调。

2022年1月,中国香港证监会向蔡志坚发出《决定通知书》,裁定蔡志坚有披露及公平对待、利益冲突两项违法行为,并对其做出禁业两年的处罚决定。蔡志坚随后提出了复核申请,并提出了闭门聆讯申请。不过,蔡志坚的闭门聆讯申请并没有通过,目前该案尚待审理,禁令暂未生效,正式聆讯将在2022年12月12日至16日间公开举行。

(免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。)

每日经济新闻

每日经济新闻

评论