目标东南亚,马云又复制了九个支付宝

核心提示:

蚂蚁金服已经在中国内地之外9个国家和地区落地了“支付宝”。

移动支付首先要从场景出发,比如菲律宾的话费充值、马来西亚的公共交通。

基建、财团、监管、多元团队,都是中国公司在东南亚本地化需要解决的问题。

9月2日晚,杭州杰出市民代表马云,还穿着一身银色中式长衫,直接登上2018雅加达亚运会闭幕式,向亚洲人民发出了邀请:Welcome to Hangzhou!

那时候他还没宣布要退休,但退休的计划已经在心里准备了十年。在此之前,马云在亚洲各地复制了九个新的“支付宝”——蚂蚁金服在印度、泰国、菲律宾、印尼、韩国、马来西亚、巴基斯坦、孟加拉和中国香港,与境内外合作伙伴共建了九个本地电子钱包。他为此频繁往返东南亚,或者在杭州会见各国政要,跟他们聊中国的移动支付经验。

不止马云,支付宝也亚运会闭幕式上露了脸。在现场播出的杭州亚运城市形象宣传片里,支付宝的刷脸技术一闪而过。

2015年3月,马云最早在德国的汉诺威展现这项当时并不成熟的支付技术,观众里有德国总理默克尔。中美支付巨头们都对此野心勃勃,他们知道移动支付才是未来的方向,PayPal甚至还曾计划在2016年前就让英国人丢掉传统钱包。但马云和他的支付宝母公司蚂蚁金服采取了一种中国人最熟悉的曲线策略,优先选择占领亚洲市场,而非去智能手机更普及的欧美发达国家与美国同行火拼。现在,他不仅人来到了雅加达,更多的“支付宝”也早已在东南亚生根发芽。

三年前,蚂蚁金服投资印度移动支付公司Paytm,开始全球化本地钱包的战略。得益于与中国相差无几的人口基数和激进的业务扩张,现在Paytm的用户数从2500万增长到2.5亿。算上前述九个市场,再加上中国内地,与支付宝有关联的移动支付业务进入的市场人口总和,已经接近全球一半。

搭火车的印度、骑大象的泰国、开摩托的印尼,显然,蚂蚁金服不希望在这些还处在初期却充满潜力的市场失去先机。在这些国家,蚂蚁不仅投入巨资组建移动支付的合资公司,还从本部派了大量团队支持当地。

仅在菲律宾,过去的一年多来,蚂蚁金服就陆续派遣了三四十名遍布技术、产品、运营、市场等岗位的员工去到所投资的本地钱包公司Mynt,与当地员工一起工作,一起经营公司旗下菲律宾最大的电子钱包GCash。这些中国人常常往返于马尼拉和上海、杭州之间,每周花在旅途中的时间来回就有十几个小时。蚂蚁全球本地化菲律宾负责人沈奕飞开玩笑说,后来马尼拉到上海的航班都多了一班。

当然,东南亚的冒险远不止于此。

场景第一,中国互联网公司的宝贵经验

如果不是行业人士,很多人其实听不明白互联网人常说的“场景”到底指代何物。

举个例子,支付宝最早脱胎于淘宝,也就是应在线网络购物的需求而生,目的是为了解决买家和卖家之间的信任问题,“你敢付,我敢赔”,以最终促成交易,这就是一个场景,它沿袭自PC时代。而被马云评价为“偷袭珍珠港”的微信红包是另一个场景,它在极短时间里使得大量微信用户绑定了银行卡,开通微信支付,目的就是为了给亲朋好友发个过年红包,结果却使得原本羸弱的腾讯财付通一举与支付宝在中国市场可以分庭抗礼。

当电子支付市场在国内的格局进入僵持,顺理成章地,蚂蚁金服将这套从场景出发的产品理念出海带到了东南亚。

千岛之国菲律宾2017年的人均GDP不到三千美元,约为中国的三分之一。但这却是一个非常典型的消费驱动型社会——70%的GDP由消费拉动。菲律宾大部分私营机构和公司采取的薪金发放制度是每两周给员工发一次薪水,甚至有的已经像澳大利亚一样每周发工资。薪酬制度影响了菲律宾人的理财观念,人们对收入的分配就相对比较短期,因此也更加敢于去消费,愿意去消费。

这导致菲律宾的民间商业形态有非常鲜明的本地特色。首先,在菲律宾人的消费场景里,他们习惯于购买小包装商品。比如用的洗发水会一包一包买,抽的香烟也会一根一根买,连电话费充值都是用一天充一天,颇有今朝有酒今朝醉的意思。因为习惯了消费,普通的菲律宾人也会产生大量小额借贷需求。

由于成本因素,传统的大银行和金融机构并不会来满足这些海量而零碎的需求。这就给了像电子钱包GCash这样的移动支付产品机会。与支付宝的发展路径一样,Mynt公司用GCash电子钱包来满足菲律宾用户的日常小额支付需求,进而衍生出汇款、小额贷款、征信等新业务,以逐渐成为一家综合性的Fintech公司。

按照实际需求,从一个业务衍生出另一个业务,这也是阿里系公司一直擅长的风格。

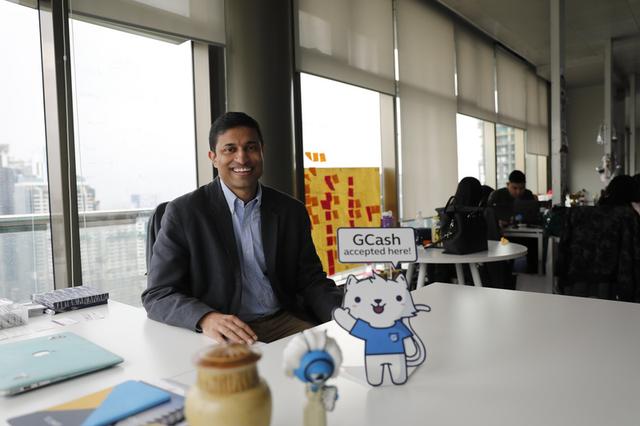

Mynt公司CEO Anthony Thomas是花旗银行出身的印度裔银行家,具有多年的金融背景,曾在不同发达国家和发展中国家的银行业服务。但现在他对技术的感觉更加兴奋。“因为技术是GCash的基础,而金融提供了适配的场景。”Anthony Thomas向36氪解释。他在最近的两三年里已经去过八次中国杭州,他深知移动支付未来的发展形态可能会怎样。

Mynt公司CEO Anthony Thomas

尽管银行业渗透率低,但菲律宾的手机却基本上实现了全覆盖,其中智能手机占比约40%。GCash目前作为菲律宾最大的电子钱包,用户数将将才达到800万,在比例上也还远远无法与中国相比。但沈奕飞希望三到五年内,GCash的用户数量能达到两千万。

“当五个菲律宾人里面有一个是GCash的活跃用户,那么这个市场将迎来一个爆发点。” 沈奕飞说。

另一个有利因素是,菲律宾的人口增长率极高,23岁以下的人口约占60%,这意味着大多数菲律宾人将更容易接受移动互联网等新事物,整体社会充满朝气。在马尼拉,不管是贫民区还是CBD,当地的年轻人会聚集在每一个街头,美式文化背景也使整体社会氛围更加开放。

与菲律宾不同,马来西亚的本地电子钱包TnGD(Touch’n Go Digital)则选择从各种交通场景切入。

除新加坡和文莱之外,马来西亚是东南亚经济最发达的国家,并且产业结构相对完整,拥有石油、汽车、钢铁、橡胶、电子等多种工业。电子钱包TnGD是蚂蚁金服与当地合作伙伴TnG(Touch ‘n Go)合资成立的公司,而TnG本就是马领先的支付服务供应商。马来西亚三千万人口,TnG发行的实体预付卡就有两千万活跃用户。而其中最大的国民应用场景就是交通。

在吉隆坡的公交、地铁、铁路、高速公路等场所,与中国的微信支付宝铺设力度类似,随处可见提供TnG刷卡的提示标识。于是,电子钱包化的TnGD所需要做的,就是教育原来习惯用TnG实体卡的用户,进一步学会使用功能更丰富的TnGD。

更多的本土互联网公司都在从交通场景里衍生出其它业务。滴滴、软银投资的东南亚出行巨头Grab除了可以打车、送外卖,去年还在新加坡推出了支付业务Grab Pay,今年6月又扩张到了马来西亚,并且显然将有更多的国家和地区会出现Grab的绿色logo,他们为此准备了充足的弹药。据FinanceAsia,今年4月份之后的短短几个月里,Grab一共融资30亿美元。

此外,Grab的竞争对手,腾讯投资的Go-Jek也在印尼进行类似路径的发展,从出行服务到快递、送餐和杂货配送,以此扩张业务版图,电子支付服务Go-Pay当然也是其中业务之一。

但TnGD的CEO Nizam似乎并不为Grab们入侵马来西亚感到担心,他认为Grab主要在做的打车场景较为单一,而TNGD则做了火车、公交、地铁、高速公路等多元交通场景的移动支付,有其优势所在。

基建、财团、监管,绕不开的本地化

两三年前,中国互联网公司和新经济资本刚刚瞄向东南亚时,大家觉得这里的人口、土地和海洋都将使其成为另一个广阔市场。这本身并没有错。但到了现在,还能剩下并持续扩张的,基本上就只有阿里、腾讯以及滴滴、今日头条这样的巨头资本。他们不仅有现金,更重要的是能对本土公司进行技术、产品、市场、运营甚至包括人力行政等各方面的赋能。比如TnGD,中国人就在管理层担任了CTO和CPO等关键岗位。

这才是印尼、菲律宾和马来西亚们想要的。脱胎于大种植园经济的财团们并不缺钱,当然也不愿意给创投公司在本土成长的机会,纯VC在这种市场结构里会难以生存。如果一个新的行业在别的市场已经证明有很好的前景,即使旧的势力还无法自己单独做成,但一定会借助各种资源事先布局。然后才会为了推进新业务,引进例如来自中国的技术,并让渡一定的股权。

“在东南亚做电子钱包还是得有当地经验,小公司、创业团队可能就不太合适。”TnGD的CTO熊务真告诉36氪。熊务真曾在不同外企做技术高管,那时他每年有50天年假。而现在,他必须每周往返上海和吉隆坡之间,时间非常宝贵,更别提什么年假了。

熊务真的另一个身份就是蚂蚁金服全球化钱包的技术负责人。与印度的Paytm和菲律宾的GCash不同,TnG公司与蚂蚁合作做电子钱包TnGD是从无到有,迄今才半年时间,因此熊务真深度参与进创业过程中。蚂蚁将之称为“一地一策”。

事实上,TnG公司本身就属于1924年就成立的马来西亚第二大银行联昌国际银行(CIMB)旗下,在整个亚太地区都有金融业务分布。年轻的Nizam两年半前加入TnG,就对董事会说,如果要进一步推动TnG的业务,就需要与中国领先的移动支付公司合作。但Nizam只是有这么个想法而已,他并不认识任何蚂蚁金服的人。于是,他从Google上找到了蚂蚁金服国际业务的负责人,才得以进一步推进他的想法。

TnGD(Touch‘n Go Digital)公司CEO Nizam

由于双方都是各自领域的巨头公司,TnG和蚂蚁展开了长达两年的互相了解和谈判。最终,双方合作成立的电子钱包公司TnGD,TnG公司占51%股份,蚂蚁金服占49%。为此努力了许久的Nizam代表TnG出任新公司的CEO,而蚂蚁则派出了熊务真出任CTO。2018年8月,以93岁高龄重新当选马来西亚总统的马哈蒂尔在这届任期内第一次访华,Nizam就在随行访问团。杭州是马哈蒂尔访问第一站,他特别关注了中国移动支付的发展。

菲律宾的情况也类似。现金仍然是菲律宾人在日常消费中的主要介质。菲律宾的一亿多人口却分布在七千多个零碎的岛屿上,平均网速在整个东南亚排名倒数第一。交通和基础设施建设的缺乏足以令一些习惯了平原都市生活的外国人感到绝望,强大的现金使用习惯对抗着科技带来的改变。

根据Mynt公司CEO Anthony Thomas介绍,90%的菲律宾人没有信用记录,更不要谈信用卡,66%的菲律宾人没有任何银行账户,34%的城市居民甚至在附近找不到一个银行网点。即使是一部分在使用电子钱包的用户,也仍习惯于用现金来为其充值,再进行下一步的消费或交易,开通GCash线下充值的网点在菲律宾超过12000个。

运营GCash的公司主体是Mynt,Mynt的母公司是菲律宾排名第一的电信公司Globe。GCash、Mynt和Globe的关系就类似支付宝、蚂蚁金服和阿里巴巴的关系,不一样的是,Globe还是菲律宾第二大财团Ayala的旗下公司,Ayala在菲律宾影响力更大的产业则是商业和住宅地产。在Mynt的股权结构中,蚂蚁金服和Globe各占45%,Ayala则占剩下10%。

蚂蚁金服在中国内地之外已经通过投资入股和技术赋能落地了九个给当地人用的“支付宝”,都以关键少数的股权结构来经营当地公司。蚂蚁将自己的这种模式称之为“出海造船”,代表中国企业走出去进入了3.0时代,以区别于做贴牌代工的“借船出海”1.0时代、买买买球队及影视公司的“买船出海”2.0时代。他们认为这种模式既能获得商业利益,又能安全稳妥地在发展阶段更早期的东南亚市场落地,从而达到长远目标。

蚂蚁金服的经验表明,在东南亚国家销售具有前景的产品和服务,大财团们一定是中国公司绕不开的地头蛇。无论在中国市场有多么强大的市占率,怎样与当地财团维持一种健康的竞合关系,都需要重新思考。至少中国互联网习惯了那种烧VC的钱补贴用户的模式,或许并不足以从无到有做出一家伟大的公司。

除了财团之外,掌握审批和发放执照权力的各国监管机构也是蚂蚁金服不能轻视的因素,而且每个国家的政策差别可能天差地别,都得重新学起。

支付宝和微信支付在中国有成功经验,所有海外的监管层和大型财团其实都没有视而不见,他们对此也有两种看法:第一,移动支付会给本国商业生态带来巨大好处;第二,移动支付的成长空间非常广阔,甚至可能会比电商还大,所以监管和财团都不希望这个领域被外国人控制。这也意味着,蚂蚁金服一开始就把对本地钱包的产品技术赋能确定为核心战略,而非控股或自己下场打仗。

但对中国公司来说,最难的可能还是员工之间的融合。沈奕飞受命来菲律宾支持GCash的时候,本地员工很难指挥,快乐又懒散的菲律宾年轻人不理解中国同行为什么要这么拼。他和其它杭州过来的华人同事只能身体力行,用加班来告诉他们,互联网市场是瞬息万变的。

今年4月初,熊务真刚到TnGD,很多原来的马来员工都想离职,他们觉得看不到方向,不知道熊务真率领的中国人想做些什么,“这比干活辛苦什么的要更困难”。因此在吉隆坡的第一个月,熊务真花了很多的时间精力在团队建设上。他给技术团队,不分中马国籍,一步步梳理清楚每个人的工作。这不是推进产品进度,却比推进产品进度更加有用且急迫。

直到半年后的现在,令熊务真感到真正自豪的是,他的团队没有一个人主动离职。就像古时下南洋的中国船队,船长最在乎的,不是带回了多少贡品,也不是占领了多少土地,而是他的水手是否同心协力朝着一个方向在划桨。

评论