新加坡REITs组合投资 ——优势与风险是什么

新加坡是一个全球重要的资本市场,金融和保险行业发达。

那除了保险长期储蓄之外,有没有什么风险相对偏小,收益较稳定的产品可以投资呢?

投资

谈到在新加坡投资,一定会谈及到REITs,因为这个投资是比较特别的投资产品,让新加坡是全球最重要的REITs 市场之一,是继日本在2001年之后第二个推出REITs的亚洲国家,如今也成长为亚洲的第二大REITs市场。最近几年REITs在新加坡的发展迅猛,有剑指亚洲最大REITs市场之势。

首先,REITs的中文学名是房地产投资信托基金,它是由拥有房地产的公司成立的(如凯德CapitaLand, MapleTree, Frasers等),这些房地产包括购物中心、写字楼、工业仓库、酒店、住宅等。通过REITs,你能以负担得起的价格,拥有这些不同种类的房地产,并以房地产业主的方式获得回报。根据新加坡的税收政策,新加坡REITs必须将至少90%以上的租金收入,当做股息,发放给REITs持有人,以此获得免税优惠。

下面是REITs的简易逻辑图,大家感受一下。

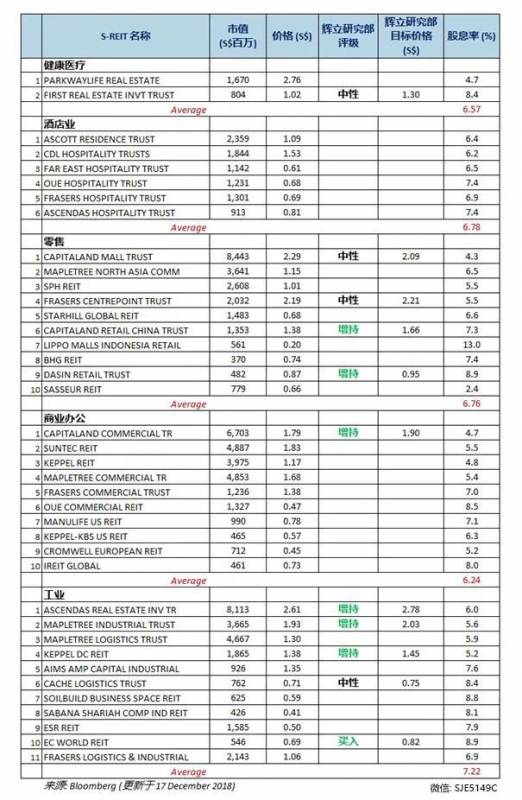

根据房地产用途的不同,REITs被分为以下几大类型来进行追踪和分析:

• 零售REITs(如:CapitaMallTrust,FrasersCentrepoint Trust)

• 工业/物流REITs(如:AscendasREIT,MapletreeIndustrial Trust)

• 商业办公REITs(如:FrasersCommercial Trust,KeppelREIT)

• 医疗REITs(如:ParkwayLife REIT , First REIT)

• 酒店/度假村REITs(如:FrasersHospitality Trust, Far East Hospitality Trust)

S-REITs的总体表现居于世界前列

新加坡早在2002年就推出了第一只REIT(在这之前也只有美国、澳洲、日本少数几个国家推出了REITs,中国目前还未推出REITs),发展到现今,新加坡是除日本以外亚洲第二大,也是最具国际性和成熟度的REITs市场。目前日本共有58个REITs项目,总市值1412亿新币;新加坡共有42个REITs项目,总市值848亿新币;香港则有13个REITs项目,总市值482亿新币。

除了投资本地的房地产,新加坡上市的大部分REITs都还有投资境外房地产,遍布澳洲、美国、中国、马来西亚及欧洲等地。

据新加坡交易所2018年7月发布的数据,34只S-REITs和6只合订证券的年平均股息收益率为6.7%左右,而从近几年的历史数据来看,年平均股息收益率也基本在6%上下。从2010年-2017年,新加坡REITs指数的股息收益率在较长时间内一直居世界前列。

REITs投资适合什么样的人群?

任何一种投资产品,都存在风险,大家在入市之前需要多做一些功课了解其中的风险,并判断该产品的风险是否在自己的承受范围内。

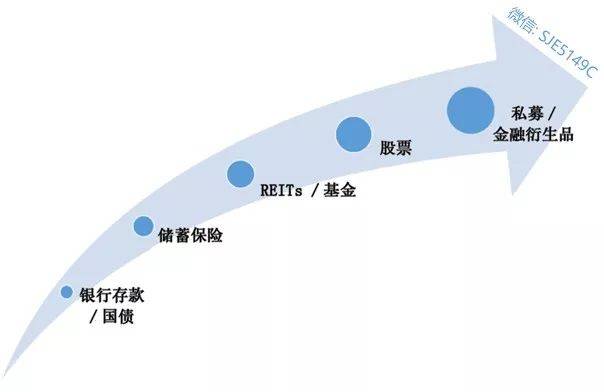

为了便于大家理解REITs的风险大小,这里做了一个简略的比较图,风险随箭头方向依次递增(注意:不能完全按照这个比较来判断风险大小,还需要考虑综合因素。)

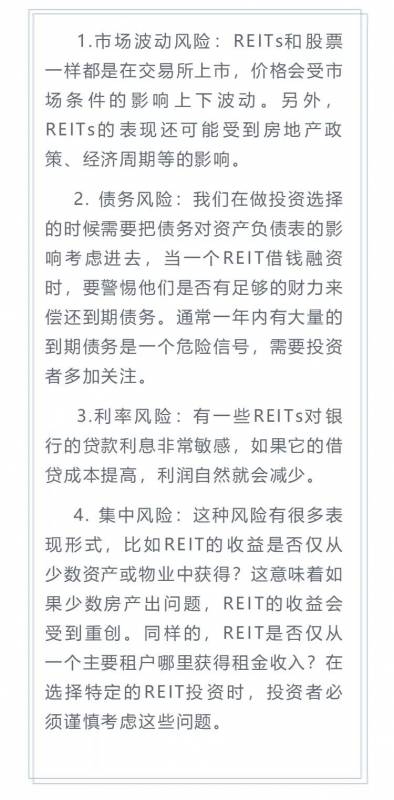

具体来说,REITs主要有以下一些风险:

为了有效的避免某一只REITs的风险,我们可以投资REITs的组合;正如为了避免集中投资在某一只股票带来的风险,而投资在基金一样。REITs的组合,正如基金一样,减少了过于集中带来的风险,把资金分散开来投资在不同的REITs。

1. 专业的团队

由专业的经理人及其团队操作的,他们一般都有比较高的学历,并且具有丰富的投资经验,相比于我们这些普通投资者,专业经理人更能把控市场走势,控制投资风险。

2. 投资门槛低

相比于其他的某些基金产品、动辄几十万的起购的最低买入门槛,REITs组合门槛低,只需2万5千新币起购。

3. 投资风险分散

组合投资投资10-30个不同的房地产信托,这样也就把风险分散掉,即使某一个房地产信托出现问题,也不会对整体资金造成毁灭性打击,减低了风险。

可以为你节省很多时间,用于努力工作,赚取更多投资本金,同时能够多陪伴家人。

可以发挥专业人士的作用,利用他们丰富的投资经验。

以分散投资风险。通过科学的投资组合降低风险。

可以享受投资的规模效益。REITs全委组合汇集众多小投资者的资金,形成一定规模的大额资金,在参与投资时能享有规模效益。

全委REITs 组合投资管理账户

c-REITs Managed Account

C 账户的不派息,派息收入继续投资在组合当中,实现复利增长。

p-REITs Managed Account

P账户每三个月派息一次,提供比较稳定的收入来源。

以上供大家参考和探讨,纯属学术和兴趣探讨,不对内容负责,不存在招揽生意意图,不是理财建议,不是财务规划建议,内容也未经新加坡监管部门审核,读者有意则需要通过持牌顾问经过需求分析等财务规划流程获取专业意见,本文不做为投资依据,不承担任何法律责任。

本文数字和内容仅2019年12月发布之日有效,之后产品及市场有变化或促销,对比的地方就不一定准确

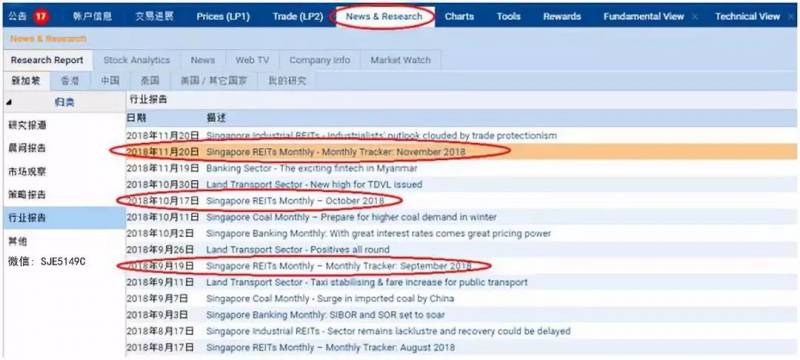

来源:新交所,21世纪经济报道,辉立证券,彭博(Bloomberg)

新加坡的优势

全球资产配置为何选择新加坡?

著名全球金融中心,有健全成熟完善的法律、会计、监管环境和金融体系国家和银行主权信用评级居世界前列, 有“东方瑞士”之称

独立主权国家,政治经济稳定,连接东西方的桥梁最佳从商环境,政府高效廉洁、亲商

低税收,无个人遗产税或赠予税、无资本利得税、海外收入无须纳税

新币为全球最稳定货币货币之一,资金成本低,低通货膨胀;资金自由流动银行、保险等金融机构对客户信息严格保密

银行、保险等金融机构对客户信息严格保密

评论