那些风投支持的IPO现在怎么样了?东南亚的暴风雨“融资”

IPO 资讯头条新闻

当风险投资家投资一家初创公司时,他们可能会考虑各种各样的事情:运营改善、招聘新员工、为渠道、产品/市场契合度和客户获取策略提供资金。但对大多数人来说,无论未来有多远,最终退出的可能性始终存在。这是VC的本性。从一段关系开始,投资者就在考虑它将如何结束。

不过,对这些公司来说,退出并不是结束。事实上,事实远非如此,正如我们从三家公司的重大进展中所看到的那样,这三家公司组成了今年一些规模最大的由风投支持的IPO。

今年5月,优步Uber通过IPO融资逾80亿美元。不到3个月后,这家叫车服务巨头通过解雇营销部门的400名员工来削减成本,导致该公司股价连续一周下跌——这是该公司股价自上市第二天大幅下跌以来的最大跌幅。

对于优步Uber在美国的主要竞争对手Lyft而言,上周的重大新闻来自高管层。据彭博社(Bloomberg)一篇报道,首席运营官乔恩•麦克尼尔(Jon McNeill)在从特斯拉(Tesla)加盟Lyft大约18个月后即将离职,该公司不打算招聘接替者。这一周,Lyft的股价从每股近66美元跌至不足58美元,在恢复72美元IPO发行价的持续努力中失去了主要优势。

上周波动更大的是Beyond Meat,这家另类肉类公司自5月份上市以来一直是华尔街最热门的股票之一。该公司股价经历了两次重大下跌:第一次是在周一,当时该公司宣布计划进行二次发行;第二次是在周四,当时该公司将此次发行定价为每股160美元。

这是该公司IPO每股25美元的6倍多,在如此短的时间内达到了惊人的市盈率。但也远低于Beyond Meat上上周五收盘价234.90美元。总而言之,Beyond Meat的股价在过去几天里下跌了20%以上。

这三家公司都代表着今年风投支持的IPO热潮的不同角度。长期以来,Lyft一直在努力摆脱Uber的阴影。Uber显然是最引人注目的公司,我们一直都知道,这家巨头将推出有史以来规模最大的风投支持产品之一。此外,Beyond Meat从一家相对默默无闻的公司一跃成为华尔街的宠儿,不到一年的时间里,该公司13.5亿美元的私人估值就变成了135亿美元的市值。

但现在,这三家公司都面临着同样变幻无常的公开市场命运。在公开市场上,一家公司的估值是由全球投资者网络在一天中的每一秒钟决定的,企业的一举一动都会对高管、员工和股东的钱包产生直接影响。

那些风投支持的IPO现在怎么样了?

Snap:

在2019年的大部分时间里,Snap的股价一直在稳步攀升。今年7月的最后几天,这家迫切希望成为一家相机公司的社交媒体公司发布了强劲的第二季度财报,随后其股价自2018年第一季度以来首次飙升至每股17美元以上。

这标志着Snap股价回到了2017年3月上市时的水平,当时Snap进行了近年来规模最大的由风投支持的IPO之一。在那之后的两年里,就股价而言,该公司的表现明显好于2017年由风投支持的IPO类别的其他几家公司,包括一些估值在上市后飙升的软件公司。

Snap在IPO中筹资34亿美元,仅落后于优步今年早些时候的81亿美元,后者是自Facebook上市以来规模最大的由风投支持的IPO。就在不到一年前,Snap刚刚筹集到最后一轮风投资金,即18亿澳元的F轮融资,估值甚至达到了200亿美元。

Snap在2017年上市后的头几个月,股价一直高于每股17美元的IPO发行价。但随后,该股逐渐开始下跌,在2018年初短暂反弹后,该股稳步下滑至个位数,在去年圣诞节前不久跌至每股4.99美元的低点。

用户纷纷涌向Instagram,有人怀疑这一趋势能否逆转。但2019年已经证明了这一点。Snap仍在亏损,但规模略小——该公司报告称,2019年第二季度净亏损2.55亿美元,而2018年第二季度净亏损3.53亿美元。

或许更重要的是,该公司正在赢回更多的用户,这一趋势可能受到了其在青少年用户中广泛流行的影响。把所有这些都加起来,对于坚持这一信念的Snap投资者来说,2019年是值得的一年。以及任何在最佳时机出手的股票投机者。

MongoDB:

MongoDB(纳斯达克:MDB)是一家总部位于纽约的软件公司,运营着一个开源的NoSQL数据库。该公司股票在首次公开募股(IPO)后的第一个交易日即以每股24美元的价格暴涨,此后几个月,该公司除了表现出稳定的增长外,几乎没有表现出任何其他迹象。

MongoDB上周三收于每股143.22美元,市值接近80亿美元。在上市之前,MongoDB已经筹集了超过3亿美元的风险投资,2013年首次达到10亿美元的私人估值,2015年达到16亿美元。因此,该公司目前的市值增长了5倍。红杉资本(16.9%)和Flybridge Capital(11.6%)是MongoDB最大的风险投资者。

Okta:

总部位于旧金山的Okta(纳斯达克:Okta)是另一家软件公司,自2017年4月以每股17美元的价格上市以来,该公司获得了惊人的成功。该公司股票上周三收于130.83美元,这一数字在2019年迄今已增长了一倍多,导致其市值略低于150亿美元。Okta专注于身份和访问管理,开发软件,帮助其他公司控制谁可以在各种网络、设备和应用程序中做什么,以及看到什么。

Alteryx:

总部位于加州的数据分析软件开发商Alteryx也实现了类似的不间断增长。该公司于2017年3月上市,以每股14美元的发行价融资1.26亿美元。Alteryx 7月收于每股117.54美元,在两年多一点的时间里增长了8倍多,对公司的估值约为74亿美元。

Blue Apron:

Blue Apron(NYSE: APRN)是风投的宠儿,包括2015年该公司以20亿美元的估值从D轮融资中筹集了1.35亿美元。但当这家餐饮初创企业决定上市时,一切都出了问题。这家总部位于纽约的公司将2017年6月的IPO定价为每股10美元,远低于最初预期的15至17美元。

Part 2

VC风险投资

美国风险投资的当前趋势

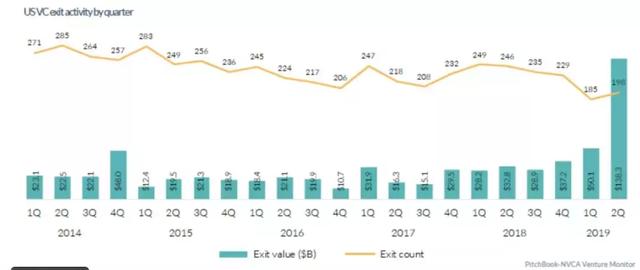

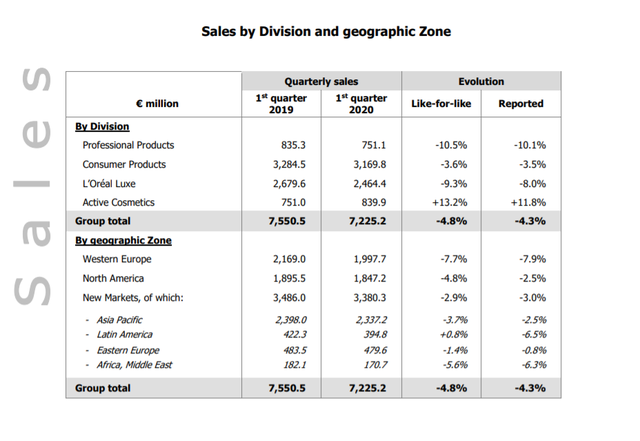

备受期待的独角兽IPO浪潮在2019年第二季度爆发,创造了超过1,380亿美元的退出价值纪录。大规模的独角兽IPO推动了历史性的退出价值。随着优步(Uber)、Slack、Beyond Meat和Zoom等公司上市,2019年第二季度是迄今为止规模最大的季度退出价值。2019年,IPO占总退出价值的80%以上。

由硅谷银行(Silicon Valley Bank)、帕金斯•科耶(Perkins Coie)和Shareworks赞助的最新PitchBook-NVCA风投监测机构,从2019年第二季度开始深入研究美国风投行业的其他趋势。它包括对日益增长的健康科技行业的关注、女性创办公司的投资趋势,以及随着退出收益流向。大型交易使得风投在2019年第二季度的投资额达到了660亿美元,几乎是创去年纪录的一半。2019年可能是风险投资连续第二年超过1000亿美元

美国风险投资的当前趋势:

Ø 尽管资本投资已从去年第四季度的高点大幅下降,但随着企业连续第六个季度吸引逾250亿美元资金,强劲的风投活动仍在继续。

Ø 自2013年以来,大型并购交易激增,2019年1月1日也不例外,有123笔交易已被记录在案。不过,今年迄今为止,总体平均交易规模已趋于平稳。

Ø 天使和种子交易活动下降。由于接受天使和种子融资的公司的平均年龄首次超过3岁,投资者似乎更关注于通过青睐更成熟的初创企业来降低风险。总的来说,天使和种子轮继续下降。

Ø 后期VC活动持稳。尽管风投连续第四个季度向后期交易投入200多亿美元,但2019年交易规模的增长已经放缓。

Ø 5000万美元以上的交易对后期的强势至关重要。规模较小的传统后期活动非常活跃,5,000万美元以上的交易仅占后期风投活动的17.1%。然而,5000万美元以上的交易占到了后期交易价值的70%以上。

Ø 软件交易呈下降趋势。软件仍然是最受欢迎的行业,但其交易份额已经下降到40%以下。UiPath等公司的巨额交易似乎发挥了重要作用,因为该行业的投资规模仍有望赶上2018年。

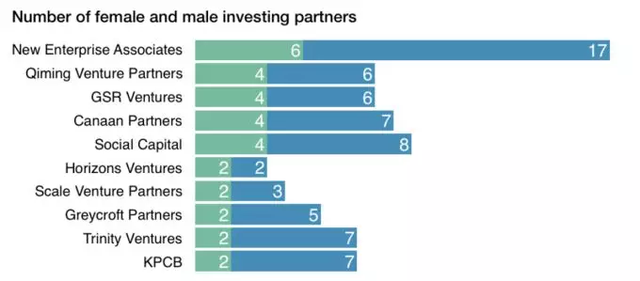

Ø 女性创办的公司正在崛起。对于风投行业的女性来说,今年是重要的一年。Glossier和Rent the Runway等女性创办的公司在1小时内获得了巨额投资,帮助推动了大约19亿美元的资本投资流向女性创办的公司。

Ø CVC的活动收缩到一个更可持续的数字。多年来,软银(SoftBank)、亚马逊(Amazon)和Alphabet等企业巨头的风投部门在风投投资中所占份额不断上升,但总体而言,到2019年,CVC的参与已降至更稳定的水平。

东南亚的暴风雨“融资”

东南亚一直以其原始的海滩、创新的美食、皇家寺庙和水上市场而闻名。其快速的基础设施建设和数字发展帮助激发了风投兴趣,投资者向总部位于亚洲的公司投入了数十亿美元,涉及电子商务、网约车、游戏、旅游和金融科技等领域。

自2018年初以来,风投已经在东南亚完成了327笔交易。其中,高达58.7亿美元的资金仅分散在7笔交易中。此外,在未来几个月里,正在进行的更多大型融资可能会大幅推高融资总额。其中两笔最大的交易仅发生在过去两周。

Ø 总部位于香港的Lalamove成立于2013年,提供按需配送和物流平台。迄今为止,该公司已获得至少4.6亿美元的股权融资,其中包括2017年1亿美元的C轮融资,当时该公司估值约为10亿美元。

最近Lalamove (fka EasyVan)获得了其中一笔巨额融资。该公司宣布,已获得红杉资本(Sequoia Capital)和高瓴资本(Hillhouse Capital)牵头的3亿美元D轮融资。其他参与的投资者包括总部位于上海的东方贝尔风险投资(Eastern Bell Venture)、光伏资本(PV Capital)和MindWorks Ventures。

Ø 7月早时,在线时尚和美容平台Zilingo从红杉印度(Sequoia India)和淡马锡(Temasek)等投资者那里获得了2.26亿澳元的融资。D轮融资给这家总部位于新加坡的公司带来了9.7亿美元的估值。

在过去14个月里完成的三轮融资中,规模最大的三轮融资,每轮融资都超过10亿美元——其中则包含两家叫车公司,两笔最大的资金都流向了叫车独角兽Go-Jek和Grab。

Go-Jek成立于2010年,去年2月从E轮融资中筹集了15亿美元。7月早些时候,这家总部位于雅加达的叫车服务公司据报道举行了正在进行的F轮融资的首个闭市活动,创收约10亿美元,估值在90亿至100亿美元之间。该业务得到KKR、腾讯(Tencent)、三菱(Mitsubishi)和华平(Warburg Pincus)等投资者的支持。

Grab承诺向印尼投入20亿美元的现金。Grab是东南亚最有价值的风投支持企业之一,总部位于新加坡的网约车公司Grab宣布,计划未来5年向印尼业务投资20亿美元。Grab迄今已从软银(Soft Bank)筹集了约30亿美元。其中包括今年早时14.6亿美元的投资,据报道,这笔资金是H轮融资45亿美元中的一部分,H轮融资时:对Grab的估值为140亿美元。

Grab和软银将把20亿美元用于建设电动汽车网络、改善印尼的地理测绘技术、在印尼建立平价医疗服务等用途。印度尼西亚是Grab的主要竞争对手Go-Jek的总部,而目前Grab计划将在印度尼西亚建立第二个总部,

Fin-tech间的”博弈“

Robinhood免佣金股票交易平台的潜在竞争对手已经出现-Gatsby,这两家公司都在寻找一种有争议的方式来提高收入,Gatsby或将通过使用人工智能脱颖而出。

Gatsby是一个免佣金股票期权交易平台的开发商,已经从SWS风险投资公司、技术中心Plug-and-Play Tech Center和爱尔兰天使投资人那里获得了150万美元的种子资金,试图推进免费期权交易。

该公司的主要平台仍处于beta测试阶段,目前还没有公开可用的产品。首席执行官杰夫•迈尔斯(Jeff Myers)向PitchBook讲述了该公司将建立免佣金交易空间的计划。

“每个人都渴望杠杆,”迈尔斯在谈到期权交易的吸引力时说。正是期权交易推动了他的公司的成立。他说:“传统上,你可以把1000美元投入股市,等一年赚100美元。但人们希望得到比这更有意义的回报。”

虽然传统股票通常被吹捧为较长期投资的理想选择,但期权是投资者之间达成的对时间敏感、具有法律约束力的协议,投资者保留以100股为单位买卖某只股票的权利。合同的卖方持有获得100股股票所需的抵押品,同时将合同独立价值的价格或“溢价”收入囊中。买方要么转售合同,要么履行合同,从而对100股股票进行交易。

通常情况下,经纪公司会对每份合约收取佣金,因为许多合约可以构成一笔交易,佣金加起来会很快。这为Gatsby或Robinhood这样的经纪公司创造了价值,它们不会为每一份合同收取如此高的费用。目前,几乎没有提供免佣金的期权交易,Robinhood是此类交易的一个标志。

尽管免费券商的缺乏可能导致供应短缺,但仍需要创新来避免竞争。Gatsby希望能通过提供一个人工智能驱动的交易分析功能,使自己与众不同,至少在最初是这样。由于期权合同的定价涉及大量的数学和数据建模,Gatsby的目标是使用这些数据来确定一个假设的交易可能如何发挥,根据过去的行为,投资者和股票本身。

与Robinhood类似,Gatsby声称它将通过销售订单流来赚钱,这种策略包括向交易所和做市商出售客户订单,从而增加此类实体的交易量,同时销售经纪公司收取少量费用。包括嘉信理财(Charles Schwab)和TD Ameritrade在内的许多券商都将此类销售纳入了自己的业务模式。

截至7月底,约有1.3万人在等待试用测试版,仅凭购买期权的订单流量就能赚多少钱,还有待观察。相比之下,Robinhood提供多种资产交易,包括股票和ETF。

然而,Gatsby可能正在寻找合作协议,以获得额外的收入。据《美国银行家》报道,今年1月,该公司从Radius Bank和巴克莱(Barclays)等银行获得了50万美元的资金,据报道,Radius Bank正考虑与盖茨比合作,为该银行的客户提供盖茨比的平台。

他表示:“我们现在所处的时代,期权是复杂而复杂的,而新一代交易员已准备好投身其中。”

女性投资

风险投资公司(Serena Ventures)的活动中出现的最明显的趋势是,希望通过投资于那些经常被硅谷“老男孩俱乐部”(old boy’s club of Silicon Valley)忽视或回避的公司和创始人,来挑战风投行业的性别差异。

其中包括The Wing这样的公司,该公司面向女性运营联合办公场所和社交俱乐部,迄今已筹集了逾1亿美元的风投资金,去年12月估值达到3.75亿美元。该公司由奥黛丽•盖尔曼(Audrey Gelman)和劳伦•卡森(Lauren Kassan)于2016年创立,除了塞雷娜风险投资(Serena Ventures),该公司还拥有一大批杰出的投资者,包括红杉资本(Sequoia)、Airbnb、WeWork和几名美国女子国家队队员。

威廉姆斯和她的公司也是Billie公司的投资者,Billie是另一家女性创立的公司,销售面向女性的剃须刀和其他身体护理产品。今年1月,该公司进行了一轮2,500万美元的融资。向女性提供卫生棉条、卫生巾和其他生殖保健产品的罗拉(Lola)也是塞雷娜风险投资(Serena Ventures)投资组合的一部分;据报道,该公司在2018年融资2400万美元,估值1.04亿美元。

这样的例子不胜枚举。Floravere已从Serena Ventures筹集资金,支持其直接向消费者销售婚纱的业务。梅尔文已经从该公司获得资金,支持其头发延伸和其他美容产品。HoneyLove已经向该公司求助,支持其女性塑身系列。

Serena Ventures风险投资公司显然也对食品的未来感兴趣。到目前为止,该公司在该领域最大的投资对象是Impossible Foods。这家植物蛋白产品制造商今年5月以20亿美元的估值筹集了3亿美元资金。

该公司还投资了多家外卖公司。一种是Daily Harvest,每周或每月为客户提供新鲜的水果、蔬菜和其他有机成分。另一个是Gobble,它提供的套餐可以在15分钟或更短的时间内准备好。那笔特别的交易是Serena Ventures将业务保留在家族中的一个例子:Gobble也得到了Initialized Capital的支持,这家公司由威廉姆斯的丈夫、Reddit联合创始人亚历克西斯奥哈尼安(Alexis Ohanian)领导。

对于小胃的人来说,Serena Ventures风险投资公司是Little Spoon公司的支持者,该公司提供有机婴儿食品的配送服务。对于狗狗的胃,该公司是Ollie的投资者,Ollie是一家为狗狗提供定制饮食计划的公司。而对于那些倾向于健康的人来说,有一家名为奥利(Olly)的类似公司,出售维生素、蛋白质棒和相关产品。

无论是场内还是场外,威廉姆斯一直与时尚界联系在一起。她的网球着装在她的职业生涯中一直是头条新闻,包括她在2018年法国网球公开赛上穿的一件黑色紧身连衣裤,后来被法国网球联合会禁止。威廉姆斯也是一位独立的设计师,包括她自己的运动装、晚装和手袋系列。

风险投资公司(Serena Ventures)的一些投资就体现了这种兴趣。该公司是Rocket of Awesome的支持者,该公司为孩子们制作明亮和炫丽的服装,以及邻里商品(Neighborhood Goods),这是一家新兴的百货连锁公司,销售一系列不同品牌的服装,其中许多品牌都是在互联网上诞生的。去年,威廉姆斯在该公司位于德克萨斯州普莱诺的旗舰店推出了最新的服装系列。

风投公司(Serena Ventures)也是Brandless的投资者之一。Brandless的名字听起来有些矛盾,该公司以自有品牌销售一系列食品、家居用品和其他产品。去年夏天,软银引入了由软银愿景基金(SoftBank Vision Fund)牵头的2.4亿美元投资。就在上个月风投公司(Serena Ventures)还参与了一项为Retail Zipline提供960万美元资金的项目,对该公司的估值为3,840万美元。Retail Zipline是一家帮助零售店改善与高层管理沟通的工具开发商。

Coinbase是比特币时代的一颗新星,去年10月估值超过80亿美元。威廉姆斯的投资直到今年4月宣布成立同名公司后才为人所知。同月,塞雷娜风投(Serena Ventures)出资4500万美元,为佩洛顿(pelton)风格的公司tone投资了C系列。这家公司销售的是壁挂式健身系统和屏幕,而不是固定自行车。

该公司其他著名的投资组合公司包括MasterClass,它销售各种学科的在线课程;威廉姆斯本人也在网站上提供网球课程。还有Andela, 1月份的估值为7亿美元。这家初创公司主要在非洲运营,致力于将非洲的软件开发人员与世界各地的科技公司联系起来。最后但并非最不重要的是,威廉姆斯是SurveyMonkey的董事会成员,该公司为在线调查开发软件。

从整体上看,这是一个足够大的公司集合,足以让任何风投公司保持忙碌。更不用说由一位主要工作仍在赢得大满贯的女性领导的联盟了。

Part 3

PE私募股权

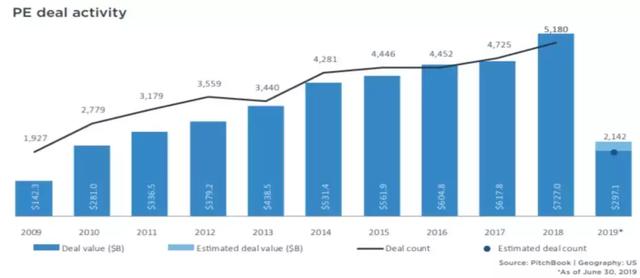

到目前为止,2019年美国私募股权好坏参半。市场波动最初抑制了退出和交易活动,但杠杆贷款和公开市场的复苏激发了信心。尽管并购交易现在已恢复到与2018年相当的速队,但随着人们对地缘政治活动和经济表现的担忧加剧,这种速度是否会继续下去的问题也待讨论。

私募股权退出活动也仍低于历史正常水平,而募资数字有望超过2018年,2019年上半年美国私募股权募资已经超过1000亿美元。今年上半年,美国国内完成2,142宗交易,总额2,971亿美元。尽管与去年持平,但要想在全年基础上赶上2018年将是困难的,因为贸易战争和全球经济增长放缓等经济逆风可能会给这些数字带来压力。

Ø IT、医疗和B2B继续占据主导地位

在2019上半年内,IT、医疗和B2B的交易总额占美国私募股权交易总额的63%。它们在交易数量中所占的比例甚至更高。这一趋势是否会持续还有待观察;然而,随着逆风继续迫使市场减少交易,资本可能只会谨慎地配置到最成熟和最受欢迎的领域。

Ø GP的股份越来越受欢迎

随着该领域以高现金对现金的收益率证明自己的实力,以及有限合伙人在将资金投入普通收购基金之外,继续寻找增加私募股权投资敞口的方法,GP股权的投资和融资已开始显著增加。风投公司通过这一战略筹集的资金,大部分资金将流向后期公司或收购公司,这些公司将获得更大、更稳定的资产管理规模,并收取管理费。

Ø 处在历史低位的退出

今年第二季度,美国共有168家私募股权基金退出,规模达620亿美元,均低于历史平均水平。第一季度也好不到哪里去。繁荣的公开市场是否会鼓励更多公司在今年下半年探索退出,或者外部因素是否会产生阻力,这些都还有待观察。

Ø 规模较大的基金不断吸收更多的资本

美国私募股权基金在第二季度继续获得巨额资金,尽管募资规模确实低于第一季度。总的来说,今年很可能会超过2018年全年的数字,黑石预计将在年底前完成创纪录的250亿美元巨型基金。

Part 4

最新融资记录

1、BabySparks完成200万美元的种子融资

BabySparks公司成立于2013年,总部位于迈阿密,提供一个帮助父母关注孩子发展、成长过程的平台。BabySparks已经完成了由Ocean Azul Partners牵头的一轮200万美元的种子融资,Miami Angels, Kairos, Marstar Investments, Lou Kreisberg and Steve Goodman也参与了此轮融资。

2、Muzmatch获得了700万美元的首轮投资

Muzmatch是一款面向穆斯林的约会应用程序的开发商,该公司成立于2015年,总部位于伦敦,其平台上约有100万会员。据TechCrunch报道,在一轮由Luxor Capital和Y Combinator共同牵头的融资中,该公司已筹集了700万美元。

3、Compass 将获4亿美元的融资

Compass运营着一个买卖、出租房屋和公寓的平台;去年9月,该公司以44亿美元的估值筹集了4亿美元。据《华尔街日报》(the Wall Street Journal)报道,由软银(SoftBank)的Vision Fund和卡塔尔投资局(Qatar investment Authority)牵头与Compass正在敲定一笔4亿美元的投资,这笔投资将使这家总部位于纽约的房地产初创公司的估值达到55亿至60亿美元。

4、DataRobot完成2亿美元融资

DataRobot是为数据科学家开发的自动化机器学习平台,DataRobot成立于2012年,总部位于波士顿,在2018年10月获得1亿美元的融资后,该公司此前的估值为7.25亿美元。Xconomy称,该公司已完成由Sapphire Ventures和Meritech Capital牵头的价值2亿美元的E系轮融资。据悉,该公司现在的市值超过10亿美元。

5、Elon Musk隧道初创公司获得了1.2亿美元融资

伊隆•马斯克(Elon Musk)创立了运输隧道公司(transportation tunneling company)。据报道,今年5月,该公司获得了第一份在拉斯维加斯运营的商业合同。据彭博社(Bloomberg)报道,这家公司已经从包括Future Ventures、8VC和Vy Capital在内的投资者那里筹集了1.2亿美元投资

6、Intelligence Node新获融资550万美元

这家总部位于孟买的公司成立于2012年,为零售企业提供数据分析平台的Intelligence Node,迄今已融资1060万美元。今日已经完成了新投资者Cornerstone Venture Partners和Calibre Ventures投资550万澳元的B轮融资。

7、Udaan估值22亿美元

由Flipkart前高管在2016年创办的这家总部位于班加罗尔的企业Udaan,为小企业提供了一个在线市场,该公司去年9月获得2.25亿美元融资,当时估值为10亿美元。据《经济时报》报道,Udaan在由Lightspeed和DST Global共同牵头的一轮融资中,正在融资5亿美元,估值可能达到22亿美元。

8、Nubank获得4亿美元融资

Nubank已经完成了由TCV领导的4亿美元F轮融资。现有投资者腾讯(Tencent)、DST Global、红杉资本(Sequoia)、Dragoneer、Ribbit Capital和Thrive Capital也参与其中。自2013年成立以来,这家总部位于圣保罗的公司在七轮融资中累计融资8.2亿美元。据《华尔街日报》报道,这家巴西金融科技公司目前的估值超过100亿美元。据报道,在去年10月从腾讯融资1.8亿美元后,该公司的估值曾达到40亿美元。

9、折扣电商零售商Wish本周公布了新融资计划,估值112亿美元,使其成为美国10家最具价值的风投支持企业之一。房地产平台开发商Compass也为其本已充裕的资金锦上添花,在此前融资4亿美元约10个月后,该公司实现了3.7亿美元的新融资,估值64亿美元。

10、Tiger Global在UrbanClap的一轮融资中投资7500万美元

UrbanClap公司成立于2014年,总部位于印度,运营着一个市场,帮助用户找到维修人员、清洁工、美容师和其他专业服务人员。该公司已经从E轮融资中筹集了7500万美元,由Tiger Global牵头,斯蒂德维资本(Steadview Capital)和Vy Capital参与了此次融资。

11、据《华尔街日报》报道,智能锁开发商Latch这家总部位于纽约的公司成立于2013年,其产品是锁,公寓经理和租户可以通过智能手机进入门锁。该公司与UPS和沃尔玛(Walmart)合作,5月份估值为4亿美元。最近已在Avenir Growth Capital牵头下融资5,600万美元。

12、Biome Makers是一家提供agtech产品和数据分析的公司,已经筹集了400万美元,由Seaya Ventures和JME Ventures牵头,LocalGlobe也参与其中。该公司成立于2015年,总部位于萨克拉门托,已经得到了包括Terra accelerator和Pearse Lyons在内的加速器项目的支持。

Part 5

MA收购、并购和整合

1、本周外卖领域的整合正在进行之中,其中以DoorDash达成的以4.1亿美元从Square购买Caviar的协议为首。在与UberEats和GrubHub为首争夺美国市场控制权的战斗中,DoorDash增加了更多客户和餐厅。

与此同时,据报道,在大西洋彼岸,英国外卖行业领袖Deliveroo收购了总部位于苏格兰的Develop Software,这是一家专注于改善用户体验的开发商。荷兰的外卖网站Takeaway.com同意以50亿英镑(约61亿美元)收购英国竞争对手Just Eat,以挑战英国的Deliveroo。

2、伦敦证券交易所(LSE)同意从黑石(Blackstone)和其他投资者手中收购Refinitiv,交易规模为270亿美元,旨在与彭博(Bloomberg)展开竞争。

与此同时,制药巨头辉瑞(Pfizer)本周同意将旗下非专利药部门与Mylan合并,成立一家年销售额约为200亿美元的公司,销售的药物包括立普妥(Lipitor)、伟哥(Viagra)和EpiPen。

3、雷朋的所有者EssilorLuxottica同意以70亿欧元(约80亿美元)收购光学竞争对手GrandVision。Salesforce最终完成了之前宣布的以157亿美元收购Tableau Software的交易

Part 6

退出计划

I-Mab Biopharma开始IPO准备

I-Mab总部位于上海,成立于2017年,当时生物制药开发商Third Venture Biopharma和Tasgen Biotech合并。据彭博社(Bloomberg)报道,癌症和自身免疫性疾病治疗开发商I-Mab Biopharma已秘密申请IPO。据报道,该公司预计将在一轮融资中筹集至多4,000万美元,估值为8亿美元。

评论