一年半超1700家分支机构被裁!保险巨头的操作你看得懂吗?

对于保险行业来说,2021年上半年似乎尤为艰难。一方面,国内保险公司纷纷裁撤分支机构,从2020年到现在的一年半时间里,保险公司裁掉的分支机构高达1706家。另一方面,国外的保险巨头也没闲着,短时间内也开启了出售热潮。

前面保观分析过英国保险巨头英杰华出售一系列业务的战略。在今年,另一保险巨头法国安盛也步了英杰华的后尘,接连出售其在世界各地的业务。这一系列出售的背后,是由于宏观经济形势的影响,抑或是出手的业务本身的业绩出了问题,我们将从安盛的例子中一探究竟。

1

安盛:左手发展业务,右手致力创新

安盛是一家法国跨国保险公司,提供保险、投资管理和其他金融服务,企业历史可以追溯到1816年。

20世纪50年代,安盛拓展到加拿大市场,由此开始了国际化进程。在接下来的几十年里,安盛不断进行扩张,目前主要包括法国、欧洲、美国、亚洲、国际业务以及投资组合等业务。按照业务线来分,安盛主要开展财险、健康险、寿险和储蓄业务以及资产管理业务。

一路发展起来,这家百年企业也一直不负众望,无论是在资产、业绩表现、还是在创新方面,都为人所关注。在AM Best发布的2020年非银行资产排名里,安盛以8433.2亿美元的总量位居第三,且在前几年里,安盛一直位列前几名。同样,在年度总保费的榜单里,安盛同样以1011.4亿美元的总体量位列第三,排在联合健康和中国平安之后。创新方面,在今年揭晓的Efma-埃森哲创新奖中,美国的安盛信利更是凭借着建筑生态系统荣获2021年互联保险和生态系统金奖。

那么具体到业务层面,安盛的表现如何呢?

2021年第一季度,安盛总收入为307亿欧元,较去年的317亿欧元相比下降了3%。其中,财险、健康险、寿险和储蓄以及资产管理的收入分别为174亿欧元、42亿欧元、86亿欧元和4亿欧元,较去年同期分别增长了2%、5%、0%以及17%。

财险领域,商业线的收入增长了4%,达到116亿欧元,增长主要由美国的安盛信利、法国业务以及新加坡业务的长期机动车保险业务推动的。个人线的收入为57亿欧元,保持稳定。其中,法国非车险业务的增量被欧洲的疫情因素和亚洲市场,尤其是中国市场的车险改革所抵消。

安盛第一季度收入 来源:安盛财报

健康险领域,团险业务的收入增长了6%,达到20亿欧元,增长主要由海湾地区、墨西哥以及法国业务推动。个人业务增长了4%,达到22亿欧元,增长主要由欧洲大部分市场、国际业务以及墨西哥的增长推动。

寿险和储蓄业务保持稳定,其中,日本市场的终身寿险和投连险产品以及法国个人储蓄业务的增长被法国团体储蓄业务和意大利的不良表现所抵消。新业务价值下降4%,达到8亿欧元,日本市场的新业务量被瑞士市场所抵消。新业务价值利润率上升1个百分点,达到46%。

资产管理方面,总收入增加17%,达到3.59亿欧元,主要由管理资产规模以及业务组合的扩大带来的管理费用的增长推动。

截止3月31日,公司的偿付能力为208%,与上个季度相比增长了8个百分点。

2

业务出售频频,保险帝国版图紧缩

尽管从公司的整体业绩来看,安盛在世界各地的业务都取得了不错的成绩,然而,该公司还是在最近的一年多里接连出售各地业务,颇有些类似于英杰华在去年采取的一些举措。

安盛出售业务汇总 保观整理

早在2020年8月份,彭博新闻社就报道,安盛一直在考虑出售新加坡业务,想要通过剥离外围业务获得资金。今年1月份,安盛将出售新加坡业务提上日程,公司预计将通过此次出售获得7亿美元的资金,潜在的买家包括汇丰银行和马来西亚银行有限公司的保险部门Etiqa,这两家都想要在亚洲市场扩张,寻求更多机会。

安盛的新加坡子公司提供人寿、财产和意外伤害保险。根据安盛的年度报告,这一业务在 2019年创造了6.15亿欧元(7.23亿美元)的收入。其网站显示,这一部门还提供储蓄和投资服务。

在这项出售悬而未决之时,安盛已经完成了其他交易。同在1月份,安盛与意大利忠利集团达成协议,拟将其在希腊的人寿储蓄和财险业务出售给忠利,包括安盛在希腊的人寿和储蓄以及财险业务,总现金对价为1.67亿欧元。安盛表示这笔交易将在今年第二季度末完成。据悉,安盛在希腊拥有249名员工,为约60万用户提供产品和服务。2019年,安盛希腊业务的总收入为1.68亿欧元,基本收益为1500万欧元。

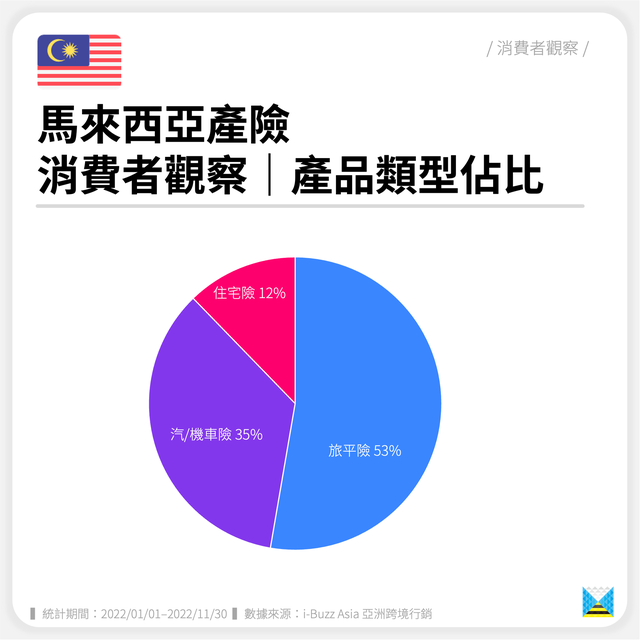

6月22日,安盛宣布已与忠利达成协议,出售其在马来西亚的保险业务,其中包括其在AXA Affin General Insurance的49.99%股权以及在AXA Affin Life Insurance49%的股权,总现金收益为 6.88亿令吉(1.4亿欧元)。该交易取决于成交条件,包括获得监管部门的批准,预计将于2022年第二季度完成。

从两家公司的业务来看,AAGI以7.9%的市场份额在马来西亚财产险市场中排名第五,而AALI在马来西亚人寿保险市场中排名第十一位。其中,在安盛的2020年合并财务数据中,AAGI 的总收入和基本收益分别为2.84 亿欧元和900万欧元,而AALI未并入安盛集团的财务报表中。

实际上,安盛在几年前就开始了出售业务的举措。2016年7月,安盛出售了在塞尔维亚的寿险和储蓄以及财险业务。2018年2月,安盛出售在阿塞拜疆的名为AXA MBask Insurance Company OJSC的非寿险实体出售给Elkhan Garibli;同年6月份,安盛同意将其在英国的市场中介机构健康与保护解决方案(Health and Protection Solutions)全部出售给美国私人股本公司Highbridge Principal Strategies和Madison Dearborn Partners;10月份,安盛将其在乌克兰的寿险和非寿险实体出售给加拿大公司Fairfax Financial。

2019年,安盛启动二次公开发售,出售AXA Equitable (EQH)的4000万股股票,二次发售完成后,安盛将通过股票回购交易向AXA Equitable 出售3000万股额外股份,由此退出美国人寿保险业务;10月,安盛计划出售其中欧保险业务,包括在波兰、捷克共和国和斯洛伐克的业务;12月,安盛旗下的美国保险公司已同意将其US Financial Life Insurance Company和MONY Life Insurance Company of the Americas剥离给Heritage Life Insurance Company。

2020年,安盛将其在海湾地区的保险业务出售给Gulf Insurance Group,包括在AXA Gulf、AXA Cooperative Insurance Company和AXA Green Crescent Insurance Company的股权,交易价值为 2.69 亿美元。

3

发力核心优势,夯实财险业务

频繁出售业务的背后,既有宏观经济形势的影响,同时也有安盛本身战略的因素。而相比于出售业务的英杰华,安盛的举措似乎来得更主动,也更具有发展的意识。

从宏观环境来看,新冠疫情造成的经济重创以及相关索赔等严重影响了安盛的财务表现,导致利润下降。安盛2020年财报显示,2019年新冠疫情相关的财险索赔以及隔离措施造成的损失高达15亿欧元。此外,6月初,安盛法国宣布为15,000名持有非损害性业务中断保单的餐厅业主提供3亿欧元的和解金额(未扣除税款和再保险)。这些事件都给安盛带来了巨大的损失。由此,安盛在发布的年报中也取消了增长目标以及支付给股东的款项。

刨除疫情这一阶段性的影响之外,出售业务的举措更是安盛本身采取的一个精简战略。据悉,在2018年以153亿美元收购 XL Group Ltd.后,安盛首席执行官Thomas Buberl就试图将安盛的业务重点转移到财产和意外伤害保险。而从那时起,这位首席执行官就一直在审查安盛在全球的各种小型企业,包括中东地区的业务,旨在通过出售这些业务,支付XL的这笔交易。

XL Group Ltd成立于1986年,是全球领先的财产和意外险商业险种保险公司和再保险公司,在北美、欧洲、劳合社和亚太地区拥有强大的业务,在2017年创造了150亿美元的毛保费。安盛称,收购这次业务是安盛的一个重大战略飞跃,能够将安盛的主要业务从寿险和储蓄业务转变为财险业务,使安盛成为全球财险商业保费收入排名第一的保险公司。

安盛第一季度各业务线收入 来源:安盛财报

而从业绩表现来看,AXA XL给安盛也带来了不小的贡献。排除与疫情相关的损失方面,AXA XL的业务收入为安盛的财险业务收入贡献了相当一部分。2020年,AXA XL的收入占安盛财险总收入的37.6%,2021年第一季度,这一比例为34.3%。此外,无论是在去年还是今年第一季度,AXA XL的业务一直保持增长,2020年的增长率为3%,2021年第一季度的增长率为4%,虽然增长率并不是所有财险业务中最高的,但是结合AXA XL本身的业务体量,基本上是财险业务中增长最多的。

除了安盛,近期也有许多其他知名的公司对业务进行收购或售卖。经济形势和公司战略的双重驱动下,保险公司也是趋利避害,寻求最大的业务协同性。根据彭博汇编的数据,2020年,保险公司参与了990亿美元的收购,比 2019年同期增长了77%。而在国内,寿险、财险等各保险机构都纷纷裁撤机构,2020年,仅监管批复撤销的保险分支机构已多达1706家。

保险公司裁撤分支机构一方面是降低成本的考虑。在国内,寿险改革和车险改革影响之下,一些地区的分支机构产能下降,无法带来收益,控费成了重中之重,因而裁撤也于情于理。另一方面,则是出于各大保险公司在战略方面的考虑。经历几十年的发展,公司在不断调整战略的过程中,也会将重点放在不同的业务和渠道上。而有些专为某个市场、某种渠道设立的机构也已经不再具有重要的战略地位,因此被裁撤。

但话又说回来,有保险公司出售业务,也有保险公司买入业务或增设分支机构。究其背后的原因,还是市场竞争越来越激烈,老牌玩家不仅面临着一直存在的竞争对手,同时在保险科技等新趋势的推动下,也不得不与许多更加专注于某个险种、某种渠道的搅局者展开竞争。以AIG集团为例,该公司的每个业务产品线都会碰上四、五家竞争对手,这其中还不乏一些未来可期的明星公司,如我们熟知的Hippo、Lemonade、Next等。在这种形式下,展开多种业务线难免力不从心。

AIG个业务线面临的竞争对手 来源:CB Insights

与此同时,另一个趋势是经营也越来越精细化。无论是在获客、成交、理赔环节,粗放的经营都已经成为过去,精细、个性化的趋势逐渐占据主导,大到通过何种渠道获客,提供怎样的增值服务,小到赔付的支付方式,这些都需要保险公司根据不同的市场特点、险种和客户群进行调整。因此,在这些新的形势下,保险公司要想取得长久发展,就要有战略侧重点,需要集中发展最有优势、有增长潜力的业务,而不是一味广撒网式地追求规模。

评论