国货美妆:当流量的潮水褪去,通往品牌之路依然充满荆棘

“曹县”火了,有人说“宁要曹县一张床,不要上海一套房”。曹县盛产汉服,出口日本的棺材几乎垄断了这个老龄化国家的市场。然而在“曹县梗”出圈以前,大众层面却鲜有人知它的实力。

一个直接的解释或许是,曹县偌大的生产力,却鲜有上市公司和全国性知名品牌,更谈不上品牌溢价。这是过去几十年来中国无数“XX之乡”,“XX大王”共同的宿命。产品远销海内外,品牌却无人识。

诞生于互联网时代的国货美妆品牌,有幸避免了这一宿命。谈到彩妆想到完美日记和花西子,谈到玻尿酸想到华熙生物,眼部护理想到丸美,珀莱雅年轻抗初老,贝泰妮被称为“药妆第一股”……在东南亚市场,它们中的一些甚至成为细分品类销量第一的品牌。

有人称2021年是属于新消费的一年,根据已经上市的化妆品公司2020年财报,大部分国货品牌都能做到“名利双收”。不过,一些具体的经营指标和财务指标也显示出,国货美妆品牌要想走得长远,从网红品牌变成长青品牌,并非易事。

营销这把双刃剑

品牌单一,营销费用占比高,营收增速放缓等,是目前国货美妆品牌较为普遍的问题。《财新》曾对A股化妆品公司做过系统性分析,认为珀莱雅在所有上市化妆品公司中的财务指标综合表现最优异,近三年公司收入增长率分别为32%、32%、20%,但营收增速开始放缓;线上收入占比则从43%提升到53%再提升到70%。不过,主品牌珀莱雅一家独大,占公司总收入的84%。

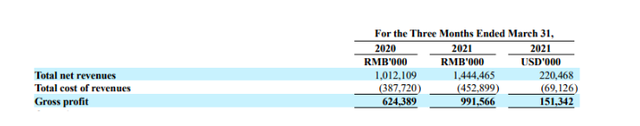

完美日记母公司逸仙电商在资本市场的表现颇受争议。2020年其总收入突破50亿,但销售费用率高达65.2%,远远高于其他化妆品行业30%-40%的平均水准。这种情况在2021年似乎也没有好转,一季度,逸仙电商营收14.4亿元,同比增长42.7%,报告期内Non-GAAP口径下净亏损人民币2.34亿元。

以眼部护理为亮点的丸美股份,2021年一季度营收同比增长9.12%,净利润却同比下降15.75%,与珀莱雅类似,尽管丸美股份也陆续开发了新的品牌,但2020年丸美品牌的营收占比依然高达95.06%。

当然也有“资本宠儿”,比如华熙生物和贝泰妮这两家靠医美起家和走美容院线经营的化妆品公司,毛利率已经超过80%,即便放在全球护肤品行业,这一毛利率水平依然处于第一梯队。同时,贝泰妮的销售费用控制得当,被称为“A股盈利能力最好的化妆品公司之一。”

不同于传统国货品牌在国内发展到一定规模以后才考虑出海问题,跨境电商基础设施的日益完善,激励新国货美妆品牌一开始就考虑布局海外市场。有公开报道称,彩妆品牌花西子一款国内售价为219元的“同心锁口红”,在日本亚马逊以6129日元(约合人民币371元)价格上架,第一天便挺进了口红销售榜小时榜前三,产品很快售罄。今年4月,完美日记同时成为新加坡和越南的Shopee彩妆销量榜首。

综合美妆品牌财报数据和市场表现,可谓“喜忧参半”。这些诞生于互联网电商时代的新消费品牌,通过数据驱动和用户驱动的互联网打法,迅速拿下消费赛道的产品和流量优势,但在后劲和可持续发展方面,也显现出了疲态和隐忧。缺乏强大的品牌支撑力情况下,互联网营销如同一把双刃剑,大举进攻市场的同时,却忽略了“筑城墙、广积粮”。

比如为了在竞争中获得优势,传统品牌会更加强调产品本身的功能和属性;而在互联网新消费时代,这一差异化战略被弱化了。品牌的“主理人”更加强调产品本身想要传达的精神性的或情感性的信号,强调对用户群体的洞察,仿佛产品本身会随着洞察结果而自动贴合用户的需求。

——但这可能更适用于投资人视角或者MBA教材,对于一个从0到1创造新消费品牌的人来说,再多的洞察也抵不过做出一款确实好用的产品。

如何评价一个品牌的影响力?贝恩咨询客户忠诚业务的创始人弗雷德里克·雷赫德认为,在测量顾客满意度过程中,也许只有一个问题是重要的,即:你有多大可能把这个产品或服务推荐给你的朋友或同事?

从这一点上来说,国货品牌还有很多功课要做。

流量并不必然造就品牌

苏格拉底逛完集市感叹,“原来世界上竟然有这么多我不需要的东西”,如今物品的丰富程度,较之苏格拉底的时代,已经是指数级增长。但绝大部分人不是苏格拉底,他们依然会为心仪的物品付出远高于其真实价值的货币。

这就是品牌溢价,这也是品牌创新的魅力。对于全球消费者来说,几大消费品巨头公司完全可以承包从清洁、护肤到彩妆的全套商品,但人类永不满足的好奇心和商业的原动力,驱使着新品牌不断涌现。

而一个新兴的消费品牌想要成长起来并不容易,不仅需要做好产品、营销、渠道、供应链等各个环节,甚至还要在其中某个环节做到特别突出,才有可能在新消费赛道脱颖而出。

欧莱雅的创始人是一名年轻化学家,到了20世纪30年代,这位创始人已经研发出了防晒油等美容产品和第一种大众化的洗发水。欧莱雅在全球设有22个研发中心,年销售额的3.5%用于研发,这一比例高于行业平均水平将近1个百分点。

以营销著称的宝洁,奉行的是多品牌战略,在一百多年的发展历程中,宝洁收购了很多公司,包括潘婷、玉兰油的母公司,吉列,蜜丝佛陀等。但它同样雇用了1000名拥有博士学位的科研人员,每年申请大约3800项专利。此外,无论是它对顾客的理解还是销售体系的搭建上,都形成了难以逾越的标杆。

2019年,资生堂集团在全球卖了718亿,销售额、营业利润都创造了历史的新高。受疫情影响,资生堂从去年6 月开始在中国市场探索小程序营销。而值得注意的是,注册资生堂会员的顾客、关注资生堂公众号的顾客、沉淀在资生堂企业微信中的顾客这三个圈重合率高达 84%——这说明“流量未必造就品牌,品牌却一定会带来流量”。

当然,这些巨头的全球地位并非一朝一夕达成,但正是因为品牌建设比流量营销难,才更有价值。

中国的新国货美妆品牌发轫于互联网,大多选择了D2C即直接面向消费者模式,它能在短时间内起量,制造“爆款”,但也面临着品牌思维人才短缺和电商平台过于发达等困难,不过,更深层次的原因在于,新锐品牌是否能够沉得下心来,去做一个长久的品牌,而不仅仅是赚快钱。

“爆品逻辑”是一种快速抢占市场的方式,但爆品不等于产品力;寻找合适的代言人也能提升品牌形象、扩大知名度,但这也只是一个常规操作,并不必然带来用户心智。

为了缓解增长速度放缓,为资本市场讲述新的故事,国货美妆也在积极开拓新的产品线并推出副线品牌,此时品牌力不足的短板就容易显露出来。因为如果主品牌是在资本和营销加持下完成的,产品力不够,那么新品牌也只能用同样方式推广,前者对后者并没有起到“提携”作用。

从这个意义上看,品牌建设依然是一项长期工程,时代并没有改变这个规律。

布满鲜花和荆棘之路

中国的新消费品牌面对的是全球最大单一市场,拥有大量高素质人才供给,还有完善的供应链体系,这些外在优势结合在一起,孕育出一个全球性的化妆品公司,并非不可能。

新兴品牌最好的机会往往来自于增长核心,对于国货美妆来说,较为单一的产品线是发展初期的一种理性选择,不过,距离它在细分领域做到“极致”,还是有一定的距离。

如何提高增长核心,英国营销大师戴维·泰勒主张三大战略:1、使品牌核心差异最大化;2、通过现有的新渠道促进分销;3、提供核心产品的新格式或新版本。

顺应新消费趋势向数字化转型过程中,上海家化颇有看点,比如家化旗下的玉泽品牌,自2002年起即与瑞金医院建立了强效皮肤保护类产品研发的产学研合作项目,并做了长达6年之久的临床测试,这是以短期盈利为目标的企业无法坚持的。

不过在产品推广上,玉泽的细节并不尽善尽美,它推出的15元引流款面膜和精华套装,在电商平台被评论为“包装太过简陋”。先不谈产品功效,单从外观上就让一部分潜在消费者打了退堂鼓。

其次,如同新国货美妆正在做的那样,不断放大互联网品牌优势。

由于新消费品牌建立时间短,品牌信仰还未出现,遵循传统化妆品品牌的用户生命周期管理路径可能并不现实。对于互联网品牌来说,“线上+线下”,两微一抖已成为标配,与之相应的,是打通各个交易渠道的数据,建立中台,并反哺前台营销和后台业务决策。

从营销上来看,Allbirds,lululemon的成功,首先当然是因为产品出色,但它们也大手笔投入了与时代潮流相适应的营销方法,比如在瑜伽这个细分品类, lululemon通过大量中腰部KOL打造品牌,拥有上千名“运动大使”,人数众多令耐克、阿迪达斯无法通过出高价签约来竞争。此外,lululemon还投入了巨大财力发起大型品牌活动,例如伦敦热汗节、温哥华10K跑等,相较之下,国货美妆品牌在营销上或许可以开阔思路。

最后,立足中国供应链优势,同时也要认识到所谓供应链优势并非铁板一块。实际上,国内化妆品上游供应链普遍缺乏研发壁垒,进入门槛较低,造成无序竞争局面,所以像华熙生物这样提供化妆品级玻尿酸的头部供应商,才显得格外突出,这种技术护城河可能是单纯走营销路线的新品牌无法比拟的。不过,目前不少新兴品牌都走出了一条先代工再自控的道路,放眼未来,真正能够走出来的美妆品牌,必然是高投入自建供应链或牢牢掌控了头部供应链的品牌。

一边是流量和销量,一边是产品和品牌,中间委实难以平衡。通过创新的营销手段快速拿下市场,曾是互联网品牌屡试不爽的先进经验,但这个过程中如果没有注入品牌的灵魂和企业文化,其潜在竞争者完全可以效仿甚至超越。

从企业长期发展来看,依托产品而非营销建立强势品牌,是一条布满荆棘却也会鲜花盛开的路。

评论