海上风电材料产业分析:国产风电材料企业将获明显利好

(报告出品方/作者:光大证券,赵乃迪)

1、前言:双碳背景下海上风电规划超预期,大幅拉升风电材料需求

在“碳达峰、碳中和”的大背景下,2020 年下半年以来,风电行业受风电 补贴政策影响,进入抢装的高景气状态,同时国家加快推进首批 100GW 风光大 基地项目建设,大基地项目有望成为“十四五”期间风电发展的主力,风电行业 发展潜力巨大。与此同时,海上风电相较于陆上风电优势显著,未来随着造价成 本显著下降,将成为风电领域增长主力。 海上风电财政补贴年底结束,21 年我国海上风电新增装机量有望创新高。

2020 年 1 月财政部、国家发展改革委、国家能源局联合下发《关于促进非水可 再生能源发电健康发展的若干意见》(财建〔2020〕4 号),文件提出,新增海 上风电不再纳入中央财政补贴范围,按规定完成核准(备案)并于 2021 年 12 月 31 日前全部机组完成并网的存量海上风力发电,按相应价格政策纳入中央财 政补贴范围。在补贴年底结束背景下,我国海上风电新增装机量迎来增长高峰期, 21 年新增装机量有望创新高。

各省“十四五”海上风电发展目标纷纷出台。我国沿海省份如山东、江苏、 浙江、福建、广东等纷纷出台“十四五”期间海上风电发展规划和海上风电装机 量目标。广东省计划到 2021 年底,全省海上风电累计建成投产装机容量达到 400 万千瓦;到 2025 年底,力争达到 1800 万千瓦,在全国率先实现平价并网;山 东省规划渤中、半岛北、半岛南三个基地累计 1600 万千瓦的风电基地,“十四 五”期间,海上风电争取启动 1000 万千瓦;江苏省计划到 2025 年底,全省海 上风电并网装机规模达到 1400 万千瓦,力争突破 1500 万千瓦;福建省将建设 长乐外海、平海湾、漳浦六鳌等海上风电项目,深远海海上风电基地示范工程; 浙江省计划“十四五”期间,全省海上风电力争新增装机容量 450 万千瓦以上, 累计装机容量达到 500 万千瓦以上;海南省计划建设海上风电开发示范项目 300 万千瓦,2025 年实现投产规模约 120 万千瓦。

根据各省政策目标统计,2021 至 2025 年,我国新增海上风电装机规模可 达 3470 万千瓦。截至 2020 年年底我国海上风电装机量为 998.99 万千瓦,考虑各省新增装机量,2025 年我国海上风电装机量可达 4468.99 万千瓦,五年 CAGR 为 35%。

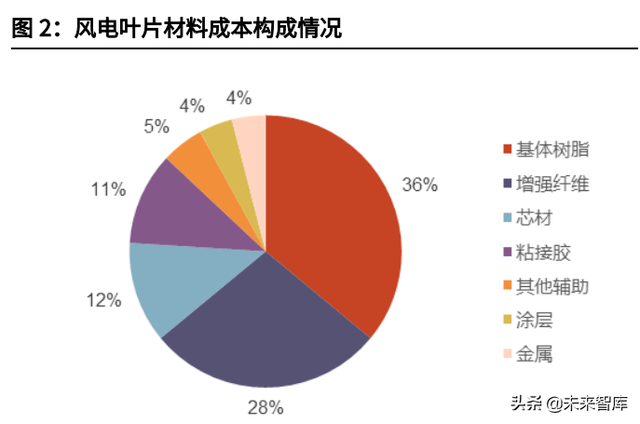

从上游材料看,风电设备主要包括叶片、齿轮箱、电机、轴承等零部件,其 中叶片是风力发电机的核心部件,起到捕捉风能的作用,直接影响着风能的转换 率,成本约占总成本的 22%。风电叶片材料主要由基体树脂、增强纤维、芯材 (夹层材料)、粘接胶(结构胶)等构成,其成本占比分别为 36%、28%、12%、 11%。未来 5 年随着我国海上风电装机规模的高速增长,将会大幅带动碳纤维、 基体树脂、芯材(夹层材料)、粘接胶(结构胶)等风电材料需求。为此,我们 在此文中对相关风电材料和相关标的进行了梳理

2、碳纤维

2.1、 碳纤维性能优异,满足叶片大型化、轻量化要求

碳纤维是由有机纤维经过一系列热处理转化而成,含碳量高于 90%的无机 高性能纤维,具体含碳量随种类不同而异。碳纤维是一种力学性能优异的新材料, 具有碳材料的固有本性特征,如耐高温、耐摩擦、导电、导热及耐腐蚀等;又兼 备纺织纤维的柔软可加工性,是新一代增强纤维。

传统的叶片制造材料主要为玻璃纤维复合材料,当叶片长度超过一定值后, 由玻璃纤维复合材料所制作的叶片重量较大,性能上也有较多不足,无法满足风 电叶片大型化、轻量化的要求。 碳纤维性能优异,完美契合风电叶片大型化、轻量化的发展方向。

碳纤维材 料轻便的特点使得风电叶片的整体质量有了较好的优化,保证叶片在长度增加的 同时,重量更轻。当全玻璃纤维叶片转换为带有碳纤维增强翼梁帽的叶片时,至 少可以减轻 20%的重量。较轻的叶片意味着可以适当降低对于涡轮和塔架组件 强度的要求。因此,其他部件成本的节约可以对冲使用碳纤维所导致的生产成本 的抬高。

同时,碳纤维能够提高叶片的缓解疲劳特性。风电机组长期在户外自然条件 下工作,环境湿度、狂风暴雨等要素都有可能对风电叶片造成损伤。碳纤维原材 料出色的耐疲劳特性及其对化学酸碱盐空气具备优良的耐蚀性,使得其在与环氧 树脂等基体树脂结合后,即可变成帮助风电机组抗击恶劣气候条件的优质原材 料。

此外,碳纤维还能使离心风机的功率更光滑更平衡,提高风力应用效率。应 用碳纤维以后,叶片的净重和弯曲刚度的提升,改进了风电叶片的流体力学特性, 降低了对塔和轴榫的负荷,进而使离心风机的功率更为光滑和平衡,提高了风能 转化效率。此外,碳纤维叶片更薄,叶片更长更细,提高了动能的输出效率。

2.2、 下游风电领域需求持续向好,碳纤维行业集中度较 高

2020 年中国碳纤维需求向好,总体处于供不应求态势,随着我国碳纤维企 业生产技术的不断突破,国产替代进程驶入快车道。

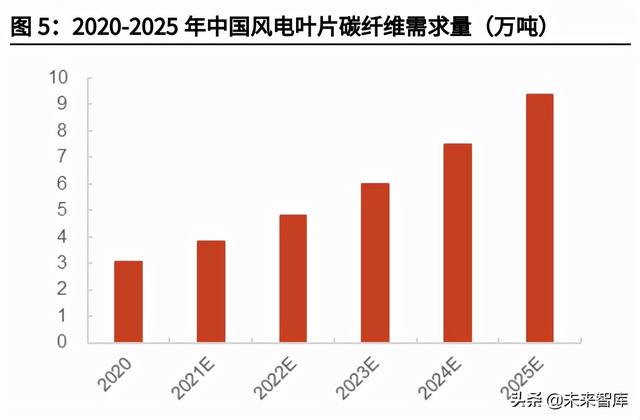

风电叶片是国内碳纤维的主要应用领域,未来发展空间广阔。近年来,随着 风电叶片大型化、风电机组装机量稳步增加,装机方向逐步从陆上小功率机组向 海上大功率机组转移,碳纤维凭借其低密度、高强度、高弹性、耐腐蚀、热膨胀 系数低等优良特性,在风电领域的需求大幅增长。由于碳纤维价格仍旧较高,考 虑到叶片的制造成本,碳纤维目前只应用到叶片主梁帽、蒙皮表面、叶片根部、 叶片前后缘防雷系统等关键部位,其中最主要的应用部位是主梁帽。

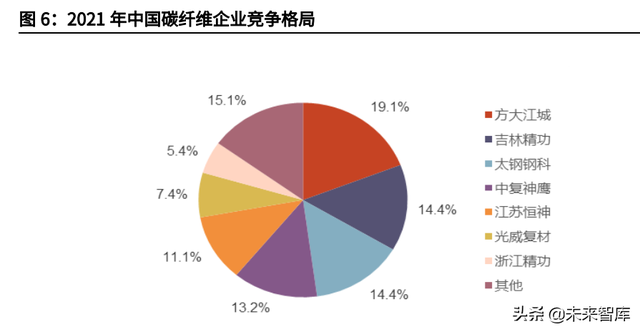

碳纤维目前处于供不应求的态势,行业集中度较高。截 至目前中国碳纤维产能为 4.18 万吨/年。假设 2021 年各下游应用占比和 2020 年保持一致,预计 2021 年中国风电叶片领域的碳纤维供给量约为 1.71 万吨。 由此可见我国碳纤维市场正处于严重供不应求的态势。我国碳纤维行业集中度较 高,产能主要集中于头部企业。

我国碳纤维产能正逐步扩张,国产替代道路光明。随着我国碳纤维生产企业 不断在高性能碳纤维领域取得技术突破,我国碳纤维的进口替代步伐有望进一步 加速。“十四五”期间,我国碳纤维及原丝的产能正在快速扩张。据不完全统计, 我国已规划及在建的碳纤维产能共计 14.07 万吨/年,假设短期内各下游应用占 比和 2020 年保持一致,预计至 2026 年中国风电叶片领域的碳纤维供给量将新 增 5.76 万吨,数量十分可观,我国碳纤维供需紧张的格局将逐渐缓和。同时, 我们也建议关注碳纤维需求量持续提升对于上游关键原料丙烯腈的带动。

2.3、 碳纤维重点公司分析

2.3.1、上海石化:加快转型步伐,以碳纤维为核心构建产业集群

上海石化是中国主要的炼油化工一体化综合性石油化工企业之一。公司具有 较强的整体规模实力,是中国重要的成品油、中间石化产品、合成树脂和合成纤 维生产企业。公司有多年的石油化工生产经营和管理经验,在石化行业积累有深 厚的资源,曾多次获全国和地方政府的优质产品奖。公司致力于建设具有世界规模和一流竞争力的杭州湾北岸洁净能源、化工及以碳纤维为核心的高端材料产业 基地,在杭州湾北岸形成不可复制、盈利模式稳定的产业联合体。2021Q1-Q3 公司实现营业收入 618.6 亿元,同比+12.6%;实现归母净利润 19.7 亿元,同比 +406.0%。 坚持“基础+高端”发展方向,构建以碳纤维为核心的新材料产业集群。公 司按照国家碳排放“3060”要求,把碳的“清零”排放作为终极目标,坚持降 碳进程与转型发展相统筹。

抓好碳纤维等关键核心技术攻关,加大研发投入力度, 完善协同创新机制。公司不断加强科技创新力度,成立先进材料创新研究院,进 行联合体攻关,碳纤维“事业部+公司”运行模式有了实质性突破。公司坚持培 育具有差异化的高附加值产品,努力打造以碳纤维产业为核心,以聚酯、聚烯烃、 弹性体、碳五下游精细化工新材料为突破和延伸发展的新材料产业集群。 碳纤维项目建设取得重要突破,加快公司转型步伐。公司积极推进大丝束碳 纤维、百吨级高性能碳纤维中试装置项目建设。

2020 年公司 2.4 万吨/年原丝、 1.2 万吨/年 48Κ 大丝束碳纤维项目开工建设,预计建设周期为 4 年,计划投资 约 35 亿元人民币,截至 2021 年 6 月底已投资 2.9 亿元。项目采用自主开发的 技术,建设 2 个系列原丝生产线,单系列设计能力 1.2 万吨/年;建设 6 条碳纤 维生产线,每条生产线产能 2000 吨/年。48K 大丝束碳纤维产品是市场应用最 为广泛的大丝束品种,具有广阔的市场空间和发展潜力。该投资项目契合公司转 型发展的需要,将进一步优化公司的产品结构,提高公司在碳纤维产业的竞争力, 且可与公司其他产品形成协同效应。

2.3.2、吉林化纤:产能持续扩张,深入布局碳纤维方向

吉林化纤股份有限公司成立于 1988 年,拥有数十年的粘胶纤维生产、研发 和销售经验,是我国主要粘胶纤维生产企业。公司连续多年成为全球优质的粘胶 长丝供应商之一,产品品质享誉海内外,公司还通过不断创新升级改造,有针对 性的满足了下游客户的需要,进一步巩固了公司在长丝领域的领跑地位。目前公 司正在积极转型发展,坚定地向碳纤维产业迈进。2021Q1-Q3 公司实现营业收 入 26.2 亿元,同比+57.7%;实现归母净利润 133.2 万元,同比+100.6%。

碳纤维生产线顺利启动,持股公司产能进一步扩张。公司控股子公司的碳纤 维生产线已经启动。2021 年 10 月 28 日,公司控股子公司吉林凯美克年产 600 吨 1K、3K 碳纤维的一条生产线开车成功,另一条生产线也在调试中。公司将不 断优化装置生产条件,调整生产工艺参数,逐步提高装置生产负荷,保持生产装 置的安全稳定运行,努力尽快实现装置的全面达产。此外,公司顺利完成对省内 重要碳纤维企业的股份收购。2021 年 8 月 28 日,公司购买吉林宝旌炭材料有 限公司 31%股权,交易完成后共持股比例达 49%。

吉林宝旌主要从事 25K~50K 大丝束、低成本碳纤维的研发、生产、销售,当前具备年产 8000 吨碳纤维能力, 下游应用广泛,客户稳定,计划在 2025 年底前形成年产 12000 吨碳纤维产能, 以满足风电、气瓶缠绕、车辆轻量化、轨道交通、海洋装备等工业领域的应用需 求。通过向碳纤维产业加速延伸,吉林化纤将形成一体化全产业链布局,并成为 具备碳纤维及其制品的研发、生产、销售的全产业链企业。

A 股定增审议通过,助力碳纤维领域深化布局。2021 年 11 月 3 日,吉林化 纤股份有限公司董事会审议通过公司非公开发行 A 股股票的相关议案。公司拟 募集资金总额不超过人民币12亿元,募集资金净额中的9亿元将用于新建12000 吨碳纤维复材项目。该碳纤维复材项目主要采用拉挤工艺生产碳纤维拉挤板材, 产品主要用于风电叶片的生产,运用路径为“碳纤维-拉挤成型-碳板”,之后就直接进入叶片的大总成环节。本次募投项目建成达产后,预计将实现年均营业收 入 15.4 亿元,有望显著增厚公司业绩,有力提高公司在碳纤维领域的竞争力。(报告来源:未来智库)

3、聚醚胺

3.1、 聚醚胺可作为环氧树脂的高性能固化剂

聚醚胺(PEA)是一种新型的精细化工材料,一般可按产品的核心聚醚主链 结构分为三个主要类别,即单胺、二胺及三胺,各类别可按化学结构是否基于环 氧丙烷(PO)、环氧乙烷(EO)或两者混合而进一步分类。环氧丙烷、丙二醇及液氨 是聚醚胺制造业常用的原材料。

聚醚胺末端的活性官能团为胺基,由于端氨基的反应活性,使其能与多种反 应基团作用,具有低粘度、较长适用期、减少能耗、高强度、高韧性、抗老化、 优良防水性能等多方面优异的综合性能,主要用于提高终端产品的韧性、柔韧性、 疏水性或亲水性。聚醚胺作为环氧树脂的高性能固化剂,用于生产高强度、高韧 性的复合材料,尤其适用于碳纤维复合材料及大型玻璃纤维复合材料(兆瓦级风 力发电叶片)的制造,目前已广泛应用于风力发电、纺织印染、铁路防腐、桥梁 船舶防水、石油及页岩气开采等领域,聚醚胺制造业正处于快速发展阶段。

3.2、 精细化工品下游应用广泛,聚醚胺有望加速国产替 代

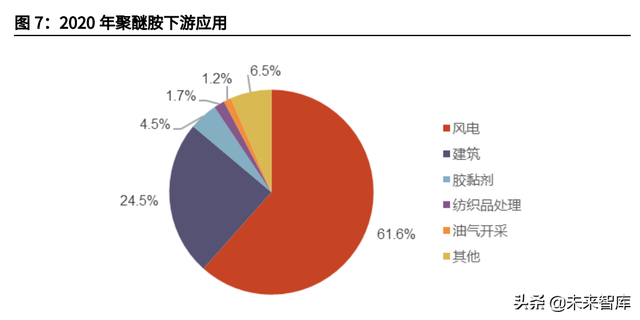

我国聚醚胺销量逐年增长,下游需求持续向好。中国聚醚胺销量由 2016 年 的 4.2 万吨增加至 2020 年的 10.1 万吨。由于陆上风电项目及海上风电项目的国 家补贴政策分别于 2020 年和 2021 年末终止,众多企业抢在最后期限前加快风 电场建设,因此 19-20 年聚醚胺销量的增长幅度较大,2021 年其销量有所下降。 根据弗若斯特沙利文预测,2025 年中国聚醚胺需求有望达 14.8 万吨,2021-25 年复合增长率约为 15.7%。

风电领域的聚醚胺需求量最大。风电叶片具有尺寸大、外形复杂和使用环境 苛刻的特点,对强度、韧性和耐候性有很高的要求,聚醚胺特殊的分子结构提供 给叶片材料高强度和高韧性,同时具有适中的反应活性,可满足大型风电叶片的 制造要求。

此外,风电叶片的寿命约为 20 年,风电叶片的更换能够进一步支撑对聚醚 胺产品的需求。根据弗若斯特沙利文预测,风电用聚醚胺需求将从2021年的3.83 万吨增长至 2025 年的 6.07 万吨,2021-25 年复合年增长率约为 12.2%。预计到 2025 年风电用聚醚胺的销售收入将达到约人民币 18.36 亿元,2021-25 年复 合增长率约为 13.1%。

海外化工巨头主导聚醚胺产品生产,国内企业加速扩产。全球聚醚胺主要供 应商为亨斯曼和巴斯夫,合计具有约 18 万吨产能。国内现有的聚醚胺生产厂家 数量较少,行业集中度较高,根据现有产能规划,未来行业集中度有望进一步提 高。国产聚醚胺企业现有产能为 9.4 万吨/年,随着聚醚胺下游需求提升,国内 聚醚胺生产企业正在加速扩产,预计到 2025 年国产聚醚胺企业的产能将扩大至 16.9 万吨/年。

当前由于疫情原因,亨斯曼与巴斯夫等国际主流厂家的海外产能开工受限, 外加物流与海运成本高企等原因,海外聚醚胺产能供给承压。另外,国内部分企 业由于环保、工艺等原因导致实际开工率低于规划产能,同样导致聚醚胺供给端 承压。因此,我们认为伴随着海上风电的持续扩张,聚醚胺的供给仍将持续偏紧。

3.3、 聚醚胺重点公司分析

3.3.1、阿科力:聚醚胺业务加速兑现,公司有望领跑光学材料行业

阿科力自成立以来,一直专注于研发及生产各类化工新材料产品,现已成为 国内领先的规模化生产聚醚胺、(甲基)丙烯酸异冰片酯、环烯烃单体的科技型 企业。2021Q1-Q3 公司实现营业收入 6.4 亿元,同比+84.3%;实现归母净利润 6861 万元,同比+129.2%。 公司主营业务聚醚胺下游风电市场需求强劲,积极扩产未来业绩弹性强。

风 电行业高景气大幅提振上游原材料需求,聚醚胺因此持续处于供不应求的状态, 叠加近期聚醚胺原材料涨价,以及疫情影响导致海外聚醚胺开工率下降,聚醚胺产品价格上涨。公司是国内聚醚胺龙头企业,采用连续法工艺生产聚醚胺,工艺 技术领先,现有 2 万吨/年产能,拟规划建设 2 万吨/年产能,一期有望于 2023 年投产。聚醚胺产品价格的上涨对公司形成明显利好,有望增厚公司业绩。

光学材料下游需求稳健,光学级 COC/COP 技术突破构建核心竞争力。在光 学材料领域方面,公司所生产的环烯烃单体可应用于国家重点支持发展的新型环 保涂料领域。另外,环烯烃聚合物在下游光学、医疗和包装的高端领域市场需求 规模较大,光学材料板块总体下游需求稳健向好。公司现有 5000 吨/年光学材 料产能,现有在建产能 5000 吨,同时公司规划建设年产 3 万吨光学材料(环烯 烃单体及聚合物)项目。公司作为国内 COC/COP 材料的领跑者,有望填补我国 COC/COP 行业工业化生产的空白状态,未来几年发展势头良好。

3.3.2、晨化股份:精细化工细分领域龙头企业,紧握风电行业发展 机遇

公司布局表面活性剂、阻燃剂、硅橡胶三大板块,主要从事以氧化烯烃、脂 肪醇、硅氧烷等为主要原料的精细化工新材料系列产品的研发、生产和销售,终 端客户广泛分布于聚氨酯、纺织、日化、农药、石油页岩气开采、电子、汽车、 建筑安装等领域。2021Q1-Q3 公司实现营业收入 9.4 亿元,同比+50.9%;实现 归母净利润 1.2 亿元,同比+28.4%。 精细化工行业赛道优质,公司聚焦细分领域,龙头地位稳固。

国家大力推进 精细化工发展,叠加精细化工行业进入壁垒高,技术密集程度高,附加值高,用 途广等特点,行业赛道优良。在表面活性剂板块,公司是国内最大的烷基糖苷生 产厂家,现有产能 3.5 万吨,规模成本优势显著,定制化学品的模式能够满足下 游不同客户的需求,未来有望在高端洗涤用品市场取得更大进展。公司凭借还烷 基糖苷入选工信部第三批专精特新“小巨人”企业名单,公司品牌知名度有望进 一步提升。在阻燃剂细分领域,公司现有产能 3.48 万吨/年,业绩弹性较高。另 外公司还有硅橡胶 8,500 吨/年、硅油 4,600 吨/年、聚醚 45,400 吨/年产能,拟 扩产盈利能力较强。

风电装机量处于增长高峰期,公司的聚醚胺产品迎来景气周期。风电平价上 网在即,海上风电或成风电增长主力,带动上游聚醚胺等风电材料需求高增,公 司作为国内生产聚醚胺的大型企业有望明显受益。公司现有聚醚胺年产能 3.1 万 吨,拟大幅扩产 4 万吨,持续巩固行业地位,有望加速聚醚胺产品的国产替代。 公司聚醚胺生产规模较大,成本优势显著,且采用连续法工艺技术,打造技术护 城河。公司还布局上游烯丙基聚醚 3.1 万吨产能,打通一体化产业链,烯丙基聚 醚广泛应用于纺织、生化医药、嵌段有机硅改性、聚氨酯消泡等领域。

4、环氧树脂

4.1、 环氧树脂:热固性树脂,风电叶片的核心材料

环氧树脂泛指分子结构中含有环氧基团的高分子化合物,由于环氧基的化学 活性,可用多种含有活泼氢的化合物使其开环,固化交联生成网状结构,因此它 是一种热固性树脂,且其固化收缩率小(约 2%),可与胺、咪唑、酸酐、酚醛 树脂等各类固化剂配合使用形成三维网状固化物,固化后的环氧树脂具有良好的 物理、化学性能,它对金属和非金属材料的表面具有优异的粘接强度。环氧树脂 种类繁多,其中双酚 A 型环氧树脂约占我国环氧树脂总产量 90%,约占全球环 氧树脂总产量 75%~80%,被称为通用型环氧树脂。

双酚 A 型环氧树脂具有热固性,能与多种固化剂、催化剂及添加剂形成多 种性能优异的固化物,几乎能满足各种使用需求。同时固化物有很高的强度和粘 接力,较高的耐腐蚀性和电性能,并且具有一定的韧性和耐热性。按室温下的状 态,双酚 A 型环氧树脂可分为液态环氧树脂和固态环氧树脂两类。液态环氧树 脂相对分子量较低,主要用于制备无溶剂或少溶剂涂料。固态环氧树脂相对分子 量较高,主要用于制备粉末涂料、层压材料、密封材料、泡沫材料及纤维增强塑 料等,从而应用于电器、电子、交通等领域。 但是未固化的环氧树脂没有实用价值,只有加入固化剂固化后才能实现最终 用途。

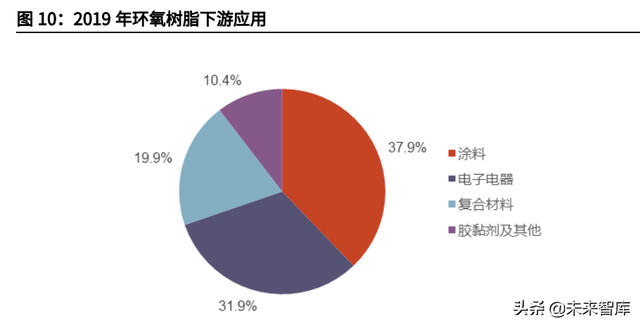

由于环氧树脂对固化剂的依赖性很大,所以根据用途来选择固化剂是十分 必要的。固化剂的种类各式各样,需要根据使用环境及材料所预期的性能进行选 择。 环氧树脂性能优异,下游应用广泛。环氧树脂凭借其优异的力学性能、粘接 性能、固化收缩率小,耐高温、耐腐蚀等优良特性有着广泛的下游应用。我国环 氧树脂主要应用领域为涂料、电子电器和复合材料,2019 年在这些领域的应用 占比分别为 37.9%、31.9%和 19.9%。涂料是环氧树脂重要应用领域,主要用 作涂料的成膜物质,包括船舶和海洋工程用的重防腐涂料、汽车电泳漆涂料、家 电、IT 产品等设备。电子电器是环氧树脂另一个重要应用领域,环氧树脂被用 作覆铜板(CCL)的基材和各种电子零件的封装,包括电容器、LED、半导体和 集成电路的封装。复合材料领域,环氧树脂的应用包括风力发电机叶片、飞机、 体育用品等。

4.2、 我国海上风电环氧树脂需求量持续扩大,行业格局 较为分散

根据化工新材料数据,1GW 风电装机量约消耗 6000 吨配方料,1 吨配方料 中含 65%的纯环氧树脂,1GW 风电叶片约消耗 700 吨结构胶,一吨结构胶按照 消耗 50%纯环氧树脂计算,由此计算得出理论上 1GW 风电叶片需要消耗 4250 吨环氧树脂。由此计算得出 2020 年我国海上风电所需的环氧树脂为 4.2 万吨, 到 2025 年环氧树脂需求量将增至 19 万吨,我国环氧树脂需求量持续扩大。

根据百川盈孚统计,截至 2021 年 11 月,我国 2021 年环氧树脂产能共计 221 万吨/年,且行业竞争格局较为分散。在此我们假设后续环氧树脂下游应用 比例与 2019 年的各项比例一致,且下游复合材料领域中有 60%用于风电叶片, 由此计算可知我国 2021 年用于风电叶片的环氧树脂约为 26.4 万吨/年。根据华 经产业研究院不完全统计,目前国内环氧树脂在建产能约 51 万吨/年,扩产主要 来自龙头企业,行业集中度有望进一步提高。

4.3、 环氧树脂重点公司分析

4.3.1、中国石化:环氧树脂国内先导者,竞争力和布局彰显公司价 值

中国石化是中国最大的成品油和石化产品供应商、第二大油气生产商,是世 界第一大炼油公司、第二大化工公司,在 2020 年《财富》世界 500 强企业中排 名第 2 位。主营业务包括石油勘探及开采、石油炼制、石油化工、煤化工、化纤 及其他化工产品。2021Q1-Q3 公司实现营业收入 20034 亿元,同比+29.0%, 实现归母净利润 598.9 亿元,同比+155.0%。2021 年 Q1-Q3 中国石化合成树脂 产能达到 1400 万吨,同比增长 9.8%。2021 年 H1 合成树脂营业收入为 707.21 亿元,同比增长 26.48%,占比 5.61%。

资金技术实力雄厚,产品具备国际竞争力。中国石化旗下分公司巴陵石化是 我国最早开始生产环氧树脂的企业之一,并于 2007 年建设了双酚 A 环氧树脂的 生产线,填补了国内空白,打破了该产品长期依赖进口的局面。2010 年公司的 双酚 A 环氧树脂通过欧盟 REACH 注册,公司成为国内首家获得欧盟正式注册的 企业,跨过了欧盟苛刻的化学品技术标准门槛。

2021 年 2 月,通过对液体环氧 树脂生产装置的升级改造,公司液体双酚 A 环氧树脂从 2 万吨/年提升到 5 万吨 /年,同时,公司还将通过技术改造增加环氧氯丙烷产能至 3.1 万吨/年,投产后 公司环氧树脂产品原料自给率将进一步提升,增强成本优势。2021 年 H1,凭借 着技术优势和国际声誉,公司环氧树脂在国际市场中获得较强竞争力。公司环氧 树脂出口同比增长 13%,新开发 5 家终端客户,且均为“一带一路”沿线国家 和地区客户。

4.3.2、中化国际:环氧树脂产能全国领先,新能源新材料转型在即

中化国际是中化集团旗下以精细化工产业为核心的大型国有控股上市公司, 在中间体及新材料、聚合物添加剂、农用化学品、天然橡胶等领域具有核心竞争 力。通过对外收购和自建产能,公司构建了一体化发展、高度协同的新材料产品 链。2021 年 Q1-Q3 实现营业收入 583.1 亿元,同比+54.4%;实现归母净利润 24.2 亿元,同比+1517.7%。其中树脂产品实现营业收入 29.25 亿元,同比增长 112.88%,占比 5.02%。

外延收购扬农集团,树脂产品量价齐升。2021Q1-Q3 公司树脂产品产量达 到 12.99 万吨,同比增长 21.34%;平均销售价格为 24230.77 元/吨,同比增长 56%。公司旗下扬农集团环氧树脂系列产品业务稳定,在国内外具有较强竞争力, 生物法环氧氯丙烷和环氧树脂等一体化产业链循环经济水平和技术经济竞争力 行业领先。截至 2020 年底,公司拥有环氧氯丙烷产能 10 万吨/年,产能利用率 达 109.67%。

2020 年公司投资建设连云港碳三一期项目,将于 2022 年 6 月底前陆续投产项目含 48 万吨双酚 A、65 万吨苯酚丙酮,40 万吨环氧丙烷、15 万 吨环氧氯丙烷、18 万吨环氧树脂,建成后双酚 A 及环氧氯丙烷均居国内规模前 三。根据卓创资讯预测,2022 年国内环氧树脂需求量将达到 220 万吨,国内环 氧树脂供应缺口达到 30 万吨以上。公司项目达产之后将进一步提升市占率,贡 献利润达 20 亿以上,实现质量飞跃。(报告来源:未来智库)

5、结构胶

5.1、 结构胶粘接上下壳体,国内产能较为集中

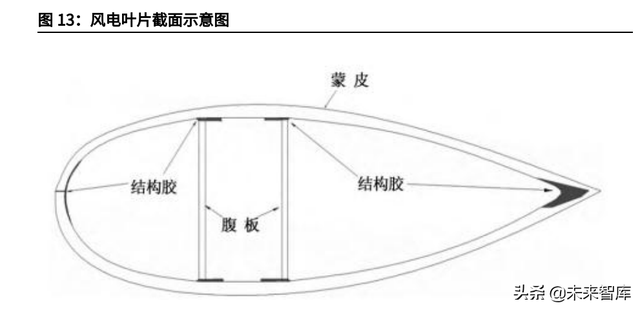

结构胶主要用于风电叶片上下壳体的粘接,是叶片结构的一个重要组成部 分,也是叶片力学及结构失效的主要影响部位。风电叶片必须承载周期性负荷以 及在运转中遭遇的极端天气,结构胶需要保证叶片长达 20 年的使用寿命内拥有 持续且稳定的机械性能,且不会因为叶片在使用过程中的振动导致叶片开裂和脱 落。与此同时,考虑到海上风电场环境恶劣,机组功率较大,其整体力学性能指 标应高于通用性技术要求。

结构胶主要有环氧、聚氨酯及乙烯基等,其中以环氧结构胶为主。环氧胶粘 剂与其他类型胶粘剂相比,具有胶接强度高、固化收缩率小、易于改性等优点。 环氧树脂结构胶主要成份为环氧树脂和固化剂,不同类型的环氧树脂结构胶粘剂 的性能差异能够通过配方设计的不同来满足。环氧胶粘剂因具有性能和成本优势 而成为大多风电叶片制造厂商的首选。

我国结构胶生产企业较为集中,头部企业占据大部分市场份额。康达新材是 我国中高端风电结构胶粘剂的龙头企业,公司 2020 年环氧胶类产品产能为 4.66 万吨,2021 年公司拟布局 6 万吨胶粘剂及相关上下游材料的产能,预计于 2023 年投产,且公司在国内风电叶片结构胶领域的市占率约为 60%。假设公司环氧 胶类产品有 40%用于风电领域,由此可简单得出我国 2020 年用于风电叶片的结 构胶粘剂的产能约为 3.1 万吨。假设康达新材在我国风电叶片结构胶领域的市占 率短期内没有变化,预计 2023 年我国用于风电叶片的结构胶粘剂的产能约增至 7.1 万吨。

5.2、 结构胶重点公司分析

5.2.1、回天新材:产能扩张增强实力,技术创新支撑成长

回天新材在 2010 年于创业板上市,经过四十年技术和市场积累,现已发展 成为国内工程胶粘剂行业中规模最大、所涵盖的产品种类最多、应用领域范围最 广的内资企业之一。回天新材主要产品涵盖高性能有机硅胶、聚氨酯胶、丙烯酸 酯胶、厌氧胶、环氧树脂胶等工程胶粘剂,生产能力和研发能力位居国内工程胶 粘剂企业前列。2021 年 Q1-Q3 公司实现营业收入 22.6 亿元,同比+39.9%;实 现归母净利润 2.2 亿元,同比+10.7%。 新增产能有序推进,行业利好助力发展。

公司拥有上海、广州、常州、湖北 四个生产基地,生产状态良好。同时公司根据市场需求在襄阳、宜城等资源、成 本优势地加强产能布局,在珠三角、长三角分别靠近电子、新能源产业集群进行 产能布局。新增产能全部建成投产后,公司将形成年产有机硅胶 14.8 万吨、聚 氨酯胶 3.65 万吨、其他胶类 1 万吨、太阳能电池背膜 8,000 万平方米的产能规 模。在碳中和和“十四五”规划的大背景下,胶粘剂下游应用领域,如汽车制造、 工程机械、电子电器、可再生能源等景气度快速提升,带动胶粘剂尤其是高端工 程胶粘剂需求强劲增长。根据中国胶粘剂和胶粘带工业协会预测,“十四五”期 间我国胶粘剂的年均增长率约为 4.2%,到 2025 年末,国内胶粘剂产量达到 855 万吨。

技术创新优势持续增强,优质客户占比不断提高。公司在胶粘剂行业深耕 40 余年,被评为中国胶粘剂与胶粘带行业“典范企业”,技术中心为行业内少 有的“国家企业技术中心”,在新产品开发、产品质量、技术服务等方面均处于 国内行业领先水平。2021 年 11 月被认定为国家技术创新示范企业,公司的技术 水平和创新能力受到国家和业内认可。在技术加持下,公司与华为合作全面升级, 通讯电子类用胶成功替代高端进口,助力 5G 通讯。目前,公司已与华为就 40 余款产品达成合作共识,多款进入华为一级资源池,公司有机硅胶产品达到华为 逆变器、手机等产品的准入标准,实现批量供应。同时,获得了宁德时代等战略 客户正式供应商资质,重点客户份额明显提升,优势应用领域地位进一步增强。

5.2.2、康达新材:持续扩产风电结构胶,多领域布局助力成长

康达新材专注于中高端胶粘剂产品的研发、生产和销售,产品包括环氧胶、 聚氨酯胶、丙烯酸胶、SBS 胶粘剂等八大系列,广泛应用于风电叶片制造、软 材料复合包装等工业市场和新能源领域。公司是国内最早通过国际风能权威认证 (GL 认证)的企业,公司已成长为国内高端风电结构胶领域的龙头企业。

2018 年公司通过并购方式切入军工电子领域,形成“风电新材料+军工科技”的发展 布局。2021 年 Q1-Q3 公司实现营业收入 14.2 亿元,同比+7.8%;实现归母净 利润 224 万元,同比-98.8%。 深耕胶粘剂领域,产能潜力可期。公司募投项目高性能环氧结构胶粘剂扩产 项目,计划建设期为 9 个月,通过生产计划调整和生产工艺改进,预计未来五年 内产能增至 40,000 吨、年销量 40,000 吨。截至 2021 年 6 月 30 日,工程进度 已完成 98%,项目完成后公司环氧结构胶产能将大幅度提升。

同时,公司位于 福建邵武、河北唐山的胶粘剂新材料生产基地分别于 2021 年 4 月和 10 月获得 了环评批复,目前正在建设中,建设期为两年,建成之后公司将新增 6 万吨/年 胶粘剂系列产品。多年来,公司凭借先进的生产技术和工艺、快速响应的客户服务、高性价比的产品优势获得了风电叶片结构胶 60%以上的市占率。未来随着 产能的不断释放,公司在胶粘剂领域的竞争力将进一步提升。

6、夹层材料(芯材)

6.1、 风电叶片夹层的主要材料为巴沙木或结构泡沫材 料

风力发电叶片是大型结构件,在叶片的前缘、后缘以及剪切肋等部位都使用 到泡沫作为玻璃钢夹层结构的芯层,泡沫在叶片中主要作用是在保证其稳定性的 同时降低叶片质量,使叶片在满足刚度的同时增大捕风面积,提高整个叶片的抗 载荷能力。 风电叶片所需的夹层材料主要是巴沙木和结构泡沫材料,且在风电叶片的制 造中,结构泡沫材料和巴沙木既可以搭配使用,也可以仅使用巴沙木。

巴沙木是 世界上最轻的木材,故又称巴沙轻木。它体积形态稳定、不易变形,强度以及柔 性适中,完美吻合风力发电机组叶片所需特性,是风机叶片夹层中不可替代的优 质材料。然而,全球近 95%的优质巴沙木都来源于南美的厄瓜多尔,在风电产 业快速发展的背景下,单一地区的轻木产量难以满足全球风电产业的需要。轻木 价格水涨船高,供应商往往坐地起价,甚至出现轻木运输途中遭到高价拦截的乱 象。

全球蔓延的新冠疫情使南美轻木的交易更为混乱,让部分叶片制造企业举步 维艰,严重制约了风电的产能。因此,很多制造商将目光投向 PVC、PET 等结 构泡沫材料。结构泡沫力学性能、抗疲劳性、抗冲击性、阻燃性能优异,且具有 良好的尺寸稳定性和可加工性,适合多种夹层结构的制造工艺,并与多种树脂体 系兼容,是轻质高强的复合材料夹层结构的理想芯材。从泡沫的力学性能和价格 等因素考虑,目前被用于风力发电叶片芯材的材料主要有聚氯乙烯( PVC)泡沫、 聚对苯二甲酸乙二醇酯泡沫( PET)和聚甲基丙烯酰亚胺(PMI)泡沫等,其中质量 轻、强度高的 PVC 泡沫由于其行业应用比较成熟,使用最为广泛。PVC(聚氯 乙烯)泡沫是以聚氯乙烯树脂为主体,加入发泡剂及其它添加剂制成的一种泡沫 材料。

6.2、 风电叶片大型化提振 PVC 泡沫需求,核心技术突 破打开成长空间

PVC 夹层材料需求有望进一步增长。风力发电机功率不断增大,风电叶片 大型化、轻量化的趋势提高了对夹层材料的各项要求,轻质、高强度的泡沫材料 需求量逐步上升。由于目前夹层材料仍然以巴沙木为主 PVC 泡沫材料为辅,因 此我们假设夹层材料的使用中 PVC 泡沫材料占比为 30%,巴沙木占比为 60%, 其余为 PET 泡沫材料、PMI 泡沫材料等。我们以 5MW 海上风电机组作为参考进 行测算,假设每支叶片需要大约 25 立方米的夹层材料。根据前述海上风电装机 量的预测,我们可以得出 2020 年海上风电对巴沙木、PVC 夹层材料的需求量分 别约为 9、4.5 万立方米,2025 年海上风电对巴沙木、PVC 夹层材料的需求量分 别增至约 40.2、20.1 万立方米。后续随着 PVC 夹层材料对于巴沙木替代率的提 升,PVC 夹层材料的需求量有望进一步增加。

PVC 原板的技术壁垒高,国内主要依靠进口。风电叶片 PVC 夹层材料的制 作包含 PVC 泡沫板原板生产和套材加工两大段制作步骤,其中 PVC 原板的技术 壁垒高,全球结构泡沫芯材市场仍被少数公司垄断经营,目前风电叶片芯材的供 应商主要为瑞典 DIAB、意大利 Maricell、瑞士 AIREX 等海外供应商。国内芯材 制造企业能够直接制造 PVC 原板的企业较少,多数企业主要从事芯材套材加工 生产的打磨、切割、打孔、开槽等后段加工工作,PVC 泡沫板来自海外进口。

因此当前风电夹层材料的供给量主要取决于海外 PVC 泡沫板的进口量。 攻坚克难,我国打破核心技术壁垒,国产替代道路前景光明。天晟新材公司 目前具备 4 万立方米 PVC 硬质发泡材料的设计产能。隆华科技旗下子公司科博 思 2020 年高性能 PVC 芯材的产能为 7920 立方米,同时公司于 2021 年 8 月公 告拟建设年产 8 万立方米高性能 PVC 芯材和年产 8 万立方米新型 PET 芯材,项 目建设周期分别为四年和六年,该募投产能占国内总用量的 15%左右,占 2021 年市场增加量(预计每年 20-25 万立方米)的 30%-40%。

6.3、 夹层材料重点公司分析

6.3.1、天晟新材:结构泡沫盈利改善,创新发力优化市场服务

常州天晟新材料股份有限公司成立于 1998 年,是全国知名的高分子发泡材 料专业生产商,一直致力于高分子发泡材料的研究、开发、生产和销售。公司在 软质泡沫材料、结构泡沫材料及上述材料的后加工产品应用方面,均处于市场领 先地位,并进一步扩大交通配套类产品的市场开发与应用。公司自主研发的结构 泡沫材料 Strucell 系列产品,已成功跨入风力发电、轨道交通、房车 营地车、 船舶制造、节能建筑等领域,填补了国内空白。2021 年 Q1-Q3 公司实现营业收 入 6.0 亿元,同比-13.7%;实现归母净利润 338 万元,同比-32.7%。 规模优势明显,业务利润稳步提升。

公司目前已拥有结构泡沫材料规模化的 生产能力,公司硬质发泡材料设计产能高达 4 万立方,通过规模化生产合理降低 单位生产成本,进一步扩大竞争优势。公司有完整的产品线,从各种高分子软质 发泡材料、结构泡沫材料的研发到规模化生产,再到制品的精密加工,为客户提 供更具成本优势的成套解决方案,同时配合客户共同完成新产品或者新应用的开 发。公司全资子公司常州天晟复合材料有限公司是生产 PVC 结构泡沫材料的主 体,2021 年上半年天晟复合实现净利润 636 万元,较 2020 年同期增加 14.9%, 结构泡沫材料业务的盈利能力稳步提升。

产品通过权威认证,技术创新持续发力。公司的结构泡沫材料通过了德国劳 氏船级社认证(GL),目前结构泡沫材料产品拥有 3 项发明专利、3 项实用新 型专利。技术创新和新产品开发是公司的发展战略之一,主要围绕耐高温结构泡 沫材料、超临界发泡技术、新一代 PVC 结构泡沫、轻量化应用技术进行研究与 开发。未来在结构泡沫领域方面,公司将继续提升满足市场需求的技术能力,为 以风能为主的复合芯材应用领域提供解决方案,在满足产品供给的基础上不断提 高服务水平。

6.3.2、濮阳惠成:下游 PVC 应用潜力可观,公司核心业务稳步发 展

濮阳惠成电子材料股份有限公司成立于 2002 年,公司主要从事顺酐酸酐衍 生物、功能材料中间体等精细化学品的研发、生产、销售。公司以顺酐、丁二烯、 混合碳五等为原料经合成、加氢、蒸馏等工艺生产顺酐酸酐衍生物系列产品。顺 酐酸酐衍生物主要用于环氧树脂固化、合成聚酯树脂和醇酸树脂等,广泛应用在 电子元器件封装材料、电气设备绝缘材料、涂料、复合材料等诸多领域。功能材 料中间体主要用于有机光电材料等领域。2021 年 Q1-Q3 公司实现营业收入 9.7 亿元,同比+47.6%;实现归母净利润 1.8 亿元,同比+25.9%。 PVC 产品应用潜力广阔,下游需求有望快速扩张。由顺酐酸酐衍生物作为 原料合成的环烷酸酯类增塑剂和聚酯增塑剂具有良的耐化学品抽出性能以及环 保无毒等特征,与 PVC 有很好的相容性,加入 PVC 配方内,能够使其具有优良 的加工性能与耐油耐水性,可用于各类 PVC 制品中。

上述两类增塑剂性能与邻 苯二甲酸酯类性能类似或更加优良,能够替代邻苯二甲酸酯类增塑剂用于塑料生 产,是比较理想的绿色环保塑料助剂。随着邻苯二甲酸酯类增塑剂在全球范围内 逐步限制和淘汰,产品替代效应将会给环烷酸酯类增塑剂和聚酯增塑剂带来巨大 的市场需求,环保型增塑剂行业将迎来快速发展。目前,公司产品在该领域的用 量还比较小,但随着环保型增塑剂行业的快速发展,公司产品用量将会快速增加。 专注顺酐酸酐衍生物业务,盈利水平持续提高。

公司专注顺酐酸酐衍生物和 功能中间体产品的研发和生产,在本行业内积累了丰富的经验,掌握了先进的研 发技术和生产工艺,主要产品拥有自主知识产权。通过多年的技术创新和市场开 拓,公司产品在国内外市场已形成了良好的口碑,同时具有较好的质量、价格、 客源及柔性化生产等优势。未来公司计划积极通过设备改造、工艺技术提升等持 续推动产品改进,促进经营业绩进一步增长。(报告来源:未来智库)

7、灌浆料

7.1、 海上风电灌浆料性能要求高,我国仍处于起步阶段

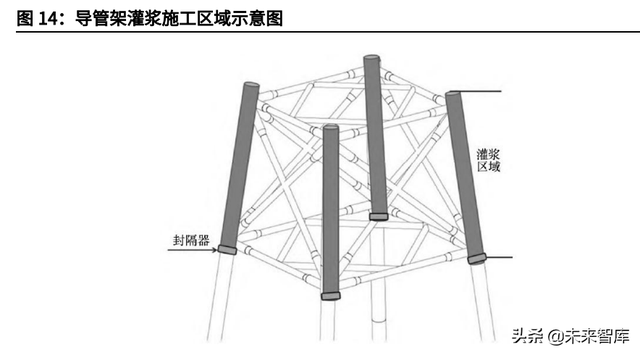

我国海上风电建设的发展迅速,随着海上风电场建设不断向远海、深水发展, 风机规模逐渐集中化、大型化,为承受海上强风荷载、海水腐蚀、海浪冲击等, 海上风力机组基础结构建设比陆上更加复杂,技术难度更高,设备基础承载、稳 定要求的提高对灌浆料及其连接技术均提出了更高的要求。海上风机基础型式按 结构型式及其安装方法,分为桩式基础、重力式基础、吸力式筒基础和浮式基础 等,其中,桩基础是最常用的基础型式,单桩基础、多桩导管架基础、高桩承台 基础等均属桩基础型式。导管架是海上结构物常见的基础形式,导管架与基础桩 之间通过高强度灌浆料连接固定,并最终固结至海床上,目前海上风机基础主要 采用水泥基材料灌浆连接。在海上风电项目中,导管架灌浆连接通常采用泵送压 浆的方式将灌浆料灌注到海平面以下的连接段。

灌浆料的性能决定了导管架灌浆部位的安全性和稳定性,风电机组的质量及 受力情况决定灌浆料的性能要求。灌浆料对风电基础不仅起受力缓冲作用,同时 也起提高结构安全性和稳定性的作用。海上风电灌浆料的性能要求相较于陆上更 加严苛,要求灌浆料是无粗骨料,无纤维增强,且灌浆料需要具备大流动性、高 早期强度、高最终强度、水下不分散、高耐久性高抗疲劳等性能特点。以江苏苏 博特新材料股份有限公司生产的 JGM -SP 系列风机基础灌浆料为例,该灌浆料 是由水泥、高强骨料、高性能外加剂和多种功能材料在专业工厂复合而成的干粉 料,加水搅拌均匀后能够具有自流找平、高强耐久、微膨胀等性能的高强水泥基 灌浆材料。

海上风电未来增长空间巨大,灌浆料需求高增。单个风力发电的机组的灌浆 料的使用量根据套筒的直径、海洋环境和海床的条件的不同而有所不同,普遍在 50 到 100 吨之间。在这里我们以 5MW 海上风电机组为对象进行测算,假设单 个风力发电的机组的灌浆料的使用量为上述灌浆料使用量范围的中位值,即 75 吨。根据前述海上风电装机量的预测,我们可以得出 2020 年海上风电对灌浆料 的需求量约为 15 万吨,2025 年海上风电对灌浆料的需求量增至约 67 万吨,需 求量大幅增加。

我国海上风电项目起步较晚,海上风机基础高强灌浆料研发和制备尚处在起 步阶段,目前海上风电用灌浆材料市场仍然被丹麦 Densit、德国 BASF、新加坡 NAUTIC 等公司垄断,我国风机基础灌浆料仍主要依赖进口成本较高,海上风电 灌浆料国产替代空间显著。国内苏博特于 2021 年 9 月宣布进行灌浆料的产业化 建设,有望填补了我国在该领域的空白。

7.2、 灌浆料重点公司分析

苏博特:混凝土外加剂龙头企业,切入灌浆料领域未来可期

苏博特成立于 2004 年,于 2017 年在上海交易所挂牌上市,是我国混凝土 外加剂龙头企业,主要产品为混凝土外加剂中的高性能减水剂、高效减水剂和功 能性材料。2021 年 Q1-Q3 公司实现营业收入 32.3 亿元,同比+31.9%;实现归 母净利润 3.7 亿元,同比+21.4%。 公司主营产品高性能减水剂和功能性材料业绩稳步增长,新一轮产能扩张拓 宽成长空间。公司于 2021 年 9 月宣布拟在连云港徐圩新区投资建设年产 80 万 吨建筑用化学功能性新材料项目,包括专用特种聚醚和聚羧酸系高性能减水剂项 目建。

公司还拟发行可转债,用于建设年产 37 万吨高性能土工工程材料产业化 基地项目,产品包括新型道路功能材料、高性能灌浆材料、超高性能水泥基材料、 修补加固材料及工程纤维;44 万吨高性能土木工程新材料建设项目一期,产品 包括 10 万吨聚羧酸系高性能减水剂母液、27 万吨聚羧酸系高性能减水剂成品、 6 万吨速凝剂、1 万吨阻锈剂、和高性能建筑高分子材料产业化基地项目(一期)。 与此同时,公司具备国家级研发平台,高度重视技术创新和产品研发,产品质量 得到下游客户广泛认可。

功能性材料逐步发力,有望成为新的业绩发力点。公司功能性材料包括功能 性化学外加剂、高性能水泥基材料和工程纤维等,其中高性能水泥基材料主要包 括灌浆料、超早强砂浆等,功能性材料下游主要应用于海上风电、水电站、桥梁、 高铁、隧道、高层建筑等领域。在“碳中和”的目标下,海上风电迎来景气周期, 海上风电机组对灌浆料的性能要求较高,公司研发的水泥灌浆料的抗压强度最高 可达到 150 MPa,其综合性能已达到国际领先水平,填补了我国在该领域的空 白,产能建设项目已经提上日程,未来有望为公司贡献显著的业绩增量。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

评论