短视频第一股快手来了!富途打新热情高涨,投资者该怎么行动?

文 |《财经》新媒体 刘洋

短视频第一股终于要来了!1月15日,快手通过港交所上市聆讯。

1月26日,本周二快手-W(01024.HK)发布公告,将于1月26-29日招股,公司拟发行约3.65亿股股份,其中公开发售913.05万股,国际发售约3.56亿股,每股发行价105-115港元,每手100股,预期将于2月5日上市。

此前路透社报道,此次IPO,快手最高募资50亿美元,上市后估值达到500亿美元。因此,若此番上市顺利,快手将成为近2年除阿里巴巴外,香港市场中规模最大的IPO项目。

眼前的快手上市,将开启海内外投资人们的新一轮打新热潮。一位散户投资者杨成对记者表示,自己一定会参与快手打新。他解释:“目前快手稀缺度很高,传闻本次快手IPO回拨给公开市场的不足10%,公开市场各层面都缺快手的货。如果上市公司给的估值不太过分,不过度透支潜在空间,预计市场表现会不错。”

为了迎接这一打新狂欢,券商们也做足了准备。据了解,香港最大的零售券商富途证券在本次快手IPO中将提供近300亿的融资额度。此外,富途还与众多知名投行一道,共同担任此次快手IPO的承销商。

快手上市开启新一轮打新潮

赚钱效应明显,投资人跃跃欲试

全球最大的直播平台、全球第二大短视频平台、全球第二大直播电商,日活3.02亿,日均在线时长80多分钟……快手的多个优势叠加下,市场普遍认为,快手是2021年1月份最值得期待的新股。

另外,从招股书来看,2020年前三季度,快手总收入达407亿元,主要业务收入均大幅增长。其中,直播收入253亿元,线上营销服务收入133亿元,电商、网络游戏、在线知识分享等其他服务业务收入20亿元。

据路透社报道,此次IPO,快手最高募资50亿美元,上市后估值达到500亿美元。据了解,2020年初完成F轮融资时,快手投后估值超过280亿美元。而此次上市后估值较快手最近一次融资的估值涨近一倍。

公开资料显示,快手的早期投资人包括晨兴资本、DCM、红杉中国和百度等。腾讯自2017年起领投四轮融资,是快手最大外部投资者。招股书显示,此次上市,腾讯持股21.57%;五源资本则持股16.66%;新加坡国有投资公司淡马锡持有0.865%股份。

快手历史上给早期投资人带来的收益可观。按照快手IPO后市值500亿美元计算,五源资本将获利约539亿元人民币,而五源资本合伙人张斐早期的200万元人民币天使投资,回报已达近1万倍。

与此同时,快手上市,让相关概念股一度十分火爆。1月15日,快手相关概念股在A股已先涨为敬。当日收盘,因赛集团、引力传媒涨停,天龙集团、中文在线、首都在线等多股涨幅超过7%。

“短视频概念股出现阶段性上涨,部分预期存在透支,但从长期角度看,相关数据服务商、内容创作商还会随着短视频行业渗透率的提高而受益。”杨成说。

不过,随着快手等短视频巨头的相继上市,相关概念股也将迎来重估。一位机构投资者对记者分析,短视频目前是一个“流量为王、赢者通吃”的行业,字节跳动、快手等行业巨头拥有极高的话语权。从云想科技和乐享互动的财务报表中可以发现,快手等短视频巨头费用结算期非常长,现金压力主要集中在供应商上;另外,短视频巨头与供应商的合作合同基本是每年签一次。所以,目前来看,供应商、内容商等对平台的依赖性很高。“相比于短视频概念股,我还是更看好平台。”他说。

不过,据杨成观察,目前快手股票的稀缺度很高,且市场传闻本次快手IPO回拨给公开市场的不足10%,公开市场各层面都缺快手的货。

为此,各家券商也在积极备战。以零售券商富途证券为例,据了解,富途证券为本次快手IPO提供近300亿的融资额度,有效帮助投资者们提高打新中签率。

截止26日11:00,通过富途证券认购快手的投资者接近45000人。

港股开启“狂欢模式”

打新年化可达70% 成赚钱利器

快手的上市可谓是为原本热闹的港股市场锦上添花。新年伊始,港股市场便开启了“狂欢模式”。有数据显示,开年仅20天,港股通净买入超2000亿港币,该资金体量已超2015年和2018 年港股通全年净买入。

从全球市场对比来看,港股更是牛冠全球。截至1月22日,恒生指数涨幅达8.1%,同时期,沪深300为6.9%、日经225为4.3%、英国富时100为3.6%、美国标普500为2.3%、德国DAX为1.1%、法国CAC40为0.1%。除此之外,至1月22日,恒生科技指数累计涨幅高达15%,成为本月全球表现最佳指数之一。

“香港是外向型经济体,一直以来都受各路资金影响。本轮全球放水之后,港股‘价值洼地’的地位更加明显,港股的估值修复一定会发生,只是这段时间表现的更明显。”前述机构投资者分析。

杨成也谈到,前期A股估值较港股偏高,A/H整体溢价率在去年10月9日创出自上一轮牛市2015年7月后的历史新高,达到了49.80%,资金会前往预期回报率更高的地方进行配置,因此资金南下配置港股是大势所趋。

而港股打新,一直以来以中签率较高,且收益可观而颇受投资者追捧。甚至过去几年,港股打新以年化收益60%-70%,而被投资者称为轻松赚钱的利器。

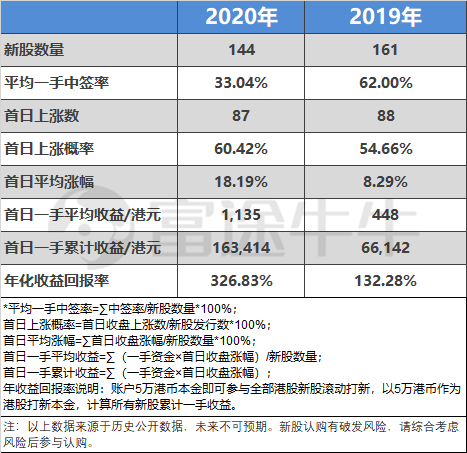

具体而言,中签率方面,港股实行优先保证一户一签的分配政策,这一政策也使港股打新率在60%以上,高出A股2000倍;而在赚钱效应方面,据富途数据,2020年的港股打新赚钱效应愈加凸显,新股首日上涨概率超过60%,高于2019年的54.6%,且首日平均涨幅高达18.19%,较2019年高出10个百分点。

2020年港股打新权益收益率 图片来源:富途牛牛

2020年,在香港交易所上市的144只新股中,首日平均涨幅达18%。如果每支新股都打中一手,并在首日收盘卖出,2020年累计一手利润可达16.3万港元,远超2019年全年一手累计收益6.6万港元。

而从个股情况看,2020年上市的“电子烟第一股”思摩尔国际已成为市场公认的大“肉签”。据了解,在富途暗盘中,思摩尔国际收涨101%,每手利润达12500港元,位居富途暗盘成交额排行榜第三位。上市首日,思摩尔国际收涨150%,以一手18600港币(以收盘价卖出)的收益刷新了2020年以来的新股记录。

杨成回忆:“思摩尔上市时,市场对该公司定价有分歧,但大量认购的朋友皆盈利颇丰,有胆大的朋友顶头槌认购,盈利超千万,着实让人羡慕。”

另外,2020年12月11日,盲盒第一股泡泡玛特在港股上市,开盘股价即翻倍,盘中市值超千亿港元,到收盘大涨79.22%,收报69港元,较发行价38.5港元上涨30.5港元。除此之外,SaaS概念股明源云、生物医药股欧康维视生物-B及沛嘉医疗-B,在2020年上市首日一手收益便可过万。

值得一提的是,港股的火爆热潮和打新热情更让互联网券商们收益颇丰。作为美港股新经济公司的卓越合作伙伴,富途在美股及港股打新中,表现得可圈可点。截至目前,富途打新百亿俱乐部的成员已达到24家,这意味着有24只新股在富途平台的认购金额超过100亿港元。

不过,对于港股打新,杨成建议:“精选新股是要义,每年150至200家新上市公司,最具赚钱效应的是其中20至30家,这部分公司会贡献巨额利润。”同时他也提到,投资者若参与港股打新,建议通过仔细阅读研究招股书,行业专家访谈等方式,分析企业竞争力、当前估值水平、是否有情绪溢价水平来进行新股预判。

另外,前述机构投资人也谈到,最近港股打新参与者越来越多,打新的生态已明显发生了改变。他认为,现在打新最重要的是融资成本和融资额度,建议投资者尽量选择有较高融资比例/额度、较低利息的券商/银行参与打新。

如今,快手先人一步掀起港股年度打新热潮,随着百度、滴滴、B站等相继宣布将赴港股上市,一大波肉签将袭来,这一市场正备受投资者关注。不过,投资之前,投资者还应充分研究其基本面、挖掘背后的估值逻辑及价值。投资有风险,入市需谨慎。

*杨成为化名

免责声明:股市有风险,入市需谨慎,本文不构成投资建议,风险自担。

评论