新加坡看病究竟有多贵?生病居然花了100万新币

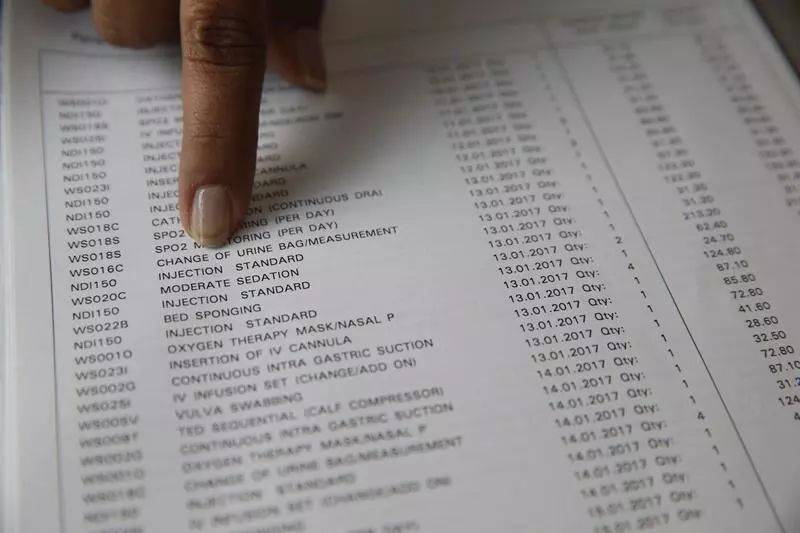

“当我看到妈妈100万新币的账单,我很心寒。”

新加坡Fina Leong在她的脸书上写道,称母亲为治疗癌症住进加护病房长达58天,最终离开了人世,医药费账单竟超过100万新元。

“是医疗保健还是噩梦?”

众所周知,新加坡常年被评为全球生活成本最高城市。但估计刚来坡坡没多久的朋友可能并不知道在新加坡看病到底有多贵,真的不敢生病!

这已经不是第一次爆出新加坡的医疗高价账单了,之前也有外国妇女来新探亲突发疾病,做了妇科手术结果收到8万新币账单的新闻。

总之,在新加坡如果没有保险,破产是分分钟的事情……

所以除了咬牙坚持,还是需要给自己或者家人增加一份保障,减少意外带来的伤害。

但是,一提到保险,种类繁多,又不懂相关法律知识,很多人容易懵圈,不知道怎么选择?

而大多数没怎么生病过的朋友都长期处于一问三不知的状态,对它的态度也是不温不热,即使真要病倒了,也想着有公积金,还有公司保险罩着呢!

可你知道么?一旦遇到大病巨额的医疗费,后悔当初几百几千的保费不掏,现在几十万的医药费——负担不起!

公司那点保险只是杯水车薪,根本无法缓解普通家庭因各种原因带来的经济压力,所以强烈建议,每一个负责的成年人,都应该把保险配置齐全,这是对自己及家人应有的担当。

为了规避高价医疗带来的风险,减少因突发事件可能产生的巨额开销,在新加坡生活应该购买哪些保险呢?干货分享!

建议家庭买保险的顺序:

必备型

1)住院保险

2)意外保险

3)人寿保险(包含重疾,身故等)

选择型

4)储蓄理财保险

我们这里用欣妈一家5口来做个例子。

(欣妈的3个孩子)

1)住院保险

这是肯定全家都要购买的。欣妈一家是公民,所以个人住院保险可以从CPF公积金支取一定的数额来支付,剩下的部分需要自己付费。有了这个保险,如果需要住院,真的可以安心很多,不用太担心自己要支付巨额的医疗费。

不过从今年开始,所有新的医疗保险投保者至少必须承担5%的总医药费,一年上线是3000,所以如果住院费1百万,也只要付3000。不在像之前一样,可以全额报销。

2)意外保险

全家每天也都需要出行,所以给全家购买个人意外险成为最最基本的保障。

意外险可以赔偿他们由意外引起的身亡和残疾,其他的小意外,如食物中毒,运动受伤,意外跌倒扭伤啥的都有保(*具体每个公司有所不同,得看清楚细则)。

对于大人来说,还可以给予每周的现金补助,甚至可以赔付你受伤期间小孩的教育基金,他们自己的贷款,补偿他们受伤在家休养时损失的收入。

3)人寿保险

这里重点提及一下重疾和身故。

重疾保障

现在的重疾保险,很多公司的方案会更人性化,侧重早中晚3期赔付,保障方面更全面,当然保费也会相应调整。

身故保障

作为一家之主,肩负着责任与义务,是否担心“革命尚未成功,万一我倒下了,妻子儿女该如何被照料?”

身故保障的考量基础,是确保你爱的人们能在艰难的日子里平安度过,再次启程。

分享两种算法:

1. 保障额度与尚未偿还的房贷大致相等,确保家人不会因为突然失去经济支柱而一贫如洗。

2. 家庭负债少的小伙伴们可以预估一下孩子长大成人之前所必需的生活成本和学习成本。

温馨提醒:一定要在健康的时候买保险,千万不要等到身体出现异样才临时购买,大部分保险公司在保单生效后都有一个“等待期”以防止恶意骗保,在这期间进行的理赔可能会被拒绝哦!

但是很多家庭目前对于保险的认知基本上还处于非常基础和模糊的阶段。不知道该如合理配置家庭成员的保险,一不留神就容易忽视一些注意事项。

一起来看看都有哪些注意事项?

一、自己不了解保险保障和拒保范围

一份合同最重要的是保障范围,即在多长时间段内,保险公司承担什么样的保险责任。

-对重疾险而言,保障的疾病有哪些?

-不同疾病的赔偿金额是多少?

-不同年龄的赔偿金额是否有区别?

-如果是多次赔付的话,疾病是否有分组、两次疾病之间的时间间隔要求等。

签保险合同前仔细了解保险的分类、保单的权益范围,避免明明交了钱投了保险,在生病的时候才发现不能报销,需要自费。简直欲哭无泪。

保险的主要作用是疾病或意外后的保障,所以,我们买保险就要看清楚保险的具体条款。

二、到底要花多少钱去买保险?

一般来说,会建议再总收入的10-20%,这个因人而异。有些人因为有13薪,所以会用13薪的方法来计算保费的金额。

三、买保险的顺序?

都说“百善孝为先”“再苦不能苦了孩子”。可能是基于这样的概念,很多家长都是优先给父母、孩子买了保险,自己却在“裸奔”没有丝毫保障。

对于这种购买方式,你可能买错啦!

父母和孩子当然可以也需要买保险,但是从经济的角度而言,要做好家庭保障,必须先完善家庭经济支柱,也就是我们自己的保险,再去考虑其它家庭成员。

毕竟经济支柱才是保证家庭正常运作的人,只要我们健康,就有足够的能力来保障整个家庭的幸福。

四、挑保险纯比价格,可能会掉进坑

纯粹比价格,虽然很直观,但是不一定合理。比价格这件事也是非常有讲究,肯定是要拿同类型产品比价格,价格差异伴随属性差异,而属性优先于价格。

同等属性如何比价?可以多对比几家,找信任的保险经纪敞开心扉说出自己的最真实需求,让保险经纪订制最适合你的数据分析表,这样才更能分析出哪个真正是“性价比”高。

五、基础保障没买就先买理财?

浪费大量预算却毫无保障

一般情况下,理财型保险,还是建议家庭在经济预算充足后再考虑。

尤其是在基本保障险都没有的情况下,如果因为关注理财,白白浪费大量预算在理财险上,那才是最浪费金钱和精力的,一旦产生问题,绝对追悔莫及。

总而言之,最优的家庭保障配置绝不会被单一某种保险完全覆蓋,应该把完善基础保障放在首位,再根据个人需求选择是否叠加返还型保险和投资型保险。

六、公司已经给全家买了保险

我自己还要买吗?

一些福利比较好的公司,会为员工以及家属购买保险,其中会包含门诊,住院,牙医等等。所以一些成人(特别是家里的顶梁柱)会忽略掉,自己还要额外去买住院险吗?

我问过很多做保险的朋友,他们都分析需要买。以下几个原因:

1.需要具体了解公司给员工买的保险的报销额是多少,有一些住院保险只报销2-3万而已,一旦有大病,这个金额完全是不够用。

2.就算公司买的保险金额高,没有人可以保证一辈子只在这间公司工作不跳槽。如果在离职期间需要住院,那个时候临时再去买商业保险,就为时已晚了,所以在这种特殊的情况下也有风险。

唠唠叨叨一堆信息,其实保险有一些真的是刚需的保障,千万别忽视!

最近也是有很多朋友咨询关于保险的问题,所以准备这篇干货分享给大家。

如有关于保险方面的疑问

可以咨询小编

还有机会赢得20新币

CapitaLand优惠券

(限50位)

更多福利,扫码小编哦~

评论