净利增速超700%!MCU芯片“黑马”来了,上不上车?

半导体市场从不缺热度,不少公司已成功“上岸”,正排队IPO的也大有人在,而很快又有一家芯片企业要登陆资本市场了。

中微半导体(深圳)股份有限公司(简称“中微半导”)已于昨日开启申购,计划登陆科创板,中信证券为其主承销商。

本次发行价格30.86元/股,对应的发行市盈率为22.95倍,以发行股数推算,公司发行市值约124亿元,低于可比公司总市值的平均水平。(截至7月27日收盘,兆易创新790亿,中颖电子149亿、芯海科技70亿、恒玄科技179亿)

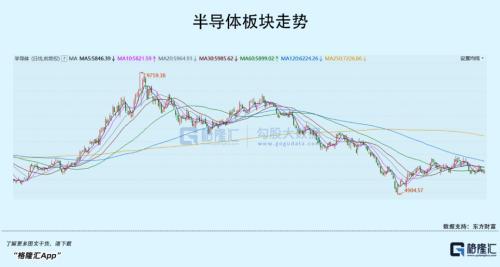

从投资角度来看,公司此次发行定价并不算高,且估值水平低于中证指数有限公司发布的该行业最近一个月平均静态市盈率(27.70倍),也低于可比公司扣非后静态市盈率平均水平(51.33倍),基于半导体板块尚存估值修复空间,中微半导上市首日大概率会有不错的涨幅。

01 高毛利率不可持续?

中微有限(中微半导前身)成立于2001年,聚焦数模混合信号芯片、模拟芯片的研发、设计与销售,致力于成为以MCU为核心的平台型芯片设计企业。

2019年,公司整体变更为股份有限公司;随后进行了两次增资(2020年6月、2020年12月)和一次股权转让(2021年1月),新增股东包括深创投、高新投投资、中小企业发展基金等,半年时间内,中微半导投后估值由15.02亿元增至37.51亿元,大涨150%。

截至招股书签署日,中微半导控股股东为YANG YONG,直接持有公司37.35%的股份,通过顺为芯华间接持有公司1.49%的股份,合计持有公司38.84%的股份,任公司董事长;周彦、周飞两兄弟分别直接持有公司27.21%、4%的股份,和YANG YONG三人为中微半导实际控制人。

自成立以来,中微半导便围绕智能控制器所需芯片及底层算法进行技术布局,积累的自主IP超过1000个,可供销售的芯片900余款,且大部分为MCU芯片。

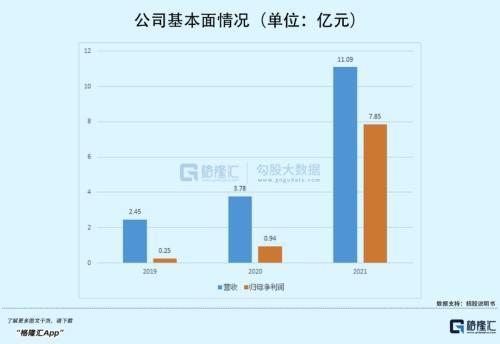

2019年至2021年,公司业绩表现较为突出,累计出货量超过22亿颗,营收由2.45亿元增长至11.09亿元,复合增长率达113%,同期归母净利润由2497万元增长至7.85亿元,复合增长率达461%。

一方面,公司产品应用领域持续拓展,进入无线充、电子烟、电动牙刷等市场,同时新增电机、电池芯片产品线,可售芯片产品型号由600余款增至900余款;另一方面,2021年,受全球芯片产能紧张影响,芯片市场价格有所提升,在此背景下,公司供应链保持稳定,使得营收利润增长较快。

中微半导作为Fabless模式下的集成电路设计企业,同样绕不开被上游拿捏的痛点。

就拿晶圆来说,该采购额占公司总采购额比例保持在55%左右,而主要晶圆供应商华虹半导体和GLOBALFOUNDRIES均在2021年提高了报价,若不是公司为应对产能问题在2020年提前备货,其2021年采购成本或跟随晶圆市场价格上涨。

也因此,中微半导2021年综合毛利率远超可比公司平均水平(2019年和2021年与可比公司水平基本一致),当年毛利率提升较快的主要原因还有公司将产能向高附加值产品电机与电池芯片倾斜、产品销售单价有所提升,以及公司客户集中度较为分散、议价能力相对较高。

由上可见,公司2021年的高毛利率实际上可持续性较低,盈利水平或存在波动。2022年1-6月,公司预计实现营收4.3亿元至4.7亿元,同比下降19.6%至12.12%;预计实现归母净利润3600万元至9200万元,同比下降86.08%至64.42%。

值得一提的是,报告期内,来自前五大供应商(包括华虹半导体和GLOBALFOUNDRIES)的采购金额比例约为80%,如果该供应商产能趋紧而公司无法开拓新的供应商,业务发展或因此受阻。

为保证上游供应相对稳定,2021年,新加坡中微(公司全资二级子公司)向GLOBALFOUNDRIES支付了468万美元的预付款,以预留2022年至2023年的晶圆产能。报告期各期末,中微半导存货规模逐年提升,到2021年,存货周转率已低于可比公司平均值,要知道,公司下游应用产品迭代升级较快,若存货过时,可是一笔不小的损失。

2020年,公司经营性现金流量净额与净利润存在差额-7642万元,2021年,存在-3.36亿元,可以看出,加大备货力度一定程度上也锁定了公司部分资金的流动性。

02 研发力度偏弱

得益于物联网、汽车电子、工业设备自动化等需求旺盛,MCU在下游应用领域的使用大幅增加,全球市场规模保持较稳定增长,而近五年中国市场增长率更是全球的4倍。

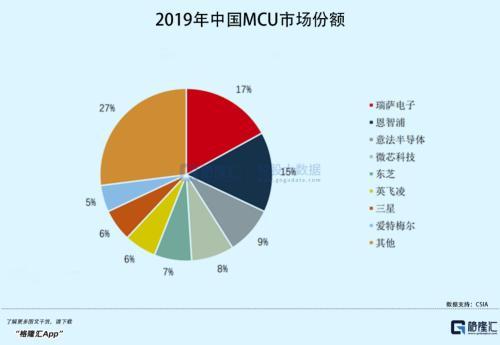

不过从竞争格局来看,行业集中度相对较高,海外厂家占主导地位,且全球市场以汽车电子和工控为主。2019年,全球前五大MCU生产厂商分别为瑞萨电子、NXP、得捷电子、英飞凌以及微芯科技,合计占比83%;在中国,本土厂商基本不占优势,市占率前三名瑞萨电子、恩智浦、意法半导体合计占比接近60%。

与全球市场不同,国内大部分厂商集中在中低端领域,包括消费电子、小家电等,而涉及汽车等高附加值领域则长期被海外厂商占据大量市场份额。

中微半导同样面临上述窘境,尽管电机与电池芯片销售收入占比逐年提升,但像家电控制芯片、消费电子芯片这样毛利率较低、偏中低端应用领域的产品收入仍占营收大头。

究其原因,依旧是技术水平上的差距所致。

中微半导超八成收入来自8位MCU芯片,32位占比较低,随着智能化、物联网等技术快速发展,对芯片算力资源要求持续增加。

然而,从研发投入情况来看,公司重视程度似乎不够,报告期内该费用率维持在8%-12%之间,大幅低于可比公司平均水平。公司目前已经具备32位MCU芯片的设计能力,当务之急是进一步加强技术研发,把产品线丰富起来,以拓宽下游高端领域。

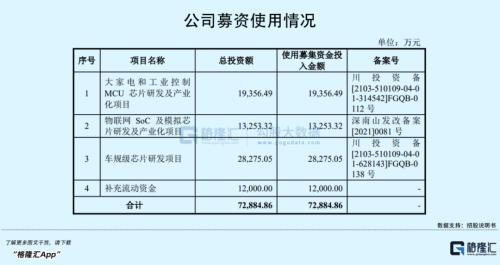

通过国产MCU芯片龙头兆易创新的年报可以看出,其32位MCU芯片相对成熟,已成功量产35个系列约400个型号,并在工业级、车规级产品积极布局。从中微半导的在研项目及募资使用情况不难发现,公司也在发力工业级、车规级产品,在较为落后的情况下,亟需加大研发力度、持续技术创新来提升自身核心竞争力。

03 结语

受益于下游需求持续旺盛,全球MCU市场规模逐渐扩大,包括中微半导在内的相关企业业绩表现较为亮眼,不过从竞争格局来看,本土厂商基本不具备话语权,尤其在高附加值领域,尚存较大国替空间,当下还应不断实现技术突破来争夺更多的市场份额。

整体来看,半导体板块自去年7月见顶后,持续下挫,回撤幅度达到40%,估值接近阶段性底部。近两个月板块情绪逐步回暖,但仍在相对较低的区间盘整,伴随芯片国替空间打开,产能逐渐向国内转移,细分优质标的具备长期配置价值。

本文源自格隆汇新股

评论