加密币遇寒动摇新加坡中心地位?

作者:胡渊文

本季倒下或受冻的新加坡加密货币业者(早报图表/李太里)

从获得特斯拉创办人马斯克(Elon Musk)青睐,到交易付款采纳率增加,加密货币一度颇有打入主流货币的势头。

但全球宏观经济下行,多年不遇的高通货膨胀率促使中央银行激进加息,资金市场紧缩,今年5月稳定币TerraUSD及和它挂钩的Luna崩盘,加密货币进入有史以来最冷酷的寒冬。

同时,新加坡对加密货币的监管似乎更加严格,有公司把总部迁至其他国家及地区,当局接下来对加密货币投资也将出台措施,尤其是散户投资者方面。加密货币会否走出寒冬?新加坡能否继续吸引这领域的新兴业者?

一年前,名为Luna的加密货币价格略高于8美元,半年不到飙升到99美元,今年初跌落近50%后继续高歌猛进到110美元以上,狂热的支持者更是形容Luna代币“要登上月球”。如今,它已不值分文,背后的原因主要是TerraUSD的崩盘。

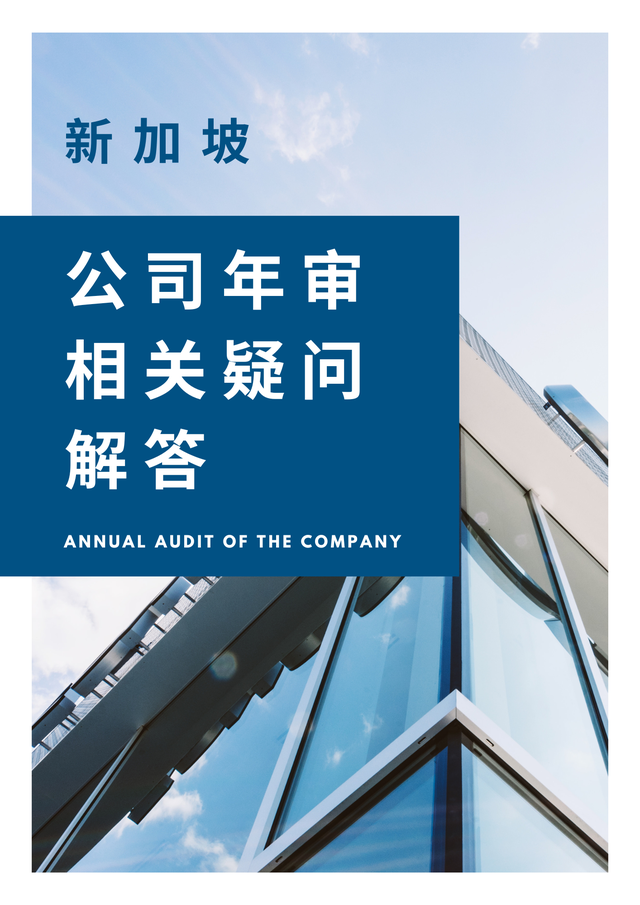

比特币一度暴跌 引发多米诺骨牌效应

这两个货币的崩盘殃及更广泛的加密市场,比特币从去年11月的6万7000多美元高点,一度跌破2万美元,最近回到近2万4000美元以上。

这引发加密货币圈内的挤兑和流动资金紧缩,形成多米诺骨牌效应。

对冲基金三箭资本(Three Arrow Capital)过度押注加密货币价格涨势,大量借贷进行杠杆交易,价格大跌时候蒙受巨额亏损。之后三箭资本贷款违约,对三箭有曝险的加密货币借贷公司收不回钱,投资者担心这些公司倒台,赶紧提取货币和抛售离场,引发挤兑现象。

有人说,加密货币是一场“庞氏骗局”(Ponzi Scheme),也有人相信,在加密货币还未更普及时发生危机,有助于监管更完善,让行业健康成长。

多数受访的业者和观察人士认为,TerraUSD崩盘并非加密货币进入严冬的唯一因素,背后还有众多宏观经济因素在起作用。

德尊律师事务所(Drew & Napier)区块链和数码资产主管蔡如良说,在TerraUSD崩盘之前,市场已充斥负面情绪,并不是加密货币行业独有,如不断上升的通货膨胀,只不过TerraUSD的崩盘加剧了这个情况。

加密货币交易所Gemini亚太业务发展主管菲利普斯(Alex Phillips)说,过去几年加密货币的采纳速度很快,所以更多人感受到市场衰退的影响。

蔡如良不认为这会影响到稳定币和加密货币生态圈。“所有的经济都会经历周期,最近比特币价格的大幅回升表明生态系统仍具基本面。”

加密货币律师所Ressos的律师雷索思(Alexander Ressos)说,加密货币一直以来经历动荡走势,2020年冠病疫情暴发时比特币低于4000美元,以太币跌至90美元,现在的价位还是那时的好几倍。这次事件再次凸显了高杠杆的问题。

新加坡李白金融学院院长白士泮认为,加密货币大跌根本原因是它的投机性质,包括风险投资的资本炒作,“加密货币经纪商和借贷平台提供超高存款收益和杠杆,杠杆押注加密货币等业务运作模式不透明也不可持续。”

他预计这个多米诺骨牌效应会逐渐显现出来,加密货币会经历一轮洗牌,超过1万5000个币种大部分将被淘汰。

比特币过去一年走势(早报制图)

高杠杆和不透明是问题

目前已有数个加密货币平台倒下,包括Voyager Digital、Celsius和Vauld,贝宝金融暂停账户提款。其中不乏因贷款给三箭资本无法收回,导致资金危机。不透明的运作方式也是导火线。

KPMG金融服务业咨询服务主管拉顿克劳(Anton Ruddenklau)说,许多零售加密货币商业模式以牛市为前提,只有价格持续上涨,经济效益才会叠加。

“最近许多平台获取客户的成本已不可持续。某些商业模式有根本缺陷,例如算法支持的稳定币。”TerraUSD就是以算法支持。

拉顿克劳也说,过度杠杆化的平台缺乏强大的资本和流动性管理控制,价格下跌时遭受巨大损失,如果没有大量资本缓冲,企业就会失败。市场回调鼓励了可持续的商业模式,散户投资者已不再青睐高风险商业模式。

去中心化金融(DeFi)业者Cake DeFi联合创始人及首席技术官蔡佑军说:“许多加密货币借贷者以‘黑匣子’模式运作,他们在如何为客户创造收益方面不透明,而且可能使用循环借贷和杠杆贷款。未来可能有更多借贷者出现流动性问题。”

德勤东南亚风险咨询主管郭志忠认为,稳定币并未失去它的地位。100%由单一货币支持的稳定币、或价值与多种资产挂钩的稳定币,可在经济中发挥作用,但是需要监管,如资产支持、客户披露和客户尽职调查等事项。

影响仅限加密圈内

新加坡加密货币交易所Independent Reserve新加坡执行董事松迪(Raks Sondhi)说,稳定币是加密货币生态系统的重要部分,在波动期提供了安全空间。

稳定币仍处于早期阶段,可随更好的法规提高透明度和信任度增长。

全球首三大稳定币泰达币(Tether USDT)、USD Coin和Binance USD过去一年基本稳定在美元等价水平。

稳定币分好几种,包括法定货币支持、加密货币支持、商品支持和算法等,菲利普斯说,市场会继续测试不同模式的韧性,模式也会不断演变改善。

新加坡金融科技协会会长泰亚比(Shadab Taiyabi)指出,尽管市场动荡,但加密货币的基础科技已证明了它的价值,政府参与许多项目说明这点。

在新加坡有乌敏岛项目(Project Ubin)和守护者计划(Project Guardian),这些项目探索区块链、分散式账本科技(distributed ledger technology)和数码资产的应用。

加密货币的这一轮多米诺骨牌效应,似乎局限在加密圈内。

蔡如良说:“传统金融业将加密货币视为高风险资产,虽然机构投资者对这个领域有兴趣,但一般都谨慎行事。”尤其受监管的机构有披露和风险管理的责任,所以它们估计会被要求设置适当的护栏(ring-fencing),以保护资产。

相较下,开设加密货币交易户头门槛低,网上交易便捷,打着高回报率的广告,吸引了众多散户。

国际清算银行(BIS)的报告发现,比特币价格上涨与新用户显著增加关联度高。比特币上涨10%,用户增加3%。

比特币暴跌之后两星期,用户平均减少5%至10%。

主要用户是年轻人和男性,他们被认为最偏好“寻求风险”,或可能出于“唯恐错过”心态而进场。

今年初新加坡金管局公布指导方针,阐明数码代币业者不应在公共区域进行行销或宣传活动,如公共交通工具、公共交通场所、广播及印刷媒体、期刊、第三方网站、社交媒体平台、公共活动和路演,目的是保护散户。

7月初,新加坡国务资政兼社会政策统筹部长尚达曼通过书面回复议员提问说,金管局一直在仔细考虑引入额外的消费者保护措施,这些措施可能包括对散户参与的限制,以及在进行加密货币交易时使用杠杆的规则。

加密货币遇到严冬,引起全球各国对监管的重视。(路透社)

全球加强监管保护最终投资者

加密货币遇到严冬,引起全球各国对监管的重视。

道富数码(State Street Digital)亚太产品主管艾哈迈德(Irfan Ahmad)说,这些事件促使行业更快采取措施,确保适当的保障措施到位。各国众多监管机构已提出公共咨询,保护最终投资者,并允许创新蓬勃发展。

日前,国际证券委员会机构(IOSCO)、国际清算银行旗下的支付和市场基础设施委员会(CPMI)表示正式采纳提议,要求大型稳定币的监管条规要和付款行业一致。

白士泮说,多国对加密货币尤其稳定币的监管会趋严到位,有前瞻思维的监管机构或相关政府部门会更关注并引导加密货币的发展方向,比如培育真正促进金融民主化和具包容性的普惠金融。郭志忠认为,为传统金融服务业制定的标准,如健全的交易对手信用风险和流动风险管理,以及透明的客户披露,也应当用于数码资产。金管局局长孟文能不久前在新加坡金管局的年报发布会上指出,全球加密货币行业不断发展演变,监管仍在追赶行业趋势。新加坡以及多数主要司法管辖区,监管重点一直是防范洗钱和恐怖主义融资风险,但不涵盖消费者保护、市场行为和稳定币储备等。

不过孟文能说:“国际标准制定机构和监管机构正在进行审查和公众咨询,以加强这些领域的监管。”

雷索思认为,稳定币应披露它和美元之间的挂钩如何运作,如Tether应发布审计后财务报告,显示USDT背后有足够资产。例如Circle和USD Coin有公布审计报告,显示USD Coin有美国国债和存在由联邦存款保险公司承保的银行的现金支持。“稳定币的监管对于加密市场的信任度至关重要。”

虽经历了风暴,星展集团资深投资策略师何玓伦认为,加密货币仍可加入投资组合的辅助部分,它相对新,所以不是核心资产。“投资者应更清楚认识,加密货币存在‘未知的未知风险’(Unknown-Unknown Risks),不要因害怕错过而买入炒作。”

仍会视新加坡为安全投资地

这次加密货币寒冬“受冻”的业者,有几个以新加坡为总部或基地。

孟文能在年报发布会上已澄清,这些以新加坡为基地的加密货币企业,与新加坡加密货币相关法规并没太大关系。

三箭资本不受新加坡《付款服务法令》(Payment Services Act)规范。它是注册基金管理制度下运作有限的基金管理业务,在它陷入清盘前,已经暂停管理新加坡基金。新加坡金管局此前谴责它提供假信息,管理资产规模超出规定。

TerraUSD与Luna代币背后的发行商Terraform Labs和Luna Foundation Guard并未获得金管局的执照或受当局监管,两者也没申请任何执照或寻求豁免持有任何执照。

蔡如良不认为新加坡作为金融中心或金融科技中心的声誉因此受损。事实上,这让人知道这里有行业重要的参与者,即使当中一些陷入困境。

他举例,家族理财室Archegos Capital的崩盘,并没冲击纽约全球金融中心的声誉。

新加坡金管局正计划强化对加密货币行业的监管,接下来几个月会就拟议措施进行磋商。

之前,全球最大加密货币交易所币安(Binance)已把总部迁离新加坡,另一业者Bybit也把总部从新加坡转移到迪拜。

香港不久前宣布要推出加密平台执照机制,让人担心新加坡会否失去这个领域的领先地位。

针对一些业者迁往迪拜,雷索思说,迪拜相较新加坡这个金融中心还有很长距离。

松迪认为,新加坡有能力成为全球加密货币中心。“新加坡将继续提供消费者保护,同时允许持续和负责任的行业增长。长远来看,精明的投资者会把新加坡视为投资加密货币更安全的目的地。”

他说,受到良好监管的加密货币行业,会把具有良好运营模式和基本面的认真参与者,与不健全的区分开来。这有助于建立一个更强大的生态系统,以促进行业的繁荣和发展。

评论