植发医疗行业深度报告:海外植发渗透率、竞争格局与龙头路径

(报告出品方/作者:国海证券,芦冠宇、李英)

一、市场体量:相对小众、渗透率低,中国或已处领先水平

1.1、市场体量:经济+技术驱动,植发市场快速发展但仍较小众

市场体量:量价齐升,但仍相对小众。1)数量:截至2019年,全球毛发修复手术数量超70万次,2004-2019年复合增速10%+,中东、亚 洲地区增速较快;2)单价:2004-2019年平均单次手术价格由4827美元提升至6208美元,相对2004年复合增速1.7%;3)规模:量价齐 升驱动下,2004-2019年全球毛发修复市场规模复合增速12.2%,至2019年达46亿美元,体量仍相对小众。

驱动因素:需求增加、供给改善。1)需求端:全球可支配收入增加消费能力提升,更关注除维系生存以外的生活消费;生活方式改变 (久坐不动/吸烟/饮食不当/生活压力增加等)导致脱发问题严重;互联网发展信息获取途径增加,公众人物以及名人效应提高对植发的 了解和接受度。2)供给端:植发技术由FUT向不留疤痕、更为先进安全的FUE技术升级,操作精细化、微创、风险降低进一步推动全球 植发市场的发展。

1.2、消费结构:非手术患者主导,女性贡献边际提升

项目结构:非手术患者主导,占比稳中有升。1)2004-2010年:非手术患者数量增长更快,占比由58.6%提升至72.8%,这意味着 全球对毛发问题关注度的提升。2)2010-2019年:手术类患者占比提升5pcts,非手术患者亦处于快速增长态势但占比降至67%左 右,预计背后是植发技术升级/消费能力提升/社会观念变化下植发需求开始逐步释放。

性别结构:男性主导+女性提升,非手术女性占4成。截至2019年末,全球手术类患者男女比例约85%vs15%,非手术患者男女比例 约60%vs40%;毛发市场男性仍占主导,但相对2004年女性占比均有提升,尤其是非手术患者中女性占比由28.3%提升至40%;手 术类女性占比亦由11.4%提升至15.8%,但女性多为美学需求(发际线、眉毛、鬓角等)。

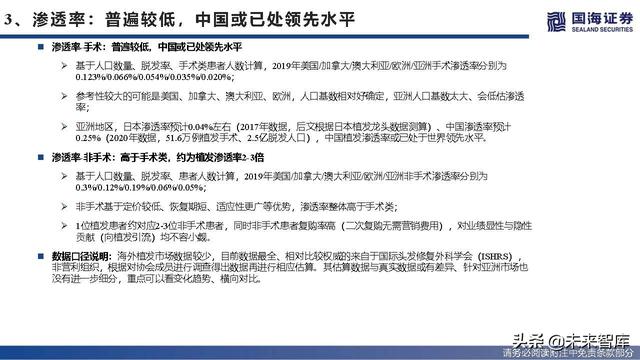

1.3、渗透率:普遍较低,中国或已处领先水平

手术:普遍较低,中国或已处领先水平

基于人口数量、脱发率、手术类患者人数计算,2019年美国/加拿大/澳大利亚/欧洲/亚洲手术渗透率分别为 0.123%/0.066%/0.054%/0.035%/0.020%; 参考性较大的可能是美国、加拿大、澳大利亚、欧洲,人口基数相对好确定,亚洲人口基数太大、会低估渗透 率;

亚洲地区,日本渗透率预计0.04%左右(2017年数据,后文根据日本植发龙头数据测算)、中国渗透率预计 0.25%(2020年数据,51.6万例植发手术、2.5亿脱发人口),中国植发渗透率或已处于世界领先水平。

非手术:高于手术类,约为植发渗透率2-3倍

基于人口数量、脱发率、患者人数计算,2019年美国/加拿大/澳大利亚/欧洲/亚洲非手术渗透率分别为 0.3%/0.12%/0.19%/0.06%/0.05%; 非手术基于定价较低、恢复期短、适应性更广等优势,渗透率整体高于手术类; 1位植发患者约对应2-3位非手术患者,同时非手术患者复购率高(二次复购无需营销费用),对业绩显性与隐性 贡献(向植发引流)均不容小觑。

数据口径说明:海外植发市场数据较少,目前数据最全、相对比较权威的来自于国际头发修复外科学会(ISHRS), 非营利组织,根据对协会成员进行调查得出数据再进行相应估算。其估算数据与真实数据或有差异、针对亚洲市场也 没有进一步细分,重点可以看变化趋势、横向对比。

二、低渗透率之谜:海内外共性与差异并存

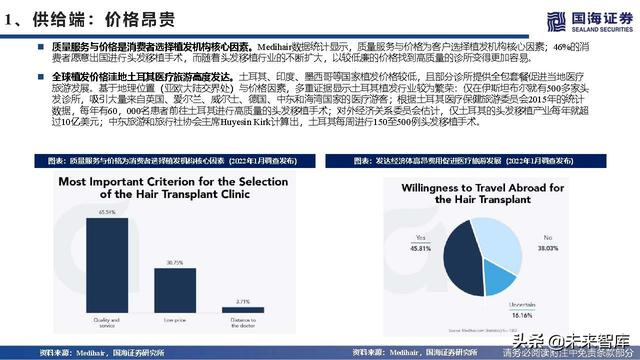

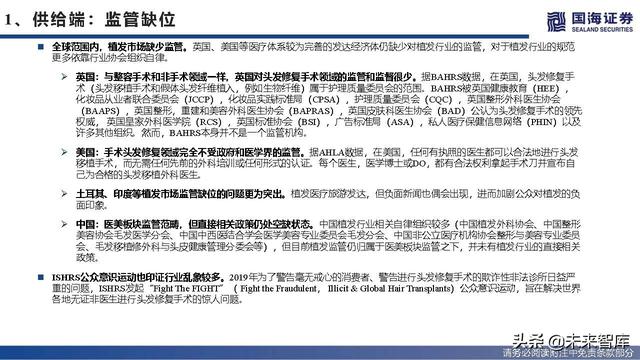

2.1、供给端:价格昂贵

全球比较:人力成本高,发达经济体植发价格普遍高于发展中经济体。

植发手术需由多名医护人员配合、耗时长(4-8小时),而发达经济体人力成本较高,且医疗机构多以医生主导,难以实现规模 化。 根据Medihair统计数据,全球范围内移植2500个移植物平均价格为7450美元,平均每株2.98美元。 日本/加拿大/澳大利亚/美国等发达经济体植发手术价格远高于全球平均水平。 土耳其/墨西哥/印度/中国等发展中经济体植发手术价格相对较低,尤其是土耳其,植发价格不到英国三分之一。(报告来源:未来智库)

相对医美项目:植发价格也仍昂贵。以美国为例,美国注射肉毒素平均费用379美元,美国较受欢迎的隆胸、丰臀手术费用4000美元左 右,植发价格远高于主流手术类与非手术类医美项目。

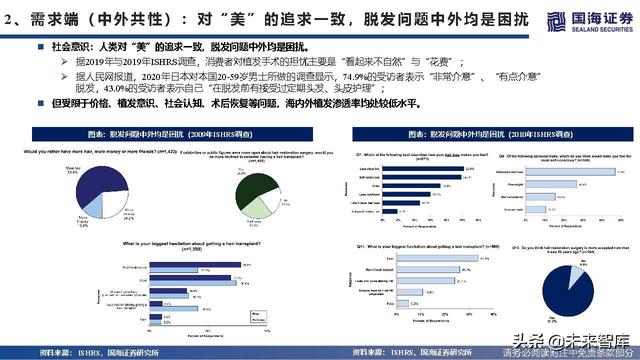

2.2、需求端(中外共性):植发价格高,且较复杂、非必选

价格高且非刚需。与严肃医疗相区别,消费医疗需求非刚性,高定价(远高于医美)且非必需决定能接受的患者群体相对小众,这是 限制渗透率提升的核心原因。

较复杂。1)技术原因:植发手术为移植而非“种植”,且过去FUT技术会留下疤痕;2)恢复期长:患者术后会经历“脱落期”, 90%移植毛发会脱落,最终结果需12-18个月才能显现。

非必选:除接受植发手术外,患者可以选择非手术方式缓解脱发问题。非手术方案价格低、风险小、适应性更广、类型多样,包括药 物治疗、头皮着色/纹身技术(局部或全部)、特殊洗发水(2%酮康唑抗真菌洗发水)、补充营养和维他命(包括多食用肉类、鸡蛋深 绿色蔬菜、牛油果、蓝莓等)、新型细胞疗法等,无论是生理还是心理上均对患者情绪有一定缓解。

三、消费特征

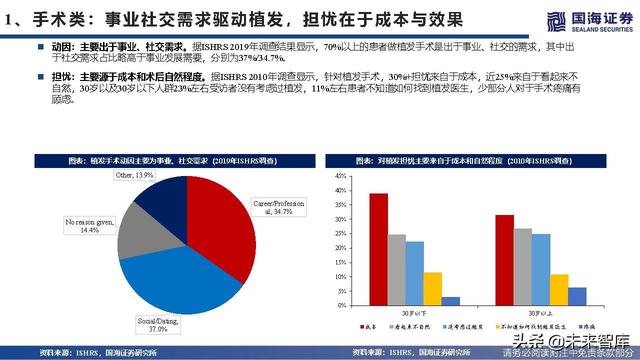

3.1、手术类:部位以头皮+眉毛为主,客群定位3 0 - 4 9岁中年男性

部位:移植部位以头皮为主,截至2019年占比85%左右;女性移植的第二大部位为眉毛,女性移植眉毛占比超过10%,移植眉毛整 体占比(男性+女性)为4%左右。

毛囊:总体而言,全球植发手术中,第一次嫁接需要2000个左右毛囊,第二次需要1500个左右毛囊。

年龄:以30-49岁中年人群为主(有经济实力、年龄适合),截至2019年全球植发手术中男性、女性患者30-49岁客群占比分别为 58%、56%;50-59岁老年人群次之,男性、女性分别占17%、19%;对比2008年以前呈脱发年轻化的趋势。

3.2、非手术类:治疗方案多样,以药物/ PRP/器械为主

治疗方案以药物/PRP/器械为主。ISHRS数据显示,最常见的非手术处方治疗是“非那雄胺1mg”、“5%米诺地尔泡 沫”、“2%或5%米诺地尔溶液”和PRP(富含血小板的血浆)。

四、竞争格局:市场体量与成长性差异,美国分散、日本集中

4.1、美国:竞争格局分散,预计龙头市占率不到5 %

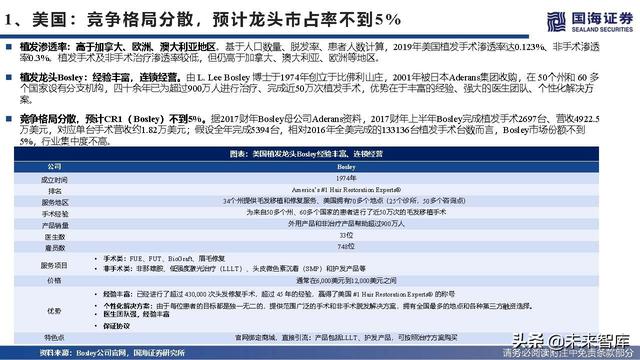

植发渗透率:高于加拿大、欧洲、澳大利亚地区。基于人口数量、脱发率、患者人数计算,2019年美国植发手术渗透率达0.123%、非手术渗透 率0.3%。植发手术及非手术治疗渗透率较低,但仍高于加拿大、澳大利亚、欧洲等地区。

植发龙头Bosley:经验丰富,连锁经营。由 L. Lee Bosley 博士于1974年创立于比佛利山庄,2001年被日本Aderans集团收购,在 50个州和 60 多 个国家设有分支机构,四十余年已为超过900万人进行治疗、完成近50万次植发手术,优势在于丰富的经验、强大的医生团队、个性化解决方 案。

竞争格局分散,预计CR1( Bosley)不到5%。据2017财年Bosley母公司Aderans资料,2017财年上半年Bosley完成植发手术2697台、营收4922.5 万美元,对应单台手术营收约1.82万美元;假设全年完成5394台,相对2016年全美完成的133136台植发手术台数而言,Bosley市场份额不到 5%,行业集中度不高。

4.2、日本:格局较为集中,植发龙头i-Landt owe r 市占率50%+

植发渗透率:较低,不到0.1%。根据日本植发行业龙头i-Landtower Clinic数据进行估算,2017年来院进行植发治疗的人数为2448人,官网披露公司在日本市场占有 率超过50%+,推断出2017年日本进行植发治疗的总人数约为4896人,日本脱发人口约为1200万,估算得出日本植发渗透率仅为0.041%。

植发龙头 i-Landtower Clinic:成立时间早、案例丰富,份额集中。根据矢野研究所调查, i-Landtower Clinic公司2013-2017年连续5年日本市场占有率达50%以上; 其自研i-Direct技术采集速度、器械精细度、存活率等均超过世界领先水平,通过一次治疗就能满足患者的需求,达到其心中的理想发型;公司累计案例2.5万、年治 疗株数超过215万,且10年以上无事故/违规,消费者中心0投诉,手术经验丰富。

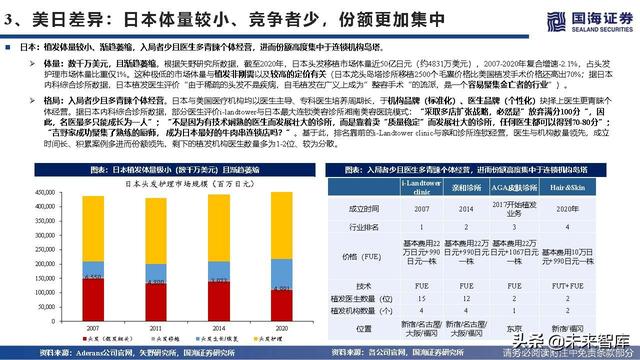

4.3、美日差异:日本体量较小、竞争者少,份额更加集中

日本:植发体量较小、渐趋萎缩,入局者少且医生多青睐个体经营,进而份额高度集中于连锁机构岛塔。

体量:数千万美元,且渐趋萎缩。根据矢野研究所数据,截至2020年,日本头发移植市场体量近50亿日元(约4831万美元),2007-2020年复合增速-2.1%,占头发 护理市场体量比重仅1%。这种极低的市场体量与植发非刚需以及较高的定价有关(日本龙头岛塔诊所移植2500个毛囊价格比美国植发手术价格还高出70%;据日本 内科综合诊所数据,日本植发医生评价“由于稀疏的头发不是疾病,自毛植发在广义上成为”整容手术“的流派,是一个容易聚集金亡者的行业”)。

格局:入局者少且多青睐个体经营。日本与美国医疗机构均以医生主导、专科医生培养周期长,于机构品牌(标准化)、医生品牌(个性化)抉择上医生更青睐个 体经营。据日本内科综合诊所数据,部分医生评价i-landtower与日本最大连锁美容诊所湘南美容医院模式:“采取多店扩张战略,必然是”放弃满分100分“,因 此,名医最多只能成长为一人”;“不是因为有技术娴熟的医生而发展壮大的诊所,而是靠着卖“质量稳定”而发展壮大的诊所,任何医生都可以得到70-80分”; “吉野家成功聚集了熟练的厨师, 成为日本最好的牛肉串连锁店吗?”。基于此,排名靠前的i-Landtower clinic与亲和诊所连锁经营,医生与机构数量领先,成立 时间长、积累案例多进而份额领先,剩下的植发机构医生数量多为1-2位、较为分散。

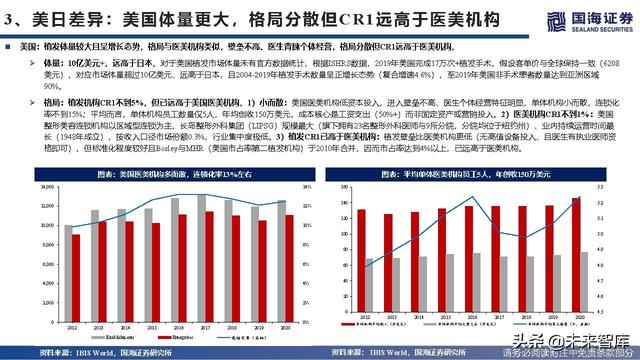

美国:植发体量较大且呈增长态势,格局与医美机构类似,壁垒不高、医生青睐个体经营,格局分散但CR1远高于医美机构。

体量:10亿美元+,远高于日本。对于美国植发市场体量未有官方数据统计,根据ISHRS数据,2019年美国完成17万次+植发手术,假设客单价与全球保持一致(6208 美元),对应市场体量超过10亿美元、远高于日本,且2004-2019年植发手术数量呈正增长态势(复合增速4.6%),至2019年美国非手术患者数量达到亚洲区域 90%。

格局:植发机构CR1不到5%,但已远高于美国医美机构。1)小而散:美国医美机构低资本投入,进入壁垒不高、医生个体经营特征明显,单体机构小而散,连锁化 率不到15%;平均而言,单体机构员工数量仅5人,年均创收150万美元,成本核心是工资支出(50%+)而非固定资产或营销投入。2)医美机构CR1不到1%:美国 整形美容连锁机构以区域型连锁为主,长岛整形外科集团(LIPSG)规模最大(旗下拥有23名整形外科医师与9所分院,分院均位于纽约州)、业内持续运营时间最 长(1948年成立),按收入口径市场份额0.3%,行业集中度极低。3)植发CR1已高于医美机构:植发壁垒比医美机构更低(无高值设备投入、且医生有执业医师资 格即可),但标准化程度较好且Bosley与MHR(美国市占率第二植发机构)于2010年合并,因而市占率达到4%以上,已远高于医美机构。

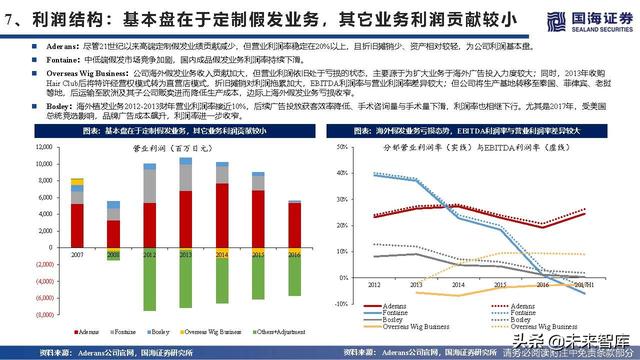

五、龙头企业-Aderans:全球毛发医疗美容集团

5.1、公司简介:Bos l e y母公司,全球毛发医疗美容集团

全球毛发医疗美容集团:Aderans于1969年成立于新宿,是全球领先的头发解决方案提供商,为男性和女性提供定制/成品假发、脱发解决方 案、头发移植和其他与头发相关的产品和服务。截止2021财年,公司在职员工6119人,子公司60余家,营业收入达676.22亿日元(约为36.77 亿人民币)。

业务范围遍布全球:截至2021财年,Aderans集团业务遍及北美、欧洲和亚洲的20多个国家,拥有67家公司;除日本本土公司外,海外业务 遍布美国、加拿大、法国、德国、荷兰、比利时、英国、瑞典、挪威、丹麦、西班牙、中国、韩国、新加坡等国家,为全球有头发困扰的客 户提供产品及服务。

旗下拥有五大核心品牌:Aderans为男性提供定制假发、护发产品和脱发解决方案;Ladies’ Aderans为女性提供定制假发、护发产品和头发护 理服务;Fontaine为女士提供成品假发;Bosley为全球领先的植发诊所;HairClub为北美地区男女性提供定制假发与非手术头发修复服务。

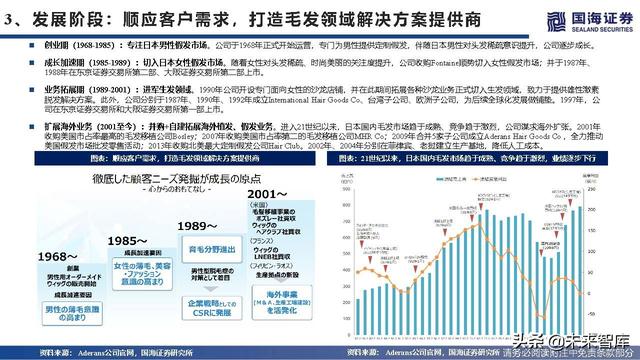

5.2、发展阶段:顺应客户需求,打造毛发领域解决方案提供商

创业期(1968-1985):专注日本男性假发市场。公司于1968年正式开始运营,专门为男性提供定制假发,伴随日本男性对头发稀疏意识提升,公司逐步成长。

成长加速期(1985-1989):切入日本女性假发市场。随着女性对头发稀疏、时尚美丽的关注度提升,公司收购Fontaine顺势切入女性假发市场;并于1987年、 1988年在东京证券交易所第二部、大阪证券交易所第二部上市。

业务拓展期(1989-2001):进军生发领域。1990年公司开设专门面向女性的沙龙店铺,并在此期间拓展各种沙龙业务正式切入生发领域,致力于提供雄性激素 脱发解决方案。此外,公司分别于1987年、1990年、1992年成立International Hair Goods Co、台湾子公司、欧洲子公司,为后续全球化发展做铺垫。1997年,公 司在东京证券交易所和大阪证券交易所第一部上市。

扩展海外业务(2001至今):并购+自建拓展海外植发、假发业务。进入21世纪以来,日本国内毛发市场趋于成熟、竞争趋于激烈,公司谋求海外扩张。2001年 收购美国市占率最高的毛发移植公司Bosley;2007年收购美国市占率第二的毛发移植公司MHR Co;2009年合并5家子公司成立Aderans Hair Goods Co ,全力推动 美国假发市场批发零售活动;2013年收购北美最大定制假发公司Hair Club。2002年、2004年分别在菲律宾、老挝建立生产基地,降低人工成本。

5.3、市场地位:日本假发行业龙头,北美地区假发、植发业务领先

国内(成熟市场):假发行业龙头,市占率日本第一。截至2015年,日本假发市场体量约1402亿日元(按彼时汇率计算约264亿人民币),核心客群1200万人, Aderans市占率约28%、排名日本第一。

男性:市占率16%,格局稳定。截至2015年,日本男性假发市场规模约为691亿日元(按彼时汇率计算约130亿人民币),市场格局自2012年以来并未有显著 变化;Aderans于日本男性假发市场的份额约为16.0%,市占率低于竞争公司ARTNATURE,排名日本第二。

女性:市占率37.9%,竞争激烈。截至2015年,日本女性假发市场规模约为711亿日元(按彼时汇率计算约134亿人民币),Aderans市场份额37.9%、日本第 一;但随着小型低价假发制造商和行业外的企业(药品制造商、化妆品制造商等)加入,市场竞争日趋激烈。

美国(成长市场):假发市占率13%、北美第一。截至2012年,美国假发市场的市场规模约为14亿美金,核心客群达7000万人;按2015年收入计算,Adreans北美假 发业务Hair Club市场份额约13%、全美第一; Adreans北美植发业务Bosley并未有完整数据统计,根据前文估算,预计2016年手术次数口径, Bosley市占率不到5%。

六、中国展望:仍处景气周期,格局强者恒强

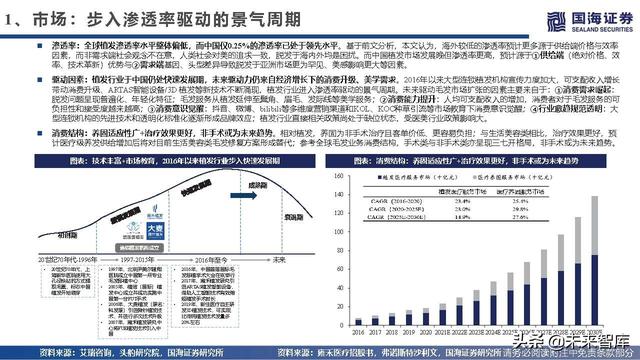

6.1、市场:步入渗透率驱动的景气周期

渗透率:全球植发渗透率水平整体偏低,而中国仅0.25%的渗透率已处于领先水平。基于前文分析,本文认为,海外较低的渗透率预计更多源于供给端价格与效率 因素,而非需求端社会观念不在意,人类社会对美的追求一致,脱发于海内外均是困扰。而中国植发市场发展晚但渗透率更高,预计源于①供给端(绝对价格、效 率、技术革新)优势与②需求端基因、头型差异导致脱发于亚洲市场更为罕见、美感影响更大等因素。

驱动因素:植发行业于中国仍处快速发展期,未来驱动力仍来自经济增长下的消费升级、美学需求。2016年以来大型连锁植发机构宣传力度加大,可支配收入增长 带动消费升级、ARTAS智能设备/3D 植发等新技术不断涌现,植发行业进入渗透率驱动的景气周期。未来驱动毛发市场扩张的因素主要来自于:①消费需求崛起: 脱发问题呈现普遍化、年轻化特征;毛发服务从植发延伸至鬓角、眉毛、发际线等美学服务;②消费能力提升:人均可支配收入的增加,消费者对于毛发服务的可 负担性和接受度越来越高;③消费意识觉醒:抖音、微博、bilibili等多维度营销渠道和KOL、KOC种草引流等市场教育下消费意识觉醒;④行业愈趋规范透明:大 型连锁机构的先进技术和透明化标准化逐渐形成品牌效应;植发行业直接相关政策尚处于缺位状态,受医美行业政策影响大。(报告来源:未来智库)

消费结构:养固适应性广+治疗效果更好,非手术或为未来趋势。相对植发,养固为非手术治疗且客单价低、更容易负担;与生活美容类相比,治疗效果更好,预 计医疗级养发供给增加后将对目前生活美容类毛发修复方案形成替代;参考全球毛发业务消费结构,手术类与非手术类亦呈现三七开格局,非手术或为未来趋势。

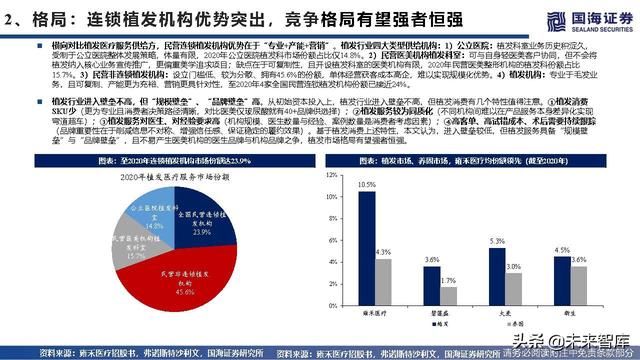

6.2、格局:连锁植发机构优势突出,竞争格局有望强者恒强

横向对比植发医疗服务供给方,民营连锁植发机构优势在于“专业+产能+营销”。植发行业四大类型供给机构:1)公立医院:植发科室业务历史积淀久, 受制于公立医院整体发展策略,体量有限,2020年公立医院植发科市场份额占比仅14.8%。2)民营医美机构植发科室:可与自身轻医美客户协同,但不会将 植发纳入核心业务宣传推广,更偏重美学追求项目;缺点在于可复制性,且开设植发科室的医美机构有限,2020年民营医美整形机构的植发科份额占比 15.7%。3)民营非连锁植发机构:设立门槛低、较为分散、拥有45.6%的份额,单体经营获客成本高企,难以实现规模化优势。4)植发机构:专业于毛发业 务,且可复制、产能更为充裕、营销更具针对性,至2020年4家全国民营连锁植发机构份额已接近24%。

植发行业进入壁垒不高,但“规模壁垒”、“品牌壁垒”高。从初始资本投入上,植发行业进入壁垒不高,但植发消费有几个特性值得注意。①植发消费 SKU少(更为专业且消费者决策路径清晰,对比医美仅玻尿酸就有40+品牌供选择);②植发服务较为同质化(不同机构间难以在产品服务本身差异化实现 弯道超车);③植发服务对医生、对经验要求高(机构规模、医生数量与经验、案例数量是消费者考虑因素);④高客单、高试错成本、术后需要持续跟踪 (品牌重要性在于削减信息不对称、增强信任感、保证稳定的履约效果)。基于植发消费上述特性,本文认为,进入壁垒较低,但植发服务具备“规模壁 垒”与“品牌壁垒”,且不易产生医美机构的医生品牌与机构品牌之争,植发市场格局有望强者恒强。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

评论