日本ETF市场初探:权益最红、央妈最亲

文 | 曹传琪

来源 | 领遇

【作者简介】曹传琪,创金合信基金管理有限公司首席产品官,兼任指数策略投资研究部总监。曾任易方达基金管理有限公司投资发展部高级产品研究员、华泰联合证券有限责任公司(原联合证券有限责任公司)新产品开发部高级研究员。曹先生对指数策略设计、指数组合管理、ETF业务及产品创新有深刻的见解。

ETF在日本市场的发展

(一)发展历程

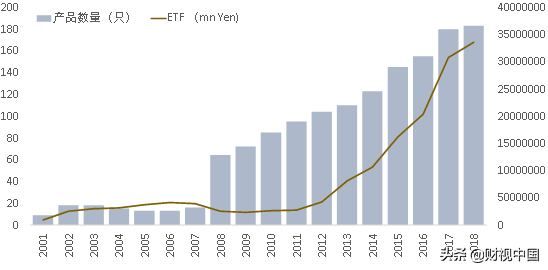

日本第一批ETF在2001年7月份同时亮相,分别是大和证券资管(Daiwa)推出的Daiwa ETF-TOPIX、Daiwa ETF-Nikkei 225,野村资管(Nomura)推出的TOPIX ETF、Nikkei 225 ETF,以及日兴资管(Nikko)推出的Nikko Exchange Traded Index Fund 225。截至2018年底,日本ETF市场的合计规模约为3028亿美元(仅包括在日本本土注册的ETF),产品数量达到183只,已成为亚洲最大的ETF市场。

图表1:日本本土ETF市场规模及产品数量变化情况(2001-2018)。数据来源:日本信托业协会。

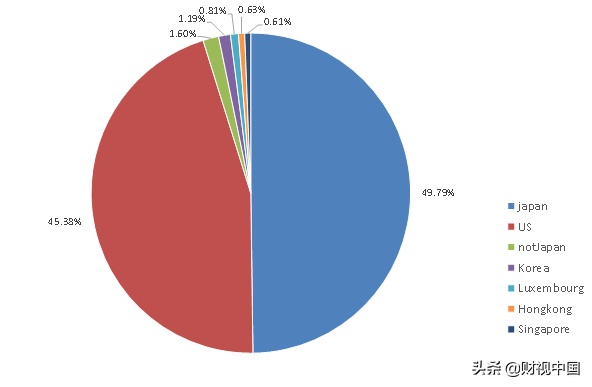

因为日本市场对外资开放的早,当ETF作为一个舶来品进入日本后,日本投资者可交易的ETF事实上由本土注册的ETF和交叉挂牌的ETF两大类构成。按照东京证券交易所上市ETF品种的口径来看,截至2018年底,日本上市ETF的数量达223只,对应的资产规模约为6104亿美元。当前在日本上市的ETF除了本土注册的产品之外,也可能是在香港、韩国、新加坡、卢森堡或美国注册的产品,在日本交易所集团交叉挂牌。

图表2:日本上市ETF投资市场的分布。资料来源:日本交易所集团。数据截止2018年底。

(二)主要品种

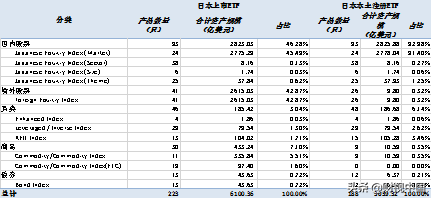

尽管具体到某个品类来看,资产规模可能并不大,但日本ETF市场的品种非常丰富。首先,从ETF投资的主要资产类别来看,日本市场的ETF产品包括债券、国内股票、境外股票、商品和另类资产等大类资产;从细分资产类别来看,国内股票ETF覆盖了包括旗舰股票指数ETF、行业ETF、市值风格ETF和主题类ETF;另类ETF则包括了杠杆与反向ETF、跟踪房地产投资信托指数的REITs ETF,以及一些特定中性策略的另类ETF等。

从资产规模占比来看,截至2018年底的数据表明,日本ETF市场以权益类品种为主,国内股票ETF和境外股票ETF的合计占比约为89%。其中,日本国内股票ETF的规模占比为46.28%;境外股票ETF的占比为42.87%;其次这是商品ETF,占比7.1%。因为日本债券市场的收益率极低,13只债券ETF的合计规模占比不足1%,甚至少于REITs ETF。

图表3:日本市场ETF产品品类的分布。资料来源:日本交易所集团。数据截止2018年底。

1.国内股票ETF

日本上市的国内股票ETF中,绝大部分都是跟踪市场指数的ETF。从标的指数的分布来看,日经225指数、TOPIX指数、日经400指数等旗舰型市场指数的受欢迎程度较高,其主要原因在于日本央行在股票ETF购买计划中,主要的购买标的便是这三条指数对应的ETF。截至2018年底,日本央行持有的ETF合计资产规模约为2124.85亿美元。剔除央行持有的股票ETF后,其他投资者购买的国内股票ETF约为698亿美元,仍以这三条指数ETF为主。

在日本,日经225指数、TOPIX指数和日经400指数是最核心的三条股票市场指数。其中,日经225指数是日本市场历史最久、最知名的代表性指数,编制方案与道琼斯工业指数相近,系按照股价加权的指数;TOPIX是东京证券交易所主板市场的全市场指数(对应在日本交易所集团股票一部上市的公司),代表了在日本上市的大中型股票的总体表现;日经400指数则是东京证券交易所对标S&P500,包括在日本交易所集团一部(主板)、二部(中小板)、Mothers(新兴产业为主)和JASDAQ(创业板)等四个板块上市的股票,力推的下一代旗舰指数。

在行业ETF方面,当前仅有Nomura和Daiwa两家产品提供商,标的指数均采用了TOPIX-17系列指数。TOPIX-17是在TOPIX产业指数系列上衍生出来的一套行业指数,它将TOPIX产业指数的33个门类重新划分为17个子行业,以便于更好地体现日本市场的特点。

图表4:日本股票市场的行业分类。资料来源:日本交易所集团。数据截止2018年底。

在规模指数方面,相关的产品数量很少,主要集中于TOPIX核心30指数和中小盘指数。而在主题指数ETF方面,产品提供商相对多一些,BlackRock在日本国内ETF的业务发展中并没有参与行业指数和规模指数的竞争,而是通过提供高分红、低波动率等Smart Beta策略的产品进入这个市场。

2.境外股票ETF

在日本本土注册的境外股票ETF数量超过一半,但资产规模仅为9.8亿美元,表明日本投资者有较强的本土偏好。结合境外股票ETF跟踪的标的指数及产品规模来看,排在前列的5只产品分别是MSCI KOKUSAI(也即MSCI World ex. Japan)、道琼斯工业平均指数、标普500 VIX、纳斯达克和标普500指数。

不考虑本土注册的因素,日本市场上挂牌的数量较多的境外指数ETF分别是MSCI KOKUSAI(4只)、标普500(4只)、沪深300(2只)和道琼斯工业平均指数(2只)。除此之外,投资者通过交叉上市的ETF可以很方便地投资于跟踪韩国、印度、俄罗斯、发达市场、新兴市场等国家或地区表现的ETF。

3.另类ETF

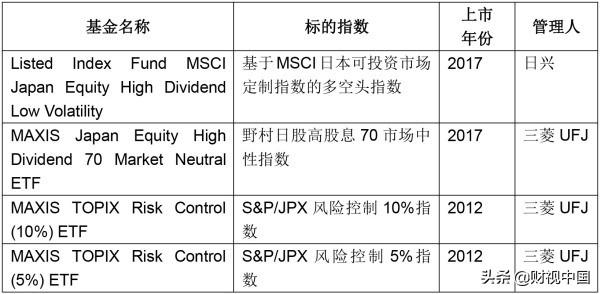

另类ETF主要包括增强策略ETF、杠杆与反向ETF,以及投资于RETIs的ETF。其中,4只增强策略ETF比较独特——这些产品主要是通过空头控制高股息股票波动性的策略ETF和设有总风险控制的股票ETF。

图表5:日本交易所集团上市的增强策略ETF。资料来源:日本交易所集团。数据截止2018年底。

在控制风险的另一面,杠杆与反向ETF则是通过放大上涨和下跌的倍数,为投资期限较短的投资者以一定的倍数获取市场风险回报。2012年至2015年,Simplex、野村、大和等ETF产品提供商在日本市场发行了多个系列的杠杆与反向产品,核心标的主要是日经225指数和日经400指数,最高杠杆率不超过200%。其中,Simplex更是提供了恒生国企指数的反向ETF和两倍杠杆ETF。

REITs ETF是日本市场比较特殊的一类产品,这与日本交易所集团本身上市REITs有很大的关系。截至2018年底,13只REITs ETF的合计资产规模约为103亿美元。其中规模最大的产品是野村于2008年推出的东证交易所REITs指数ETF。除了这个产品之外,日兴、大和、三菱UFJ、贝莱德(BlackRock)等主要的ETF产品提供商也有跟踪同一标的的REITs ETF产品;此外,也有跟踪美国REITs指数、澳洲REITs和发达国家(除日本)REITs指数的ETF产品在日本交易所集团上市。

4.商品ETF

尽管野村资管2007年即在日本推出了Gold-Price-Linked ETF,但商品ETF在日本的发展集中在2009至2010年,随后无论是本土注册,还是交叉挂牌,都没有新的商品ETF品种出现。截至2018年底,30只商品ETP的合计资产规模约为4.8万亿日元,约合433亿美元。其中,在日本本土注册的产品9只,合计资产规模约为10.6亿美元。

在日本比较受欢迎的商品ETF以贵金属ETF(包括黄金、白银)和原油ETF为主,主要产品提供商除了野村资管、三菱UFJ等本土资产管理人,境外资管机构仅有ETFS、BNP Paribas和State Street三家。其中,ETFS在日本上市了19只商品ETF,覆盖农产品、贵金属、基础金属、能源等多种商品子品类,但其中成交活跃的产品不多。

5.债券ETF

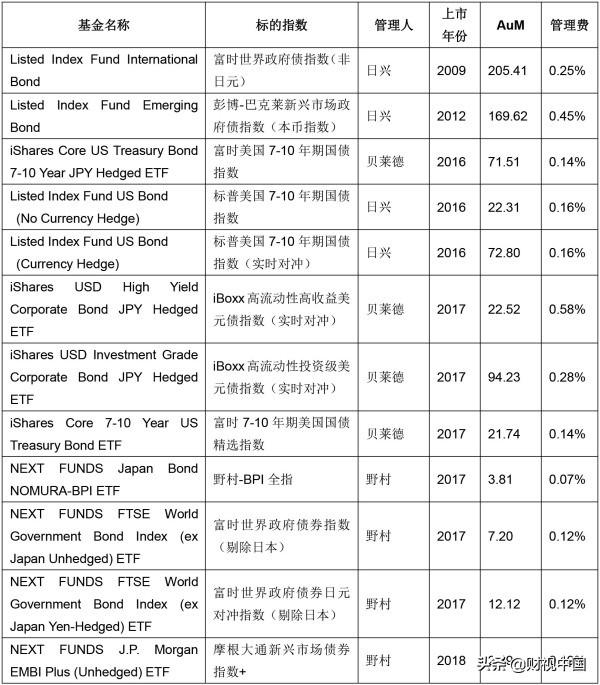

日本市场自2009年开始发展债券ETF产品,截至2018年底有12只本土注册的债券ETF,主要由贝莱德、野村、日兴运营。从标的来看,日本本土的债券仅有一只;其他产品跟踪的标的指数大都为美国7-10年期国债指数、新兴市场债券指数、世界政府债指数(不含日本)等,另外有少量信用债指数ETF。这也反映出日本在极其宽松的货币政策选择下,本土的债券缺乏投资吸引力。

图表6:日本本土注册的债券ETF(AuM单位:亿日元)。资料来源:日本交易所集团。数据截止2018年

日本ETF市场发展的动因

日本ETF市场的发展受多种因素影响,这里从宏观、中观和微观三个层面对其进行分析。

(一)宏观因素:央行货币政策

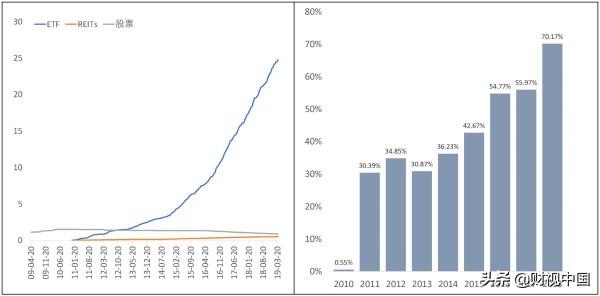

客观而言,日本ETF市场的快速发展与日本银行购买ETF有很大关系。从2010年底开始购入ETF,截至2018年底,日本银行持有的ETF合计规模超过23万亿日元(或2124亿美元),相当于日本ETF总规模的70%。日本央行过去一直有购买股票进行量化宽松的传统,而2010年底,这种政策组合开始转向为通过购买ETF和REITs来进行宽松。相比较在购买股票和REITs方面的谨慎,日本央行在购买ETF的态度上则非常激进。2011年至2014年间,日本央行所持ETF在日本ETF市场中的占比不超过40%;2015年之后则持续增加至70%。

图表7:日本央行ETF持有规模及其在日本ETF市场占比变化(AuM单位:万亿日元)。数据来源:日本央

(二)行业因素:市场制度建设

笔者认为,日本ETF市场发展行业驱动因素可总结如下:

1.账户费模式的个人理财服务持续增长

与美国市场一样,日本的证券公司在从传统佣金模式(按交易笔数收费)转向账户服务费模式(fee-based model)转变的过程中,更偏好于可交易、高透明度的ETF。此外,2004年4月,日本金融机构改革的重点之一 —— 独立账户业务(SMA)正式放开,加速了账户服务费模式的发展。

2.养老金市场建设(企业年金买入、政府推动小额税优政策NISA)

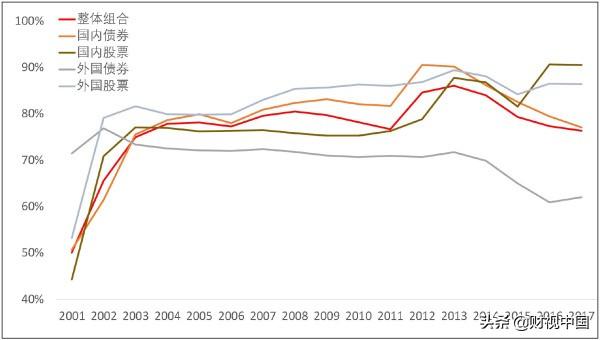

日本的养老金市场建设始于20世纪70年代,但其真正的发展则是在20世纪90年代之后。当前,日本居民的养老保障体系主要包括政府养老保障基金GPIF(Government Pension Investment Funds)、企业年金(包括DB计划和2001年开始实施的DC计划),仿效英国个人储蓄账户(Individual Saving Account)建立的NISA,以及近年来兴起的iDeco。

这其中,GPIF在养老体系中的作用最为突出,其截至2018年9月底的资产规模超过15万亿日元。GPIF是日本最大的公募基金投资者,其投资组合中的大部分股票资产都是以被动投资方式持有的基金或专户。其中,国内股票投资中以被动产品或账户持有的比例超过90%。

图表8:日本公共年金GPIF持有不同资产中的被动投资部分占比。资料来源:Government Pen

3.网上交易的流行方便了个人投资者参与ETF投资

互联网金融技术在日本近年来也得到了快速发展,网上交易在很大程度上改变了投资者传统的交易习惯,为投资者提供了更好的交易体验。随着网上交易的流行,以及个人投资顾问的发展,个人参与ETF投资变得非常方便。

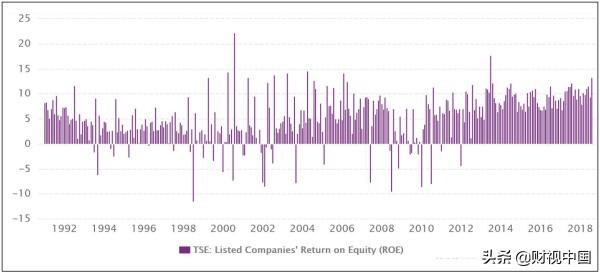

(三)微观因素:日本企业ROE的提升

从企业盈利的视角上来看,日本企业的经营情况在经历了十多年的大起大落之后,2012年以来逐渐企稳,ROE持续提升,在很大程度上增强了日本股票对于国际投资者的吸引力。过去数年,从欧洲市场流出的资金不少都流向了日本股市。

图表9:日本上市公司ROE的变动(1992-2018)

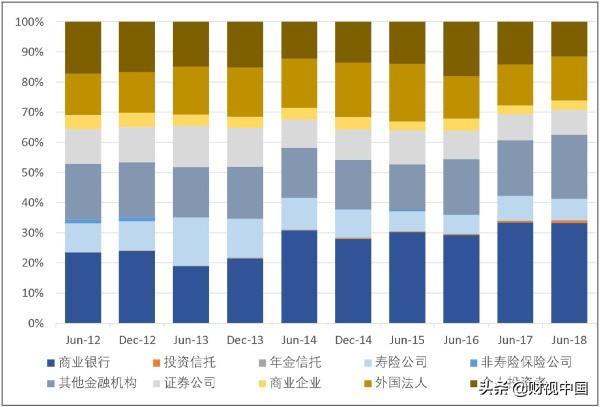

与此同时,企业盈利的回升还有效地激发了国内个人投资者和机构投资者的投资需求。我们看到,剔除日本央行购买因素之后,2012年以来商业银行、其他金融机构、个人投资者、外国法人投资者的保有规模是呈现增长趋势的。但保险公司(包括寿险和财产险)在ETF的投资上增长不多。

图表10:日本各类投资者持有ETF的比例变化。资料来源:ETF/ETF Snapshot,JPX。

小结

简单概括一下,日本ETF市场的发展在很大程度上受益于安倍经济学,其次则是日本相对完善的资产管理行业体制。

首先,安倍内阁入住以来的宽松政策确实达到了刺激股价回升的目的,信心和基本面是两大抓手。除了央行采购,日本同期还搭配了一些政策组合拳。例如,2014年10月以来,公共年金GPIF大量增持股票资产、减持国内债券。与此同时,日本央行追加量化宽松政策,每年增加采购30万亿日元的国债。

由此一方面完成了GPIF对权益资产的配置,同时减轻了GPIF抛售长期债权对利率的影响;又如,2014年底推出公司治理规范的同时,日本交易所集团推出日经400指数,引导上市公司达到不低于8%的ROE的经营目标,等等。

其次,自1951年推出《证券投资信托法》以来,经过20世纪90年代中后期以来的持续修订和完善(被称为是日本版本的“金融大爆炸”),日本的金融行业在系统性的制度安排下,正在接近或达到当时确定的“市场化、公平和全球化”目标。日本的金融监管机构在投资顾问制度的立法、包裹账户(Wrap account)的推动、基金管理事务外包、资产管理产品创新等基础政策的制定和安排上,体现出比较强的顶层设计特点和政策延续性,这些基础制度层面的建设为ETF市场参与者建立自身的商业模式奠定了制度基础。

此外,日本交易所集团在做市商机制层面的政策安排相对清晰、透明,日本在养老体系方面的建设更早、运作相对成熟,这些系统性的工作为ETF的生态建设提供了有利的政策环境。

最后说回来,若不考虑日本央行的股票ETF购买量,日本ETF的市场规模并不如我国。但这并不是说,日本ETF市场毫无前景、毫无参考价值。恰好相反,因为日本与中国过去在经济驱动模式、融资环境、金融生态等层面有太多的相似之处,日本ETF市场的发展经验可能更值得研究。

免责声明:本文版权归原作者所有,文章内容仅代表作者观点,不代表领遇立场,我们的主要目的在于分享信息。若文章内容涉及投资建议,切勿直接作为投资依据。市场瞬息万变,投资请三思而后行。

*如需转载请标明转载自领遇App

责任编辑:小亦

评论