中国需求退潮,叠加美国货币转向,大宗商品“超级周期”摇摇欲坠

近来大涨的能源、工业金属和农作物周三(19日)几乎全数走低,大宗商品的牛市开始了一轮重大的修正,同时美股也在承受压力,比特币更是在监管风暴中摇摇欲坠。

- 伦敦金属交易所(LME)的铜3个月期货一度挫跌4.1%至每吨9977.5美元,是3月4日来最低,锌从将近三年收盘高点下滑,铝、锡等工业金属多下跌。

- 新加坡交易的铁矿砂期货止住两日涨势,下跌4.2%至每吨205.10美元,大连交易所的铁矿砂期货也跌4%。

- 西德州原油期货盘中跌幅深达5.4%,是逾六周以来最大盘中跌幅。天然气期货一度跌2.4%,汽油跌4.3%。

- 农作物普遍走低,芝加哥期货委员会(CBOT) 的小麦期货重挫3.8% 至将近一个月低点。

……

大宗商品的迅猛回调让交易员们对大宗商品的"超级周期"前景开始保持谨慎。主要是因为两大因素导致市场可能发生根本性变化。

1、中国需求可能正在退潮;

2、美国货币宽松政策可能转向。

中国需求可能正在退潮

今年大宗商品价格猛涨的支柱之一——中国需求——可能正在退潮。

中国依靠信贷扩张和国家援助的建设热潮,吸收了来自全球各地的原材料,从而在很大程度上实现了经济复苏。中国在2021年前四个月仅原油、铁矿石和铜矿石就花费了1500亿美元。比去年同期增加了360亿美元。

随着全球大宗商品价格升至创纪录高位,中国试图调控价格,减少推动市场的一些投机泡沫。出于对资产泡沫膨胀的警惕,中国人民银行自去年以来也一直限制资金流入经济,尽管是逐步的,以避免经济增长脱轨。与此同时,基础设施项目的融资已显示出放缓的迹象。

4月份的经济数据显示,中国的经济扩张和信贷刺激——新增信贷占 GDP 的比例可能已经达到顶峰,使得本轮反弹的基础岌岌可危。中国去杠杆化最明显的影响将落在那些与房地产和基础设施支出有关的金属上,从铜和铝,到钢铁及其主要成分铁矿石。

德国商业银行(Commerzbank AG)新兴市场高级经济学家表示: “信贷放缓将对中国的大宗商品需求产生负面影响。”。“到目前为止,房地产和基础设施投资并未显示出明显的减速。但在今年下半年,它们可能会走低。”

中国呼吁加强监管原物料市场,保护消费者不因价格飙涨受伤,打压中国对原物料的需求前景。

通胀倒逼美联储宽松政策转向

除了中国需求退潮以外,美元的总阀门——美联储可能提前缩紧货币政策也是悬在市场头上的宝剑。

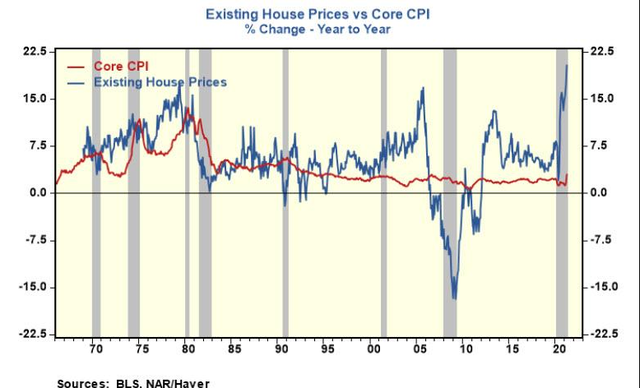

目前美国的消费者价格通胀率接近20世纪70年代末的高通胀水平。对于政策制定者来说,这应该是一个危险信号。

如果考虑的美国不断蹿升的房价,那么通胀水平比统计数据来得更加高涨,4月份,美国成屋价格中值在过去12个月里上涨了20.3%,创历史新高,远高于上世纪70年代的17.4%。更重要的是,在消费者价格指数中,现有房价的上涨是非市场租金上涨2%的10倍。

业主租金指数占整体消费者价格指数的近四分之一,占受到广泛关注的核心指数的整整三分之一。如果用实际房价代替非市场租金,整体通胀率将上升约5个百分点,达到4.2%,核心通胀率为3%。美国消费者价格通胀率上一次达到如此高的水平是在1978年至1982年期间。

通货膨胀可能促使央行紧缩货币刺激,打击大宗商品上涨的动能。德国商业银行分析师Daniel Briesemann 说:“对通膨升高的担忧今天似乎占上风,这种顾虑可能威胁到全球经济复苏,甚至使其脱轨。此一规避风险的心态,也可以从股市下跌中得见。”

通胀周期不会有好结果,当政策制定者没有意识到货币政策正在推动一个不可持续的价格周期时,出现糟糕结果的可能性应该会大大提高。举例来说,虽然鸡肉需求强劲,但美国第三大鸡肉生产商Sanderson Farms 却表示可能因为钢铁等建材价格高昂,取消增设加工产线的计划。

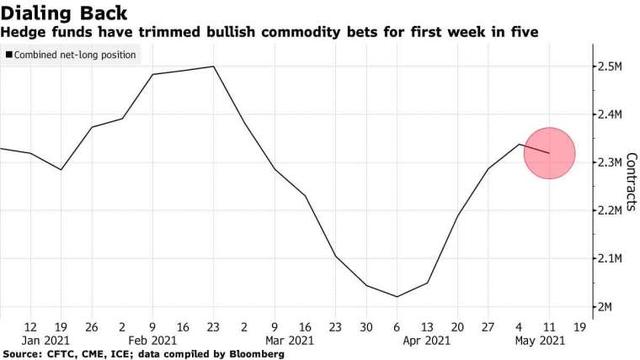

美国商品期货交易委员会(CFTC) 和洲际交易所(ICE) 的资料显示,由于原物料价格居高不下,基金经理人已经开始削减多头部位,是五周来首见。

避险基金的原物料多头部位。图表取自Bloomberg

市场总是反应预期,当聪明的资金开始从危险的商品市场跑路的时候,我们就应该警惕未来会发生什么变化。中国需求退潮合并美国货币转向将导致经济驶向一片完全不同的海域,未来的航向上布满寒潮。

评论