淡马锡:占领中国市场

新加坡淡马锡投资公司是世界投资界的投资神话,同时也掌握著整个新加坡的经济命脉。

但是,其实淡马锡最看好的地方,是中国。

“我们觉得在今天的世界上从风险和回报的平衡而言,在中长期来看中国还是最好的,这也是为什么我从根本上来说,我们对中国经济还是有长远信心的原因。” ——淡马锡全球企业发展联席总裁、中国区总裁吴亦兵,2019年10月24日在彭博买方论坛上这样说道。

这家总部设立在新加坡的投资公司,进入中国市场已经有15个年头。

2019年7月9日,淡马锡发布《淡马锡年度报告2019》显示,截至2019年3月31日,淡马锡投资组合净值3130亿新元,公司成立45年来复合年化股东总回报率为15%。

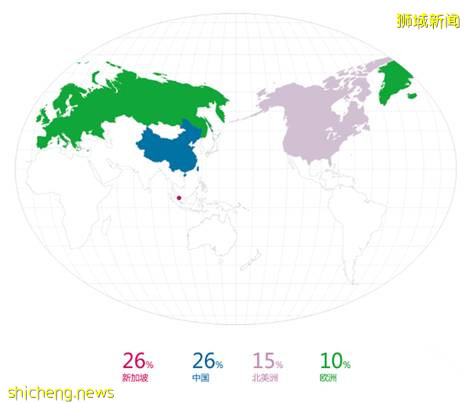

亚洲市场是淡马锡最主要的区域,有66%的投资组合分布在该地区。而中国市场更是淡马锡投资组合中最重要的一部分,目前淡马锡在中国的投资组合净值约为4030亿元人民币,在淡马锡的总体投资规模中占比26%,已经和它在新加坡本国的投资规模齐平,并列首位。

淡马锡作为新加坡主权基金,是如何深度打入中国市场的?淡马锡的投资神话背后,还有什么秘密?对中国未来的发展又会带来什么影响?

01. ALL IN中国市场

淡马锡,这家总部位于新加坡、成立于1974年的投资公司,刚成立时的总资产为3.5亿新元(约合0.7亿美元)。

截至2019年3月31日的财政年度,全年股息收入90亿新元,10年期股本回报率9%,集团投资组合总价值约3130亿新元(2310亿美元),40年间资产增长了780倍。

这个资产暴增的比例令外界震撼。

值得注意的是,中国许多著名的大公司背后股东都有淡马锡的身影,甚至中国多家核心国企淡马锡也有份参与。

淡马锡投资的主要中国公司包括:阿里巴巴、腾讯、美团、中国工商银行、中国建设银行,还有中国平安。

具体到未来5年的投资机会,中国区总裁吴亦兵说,淡马锡在中国重点关注的行业包括非银金融服务、TMT、消费品、生命科技、工业4.0、交通物流这六大行业。以及国企改革的机会和与被投企业共同投资优质的城市建设项目。

“过去的五年中,无论是国家治理还是营商环境,中国的投资环境都有了非常显著的变化。”

吴亦兵指出,在这样的背景下,对于全球大的资产拥有者而言,如美国的退休基金、各国的主权基金等,对于人民币资产的配置仍处于非常低的水平,比重仅占2%-3%左右,因此增长的空间将会很大。

吴亦兵说,虽然经济短期有不确定性,不过中国市场各行业间的区别非常大,外资机构在中国市场超配的行业相对聚焦。从A股的情况来看,外资机构在消费必需品、金融、可选消费、医疗等行业的配置比例较高。

就主题性投资而言,吴亦兵认为,可以从持续深化改革开放,创新型企业,新一代消费者崛起,价值链和供应链结构性转变,龙头企业构建生态系统等几方面布局中国经济增长的下一轮浪潮。

对于中国的医疗行业,吴亦兵说,生命科技是中国下一轮重大投资机会,淡马锡对中国医疗行业的投资主要聚焦在三个方面:深耕生物医药科技创新,投资相关早期公司;重仓中国医疗行业的龙头企业,中国医疗行业未来有望长期稳定成长,相关行业龙头将是受益者;根据中国国情发展产业平台,探索打造新型医疗服务产业。

吴亦兵还提及了淡马锡在中国投资战略的四大支柱。

首先,淡马锡与实力雄厚的基金合作,拓展更多投资和并购机会。吴亦兵说,淡马锡90%是做直投,同时也是厚朴投资、祥峰投资、大钲资本等知名公司的LP。

第二,淡马锡投资早期公司,把握创新带来的机遇。

“我们不是为了投1000万美元挣个十倍二十倍,最关键的是要把握创新带来未来的机遇,能够在之后逐渐加仓,从而在领先的公司中成为其非常主要的股东。

早期公司所面临最大的挑战往往是IPO加六个月,一旦开始解禁,破发基本成为常态。那么作为一个长期投资者,在这个时候能带来非常独特的价值。”

第三,淡马锡成为核心上市公司的优秀合作者,持续创造回报。吴亦兵说,淡马锡的投资不是在上市这一时间结束,而是希望在二级市场上能够继续长远的合作。

最后,淡马锡还打造投资平台和生态系统,与中国长期发展趋势保持一致。

不过肯定有人好奇,淡马锡作为一家新加坡主权基金,是怎么拿下中国的优质资本市场的?

02. 淡马锡是怎么拿下中国市场的?

自从2004年进入中国之后,淡马锡在中国的投资已经横跨金融、地产、交通、医药、机械、纺织服装、IT等传统与新兴多个行业,淡马锡的资产规模扩大一倍有余。

这一方面得益于淡马锡对国有企业的管理风格,另一方面,与何晶当年的投资思路也有很大关系。

有淡马锡内部人士回忆说,当年何晶入驻淡马锡,她的思路很明确。作为李光耀的儿媳妇、新加坡总理李显龙的夫人,何晶出任淡马锡董事长之后,就定下了淡马锡得战略:走出新加坡,共享其他国家成长红利,对此,淡马锡将目光投向了经济增长最快、市场潜力最大的中国。

这是一个巨大的机会。不过,想要淡马锡想要走进中国,虽然语言方面有天然优势,但是想要走进中国市场,依旧很难。尤其中国很多大的金融机构都是国企,想要在国有企业股份分一杯羹是难上加难了。

所以,淡马锡可以说是有决心却无行动地尴尬了2年。谁知峰回路转,2003年中国新成立的国资委伸出了橄榄枝,邀请淡马锡参与中国国有企业改革。

从2002年初来乍到,到后来为了加强与中国企业的直接联系,淡马锡于2004年10月设立北京办事处,2005年在香港设立办事处,在2006年上半年又在上海设立代表处。

那么,淡马锡又是如何具体在中国进行投资的?

淡马锡考虑了很久。资料显示,除了淡马锡控股(私人)有限公司,淡马锡在中国的投资活动更多的是通过旗下子公司或者与其他公司成立合资公司经营。

著名的房地产商嘉德中国是淡马锡旗下凯德投资的子公司,入股中行和建行是通过富登金融控股和新加坡亚洲金融完成,投资地产通过丰树投资,投资PE和未上市股权通过祥峰投资,通过 Baytree investment 持有天威英利等等。为了更好的拓展业务,何晶亲自出马,她曾多次来到北京参与中国国有银行的改革当中,成果斐然。

2005年1月,淡马锡旗下全资子公司亚洲金融控股公司 (AFH) 先是收购了民生银行5%的股份,又在当年8月向中国建设银行的大股东中央汇金投资有限公司收购了建行5.1%的股份,紧接着12月,AFH又投资15亿美元向中国银行认购5%的股份。

由此,淡马锡学到了在中国做业务的经验,并加以复制推广——每次淡马锡进入一个国家或者地区都会找当地有实力的企业入股,作为抢占市场蛋糕的敲门砖。

直到2012年,淡马锡开始全面拥抱中国的互联网投资。

2009年,何晶辞职。经过短暂的过渡,2012年林文兴正式接手了淡马锡。

不过,此时的淡马锡也迎来了最大的危机。

2012年,欧债危机再次袭来,2011-2012财年淡马锡净利润降至107亿新加坡元,较上一财年的127亿新加坡元下滑16%。一时间,停止增长的淡马锡,暴露出来前所未有的问题,引来了潮水般的批判。

作为一个关注政策的贸易部长,林文兴对经济有着天生的感性。与80年代后依赖船运、转口贸易的新加坡陷入困境类似,蓝筹近几年表现不佳。林文兴思来想去,他想要到了要到“经济的驱动力”最核心的地方去。什么是经济驱动力最核心的地方?那就是新兴行业。

2011年,淡马锡战略总裁谢松辉解释道,飞行的子弹产生的冲击力比巍然不动的巨人要强大。经济体量上,欧美无疑是巨大的,但是如果考虑到增速,中国和东南亚能产生的回报无疑是更大的。

与此同时,2012年,正是中国移动互联网起飞的元年。经过两年的艰苦摸索,2012年的移动互联网领域爆发出了小米开始A轮融资、阿里开始准备美国IPO、微信开始在腾讯的体系内孵化,谁也没有想到,淡马锡在之后的几年中,将他们逐一“收入囊中”。

但是作为新加坡财政部直属的国有主权基金,该怎么和中国的民营企业打交道呢?

最开始的淡马锡也是一头雾水,不过,他们知道人才的价值。于是,淡马锡开始大规模招揽人才并对新经济进行投资,恰好,那时候,他们接到了小米A轮投资的计划书。于是,淡马锡坚定的投了小米1800万美元。1年后,淡马锡在小米C轮再砸下1.08亿美元,还把新加坡另一大投资公司GIC拉了进来。

2018年,小米给他们的回报是多少?第一轮的1800万美元翻了60倍,而第二轮的1.08亿也有10多倍的回报。

到阿里上市后,淡马锡在阿里上至少也赚了10倍。

互联网红利期的淡马锡,到底赚了多少钱,也许是一个谜。但是他对中国的投资是实打实的增长的。

淡马锡对中国的投资达到和在本国一样的比例,十分难能可贵。也许有一个案例更能说明问题。淡马锡已经完全清空对美国上市银行的投资,套现离场。而对中国的银行,虽然经历了如此多的波折,却始终不离不弃,持仓基本稳定。

03. 豪横的投资,不急于回报

从2005年淡马锡取得中国银行和中国建设银行股权之时起,开始积极投资中国,以金融机构股票为中心,迅速增加了投资。

这些投资稳步带来了收益。通过披露信息来推算,2017年度仅中国建设银行、中国工商银行、中国平安保险、友邦保险(AIA)和阿里巴巴集团这5只股票的资产价值就增加了约620亿元。

淡马锡投资资产整体的价值到2017年度增加了约1600多亿元,2017年度的投资收益率达到12%。对于高收益率的实现,出售部分中国工行的股票也做出了贡献。

对于淡马锡在中国市场减持工行、增持腾讯的战略变化,该公司全球投资组合战略与风险组联席总裁、中国区总裁吴亦兵在7月15日经济观察报的专访中表示,淡马锡投资中国的两大主题在于科技创新和消费升级。

吴亦兵称,腾讯只是其中的一个代表,淡马锡在整个行业的投资非常多。再者,这两个主题交融之下,比如非银金融服务、保险、金融科技、电子商务等也是淡马锡投资中国的方向。

淡马锡在2018财年在中国的投资包括腾讯、蚂蚁金服、美的集团、药明康德、明码生物科技等。

而对于减持工行,吴亦兵称“不代表任何特别意义,是投资组合不断调整的结果”,事实上,淡马锡仍然是建行和工行最大的外资股东,银行业仍是其在中国投资最大的行业。

在一系列投资与减持的操作中,淡马锡投资中国的轨迹也逐渐明晰,追逐中国经济转型的步伐,淡马锡投资比重亦从传统行业向新经济逐渐转移,这个过程中,淡马锡亦在寻找引爆中国经济增长的下一个“互联网行业”。

谈到未来的投资策略时,淡马锡中国区执行总经理吴海表示,中国的中等收入阶层已经增长到一定规模,在消费升级牵引下,中国市场未来将产生出更多的投资机会。

分享中国经济增长蛋糕的渠道不仅限于直接投资。淡马锡长期出资的新加坡企业的中国相关资产也被归入对华投资。

因此,新加坡国内企业的全球化越是加速,资产中的海外资产比例越会提高。例如,淡马锡控股4成的新加坡凯德集团(Capitaland)在重庆正在开发总额达到49亿新元的大型综合设施。

“往昔已去,无法改变;今朝时光,转瞬即逝;唯有明天,可随心塑造。”

淡马锡年报的扉页,赫然写着这样一段话。

那么,淡马锡是如何投资明天呢?

“我们几年前就在找下一个互联网领域是什么”,吴亦兵称,“我们比较确定的是三个,都是万亿级的市场。第一,人工智能,实际上它就是下一代的互联网,会带来B2B的大爆发。第二,电动汽车,这可能是爆发最快但也是产品最单一的。第三,跑道最长、潜在需求最大的是生命科技。”

“医疗是刚需,延长寿命是每个人到最后花最多钱的事情,只不过是现在还没有到这个时间点而已,总体人口还相对比较年轻,需要等到供给端和需求端相契合。”

2018财年淡马锡投资的中国CRO(医药研发合同外包服务机构)药明康德,及其子公司明码生物科技,主营业务便是基因测序等。

吴亦兵认为,从中长期而言,生命科学会成为引爆中国经济增长的引擎,就像当年的互联网一样。

淡马锡之所以看好中国生命科学行业,也在于中国在前沿领域的创新三要素——资本、市场和人才都已经具备。

中国是最大的PE市场,资金不断流入中国;中国十三亿人口,很多疾病的治疗率却不容乐观,因此医疗领域仍有巨大的发展空间;中国的生物医疗留学人才已经积攒了很多原始技术。

事实上,生物药的崛起也为中国生物医药企业在国际竞争中提供了一个“弯道超车”的新机遇。

吴亦兵表示,原来的化学药最大的特点是需要有很大的分子库,并且研发过程漫长。而生物药更多是单个设计的,基于生物学就能够很好地把它变成临床的药物,中间的桥梁就是类似药明康德这样的CRO企业。

“中国弯道超车的速度是极快的。”吴亦兵称。

新加坡通过贸易和投资分享中国的增长蛋糕,其积极行动与邻国马来西亚形成了鲜明的对比。

马来西亚的主权基金国库控股(Khazanah Nasional Berhad)对中国的投资比例最近仅为7.6%,55.5%是对马来西亚国内的投资。至于马来西亚的另一家主权基金国民投资机构(PNB),依然是马来西亚国内的投资占97.8%。

当被问及,淡马锡如何看待自己投资的中国互联网独角兽比如小米和美团纷纷成功上市时,表现优异时,吴亦兵表示,淡马锡从不急着让自己投资的公司上市,淡马锡有的是耐心。

这恐怕也是,淡马锡真正能创造投资神话的重要原因。

他表示,上市是公司自己的一个选择,就具体上市时间点可能有很多传言,但这些都是基于公司具体策略而定的。作为一个投资者,我们可以有信心地说,淡马锡是最有耐心的投资者。

淡马锡对被投公司从来没有上市压力。被投企业早点上市,我们当然欢迎,但我们没有退出的压力。这背后是因为淡马锡是长期的资本,自己管着自己的钱,意味着淡马锡可以真正地长期地将钱投在企业里面,没有五年七年必须退出的要求。

赴港上市潮的背后,就全球层面来看,大家都在做宏观周期的判断,在全球经济到了扩张的末期之后,判断IPO的窗口现在还能开多久,如果关掉的话又会关多久。一般人在窗口期打开的时候都会过于乐观,但关闭期又过于悲观。

但在这个事情上,淡马锡作为长期投资者比较淡定,上市的窗口期就算关闭也不会超过三年,而这个周期一般是18个月,这些都是淡马锡可以接受的情况。

可以看出,淡马锡是真正非常长线的投资人,所以企业在估值上有一些压力的话,其实对淡马锡来说不见得是一件坏事。因为淡马锡希望而且喜欢做的是逆周期的。

资本市场给出的企业短期估值,对淡马锡的投资决策和未来角色并没有很大的影响。从另外一个角度来说,今后一段时间企业估值压力大的话,对淡马锡来说有可能是投资机会。

只投资而不投机,这样的投资理念对一向热衷于追求“风口”的中国资本界来说,也是一股健康的血液。

所以对于淡马锡和中国的发展来说,是双赢的。

资料来源:

1. 新华网:淡马锡:在华投资组合总额已达约4030亿元人民币

2. Sharetisfy:投资神话:淡马锡的中国故事

3. 第一财经:淡马锡投资中国科技企业的逻辑

4. 观察者:新加坡巧用淡马锡分享中国发展,马来就不懂

5. 澎湃:淡马锡中国区总裁吴亦兵:未来五年在中国重点关注六大行业

6. 早报:淡马锡加注投资 中国有望成最大市场

-END-

评论