中概股加速回流:大势所趋 港交所或成首选

随着美国证券交易委员会(SEC)“预摘牌”名单的加速扩容,叠加港交所上市制度的持续优化,中概股回流加速。5月11日贝壳在港的成功上市,再次刷新中概股的关注热潮。

面临多重挑战的中概股如何穿越周期主动走出当前困境成为市场关注焦点。以“双重主要上市+介绍上市”形式返港的贝壳或将对其他中概股的未来发展产生积极启发。

贝壳“探路” 回港参考新范式

5月5日贝壳正式宣布,将其A类普通股以介绍形式于港交所主板双重主要上市。5月11日贝壳正式在港交所挂牌交易,成为首家以“双重主要上市+介绍上市”形式返港的中概股。

据查,目前中概股回港上市包括先私有化再重新上市、双重主要上市、二次上市、介绍上市等途径。

其中,双重上市是指两个资本市场均为第一上市地,股票在一般情况下可以跨市场流通;介绍上市是已发行证券申请上市所采用的方式。该形式不涉及新股发行、不募集资金,只在交易所挂牌获得交易资格,其股票是通过上一家交易所转股而来。

可以看出,介绍上市的形式便于最大限度避免股东权益摊薄。在当前全球经济下行周期,以介绍方式上市更有利于企业发展。贝壳选择在港双重主要上市有利于降低未来发展风险。

中信证券也指出,贝壳推出双重主要上市(Dual primary listing)方案,意味着即使在一个交易所摘牌,也不影响其在另一个交易所的上市地位。另外介绍上市( Listing by way ofintroduction)有利于保护存量股东利益,同时可以加快方案进度,便于早日进入港股通,吸引更多投资者,提升流动性。

值得注意的是,此前百济神州、小鹏汽车、理想汽车、知乎等均通过“双重上市”的形式返港。而在贝壳之前,蔚来汽车于3月份通过“介绍上市+二次上市”的形式登陆港股。

中信证券进一步指出,介绍上市的形式局限于现金流充裕的企业。根据贝壳最新年报显示,2021年贝壳在手现金高达561亿元。

此外,2021年贝壳平台完成超过450万单房屋交易,合计总交易额达3.85万亿元,同比增长10.1%;营业收入为808亿元,同比增长14.6%。其中存量房业务成交额2.06万亿元,同比增6.1%;新房交易业务成交额1.61万亿元,同比增长16.3%。

为进一步增加抗风险能力,贝壳于2021年11月提出“一体两翼”战略。其中“一体”即房产经纪事业群,主要涵盖二手房和新房交易服务;“两翼”是指租赁及家装家居业务。

中信证券认为,在2022年随着政策效应不断累积,行业GTV有机会出现单季正增长。随着GTV情况的好转,贝壳单季度业绩弹性也有望出现。

监管分歧加剧 中概股退市风险升温

其实中概股一词由来已久,始于上世纪90年代,至今已有30年年历史。主要包括两大类企业:一类是在国内注册、国外上市的企业;另一类是虽然在国外注册,可是主体业务和关系仍然在国内的企业。

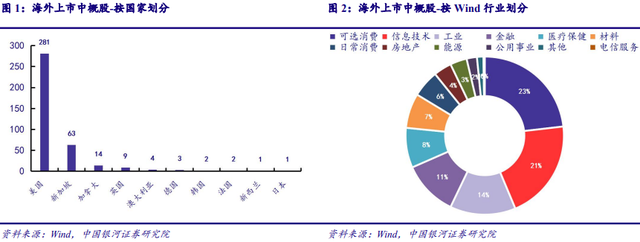

按上市国家来看,美国为中概股公司上市的主要地区。据Wind数据显示,截至目前在美股上市的中概股公司共有281家。其中在纳斯达克上市企业190家,纽交所84家、美国证券交易所7家。

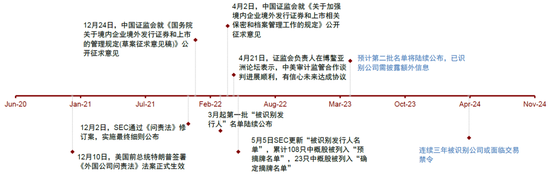

但随着中美证券监管分歧的加剧,中概股退市风险升温。众所周知,2021年12月美国证券交易委员会(SEC)正式出台《外国公司问责法》细则,标志着对中概股的监管政策进入实质性执行阶段。

《外国公司问责法》及中美监管演变历程(来源:中金点睛)

根据《外国公司问责法》,被列入“确定摘牌名单”的公司要在三年内提交SEC需要的文件。如果“确定摘牌名单”中的公司没有提交或提交的文件不符合 SEC 要求,将会在披露2023年年报后(即2024年初)面临退市风险。

据数据显示,截止5月10日包括百度、百胜中国、百济神州、微博、富途控股、爱奇艺、诺亚财富等在内的23家企业已被列入“确定摘牌”企业;此外据5月12日消息,美国证券交易委员会(SEC)又将叮咚买菜、金山云、滴滴、趣头条和51Talk等11家中概股加入“预摘牌”名单,至此已经有116家中概股企业被列入“预摘牌”名单。

这就意味着有23家企业已经确定将在美股退市,有接近一半的中概股面临退市风险。

有业内人士指出,在退市风险加剧的情况下,贝壳的做法对于其他中概股企业有积极的启发作用和借鉴意义。

有机构同样指出,相比“二次上市”,“双重上市”在时间上所受的限制更少,可能成为越来越多中概股回归的选择。

上市制度优化 港交所或成中概股首选

可以看出,在《外国公司问责法》监管要求下,除了私有化退市外,如果无法按时提交符合要求的文件,寻找新得上市交易所似乎已经成为中概股企业的必选项。

而随着港交所上市制度的持续优化,赴港上市逐渐成为中概股首选。普华永道也曾指出,预计香港市场也成为中概股寻求二次上市的首选地。

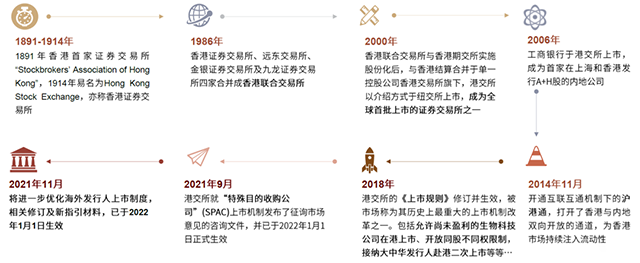

早在2018年4月30日,港交所推出上市制度改革,首次允许未盈利的生物科技公司及同股不同权的新经济公司来港上市。

港交所及其市场制度的发展改革(来源:港交所、中金公司研究部)

2021年9月17日,港交所就SPAC(特殊目的收购公司)刊发咨询文件,以此向市场进行为期45天的咨询。2021年12月17日,港交所正式宣布引入SPAC制度,自2022年1月1日起生效。

值得注意的是,港交所是继美国、韩国、马来西亚、新加坡交易所后,又一家引入SPAC上市制度的交易所。港交所表示,引入SPAC上市制度与联交所的策略一致,让香港维持具竞争力的国际金融中心地位。

据悉,SPAC是区别于传统“IPO上市”和“借壳上市”的第三种上市方式,该模式具有丰富的融方式,将直接上市、海外并购、反向收购、私募等多种融为一体。数据显示,自年初开始,香港迄今已有 1家成功上市,另有11家SPAC递交上市申请。

可以预测,随着SPAC法案的正式推出之后,更多潜在的上市企业迎来新的开放机会窗口,也将会迎来新的赴港上市潮。

此外2021年11月19日,港交所旗下全资附属公司联交所发布了就优化及简化海外发行人上市制度的建议刊发咨询总结,进一步放宽和降低了二次上市门槛标准、拓宽双重主要上市接纳度,以及接纳第一上市地转换。

在经过调整修订之后,符合回港二次上市要求的中概股名单进一步增加。在此情况下,港交所将成为中概股回流的首选,赴港上市将成主流趋势。

中金公司研究数据显示,自2018年上市制度改革以来至2022年1月14日,已有阿里巴巴、京东、百度、网易、携程、微博等15支美国中概股赴港二次上市,预计未来3-5年内有60家中概股企业满足二次上市条件。

评论