皓元医药研究报告:稀缺的小分子领域前后端一体化供应商

(报告出品方/作者:光大证券,林小伟)

1、 稀缺的小分子领域前后端一体化企业

1.1、 技术驱动的小分子领域专精特新“小巨人”

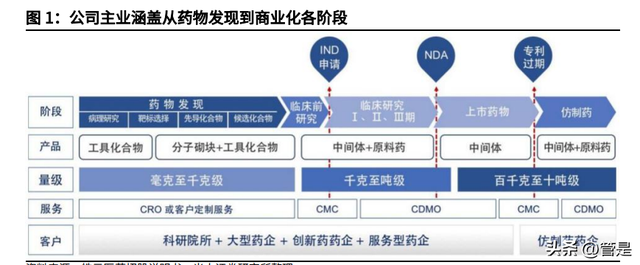

皓元医药是国内小分子药物领域较为稀缺的前后端一体化企业。公司的主业覆盖 了从基础科学研究、药物发现到规模化生产的各个阶段,客户包括跨国医药龙头、 国内外科研院所以及知名 CRO 企业等。

前端业务:在临床前阶段,公司提供种类较为新颖、齐全的分子砌块和工具化 合物,形成了“乐研”、“MCE”等业内具有较高知名度的自主品牌。其 中,公司分子砌块涵盖了新药研发领域所需的喹啉类、氮杂吲哚类、萘满 酮类、哌嗪类、吡咯烷类、环丁烷类、螺环类等化学结构类型产品,现货 品类较多;工具化合物覆盖了基础研究和新药研发领域的大部分信号通路 和靶标,分类详尽。上市后,公司通过收购欧创基因,在 MCE 品牌下将前 端业务拓展至分子诊断酶、重组蛋白等生物试剂领域。

后端业务:在临床及商业化阶段,公司开展高端仿制药、创新药的原料药和中 间体的研发生产业务。在难仿药领域,公司自主开发的艾日布林、曲贝替 定等是业界公认的研究难度极高的品种。在创新药领域,公司在 ADC 领域 具备经验优势,助力荣昌生物的维迪西妥单抗于 2021 年 6 月上市(国内首 个申报临床 ADC 一类抗癌药)。

技术驱动的小分子领域专精特新“小巨人”。2006 年公司前身皓元化学由两位 药物化学家郑保富、高强创立,2008 年建立了高端原料药与中间体研发与技术 服务能力,2009 年成立子公司皓元生物为新药药物筛选化合物库的建立和成长 奠定基础,2015 年搭建了高活性原料药(HPAPI)开发平台,2017 年建立和完 善了药物固态化学研究技术平台。截至目前,公司还拥有多手性复杂药物技术平 台、维生素 D 衍生物药物原料药研发平台、特色靶向药物开发平台(ADC 及蛋 白降解靶向嵌合体)以及分子砌块和工具化合物库开发孵化平台,共计六大技术 平台。20 年 2 月、21 年 8 月,公司连续被国家工信部评为专精特新“小巨人”。

实际控制人持股比例较高,股权激励调动员工积极性。根据 2021 年报,公司创 始人、实际控制人郑保富博士、高强博士通过协荣科技控制安戎信息,再通过安 戎信息间接控制皓元医药 32.93%的股权。此外,公司发布了《2022 年限制性 股票激励计划》,授予限制性股票 80 万股,约占 22 年 2 月 15 日公司股本总额 的 1.08%;首次激励对象 221 人,包括公司管理人员、技术(业务)骨干及高 潜人员。业绩考核指标为,以 21 年营收或净利润为基数,22/23/24 年营收或净 利润增长率分别不低于 35%/75%/125%。

公司管理层分工明确,技术团队优势互补。我们对比了公司的 2016 年新三板上 市招股说明书以及 2021 年科创板上市招股说明书,公司高管均为郑保富、高强、 李敏、沈卫红,管理层稳定。公司高管具有明确定位,前端业务主要由高强博士 负责管理,后端业务由郑保富博士负责开拓与管理。公司核心技术人员优势互补, 创始人郑保富、高强均为香港大学化学系博士生,有丰富的药物化学研究经历; 首席科学家李硕良博士,曾就职于新加坡科研局、诺华制药,拥有丰富海外研究 背景。2021 年上市以来,公司陆续引入多位知名博士加入团队,积极提升各个板块的技术能力和研发实力。例如,公司于 21 年 12 月宣布任命陈永刚博士为 公司高级副总裁兼首席技术官,全面负责公司 CDMO 业务在全球的战略拓展和 运营管理。

事业部制,管理模式清晰。公司采用事业部制的管理模式,分子砌块、工具化合 物,以及原料药和中间体三个业务板块都有各自的事业部,公司对事业部进行统 筹管理。各事业部从研发、销售到品牌、商务等均独立运营,管理模式清晰。

1.2、 前后端业务均处于快速成长期

公司前后端业务均处于快速成长期。2019 至 2021 年,公司营收及归母净利润 的期间 CAGR 分别为 53.95%、61.27%。2022 年一季度,公司实现营收 3.00 亿元(同比+33.02%),归母净利润 6,234 万元(同比+15.06%)。2021 年, 公司分子砌块和工具化合物业务收入 5.45 亿元(同比+57.59%),营收占比 56%; 原料药和中间体开发业务收入 4.17 亿元(同比+46.32%),营收占比 43%。

盈利能力、存货周转率变化的背后,是公司已经完成以仿制药相关业务为主到仿 /创并重的业务结构转变,其中,前端的分子砌块及中间体业务正处于提速期:

1)盈利能力:2016 年起,公司毛利率水平明显提升,原因为新药研发领域收入 占比的提升,此部分的毛利率明显高于仿制药相关业务;2017-2020 年,公司应 用于药物发现阶段的分子砌块和工具化合物的销售占比呈持续提升的趋势。 2016 及 2017 年,公司的销售费用率及研发费用率明显提升,主要是公司加大 在新药研发领域的推广力度(例如分子砌块的线上推广、线下展会),以及研发 投入的加大(例如对新颖分子砌块的开发)。这些在药物发现阶段业务的费用投 入加大,导致与毛利率相比,公司净利率的提升呈现了滞后性。2018-2020 年, 随着药物发现阶段业务的销售及研发规模效应逐步显现,公司净利率分别为 6.13%、17.95%和 20.22%,持续提升。

2)周转率:公司存货周转率的变化背后是业务结构的优化,即新药相关业务销 售贡献提升、仿制药相关业务的占比下降。2016 及 2017 年存货周转率明显下 滑,2016 年主要是因为公司为提高药物研发阶段对客户的及时响应能力而加强 备货;2017 年主要是因为公司在当年下半年把分子砌块业务独立成为事业部, 在业务发展初期产销率较低。2018-2020 年,借助并得益于公司在工具化合物多 产品种类销售的经营和管理能力,分子砌块业务取得了较快的发展,产销率逐步 提升,存货周转率在此阶段也呈现逐渐回升的趋势。

新产能释放、人员扩招,短期成本费用承压。2022 年开始,随着安徽皓元年产 121.095 吨医药原料药及中间体建设项目(一期)等募投项目,烟台皓元新药创 制及研发服务基地项目(一期)、皓元医药新药创制服务实验室建设项目(一期) 等超募资金投资项目的正常推进,公司工厂和研发中心投产后的固定资产折旧、 实验室扩招的人员费用,将随之增加。在公司新产能投产后相关业务销售放量的 影响下,公司销售费用率预计将有一定比例降低,研发费用将保持平稳。 综上,虽然短期看公司的成本、费用承压,但是随着新建产能的陆续投产、新业 务的放量,中长期看公司整体经营效率有望提升,公司业绩将平稳增长。

2、 前端:持续拓展品类,布局新兴领域

本章节,我们主要探讨公司前端业务下游需求的成长性、行业竞争要素,以及公 司作为国内位列靠前的参与者,采取的竞争策略、成长性跟踪指标。 行业逻辑:公司的分子砌块和工具化合物应用于药物发现各阶段,同时,工具化 合物亦应用于生命科学研究领域。下游新药研发领域、生命科学领域的研发投入 的稳定增长,驱动着全球市场的稳定扩容。同时,中国市场的规模增速更快。 公司逻辑:2017 年以来,公司加速对新颖、前沿化合物品种的积累,持续拓展 和完善产品数量和技术储备,进而推动分子砌块和工具化合物产品销售收入的高 增长。同时,公司开发的工具化合物产品被各类学术期刊引用的数量快速增长, 显示公司的品牌竞争力持续提升。

2.1、 2019 年全球生命科学服务市场容量 656 亿美元, 格局分散

1)科普:分子砌块和工具化合物是药物发现研究中使用的关键物料和试剂。 分子砌块属于高端化学试剂,是用于设计和构建药物活性物质的分子片段,一般 不具有生物活性。分子砌块能够增加药物发现过程中所需化合物库的化学结构的 多样性和新颖性,通过参与有机合成修饰和改造苗头化合物和先导化合物,更快 地发现化合物的构效关系和构性关系。 工具化合物属于生命科学试剂,是具有生物活性和生理作用及潜在成药性的小分 子化合物。工具化合物主要作用是在疾病机理机制研究过程作为疾病模型中的化 学探针,在靶标的验证过程中验证该靶标直接参与疾病的过程,以及在苗头化合 物、先导化合物筛选过程中作为对照物或被修饰和改造的先导化合物。

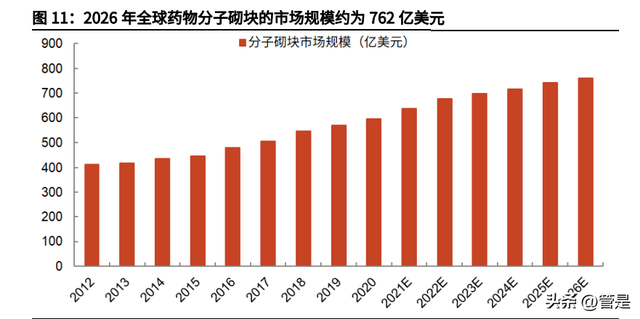

2)市场规模:2019 年全球生命科学服务市场容量 656 亿美元,中国市场快速 增长。 分子砌块和工具化合物主要应用于生命科学研究和药物研发,一般未形成商业化 销售,且研发项目相关数据保密程度较高。因此,对于分子砌块和工具化合物的 市场规模并没有直接、准确的统计数据,但可以通过行业研发投入间接估算。 2026 年全球药物分子砌块的市场规模有望达到 762 亿美元。在新药研发领域, 分子砌块的市场规模有望维持上升趋势。根据 Evaluate Pharma 预测,全球药 物研发支出将由 2020 年的 1,980 亿美元增长至 2026 年的 2,540 亿美元,期间 CAGR 预计为 4.2%。据哈佛医学院健康政策系 Richard G. Frank 估计,全球医 药研发支出中有 30%用于药物分子砌块的购买和外包,据此可以估算全球药物 分子砌块的市场规模到 2026 年有望达到 762 亿美元。由于全球医药研发总支出 总体呈上升趋势,同时,分子砌块广泛应用在药物发现领域、需求贯穿药物发现 至商业化全流程,我们预计未来分子砌块市场规模有望维持上升趋势。

工具化合物亦应用于生命科学研究领域,全球市场稳步增长,中国市场快速增长。 在新药研发领域之外,皓元医药的工具化学物还应用于生命科学研究领域,下游 客户主要是海内外科研机构。根据 Frost&Sullivan 在 2015 年做出的统计和预测 显示,全球生命科学研究服务及产品市场容量在 2010 年为 353 亿美元,估计到 2019 年增长至 656 亿美元,年均复合增长率达到 7.13%,全球市场需求稳步增 长;我国生命科学研究服务及产品市场容量在 2010 年为 9 亿美元,估计到 2019 年增长至 54 亿美元,年均复合增长率达到 22.03%,国内市场需求快速增长。

3)竞争格局:国产替代空间大,公司在国内参与者中位列靠前。 全球生命科学服务领域,欧美龙头处于相对垄断地位。生命科学服务领域的海外 龙头企业大多进入市场早、规模庞大、营销网络遍布全球,其产品种类齐全,几 乎覆盖了基础研究、医疗诊断和生物制药生产链的各个环节。这些企业的总部主 要集中在美国、欧洲等发达国家和地区。按照业务覆盖范围和产品线丰富程度, 我们将这些企业划分为综合型以及聚焦型,可以发现分子砌块领域的海外企业以 聚焦型为主,例如 Enamine 在产品种类数上行业领先,同时在一些小众产品具 有独家供应优势;而工具化合物领域的海外企业以综合型为主,例如产品线不断 拓展的 Santa Cruz Biotechnology。

国内参与者规模尚小,国产份额约 10%,替代空间大。由于国内科研试剂行业 起步相对较晚,国内参与者的整体规模、产品种类丰富度与国际巨头相比尚有较 大差距。根据国家科技基础条件平台中心资助项目“高校院所实验试剂需求分析 与管理研究”基金项目调研发现,在国内科研试剂市场,国产试剂销售金额比例 约为 10%,仍有 90%左右的市场为外资企业所占据。近年来,国内参与者在技 术创新、质量控制和供货及时性等方面已经具备一定的竞争力,因而实现了较快 增长。具体来看,药石科技专注于为药物研发企业提供产品技术含量高、附加值 高的药物分子砌块,已拥有一定的品牌知名度;阿拉丁主营产品为高纯度特种化 学品和生命科学研发用试剂,“高端化学”试剂与分子砌块定位相似,“生命科 学”试剂定位与工具化合物相似,该类产品储备相对较少;泰坦科技定位科学服 务平台,在物流仓储方面具有较强实力,推广产品品类较多,主要包括科研试剂 及仪器耗材,其中高端试剂包含分子砌块。

皓元医药在国内参与者位中列靠前。与国内竞争对手相比,公司在产品种类、商 业模式上具备相对竞争优势。产品种类方面,截至 2021 年底公司分子砌块和工 具化合物产品数超过 5.86 万种,处于国内较高水平,近 30%产品系自主研发, 合成技术储备具有较强优势。商业模式方面,公司实验室小批量业务与规模化制 造业务协同效应强,后端约 50%业务来自前端需求导流。具体来看,公司分子 砌块产品从前期小量定制和后期工艺放大生产,可实现研发到生产的技术紧密衔 接,能满足从新药研发到后期临床阶段的产品需求;公司在工具化合物领域具备 较强的定制研发能力,同时将潜力工具化合物产品作为原料药项目进行前瞻储 备,来提前绑定规模化订单。

分领域看:全球市场分子砌块较为分散、工具化合物寡头垄断。分子砌块领域,全球市场分子砌块大体上以 Sigma-Aldrich、Combi-Blocks 和 Enamine 为龙头企业,市场占有率 10%以上;Fluorochem 和 Asta Tech 等公司为第二梯队,市场占有率 1%-10%。公司的分子砌块业务进入全球 市场较晚,还处于快速拓展产品线的初级阶段,市场占有率 1%以下。

工具化合物领域,Google Scholar 收录的学术文献对业内主要工具化合物公 司产品的引用情况,能够一定程度上反映全球市场的竞争格局。2020 年, 头三家供应商 Sigma-Aldrich、Santa Cruz Biotechnology 和 Selleck Chemicals 文献引用占比分别为 57.63%、9.34%和 7.29%,呈现寡头垄断 的竞争格局。2019- 2021 年,公司产品的文献引用占比分别为 1.62%、 2.66%和 4.28%,快速提升。

2.2、 对标 Sigma-Aldrich,加强新品布局及客户响应

已知公司前端业务的下游需求高增长,公司与海外龙头在产品种类、终端覆盖上 尚有较大差距。那么,公司该如何实现市占率的持续提升? 本小节,我们将复盘海外对标企业的成长历程,以总结分子砌块和工具化合物领 域的发展策略。 以 Sigma-Aldrich 为例,公司于 1975 年由 Sigma 公司与 Aldrich 公司合并形成, 受益于全球医药行业整体发展及境外大型制药企业“研发红利”,现已成为全球 最大的化学试剂供应商,旗下包括 Sigma-Aldrich、Fluka、Rdh 等数个品牌。 Sigma-Aldrich 作为全球领先的化合物与生物试剂生产商和供应商,拥有包括分 子砌块和小分子化合物在内的生命科学类产品 30 万种,产品和服务涵盖生物技 术和生物制药生产链的各个环节,通过高水准的服务以及先进的电子商务和分销 平台拥有全球约 100 万的客户,产品深受全球各大科研院所、制药企业的信任。

通过复盘 Sigma-Aldrich 历史业绩,我们发现其收入增速与产品 SKU 数量增速 呈现一定的相关性。Sigma-Aldrich 的 SKU 总数量,在 2004-2009 年相对稳定, 于 2010 年开始呈现上升趋势,对应的,其自产试剂的 SKU 数量占比明显降低。 我们认为这显示由于下游客户需求分散、领域内产品种类繁多,寻求外部生产合 作是快速扩充 SKU 数量的必要方式之一。 此外,我们还发现 Sigma-Aldrich 在供应平均单价为 300-500 美元的实验室小 批量订单之外,还通过 SAFC 商业业务部门大规模生产用于制造的化学产品。 Sigma-Aldrich 对这两类业务采取不同的竞争策略,长尾产品(实验室小批量订 单)部分借助外部生产能力,加上自身的质量控制体系,实现快速扩充品类。而 对于规模化制造产品,自建规模化产能有利于企业提高对上游供应商的议价能 力、降低生产成本,以及增强稳定供应能力等。 皓元医药的长期发展目标是向 Sigma-Aldrich 看齐,在经营模式上与其相似,即 同样既向实验室客户销售长尾产品,又向工业客户供应规模化产品。根据公司的投资者关系活动记录表,“公司在不断向 Sigma 学习,同时也会做一些差异化 布局,如每年开发一些新产品,快速响应国内客户需求;此外,相较于 Sigma, 公司在产品定型、产品价格和发货时间上都具有一定优势。”

皓元医药不仅在“基因”上,在竞争策略上亦与 Sigma-Aldrich 相似。在上市后, 公司通过广招人才、投资合作、自建产能等方式,加强自身在前端业务产品品类 拓展、后端业务规模化生产等多方面能力,以进一步提高行业竞争力。我们认为 这显 示公 司在 正确 的道 路上 做着 正确 的事 ,有 利于 公司 实现 长期 对标 Sigma-Aldrich 的发展目标。

2.3、 竞争策略:多手段加速扩充 SKU,布局生物试剂

本小节,我们将分析总结公司在前端业务的研发策略、销售策略,以及为了打开 长期天花板,公司在生物科研试剂等新领域的布局情况。

1)研发策略:自主开发高附加值产品,外购再开发以快速扩充 SKU

由于分子砌块和工具化合物业务的客户群体众多、需求各异,即长尾客户、长尾 需求,所以,该业务的竞争优势不仅体现在产品的合成难度和新颖性,也体现在 产品品类的丰富程度和跟随药物研发趋势快速更新的能力。 基于以上行业竞争要素,公司一方面将有限的研发力量集中投入在前沿产品的开 发上,自主开发合成的分子砌块和工具化合物产品种类超过 14,000 种,形成了在高附加值产品领域的独特竞争优势。另一方面,公司通过自身专业的评估、设 计团队在市场上已有的数量众多的成熟产品中为客户筛选出实验价值高的产品, 以外购化合物再开发的模式实现产品的快速供应和持续更新。 外购化合物再开发是公司以自主开发标准对外购品进行重塑的过程。公司相关产 品的质量往往直接影响科研成果,甚至直接导致实验的失败。因而,为确保产品 质量标准的一致性、稳定性,公司依托自身的六个核心技术平台,对外购的分子 砌块和工具化合物产品进行再开发,包括质量研究、纯化精制、稳定性安全性和 存储运输条件研究、精确的称量分装等再开发过程。

2)销售策略:采取直销为主、结合电商的营销模式,终端客户广泛

公司使用直销和经销相结合的模式。其中,以直销模式为主,公司综合利用谷歌、 Linked In 等互联网推广和线下各种展会、活动、讲座宣传以及销售拜访宣传, 拓展需求量较大的客户。此外,由于客户相对分散和海外客户采购习惯等,公司 也与 Thermo Fisher、Sigma-Aldrich、eMolecules、Namiki 等海外知名药物 研发试剂专业经销商建立了稳定的合作关系。 同时,公司采取线上电子商务销售和线下销售相结合的销售模式,形成多层次的 销售服务模式。客户通过浏览公司网站,了解产品情况后向客服人员下单或者网 站自助下单,并可跟踪订单的实时进展。公司在接受新客户订单前,会对客户资 料进行审核,通过后确认。公司自行开发的智能客户管理系统能帮助公司维护老 客户,深挖老客户需求,从单项产品拓展至上下游产品,优化客户结构,从而实 现持续盈利。

3)积极拓展新领域:增资欧创基因,加速拓展生物科研试剂产品管线。

公司在生物科学服务领域积累了一定的渠道优势。公司工具化合物中生命试剂的 比例约为 10%,产品线包括部分抗体、生化试剂、重组蛋白、试剂盒等生命科 学试剂。公司在工具化合物领域的自主品牌“MCE”,品牌力持续提升,在全球 文献的引用占比由 2018 年的 0.77%提升至 2021 年的 4.28%。基于“MCE”的 品牌力积累,公司目前在积极布局生物试剂的研发。 增资欧创基因,加速拓展生物试剂核心原料的研发。根据公司投资者关系记录表, 欧创基因与公司在人员、产品、研发等方面有效协同,“人员方面,欧创基因的 主要技术核心人员可以进一步补充公司在生物试剂核心原料领域的研发力量。产 品方面,欧创基因产品研发过程中形成的核酸提取技术、重组蛋白构建技术以及 相对应的鉴定检测技术,既有公司科研试剂及重组蛋白产品的上游核心原料,也 有下游质控技术。研发方面,欧创基因研发方向主要围绕分子诊断原料等领域开 展,对公司在生物试剂研发领域有推动作用。”

此外,鉴于 CAR-T 细胞治疗在未来实体肿瘤治疗可能取得的突破,公司在 2021 年还布局开展了细胞分选磁珠产品的研究与开发,并进行基础磁珠开发和抗体偶 联工艺开发,用于细胞分选,目前已获得了低非特异性结合的亲和磁珠。随着研 究的不断深入,公司今后有望为 CAR-T 领域客户的研究工作提供种类丰富的高 品质细胞分选磁珠产品。

2.4、 跟踪指标:存货、实验室人员

产品储备的丰富、品牌竞争力的提升,推动着业绩的高增长。2019-2021 年公司 分子砌块及工具化合物业务的收入分别为 2.36、3.46 和 5.45 亿元,同比增速分 别为 56.46%、46.73%和 57.59%。公司前端业务产品丰富,截至 2021 年底, 公司已累计储备超 5.86 万种分子砌块和工具化合物,其中分子砌块约 4.2 万种, 工具化合物超 1.6 万种,构建了 110 多种集成化化合物库;其中,自主合成的分 子砌块和工具化合物产品种类超过 14,000 种。2021 年,分子砌块订单数量超 16.3 万,工具化合物订单数量超 11.6 万,使用皓元产品的科研客户累计发表科 研文献篇数超 18,000 篇,品牌力持续提升。 哪些指标能更前瞻地判断公司前端业务的成长性?从商业模式上看,由于分子砌 块和工具化合物具有“现货型”的特点,具备存货驱动型的特征。从生产模式上 看,公司自主产品主要在实验室由研发人员来开发,具备人力驱动型的特征。

跟踪指标 1:业务发展越成熟,前一年度的存货对当年度收入的指导性越强

公司以客户订单为导向,按照经济批量和安全库存相结合的方式组织分子砌块和 工具化合物的采购、生产。公司分子砌块和工具化合物销售具有小批量的特点, 客户单次使用的数量一般较小,因此不会大规模采购,但公司在采购、生产时, 不能仅根据客户单次下单订购量组织生产,而是要综合考量采购、生产及销售等 因素确定经济批量,以保证生产效率,同时为了保证交付的及时性,需要储备一 定的安全库存。同时,公司也对少量新颖、前沿的产品进行前瞻性自主研发,该 部分产品属于研发活动,相关支出计入研发费用,不会产生存货余额。由于公司 大部分的分子砌块和工具化合物产品种类均根据客户订单需求组织采购、生产, 因此采购、生产量超出订单量的部分也具备确定的市场需求。 分子砌块和工具化合物业务形成的存货库龄主要集中在 2 年以内,长库龄的存货 占比较低。由表 5、6 可见,公司分子砌块业务起歩较晚,收入规模呈快速增长 趋势,仍以销售当期新增存货为主;而工具化合物业务相对成熟,产品布局及客户已具备一定粘性,产品销售收入大部分来源于以前年度产生的存货。 综上,由于分子砌块和工具化合物具有“现货型”的特征,公司根据市场需求前 瞻开发新品、储备安全库存等,继而产生存货。公司前端业务的存货库龄集中在 2 年内,随着业务发展得越成熟,前一年度的存货对当年销售的指导性越强。

跟踪指标 2:实验室技术人员

截至 2022 年一季度末,公司尚未建成自有的规模化生产工厂,公司自主合成的 产品主要通过实验室生产的方式进行,实验室生产的产能主要取决于技术人员数 量和反应釜容积等因素。此外,公司外购化合物再开发的产品,也需要实验室人 员对其进行质量研究、稳定性安全性研究等再开发过程。 综上,我们认为实验室技术人员数量,在一定程度上决定前端业务增长的上限。

3、 后端:加速布局一体化,强化导流逻辑

仿制药领域:公司开展高端仿制药原料药和中间体的研发生产业务,以高难度和 有专利突破作为主要方向,协助下游客户实现首仿、专利挑战等。上市之前,由 于尚未建成自有的规模化生产工厂,公司在仿制药领域供应的产品以中间体为 主。未来,基于在高端仿制药领域的产品储备,随着募投项目等规模化产能投产, 公司有望实现原料药销售占比提升的产品结构优化。 创新药领域:公司在 ADC 领域具备经验优势,助力国内首个申报临床的 ADC 一 类抗癌药成功上市,21 年 ADC 项目收入约 8,000 万元(同比+321.45%)。目 前,公司创新药 CDMO 订单以临床前及临床Ⅰ期项目为主。未来,随着自有规 模化产能落地、完成对药源药物收购,公司“中间体-原料药-制剂”一体化订单 有望增多。

3.1、 前端产品具有绑定效应,外延并购打造一体化平台

竞争策略 1:储备潜力产品的放大工艺,提前绑定规模化订单

分子砌块和工具化合物一般并不直接成为药物发现最终目标的临床候选化合物, 因此也不会成为获批上市的创新药或仿制药。然而,由于工具化合物具有明确的 生物活性,可以与具有药物活性成分的原料药相类比,而分子砌块则是合成工具 化合物的原料和片段,类似于用作合成原料药的药物中间体,因此分子砌块和工 具化合物之间的关系也类似于中间体和原料药之间的关系。 结合市场及客户需求和公司团队的专业判断,公司将分子砌块和工具化合物中具 有潜力的产品作为医药中间体和原料药项目的储备进行深入开发,在优秀的技术 创新能力和研发成果转化能力支持下,进行工艺开发、工艺优化和质量研究等工 作,建立完善的工艺研发体系和质量管理体系,实现医药中间体和特色原料药的 产业化供应。

竞争策略 2:拟收购药源药物,打造“中间体—原料药—制剂”一体化服务平台。

皓元医药计划收购药源药物,与公司主业协同,打造“中间体—原料药—制剂” 一体化服务平台。药源药物是一家向新药开发者提供原料药和制剂的药学研发、 注册及生产一站式服务的高新技术企业,在 CMC 业务领域深耕 18 年,尤其在 制剂 CMC 业务领域具备一定的竞争优势。

研发团队:截至目前,药源药物共有研发技术人员 100 余人,研发人员背景涵 盖药学、化学、工艺工程等相关专业,骨干员工均具备十年以上的工艺和质量研 究经验。其中,创始人 WANG YUAN(王元)曾担任加拿大 Delmar 公司研发经 理、山东力诺制药有限公司副总经理,拥有十余年的研发与管理经验。

订单、项目经验:药源药物服务了 80 余个创新药项目的药学开发、申报和临床 样品生产,早期客户主要以国外为主。此外,药源药物已完成 20 余个项目的受 托工艺开发、工业化生产转移,多个项目达到年产百吨规模。同时,药源药物具 备原料药和制剂工艺开发、支持注册和产业化的经验,完成 2 个原料药的 DMF 欧美注册,帮助合作工厂通过 FDA 现场检查;累计 12 次支持多家合作药厂通过 美国 FDA、加拿大和欧盟 GMP 现场检查。 产能:原料药生产方面,药源上海拥有符合 GMP 质量体系的多个公斤级实验室 和原料药 D 级洁净间,用于早期临床试验原料药。制剂生产方面,药源启东拥 有制剂规模化生产能力,其中,4 个口服固体车间的年产能约为 10 亿单位,1 个半固体外用制剂车间的年产能约为 2000 万支。

收购进展及业绩承诺:2022 年 3 月,公司公告拟以不超过 4.2 亿元收购药源药 物。2022年7月,公司公告计划通过发行股份及支付现金方式购买WANG YUAN、 上海源盟、上海源黎和宁波九胜持有的药源药物 100%股权(交易价格 4.1 亿元); 以及向控股股东安戌信息发行股份募集配套资金不超过 5,000 万元,用于药源生 科制剂项目(二期)投资(预计于 2024 年完成建设并开始产生收入)及补充流 动资金等。根据公司预测,2021 -2026 年药源药物的营收复合增长率为25.57%; 根据《业绩承诺补偿协议》,2022-2024 年药源药物的净利润分别不低于 1,500/ 2,600/3,800 万元。

3.2、 订单:立足高壁垒难仿药,把握 ADC 等新药机遇

1)仿制药:积极布局特色原料药新品种,把握“专利悬崖”来临机会

2021 年,仿制药业务中,公司累计承接了 192 个项目,其中商业化项目有 51 个,小试项目有 119 个。得益于持续进化的技术平台,皓元医药对高合成难度 药物的开发能力强,代表产品艾日布林、曲贝替定、艾地骨化醇等属于高技术壁 垒、高难度、复杂手性药物原料药和中间体产品。 根据 Evaluate Pharma 数据显示,2019 年至 2024 年全球约有 1,980 亿美元的 药品销售面临专利悬崖风险,假设仿制药价格为原研药的 20%,则会给仿制药 行业带来约 400 亿美元的原研替代空间,从而大大刺激仿制药相关的特色原料 药的发展。基于此,公司会选择合成难度较大、市场认可度高的即将到期的专利 药作为项目储备,在相关专利到期前 5-8 年开始进行合成路线和生产工艺的研 发,与下游制剂客户开展广泛合作,并积极开展相关原料药、中间体申请注册, 抢占“时间窗口”,推动仿制药产品尽快上市。 公司向欧洲、美国、日本等发达国家市场销售的仿制药产品以高难度或者专利突 破原料药和中间体为主,协助客户取得专利突破提前上市或者首仿上市。其中,卡泊三醇、玛莎骨化醇、西那卡塞等产品已向客户形成稳定销售;艾地骨化醇、 巴多昔芬产品对应的下游客户制剂刚刚获批,即将进入稳定销售;艾日布林、曲 贝替定、替格列汀、替格瑞洛等产品对应的下游客户制剂正处于研发申报阶段, 未来将成为公司新的业务增长点。 公司向印度、韩国等新兴市场销售的产品以中间体为主,客户使用中间体生产下 游原料药或者制剂,除少部分供本土市场使用外,大部分则向欧洲、美国、日本 等发达国家销售。目前,公司已有超过 50 个产品实现了向印度、韩国等新兴市 场客户的销售,配合其原料药、制剂产品在全球不同市场的注册申报。

2)创新药:目前以早期项目为主,在特色靶向药物领域经验丰富

2021 年,公司加快了仿制药 CDMO 业务向创新药的战略转型,实施特色仿制药 CDMO 与创新药 CDMO 双轮驱动,CDMO 创新药业务持续上升。按服务阶段来 看,公司 CDMO 项目对应的创新药中,处于临床前及临床Ⅰ期项目居多,部分 产品已进入临床Ⅱ期、临床Ⅲ期或者新药上市申报阶段。按客户地区来看,截至 2021 年底,公司 CDMO 业务以国内、日本客户为主,逐渐向欧美客户拓展。

在 ADC 业务领域,公司在国内较早开展 ADC 药物的开发研究,具备强大的有机 合成能力、创新能力和丰富的项目研发经验。公司在特色靶向药物领域储备一系 列高壁垒 ADC 毒素,以及种类、数量丰富的 Linker 库,部分毒素、Linker、毒 素-Linker 完成了结构及晶型确证、杂质结构确证,通过多手性控制策略获得了 质量稳定的生产工艺,可实现千克级供应,并已在关键技术上申请了多项专利。

2021 年,公司加大 ADC 项目研究,合作客户超 340 家,较上年度同比增长 332.50%;项目数 80 个,较上年度同比增长 247.83%;销售收入约 8,000 万元 (同比+321.45%)。截止 2022 年 6 月,公司已积累了超过 500 种各类与 ADC 相关的小分子合成经验,服务的 Payload-Linker CDMO 客户数近 70 家,其中, Auristatin 类客户有 36 家,合作产品包括 MMAE、Vc-MMAE、MMAF 等。公司 有 DMF 备案的 ADC 产品,包括 MMAE 的 2 个高级中间体,Linker 的 1 个高级 中间体,还有毒素 Exatecan mesylate。

3.3、 产能:规模化工厂落地在即,增强 CDMO 实力

截至目前,由于公司尚未建成自有的规模化生产工厂,公司在仿制药领域供应的 产品以中间体为主。募投项目中,安徽皓元药业有限公司年产 121.095 吨医药 原料药及中间体建设项目,将改变公司目前主要依靠委托加工模式进行规模化生 产的现状,完成公司在制药产业化领域的布局。 根据环评报告,该项目一期将建设形成自有的符合 GMP 标准的原料药及中间体 生产基地,新建 5 个生产车间,布设 7 条原料药(帕布昔布、西洛多辛、阿哌 沙班、替格瑞洛、骨化醇系列、沙库比曲)及中间体生产线,生产 7 类 15 种原 料药及中间体,共计 121.095 吨/年。根据公司投资者活动记录表,该项目一期 占地面积约 131.79 亩,设计年产能约 680 余立方米,计划建设 5 个生产车间, 由难仿药与 CDMO 业务共享,预期 2022 年三季度试运营。 综上,我们认为未来自有规模化生产工厂的投产,有助于弥补公司在规模化生产 能力上的短板,实现已储备项目和产品的自主产业化生产,增强公司在 CDMO 领域的竞争力。

4、 盈利预测

关键假设及盈利预测

我们预计,2022-24 年公司收入年复合增速有望达到 40%~50%。

1)前端业务:随着公司分子砌块、工具化合物和生物试剂领域新研发中心的投 入使用,公司前端业务的产品线丰富度以及品牌竞争力将进一步提高,继而实现 对长尾客户覆盖广度和深度的提升,我们预计该业务 22-24 年收入同比增长 43%/47%/ 46%。具体来看,前端的产品销售是指分子砌块、工具化合物和生 物试剂产品的销售,处于高速成长期,我们预计该业务 2022-24 年保持 40%-50% 的收入增速;前端的技术服务是指试剂类产品的定制开发(CRO 服务),人力 驱动型,参考公司研发团队招聘计划以及可比公司增速,我们预计该业务 2022-24 年实现 30%+的收入增速。

2)后端业务:一方面公司早期储备项目逐步实现商业化,另一方面自有规模化 产能落地、完成对药源药物收购,将推动公司“中间体-原料药-制剂”一体化订 单的增多,我们预计该业务 22-24 年收入同比增长 37%/39%/37%。具体来看, 后端的产品销售是指高端仿制药和创新药的原料药和中间体销售,其中,仿制药 项目开启梯队式商业化放量,创新药订单目前以早期项目为主,我们预计该业务 2022-24 年保持 35%-40%的收入增速;后端的技术服务是指 CMC/ CDMO 服务, 人力驱动型,参考公司研发团队招聘计划以及可比公司增速,我们预计该业务 2022-24 年实现 30%+的收入增速。

3)其他业务:主要是少量实验室耗材和仪器设备,主要未来满足客户采购需求 的多样性、增加科研客户粘性,我们假设该业务保持低增速增长。

4)费用率:2022-2024 年,考虑到公司前端业务加速产品线拓展,以及品牌竞 争力增强下的规模效应,我们预计销售费用率相较 21 年先升后降,分别为 7.60%、7.55%、7.47%;募投项目、超募资金投资项目将于 2022 年开始投产, 考虑到投产后人员扩招以及股权激励费用,我们预计管理费用率相较 21 年先升 后降,分别为 12.50%、12.25%、12.05%;在新业务的规模效应下,我们预计 研发费用率基本稳定在 11.20%。

综上,我们预计公司 22-24 年收入分别为 13.56/19.47/27.68 亿元,分别同比增 长 40%/44%/42%,随着新建业务放量规模效应显现,以及前端高毛利业务销 售占比提升,公司盈利能力有望不断提升,利润端增速更快,我们预计公司 22-24 年归母净利润分别为 2.61/ 3.95/5.97 亿元,分别同比增长 37%/51%/51%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

评论