100多家企业获融资 数字经济规模达千亿美元,2019东南亚VC启示录

编者按:随着移动互联网的发展,创业创新正在由Copy to China到Copy from China转变,以东南亚为代表的新兴市场成为中国企业出海的主要阵地。2019年,我们联合7点5度推出东南亚VC/独角兽启示录。

编辑丨孔露娇

图片来源丨摄图网

许多人期待乘坐着“时光机”,在东南亚复制中国的奇迹。由于地缘优势、人种文化相近等原因,东南亚成为了众多中国创业者出海“淘金”的第一个着陆点。

2019年,东南亚各个地区涌现出才华横溢的创业者和独具匠心的创业项目,在“创投”这架天平具有同等分量的另一边,东南亚的资本也在不断攀升。

但“本地化”永远是出海最关键的内核,只有深入本地、了解本地、努用本地的思维和视角去思考本地,才能更接近问题的本质。

我们回顾了东南亚创投的2019,希望为行业提供指导,带来启迪。彼岸虽远,却非不可及,时间尚早,才充满希望。

![]()

2019年东南亚投资

74.74亿美元,出行领域居首

根据不完全统计,今年国内出海项目有30多个拿到了融资,东南亚本地项目有100多个拿到了融资,与国内寒冷的融资市场相比,出海东南亚已不再是个趋势,而成定论。

过去四年,以Grab和Gojek为首的网约车公司已经筹集了超过140亿美元资金,包括Tokopedia在内的电子商务公司已经吸引了近100亿美元资金。

随着Grab和Gojek以数十亿美元的估值成为了东南亚的独角兽企业,数亿美元规模的基金也成为东南亚风投公司的“新常态”。

据不完全统计,2019年东南亚共发生309起投融资事件,有披露金额的投资为74.74亿美元。截止至今年11月底,仅GIC,软银和红杉这三家投资机构就在东南亚出手48亿美元。

从投资金额来看,排名前三的投资机构分别是新加坡政府投资机构GIC、软银、红杉,投资金额分别为19.05亿美金、18.25亿美金、10.86亿美金。

从投资数量来看,2019年东南亚最活跃的投资机构为East Ventures、500 Startups、Insignia,投资数量分别为17笔、13笔、10笔。

图片来源:7点5度

2019年东南亚的投资行为主要集中在出行、支付、电商、物流、人工智能等领域。出行领域的融资金额占比最大,整体格局由Grab和Gojek主导。

从投资数量来看,金融科技、电商、物流行业位列前三名。金融科技仍是东南亚创投市场的“重头戏”,除去支付、借贷等细分赛道,金融科技领域今年共发生76起投融资事件,位列投融资事件数量第一名。

新加坡和印尼仍旧是东南亚最热门的投资目的地,分别有121笔和105笔投资。对于金融科技公司而言,新加坡依旧是在东南亚落户的首选,“吸金”能力有增无减。

除了新加坡外,今年越南的“吸金”能力大增,支付领域有两笔大宗融资交易VNPay(3亿美元)和Momo Pay(1亿美元)。

由于中产阶级数量的增加,印尼的借贷平台依旧在生长,物流和房产行业也在兴起;马来西亚较为热门的赛道是支付和财务解决方案,泰国投资者将资金投向了保险科技和技术公司。

图片来源:7点5度

随着Shopee、Lazada、Tokopedia、Grab、Gojek等独角兽企业的发展,大量的上下游产业也在不断现身,带动整个产业链条的发展。2019年,物流行业吸引了各种投资和合作,成为下一个崛起的领域。

随着产业链的不断成熟,更多细分领域也将随之而来,垂直电商、社交电商、内容电商等细分赛道,也给东南亚电商带来了新的玩法。

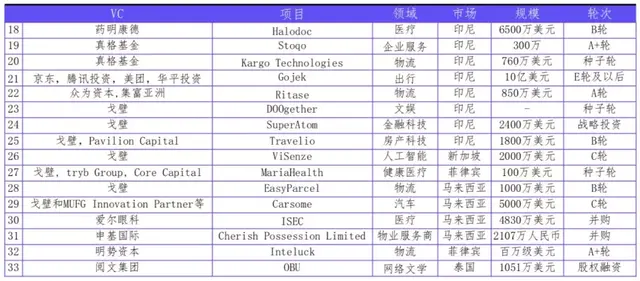

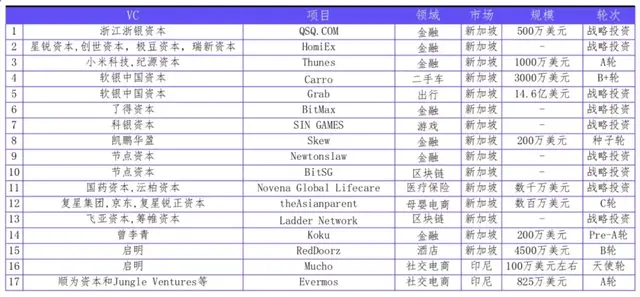

据不完全统计,中国资本2019年在东南亚互联网领域共投资33个项目,大部分集中在新加坡地区金融科技行业。

2019中国VC在东南亚,图片来源:7点5度

根据披露的投资额来看,中国资方共领投或者参投了28.50亿,其中最大额的属于软银中国投资Grab 14.6亿和京东、腾讯、美团等投资Gojek 10亿美元。

2019中国VC在东南亚,图片来源:7点5度

总体而言,2019年东南亚的投资仍以早期为主。出行领域创造了融资金额之最,都在不断拓展超级应用的发展之路,以Gojek和Grab为代表的独角兽开始完成中后期融资。

这也说明,中后期基金对东南亚地区的关注度开始升温,弥补了此前早期投资活跃,后期融资与退出通道匮乏的缺憾。

![]()

2020年东南亚趋势

科技为王,中后期有望

东南亚有6亿多人口,随着网民数量不断增加,中产阶级逐渐崛起,“数字经济”在2019年达到了1000亿美元的市场规模,这就为东南亚的科技公司和投资机构带来了大量机会。

由于中国、日本、韩国的投资机构持谨慎态度,面向东南亚公司后期的估值升高,所以在一定程度上抑制了大规模资金流动。整个东南亚市场,只有头部玩家在谋求IPO。

金融科技在东南亚属于“吸金”能力最强的赛道,新加坡良好的监管商业环境以及成熟的生态体系,不断吸引着寻求增长潜力的金融科技公司。

印尼和越南的创投市场在2019年也不断升温,投入印尼市场的种子基金不断增多,从投资数量来看和新加坡不相上下。越南市场虽然投资数量不多,但在投资金额方面和印尼不相上下。

随着银行和金融自动化的发展,云计算、机器人和大数据等自动化技术也将在未来登上东南亚的舞台。

根据IQPC“Top Challenges for Intelligent Automationfor BFSI in 2019”的报告显示,“到2020年,智能自动化将为银行、金融科技和保险行业带来5120亿美元的收益”。

2019年也出现了不少新的投资方向,由于数字化正在深入到各个部门,投资领域也变得更加多样化,农业、医疗、保险科技和房产科技等都在发展。

东南亚作为新兴市场,以消费者为中心的技术得到的关注较多。但2019年,医疗科技和保险科技等领域出现了细分的解决方案,这些新兴行业也将迎来更加深入的发展。

截止目前,一些东南亚投资机构已经开始筹备新的基金。淡马锡旗下的风投公司祥峰投资完成VertexMaster Fund (VMF)基金的募资,规模达7.3亿美元;东南亚PE公司Provident Capital Partners为第二支基金筹集了约2亿美元。

印尼最大电信运营商Telkom Indonesia旗下的风险投资公司MDI Ventures,与韩国金融巨头KB financial Group旗下的KB Investment成立了合资基金公司,目标是1.5亿美元。印尼风投公司Alpha JWC Ventures完成1.23亿美元的第二支基金募集。

预计2020年,有了充足弹药的东南亚投资机构,将会瞄准中期以后的公司。

![]()

东南亚巨头

超级独角兽的进化之路

若将东南亚6.8亿人口看作一个整体,似乎市场体量很大,但要想在每个市场获得一席之地,则需要极强的本地化运营能力。

据公开信息显示,2019年Grab和Gojek在融资金额排行榜上位列top2,两者在外卖、支付、国际化等道路上的竞争也愈演愈烈。

Grab成立于2012年6月,起家于网约出租车业务,之后以超级应用模式不断扩展业务边界,目前用户数超过1.66亿,出行服务次数超过30亿次。

在2018年接管Uber在东南亚8个国家的业务后,Grab迅速扩展业务,开始提供外卖、快递、金融、医疗、票务等服务,并且推出了移动支付业务 GrabPay。

Grab正在成为一个超级应用,其业务模式可以看作“支付宝+美团+滴滴+闪送”的结合体。与滴滴、Uber不同,其支付应用GrabPay为其估值和发展提供了更多的想象空间。

过去一年,Grab 的外卖业务扩张到了6个国家的199个城市,其支付业务 Grab Pay 在6个国家都已获得电子支付牌照,目前为60万商户提供服务。

Grab强调,其最大的优势是高度本地化的能力,可以挖掘并满足用户的每一个细节需求。目前仅“出行”业务,Grab 就提供了12种不同的服务,在越南、泰国、印尼推出了 GrabBike,在柬埔寨推出了 GrabTukTuk,在菲律宾推出了 GrabTrike。

针对带宠物的出行用户,Grab推出GrabPet 服务,车内提供宠物箱等相关物品,司机也是经过培训的宠物训练师。针对带小孩出行的家庭用户,Grab推出GrabFamily 服务,为儿童提供不同高度的安全座椅。

东南亚出行领域的另一个独角兽是Gojek。

2010年创立于印尼的Gojek发展迅猛,也采取超级应用模式,覆盖出行、生活服务、移动支付三大板块。在生活服务方面,Gojek拥有外卖平台GoFood,票务平台GoTix,这些服务都可以通过其旗下的GoPay进行付款。

在出行领域,Gojek旗下的GoRide是印尼首个在线摩的品牌,此外Gojek还推出了共享私家车GoCar,共享出租车Go Blue Bird,摩托车快递服务Go Send,皮卡货运服务GoBox等。

图片来源:7点5度

从GrabPay和GoPay可以看出,金融服务,尤其是无现金支付是超级应用的连接器。Gojek为了巩固在支付领域的地位,收购了三家金融服务公司,并将他们合并到GoPay系统。

在发展已有业务的同时,两家独角兽也同时进行了其它领域的探索。今年5月,Grab应用上开始推送视频服务平台HOOQ的内容,9月份,Gojek 也在印尼推出了名为 GoPlay 的视频直播平台,两家公司都在迈向超级应用的路上继续前进。

据ABI Research的数据,在东南亚的主要市场,Grab的占有率都超过了Gojek。未来,Grab希望将网约车服务扩展到日本和中东,Gojek则宣布计划在2020年进军三个市场,扩大海外业务。

东南亚看似是一个整体,其实各个国家和地区都是差异显著、严重细分的复杂市场,没有一个万能的解决方案。想在这里站稳脚跟,必须采用“超本地化”策略,借助科技的力量,发掘新的潜力和机会。

评论