如何在新加坡进行STO?最强四周STO合规指南

如果说1CO已摇摇欲坠,STO则正迎来爆发的暖春。

STO(Security Token Offering)即发行证券型通证,与1CO发行的应用型通证不同的是,证券型通证有真实的资产作为支撑,所代表的是数字资产、股份、未来预期分红及权益等。

从本质上来说,证券型通证是被区块链技术赋予了全新的形式和内涵的证券。

STO之所以被认为是下一个浪潮,不仅是因为缓解了1CO所带来的监管风险,也是因为相比IPO,大大降低了融资门槛。一旦这一投融资模式被全面打通和普及,STO未来的市场可达万亿美元级。

在新风口和新机遇下,全球各国对STO监管框架成为了讨论的焦点,而新加坡正在成为下一个STO中心......

新加坡是下一个STO中心?

随着STO热潮的不断推进,STO的合规地和合规途径也备受瞩目。目前,可以进行STO合规的国家主要包括美国、新加坡、BVI等。对于中国企业,当前有一个被多方推崇的“VIE架构”。针对上面所提到的国家和架构的STO合规优劣势及操作细节,我们在之前的文章都详细地分析过。

有一个重要的点是,全球还没有任何一个国家制定了专门针对STO的监管框架。在这样的背景下,STO的合规通常都是依靠原有的法律规则,如股权众筹、证券私募注册豁免条例等。

但值得注意的是,新加坡这个全球第三大IC0融资市场、亚洲对数字货币最友好的国家,可能再次成为STO中心。

且实际上,新加坡金管局(MAS)早在去年就对发行证券型通证做了监管上的说明,并提供了可以豁免公开招股书的STO情形。

2017年8月1日,MAS首次发表了关于1CO监管的正式声明文件,表示对非证券属性的1CO不监管。随后11月,MAS又发布了 《数字通证发行指引》(A Guide to Digital Token Offerings),视该指引为对1CO的澄清性文件,并在其中对发行带有证券属性的通证进行了说明。在当时,STO这个新名词还没有被创造出来。

MAS在指引中明确指出,若发行的通证具有证券属性,就可以视为股份或是集资投资行为,就将根据《证券期货法》(SFA,Security Future Act)受到MAS的监管。在该通证发行之前,必须要在MAS提前备案,并且在发行和交易的过程中必须符合《证券期货法》和《财务顾问法》的相关要求,提交公开招股书,但在一些情形下,可以豁免公开招股书,具体如下:

1、小额发行,筹款额在12个月内不超过500万新币;

2、私募,12个月内最多面向50个投资人进行融资;

3、仅面向机构投资者;

4、仅面向合格投资者(根据《证券期货法》4A(1)(a),合格投资者是指净资产超过200万新币的个人或净资产超过1,000万新币的公司);

也就是说,当满足以上的豁免条款时,企业可以在不提交公开招股书,也无需备案的情况下进行STO,这就为STO大开了绿灯,也给新加坡成为未来的STO中心创造了极有利的条件。

如何在4周内实现STO?

在这份指引中,MAS也对证券型通证可能代表的含义给出了指示,主要有以下三种:

·股权,常规企业通过发行证券型通证来进行股权融资;

·债券,金融机构通过发行债券通证来融资;

·单位信托基金,基金管理公司通过发行单位基金通证来融资;

再结合证券型通证的可全球流动、可编程等优点,Bplus律师团队认为,符合以下标准的企业适合进行STO。

这意味着,以上类别的企业若在可豁免公开招股书的情形下进行STO,所需要的流程和时间金钱成本都被大大降低了,通常情况下,在2-4周内就可以完成。具体来说,大致的合规步骤如下:

1、提交项目基本信息(白皮书;企业执照;商业合约及合作协议;发起人身份信息,如护照+身份证/地址证明);

2、通过审核后,与委托服务方签订委托代办协议;

3、律师团队根据SFA审核并完善项目白皮书;

4、设立新加坡实体;

5、律师团队起草剩余法律文件;

可以说,如此便捷的流程为广大想要进行STO的优质企业提供了最大的可能,在新加坡进行STO也有着得天独厚的优势。

首先,绝佳的经济、政策、法律环境。作为国际金融中心,新加坡政治稳定、法律完善、经济繁荣,给企业提供了一个稳定且广阔的发展平台;

其次,新加坡的国家定位为“智慧城市”,完善的基础设施和鼓励创新的态度使新加坡成为了全球金融科技企业的天堂,更是大批区块链公司的聚集地,有着深厚的区块链技术基础和底蕴;

再者,新加坡地处东南亚,地理位置优越,文化和语言多元化,适合有着各种文化背景的企业在这里落地生根;

最后,新加坡的区块链监管框架正在不断完善,这再次提高了新加坡在这一领域的国际竞争力。

早在2016年,MAS就推出了“监管沙盒” 制度,不仅允许金融科技企业从事和现行法律法规相冲突的业务,还可以为获批企业提供政策支持。两周前,MAS又发表文件,表示企业可最快在21天内拿到沙盒的批准,这就为创新型企业打通了监管通道。且在《支付服务法案》不久后得到通过后,MAS将为交易所发放牌照。

新加坡STO实例分析与前景

事实上,新加坡早就有了STO的案例,SPiCE VC就是一个去年在新加坡成立的风险投资基金。

与传统的风险投资基金不同,SPiCE VC专注于投资STO的生态基础设施,知名的发币平台Securitize就是从SPiCE VC分拆出的新公司。同时,SPiCE VC已完全实现了Token化,通过STO筹集了大约1500万美元。

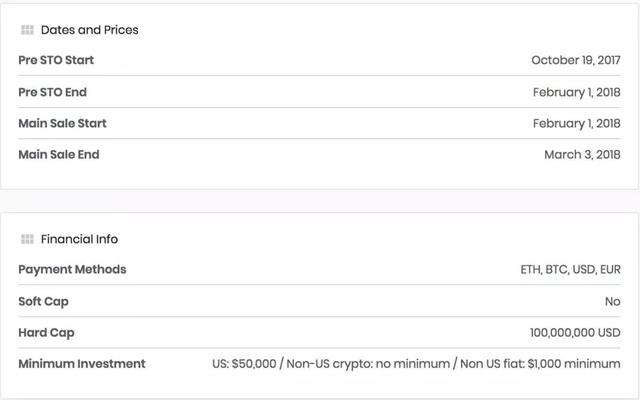

据STO Analytics数据,SPiCE VC在2017年10月到2018年2月期间预售、并在2018年2月到2018年3月期间正式发行其Token,接受认购的货币包括美元、欧元、以太坊、比特币。

SPiCE Token发行数量为130,000,000个,除了分配给创始人和用于支付相关发行费用的15%外,剩下的85%是对外募集发行的最主要的构成部分,正式发行价格为1美元,最高融资额度(Hard Cap)为1亿美元。同时,美国境内投资者的最低融资额度为5万美元。

近日,SPiCE VC宣布,其推出的证券型通证已在Open Finance Network上线。美国以外的投资者已经可以交易SPiCE证券型通证,美国当地投资者可以在明年3月开始进行此类交易。

除了SPiCE VC,致力于增强全球房地产流动性的新加坡企业RealtyReturns,也在上个月发行了自己的证券型通证。

可以发现,在已有案例的经验上,新加坡的STO市场可能将完全打开。但需要注意的是,在利用豁免条款进行STO的时候,需要咨询专业机构和律师的意见,因为在豁免的同时也需要注意宣传上的种种限制,例如:

1、只能对潜在的投资者陈述事实,不能承诺收益、有带形容词的宣传语、带有个人意见的话;

2、如果是众筹平台、STO交易平台,不能在平台上推广正在进行的募资项目,只能有已经完成的募资的信息;

3、如果是基金公司来进行STO,还需要遵守额外的限制条件;

此外,对于不同的Token发行服务方,如融资平台(类似Tzero)、顾问机构和交易所,也需要满足不同的额外要求。

但总的来说,新加坡仍然是最适合进行STO的国家。这不仅仅由于广阔的发展潜力和良好的政策经济环境,且相比美国STO,所耗费时间和金钱成本大大降低;相比于BVI的离岸架构,对投资者更具吸引力。此外,在新加坡进行STO后,也可以在满足当地的证券销售规则的情况下,销售到其他国家,如美国。

在不久的将来,新加坡还会推出有新加坡交易所(SGX)和政府投资公司淡马锡投资背景的iStox平台。一旦获得由MAS发放的RMO牌照后,iStox将为投资者提供投资证券型通证的机会,允许证券型通证持有人通过二级交易平台来获得流动性。

届时,新加坡将进一步搭建起STO的全流程完善基础设施,也将成为STO的中心和全球重要力量。

参考资料:

1.新加坡《证券期货法》(SFA,Security Future Act), 272A,272B,274,275,302C,304,305,4A(1)(a),4A(1)(c) ;

2.《MAS clarifies regulatory position on the offer of digital tokens in Singapore》,MAS, 2017/08/01;

3.《数字通证发行指引》(A Guide to Digital Token Offerings), MAS, 2017/11/14;

4.《MAS Proposes New Regulatory Sandbox with Fast-Track Approvals》, MAS, 2018/11/14;

5.NAVIN SREGANTAN.SGX, Temasek unit invest in capital markets platform iSTOX.The Business Times,2018.

欢迎关注公众号【Bplus新加坡】获取更多区块链新闻/政策热点资讯

评论