当越来越多人在朋友圈转行,你做好应对中年危机的方案了么?

朋友圈里的转行热潮

老李我的朋友圈里有一个位上市公司的产品经理,突然开始做起了微商。

自4月以来,他的朋友圈不再分享产业最新动态,而是一直在推广一些日用品,但总体来说频率还算克制。

这对我还是造成了不小的心理冲击,原来上市公司的日子,也不太好混啊。

疫情对经济的影响,不是短时间内就能恢复得了的。

后来,我在睡觉前专门刷了一下朋友圈,看看疫情之下,大家都在卖些什么。

还真是什么都有!

经济形势怎么样,其实都藏在朋友圈里。

一个健身房的主管,自疫情爆发以来,先后卖过口罩、口罩机、点温枪,最近又开始卖头盔了。中间还穿插了一些健身房的招聘启事,以及会员们的健身照片,以此表明自己并未离开健身房。

从事机械制造的,在朋友圈里卖起了樱桃和荔枝。

开服装专卖店的,从2月份开始转型做起了线上模式。

订票的黄牛,在朋友圈里卖起了四川兔头等小零食。

马来西亚的接机司机和潜水教练,相继开始卖起了水果和海鲜,还是中英双语。

做市场营销的,开始销售起了减肥餐和健身视频课程。

还有做IT产品,销售起了直播设备。

……

朋友圈仍然像往常一样五彩缤纷,但突然间有一丝悲壮的气氛。

突然之间每个人都做起了微商的生意。

以前只要谈起微商,许多人都会鄙夷的评论道。

要我,打死也不会做出这样的事!太坍台了!

如果不是没了收入,家庭压力还是那么大,相信不会有哪个成年人还有额外的精力在朋友圈里带货的。

疫情之下,转行的还有那些一直被我们认为权威的老师们。由于付不起工资,幼儿园园长不得不带着老师去卖烧烤赚钱,于是老师们转型成了服务生。

此外,曾经从事体育赛事工作的上海白领们,也转行做起了外卖。看到星巴克都要算一算,要跑五张订单才能赚回来,收入也已经变成4元,5元这样的零钱入账。

放下面子,只是为了当收入被中断的时候,能维持正常的生活。

没有重新来过的资本

何来再来一次的勇气

复工后,我不止一次听到品牌倒闭、工厂关门和生意萧条的消息。

但成年人的坚强就在于,当收入下降时,他们必须拼尽全力去养家。

越来越多的中年人在网上发帖,吐露自身的中年焦虑,开始意识到人生财务规划的重要性。

没有兜底的方案,没有养老的储蓄,后半生太难了。

可是那么多帖子点开之后却发现,不知道从什么时候起,所谓的中年计划,变成了千篇一律的辞职炒股,辞职买基金。而不是切切实实的谈论这些问题:

人到中年怎么办?

有没有做好下半生的财务规划?

中年人要不要卖房?要不要继续提高自己?

中年危机何解?

总有那么几个问题,让我们成年人也手足无措,压力倍增。

例如,突然的失业。

正当去年我们还在感叹HW“35岁就下岗”的时候,今年许多行业的招聘要求都变成了“92年以前的都不要”。

90后们还未步入中年,就已经面临着一场失业危机。

在疫情期间,遇到公司减薪停付,在复工后,又遇到了公司员工的优(裁)化(员)。工资会断交,但房租、奶粉钱、子女学费、父母赡养费等都是无法断缴的。

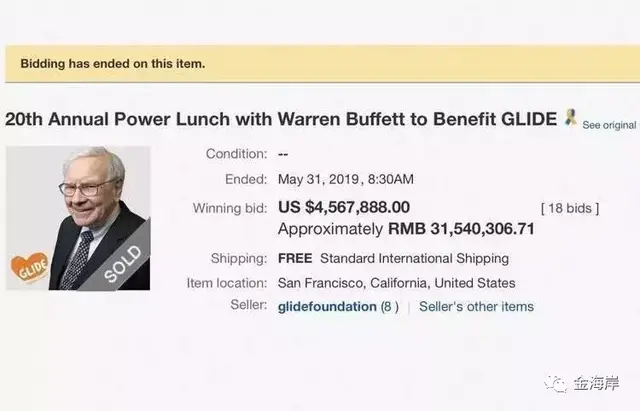

即使是已经40多岁的罗永浩,为了还债,也不得不在直播室里给他以前的竞争对手直播带货。拉下脸面挣钱,这也算是成年人的担当吧。

突发的严重疾病也是中年危机的来源。

几天前,我一个高中同学给我私发了一个轻松筹的链接,他的姑姑刚做完手术,没想到紧接着他姑姑的女儿被诊断患上了同样的重病,连续两次的重疾打击,耗尽了全家人的财力和精力。

丁香医生最近发表了一篇文章,题为《人只要一直活着,就一定会得癌》,50岁以后,无论男女癌症的发病率都会急剧上升,文章下面的几条留言让人心疼,也让人感动。

我们可以预测孩子什么时候上学,父母什么时候会变老。但当失业和疾病来袭时,从来不会提前通知我们。

但如果我们能做好保障帐户和保本账户的有效规划,即使在面临生活意外的时候,或许可以在房贷扣款日之前,少一点焦虑,在医院缴费窗口前,少一分无助。

如何有效建立保障账户和保本账户

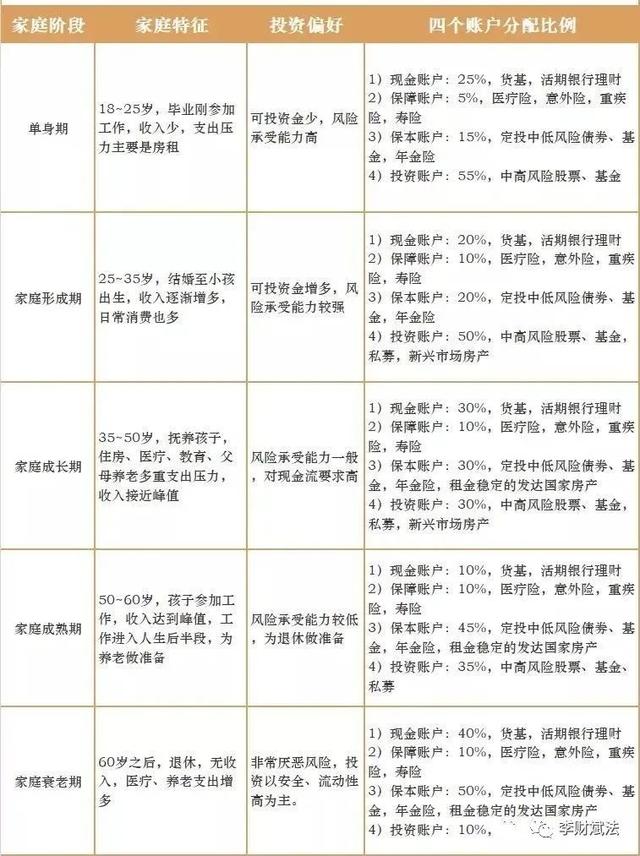

我们先来回顾一下两周前发布的一篇文章:《拥有六套房子的我,面对现金流短缺不知所措》中所提到的家庭资产分布图。其中,最能帮助我们抵御危机的,就是保障账户和保本账户。

保障账户起到杠杆作用,避免家庭因病返贫,并转移出生、老年、疾病和死亡所带来的的风险,因此分别对应储蓄保险、医疗保险、大病保险和人寿保险。

毕竟,即使我们大家都有医保,很多药品也不在医保范围之内。大多数中国家庭很难在不卖房子或不向他人求助的情况下,轻易的拿出50万的现金。

因此,重点是筛选家庭不同阶段的需要,然后结合收入情况配置不同的保险。

以重病风险为例。在选择产品时,您可能需要注意以下几个重要因素:

(1)产品的范围和价格

重病保险最重要的功能是,当家庭成员突然患上重病时,保险费可以弥补治疗和康复期间收入中断造成的损失。

一份合理的重疾保险,额度最好是30万+3~5倍的年收入,比如年收入是20万的话,那么最合理的保障金额至少应该是90万。

不同保险覆盖的疾病数目也不同。2007年,保险协会规定,重疾险必须覆盖的疾病有25种,这25种就占到了所有重疾的95%,其余疾病的患病率就非常低了。

目前市面上有50种、80种、100种甚至120种的重疾险,因此,要根据家庭需要和收入选择比较合适的产品,而不是盲目追求最大的保险范围。

(2)保险公司的服务

在这一点上,是很容易被大家所忽略的,很多人都认为买了保险,整个购买服务过程就结束了,殊不知这才只是开始。

我们买保险虽然是为了保障自己,但是真的等用到保险的时候,却是自身最需要别人帮助的时候。试想当一个人身体状况不佳,心情也无比低落,急等着用钱的时候,多希望有人能帮我们全程办理理赔服务,而不是自己拖着病体去办理这些,而且最好是越快把钱给到我们手上越好,而不要出现一拖再拖,最后还不能赔付的尴尬境地。

此外,对于保险公司的服务,最重要的是要看中公司的资质,我们买重疾险大概率是不太会用到的,真的用到的时候可能会是3,40年之后,到时候投保的保险公司是否还在运营,运营情况如何,这都是要考虑进去的要素。

(3)保险公司的核保规则

身体有些状况的朋友,只能挑选核保宽松的保险公司,有的可能需要多加保费,或者承包的时候,会排除掉与那项状况相关的重疾。

做好了兜底的保障账户,还要设置压舱石——保本账户。目的有二,一是保护家庭的现金流,二是防止家庭遭受类似于P2P暴雷和股灾这样的黑天鹅事件。这样,即使失业,也有额外的稳定收入。

有很多资产可以产生稳定的现金流,如长期分红的股票、高租金回报率的房地产以及债券等固定收益产品。

在香港股市中,有一些长期分红的股票,每年可稳定在7-8%,甚至更高。这类股票主要集中在金融、房地产、电信服务、公用事业和其他周期性行业,企业本身的现金流非常充足。

例如,许多人经常关注汇丰控股(HSBC Holdings)、富利房地产(Fuli Real Estate)、李嘉诚家族所有的长石(Changshi)等,这些股票通常是稳定的分红股票。

此外,还有新加坡、欧洲、香港等市场的REITs基金(房地产信托基金和投资基金),也属于这一类。中国也在进一步探索REITs基金,并期待着在未来推出好的产品。

保本产品最大的特点是波动性小,风险低,收益不会像P2P和股票那样高,但重点是稳定性和安全性,可以用作家庭资产的压舱石。

否则,像过去几年在重仓P2P和股市的朋友们,资本逃跑或踏空,上天台的心都有了。

成年人的世界,没有容易二字。顺风顺水的家庭,只是因为他们提前做好了准备。

许多中国家庭对理财规划有几个误解,认为支付宝上收益高就买,认为银行最安全的,或者认为理财就是购买股票。

但是说句心里话。对于一般家庭来说,避免踩雷,是比收益翻倍更紧要的事情。中年危机,无法承受暴雷的风险,一旦踩雷基本就此彻底改变家庭的命运。

保住本金比获取高收益更重要

评论