优剪:QB的学徒,QB的进阶版

1

之前在有关“神户物产”的文章里提及过:日本零售股10年涨幅Top10中超过一半都是做加盟生意。对照国内业态,“优剪”的商业模式与之有着一些共通之处。

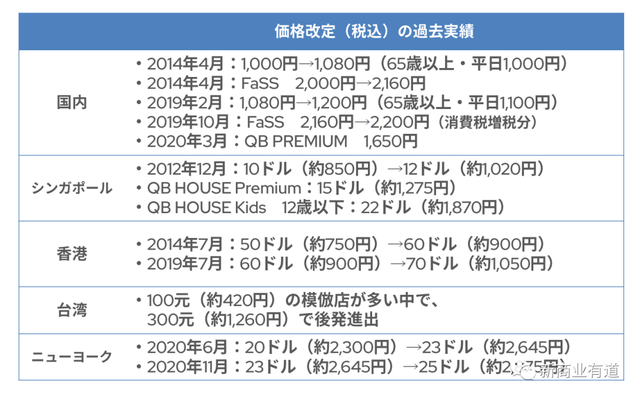

优剪对标的是1996年于日本创立至今的QB House(以下简称:QB),QB是Quick Barber的简称,提供1000日元10分钟的理发服务。相比日本一般3000日元起的剪发,走得是性价比路线。灵感来自创始人小西国义不愉快的理发体验,“明明很赶时间,又是洗头、又要按摩,要花上1个小时”。

小西国义55岁的这次创业(1941-2020,1973年起开公司做医疗生意),成就了日本最大的剪发连锁,并进军新加坡、香港、台湾和美国。他发明了专用剪发柜,灵活可移动;使用吸碎发机免去洗头的程序;简化了流程——顾客自动购买理发券(省去收银)、没有电话/不设预约(随到随剪、避免顾客心理负担)、店外有显示等候时间的信号灯。

商业逻辑是通过提升发型师的效率——传统理发店1小时服务1名顾客、QB可以服务4-5位顾客,且没有发型师以外的冗员,以此来实现单店产值最大化。创立的时间点,正值日本泡沫经济破灭,匹配了人们追求节约的消费倾向。

不过,在创业伊始,QB也花了一段时间来教育和培育市场,经常被问“你们为什么不给洗头?”,还因此租不到物业。

(图:来源QB台湾官网)

在国内,北有“星客多”,创立于2015年,曾获得创新工场、顺为资本、黑洞投资、梅花创投的投资,但店铺数不足百家。几乎同时期,优剪在深圳成立,至今完成5轮融资,规模近千家。2021年12月,优剪完成了对星客多的并购。至2022年3月,优剪门店共计1020家,是国内美发连锁品牌的第一梯队(永琪据称也是上千家店的规模,但它和文峰在华南的布局不多)。

(图:来源优剪官网)

在界面的一篇报道(https://m.jiemian.com/article/6884150.html)中,曾引述优剪创始人熊国平的观点,“两个创业起点差不多、模式类似的美发连锁品牌,门店数量之所以相差巨大,除了门店管理模式和发展节奏有运气的成分之外,更主要的原因在于选址不同。星客多的店铺以商场门店为主,而优剪以社区门店为主,商场店铺成本高,有利于品牌传播和塑造,但不利于快速扩张”。

两个点:一,星客多更效仿QB做“商场店”的思路;二,背后还暗含一个逻辑:即加盟优剪,是一个算得过来账的生意,否则也难以支撑其大规模的扩张。

朋友A君于2020年成为其加盟商,开了两家店,目前盈利状况符合预期。通过他的加盟合同、及每月的财务报表,可以一窥优剪的商业模式。概括来说:投入比便利店少、回本周期相对快一点(20个月 Vs 2年+);但如果不做烫染、营收会有天花板。

优剪模式:总部轻资产运营、加盟商全托管制

1)开一家店初期总投入18至25万元,包括:

a 优剪收取费用包括:加盟费3万元+找店费(5000,也可自己找店给优剪审核,但后者有一票否决权)

b 保证金:2万元(发型师工资保证金,首次盈利的次月退还)

c 门店管理费:1万/年(经营满3年,合同到期后续约后发生;前3年不产生)

d 店铺转让费:(依房东/地点不同情况各异,平均广州20万、深圳25万)

e 装修费:9至12万(优剪全权负责)

优剪初期主要收取的费用是3万元特许加盟费,可以理解为用于发型师招募、培训(带薪180元/天)以及总部运营等开支。加盟商的支出大头在租店铺和装修。另外,优剪不允许加盟商干涉店铺运营,给发型师发红包亦属于违规项目。

2)与加盟商的利益分配

优剪在加盟商收回前期所有投资后,开始从盈利中抽成30%(初期一度是4:6)。以朋友A君的情况为例,每月房租/电费的固定支出目前约为1.3万元(租金每年涨5%、租约5年一签),第4个月开始单月盈亏平衡,大约在20个月时收回前期投资。目前单月到手收入1-1.5万元,即5年内可以赚约1-1.5倍的利润。

这里要说明一下:A君的店铺位于番禺一大型小区,离地铁站不过几百米。因为发型师颇受欢迎(回头率够高),等级随之升高,单价已经涨到45元、55元和60元,较普通的38元(会员可另外打85折)提高了不少,有效提升了营收。发型师的成本开支由底薪+提成+公积金三部分构成。三位中最高的接近1.5万元,包括:5800元底薪+8800元提成+240元五险一金。

按照优剪总部所述,发型师的工作量有上限:单日30-50人次,平均到每位发型师日单10个左右(门店营业12H、发型师工作10H)。也就是说,如果发型师不涨价,店铺营收有天花板。据A君的观察,“20个月是正常的回本时间”。较为封闭的小区(比如黄埔部分区域)、城中村的村口(疫情期间除外)、大学城都是理想的店址;开在百果园旁边店铺也较易赚钱,证明有足够的消费能力。但是在远郊、或者以老年人居多的小区则回报不够理想。

引入烫、染是优剪提高营收天花板的方法,可以说是“难但正确的事”。两年前,桔子造型只在深圳开店时,曾尝试了下,599元价格算是合理,可惜体验差强人意。

我猜问题不在药水上(毕竟总部严控),因为烫发本身是一个高度依赖人工、产出极其不确定、且客诉极高的项目,就算产品、流程再标准化,因各人发质(粗细软硬)不一、上软化剂后的反应速度不一样,出来的造型一定是千差万别。依我多年日式/韩式/自己买沙龙药水、试了个遍的经历看,每一次都是开盲盒,对着发型册也是白搭。所以优剪初期没有在所有店面推、而是循序渐进,算是保险之举。

曾跟一位优剪店的小哥聊过,他说自己还是喜欢大店、人多可以聊天,且做烫染相对也不那么无聊。这就看个人需求,有的发型师厌恶推销办卡、所以做优剪更合适。A君告诉我,他所开的两家店,“6位发型师中,3位没有流动过,也是业绩最好的三位;其余大概6至8个月会有变动”。

也有发型师告诉我:还是宁愿自己开店,只要位置不是太差、理发店是一个慢慢做就有流量的生意,不需要把钱给优剪赚。以家附近类“优剪”的店为例,两个理发位——租在小商店一角,老板兼发型师只一人,单价从之前的20涨到25块,生意好的时候一天也能剪20多个。

剪发不算是一个门槛高的生意——优剪官网显示,招募有3年以上经验的发型师,带薪培训15天后上岗。相较之下,QB培训期要长达6个月、口号是“零经验素人也可应聘”。

在沿海地区,优剪价格算是适中,但如果到内陆地区吸引力可能一般——从目前其布局也能看出。好在国内市场算够大,按照其官方介绍“2021年3月,优剪推出第三代门店(优剪PLUS),联合研发头皮隔离液和智能染发调色仪,顺势推出40分钟健康快速烫染”——如果能切实克服烫发的业务难点,相信有更多想象空间。其品牌资料显示,2022目标进入城市增至10-20个,计划未来5年实现万店连锁。

(图:来源官方小程序,烫染店铺增多)

(图:来源官网)

2

之所以说优剪是QB的学徒,也是QB的进阶版,源自两点:

其一,烫染的标准化尝试,优剪在前(QB只有预约制上门服务中有烫染项目、方便住养老院等不能出门人士,染发70分种/烫发100分钟、但店铺并不提供);

其二,QB以直营为主的发展模式某种程度上也限制了其扩张,最近爆出的劳动纠纷就证明了这一点。这背后的缘由,与其复杂的发展沿革有关系。

被转卖 vs 直营为主的背后

2006年,日本财团欧力士(Orix),从创始人小西国义等人手中以30亿日元的对价买下约73%的流通股;通过店铺扩张提升公司价值后,欧力士于2010年以100亿日元将其卖给集富日本(Jafco);集富把剩余股份全部收购后,其实没赚到什么钱,又倒腾卖给了投资基金Intergral。最后是Intergral在2018年把QB推上市,目前市值是195亿日元(700+海内外店铺,约10亿人民币估值;优剪目前的估值未公开)。

(图:QB股价处于低谷)

QB成立初期,曾经与铁路公司下设的子公司签订特许经营协议,并将商店的管理权委托给外部理发师和美发师。为的是获得地理位置合适的店铺,比如地铁沿线的出入口。2000年代中期,日本《大型商场选址法》出台后,Shopping Mall如雨后春笋般出现,QB为寻求增长,加快了在购物商场开直营店的速度,直营比例提升至70%以上,彼时也改善了其盈利能力。

此外,2002年QB首次进入海外市场——新加坡时,曾遭遇一夜之间“城头变幻大王旗”的惨痛过往,也是其舍加盟的原因。“当时我们以特许加盟的方式开店,一天,所有22家店的招牌一夜之间被换成了另一个品牌‘EC House’ ,我们发现,无论你在海外注册多少专利,你都有可能失去,必须接受市场的不同”。——EC是Express Cut的简称。所以在之后进军其他地区时,QB均采用全直营方式,纽约的店铺也是派日本发型师过去。

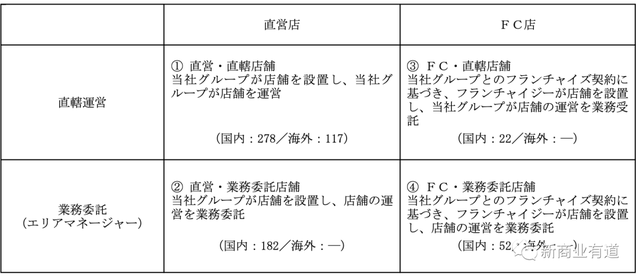

也因为这之中的波折,QB2018年披露的招股书显示,它共有4种店铺形式:

a 直营-直管店铺 、278+117家

b 直营-业务委托店铺(店是总部开的,但是店铺运营委托给area manager“区域经理”,由区域经理负责招聘员工)182家

c FC-直管店铺 (加盟商开店、总部管理,由总部雇佣员工)22家

d FC-业务委托店铺 (加盟商将业务委托给区域经理,后者雇佣员工;也有少部分是自行雇佣)52家

如图所示,加盟整体比率不高。但多直营,相伴而来的就是高成本。为什么会出现上述复杂的4种店铺形式?据推测,是为了降低劳动力成本、规避就业责任。可类比国内外卖平台的操作。员工直到办理贷款,需要公司证明手续时,才发现自己不是与“QB”,而是和“区域经理”签订了雇佣合同。

(图:日本劳工委员会指QB滥用业务委托,QB尚未回应)

高增长不再

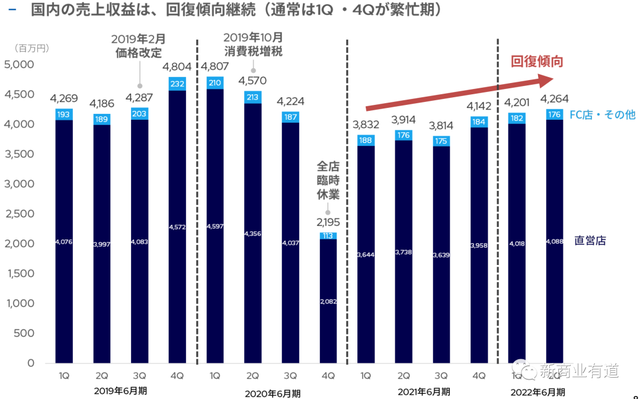

一桥大学曾统计2012至2016年QB的销售利润率(ROS)、资本回报率(ROIC),显示其远高于行业平均——QB曾获一桥大学颁发“波特奖”。它也曾创造过10年业务收入10倍的辉煌,但疫情之后,利润率下滑明显(如下图)。2021年6月期整体营收约190亿日元,折合约10亿元人民币。2021年下半年开始才出现复苏的苗头。国际化方面,早年它曾考虑中国市场,现在看已经失去了这个机会。下一步大概率是做大欧美市场。

(来源:Shared Research)

前面提到,因为不做烫/染,QB的业务延展空间不大。它主要通过推出升级版QB Premium、吸引更多的女性顾客(国内我似乎没有感受到这么严格的性别区分)、提升老年顾客的回头率(65岁以上1个月内再次光顾优惠100日元)、降低员工离职率(从2010年的超过30%降低到目前6.8%,毕竟培训一名员工要花费半年)、通过老员工转介绍入职等来降本增效。

QB旗下主要有两种业态,QB House和Fass,前者主打“低价、快速、便捷、只剪发、不需预约”;相比QB针对全年龄阶层,FaSS面向20至40岁的群体,除了剪发,还提供吹发造型“Styling”服务——注意,不是烫染。此外,FaSS还提供只剪刘海、只造型这类个性化服务,但店数不多,更像是实验的性质。QB希望给女性顾客灌输新的理念:常去的沙龙店、QB 两个并用,要烫染去沙龙、普通修剪/调整去QB。一桥大学认为这也顺应了“低欲望社会下,消费欲降低、女士对烫染需求下降的倾向”。

不过QB的数字化程度还很低,类似“美味不用等”的取号也才刚开始引入——优剪的时间预估也不准。从2022年2月发布的半年报可以一窥QB目前的业务现状。

a 店铺数在减少;香港是日本以外最大市场,香港租金高于日本,有推出Shell贝壳型剪发柜、类似于迷你KTV

b 受疫情影响最严重时期已过去:2020年4至6月、2021年1至3月打击最大

c 来接受理发师培训最年长者为62岁,50岁以上的占比2.7%。QB不设退休年龄。

d QB被认为开创了“剪发学”理论,并不鼓励发型师依照个人感觉来发挥——简言之是“完全的标准化”。

这也许是培训长达6个月的原因,但零基础6个月就能独当一面,已经超出了我对理发师的预估——QB的宣传口号是,如果去普通理发店学徒,干杂活时间多、真正学习时间每天只有2小时,要真正拿剪刀要等几年后。而在QB,每天8小时full time集中培训,高效达标。

“标准化”从香港QB的广告片中能看出,其区分了Long/Medium/Short/Very Short不同类型。香港共有66家分店,2021年服务180万人次,平均单日/单店76人次,人效较国内高——虽说是10min快剪,统计下来平均时长还是会超出,但应该短于国内。

视频加载中...

e 各地区QB的定价,纽约25刀

结论:面对人口减少、理发师减少的日本国内市场,QB要重回高增长并不容易。

评论