中新养老制度与观念大对比

新加坡人口老龄化指数排在世界第二位,仅次于韩国。出生率的下降,以及对国外劳工日益收紧的限制政策,使得新加坡老年人在劳动市场中所占的比例越来越高。从2022年7月起,新加坡法定退休年龄和雇佣年龄顶限将分别上调到63岁和68岁。

图片来源于联合早报

老龄化问题已经成为新加坡和中国社会关注的焦点,今天小编就从人口结构、养老政策、和养老观念这三个方面来比较新加坡与中国养老制度的区别~

01 老年人口结构

新加坡是马来半岛南端的一个小国,大约有600万人口,其中65岁以上的老年人有大约90万人,占总人口的15%。

图片来源于网络

中国65岁以上老年人口已达1.8亿,占总人口的13%。预计在2050年左右,中国65岁以上人口将占总人口的27.9%。且近年来我国80岁以上高龄老人以年均约4.7%的速度增长,明显快于65岁以上老年人口的增长速度。

图片来源于新京报

02 养老政策

确定分配型

新加坡的养老政策主要体现为中央公积金(CPF)。它是一种确定分配型的手段,即每个职工拥有一个账户,职工和公司按一定比例每月往账户充值,账户里面的钱是透明可见的且可以购买不同风险等级的理财产品,等职工达到一定年龄之后就可以将账户里面的钱逐步取出并用于自己的退休生活。由于养老金的多少完全取决于个人的理财,同时风险也是由个人承担的。因此,新加坡人需要具备一定的个人理财知识并且要早早开始规划自己的退休生活。

图片来源于网络

这种资金筹集的方法一方面减轻了政府的社会负担,强化了雇主与雇员之间的责任与相互协作关系;另一方面,强制储蓄型的基金有利于抑制通货膨胀和控制高消费。新加坡政府从本国国情出发,依靠CPF制度来尽可能地完善和保障国人的养老生活。

CPF实际应用的案例

如果你想要在65岁退休之后每个月拿到SGD2,000的养老金,那么根据新加坡CPF Life Standard的标准,你需要在65岁时在CPF的退休账户(RA)存够SGD 370,000。

RA中的资金以6%的年化利率计息,假设每年的通胀利率为2.5%,如果你从25岁开始工作,那么你需要在25岁至65岁的40年间,每个月为自己缴纳SGD450养老金。

图片来源于CPF官网

确定收益型

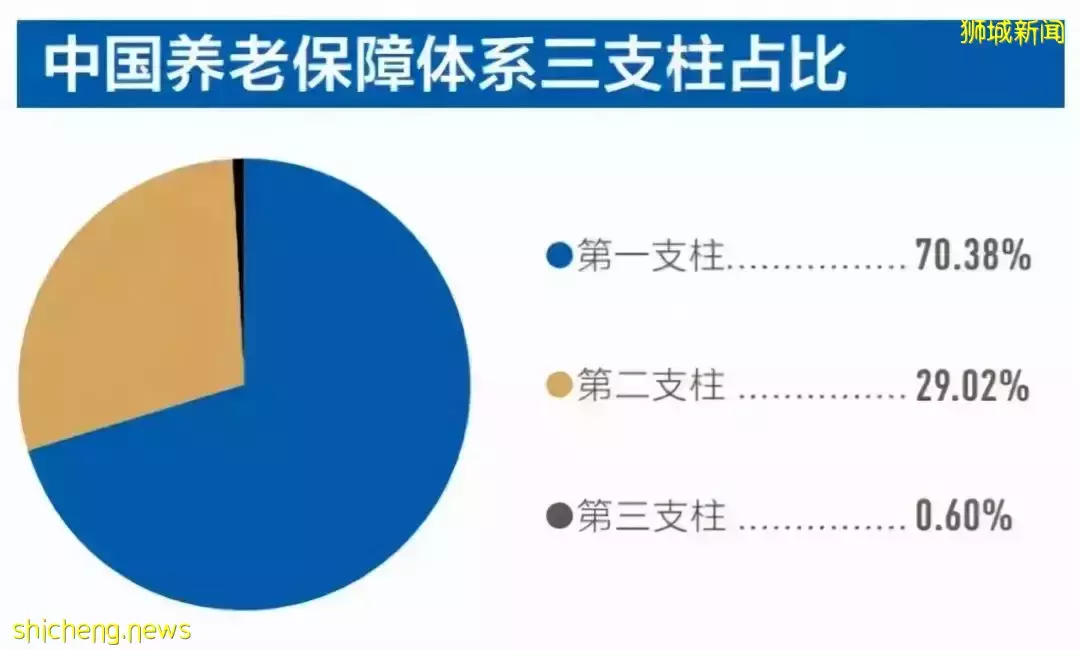

中国的养老政策主要体现为五险一金。它是一种确定收益型的手段,即每个在国企或私企工作的职工,退休后会根据工龄、绩效、职位等来确定每个月的养老金额度。职工不需要对缴纳的养老金进行任何个人理财的操作,政府将统一调配人民缴纳的养老金。在这种情况下,国人对养老不需要有太多个人的规划,因此个人的理财知识与意识相对薄弱。中国的养老体系有三大支柱:

01 基本养老保险

又名社保,我国社保目前存量资产为7.4万亿,在养老储备金中约占比70%。

02 企业和职业养老金

一些企业为员工建立的补充养老保险制度,以年金为代表,目前存量资产为2.4万亿,在养老储备金中约占比30%。需要注意的是,只有不到6%的城镇就业人员拥有企业/职业年金。

03 个人商业养老保险

个人商业养老保险是另外两个支柱的重要补充,但它在我国的养老储备金中仅占1%,几乎可以忽略不计。

图片来源于21世纪经济报道

03 养老观念

自主养老

“政府不养老,企业不养老”是新加坡政府对养老的观念。新加坡在建国初期建立的中央公积金制度,基本宗旨是为退休雇员或提前非自愿脱离劳动力的雇员设立一项强制性储蓄计划。同时,多数新加坡人并没有和父母生活在一起的习惯,这意味着新加坡人必须“自力更生”,政府和企业不会为人民的退休生活直接负责。

但值得一提的是,新加坡政府会尽可能为民众提供就业机会。劳工部制定了一项“重回工作岗位计划”,帮助家庭主妇、老年人及被裁人员找到合适的工作。政府还鼓励老年人在退休后进行技能学习,随时为企业返聘做准备,因此许多大学和理工学院为老年人提供全天和夜间课程及训练活动。社会发展部也会对愿意与退休父母一起居住的子女给予住房、代金券等补贴。

图片来源于网络

养儿防老

在中国,年轻人供养老年人,老年人帮助年轻人做一点力所能及的家务劳动,这种家庭养老形式在供养双方心理上都能被接受。

据调查,我国有95%的老年人不愿住养老机构,即使是孤老,也有80%不愿去敬老院。这是因为对老人而言,在家里居住一方面可以充分利用现有的家庭物质资源;另一方面,可以根据自己多年的生活习惯安排日常生活、饮食起居,还可以享受天伦之乐。这种社区化居家养老较之机构养老,具有投资少、成本低、见效快等特点,能减轻机构养老的压力。当然,对于高龄多病和无人照顾的老人,养老院等社会养老机构的作用是不可替代的。

中国是一个发展中国家,人均收入还很低,但却有一个庞大的居世界首位的老年人口群体。如果兴办敬老院、老年公寓等养老机构,从经济效益上看,支出是庞大的,靠政府的力量难以实现老有所养,因此必须走家庭和社会化相结合的道路。

总 结

总的来说,在中国生活的小伙伴不用为自己的养老金做太多规划,政府会全权负责。但是对于在新加坡上学、工作并打算在此养老的小伙伴来说,自己规划养老生活是非常重要的,而且越早越好。

评论